Überblick

Die Strategie ist ein quantitatives Handelssystem, das eine Kombination aus Gaussian Channel und einem zufällig relativ starken Stochastic RSI enthält. Die Strategie erfasst die Trendwendechancen des Marktes durch die Überwachung der Preiskreuzung mit dem Gaussian Channel und der Bewegung des zufälligen RSI.

Strategieprinzip

Die Kernlogik der Strategie umfasst die folgenden Schlüsselelemente:

- Die Konstruktion des Gauss-Kanals: Der Index-Moving-Average (EMA) mit 20 Perioden wird als Mittel-Achse des Kanals verwendet, wobei die obere und untere Grenze des Kanals mit der Mittel-Achse und dem Minus der 2-fachen Standardabweichung ermittelt wird.

- Berechnung des Zufalls-RSI: Zuerst wird der RSI für 14 Zyklen berechnet, dann wird die Zufallsformel für 14 Zyklen auf den RSI-Wert angewendet, und schließlich wird das Ergebnis mit einer glatten Behandlung von 3 Zyklen auf die K- und D-Linien behandelt.

- Handelssignale werden erzeugt, wenn der Preis den Gauss-Kanal überschreitet und die D-Linie auf der K-Linie des RSI durchbricht.

Strategische Vorteile

- Hohe Signalzuverlässigkeit: Die Kombination von Trend- und Dynamik-Zweidimensionalitäten kann falsche Signale wirksam reduzieren.

- Risikokontrolle: Die dynamischen Eigenschaften des Gauss-Kanals werden genutzt, um die Handelszonen automatisch an Marktschwankungen anzupassen.

- Anpassungsfähigkeit: Durch die parametrische Gestaltung kann die Strategie an verschiedene Marktumgebungen und Handelsarten angepasst werden.

- Hohe Ausführungs-Effizienz: Strategie-Logik klar und einfach, geringe Rechenleistung, geeignet für den Echtzeit-Handel.

Strategisches Risiko

- Rückstandsrisiko: Die Berechnung von Moving Averages und Standarddifferenzen hat einen gewissen Rückstand, der zu einer Verzögerung der Eintrittszeit führen kann.

- Falsche Durchbruchgefahr: In einem schwankenden Markt kann es zu häufigen Falschen Durchbruchsignalen kommen.

- Parametersensitivität: Die Wirksamkeit der Strategie hängt von den Parametereinstellungen ab und es kann sein, dass die Parameter in unterschiedlichen Marktumgebungen angepasst werden müssen.

- Marktumgebungsabhängigkeit: Strategie kann in unbestimmten, horizontalen Märkten schlecht abschneiden.

Richtung der Strategieoptimierung

- Optimierung der Signalfilterung: Hilfsindikatoren wie Umsatz und Schwankungen können hinzugefügt werden, um Handelssignale zu filtern.

- Dynamische Parameteranpassung: Einführung eines Anpassungsmechanismus, der die Kanalparameter und die RSI-Parameter dynamisch an die Marktlage anpasst.

- Verbesserte Stop-Loss-Mechanismen: Erweiterung der Stop-Loss-Mechanismen, die den Stop-Loss verfolgen oder auf der Basis von Volatilität dynamisch sind.

- Optimierung der Positionsverwaltung: Anpassung der Positionsquote an die Signalstärke und die dynamische Marktfluktuation.

Zusammenfassen

Durch die Kombination von Trend-Tracking und Dynamik-Indikatoren in der Technischen Analyse baut die Strategie ein logisch vollständiges, risikokontrollierbares, quantitatives Handelssystem auf. Obwohl einige inhärente Risiken bestehen, wird die Strategie durch kontinuierliche Optimierung und Verbesserung eine stabile Leistung in verschiedenen Marktumgebungen aufweisen. Die modulare Gestaltung der Strategie bietet auch eine gute Grundlage für nachfolgende Optimierungen und Erweiterungen.

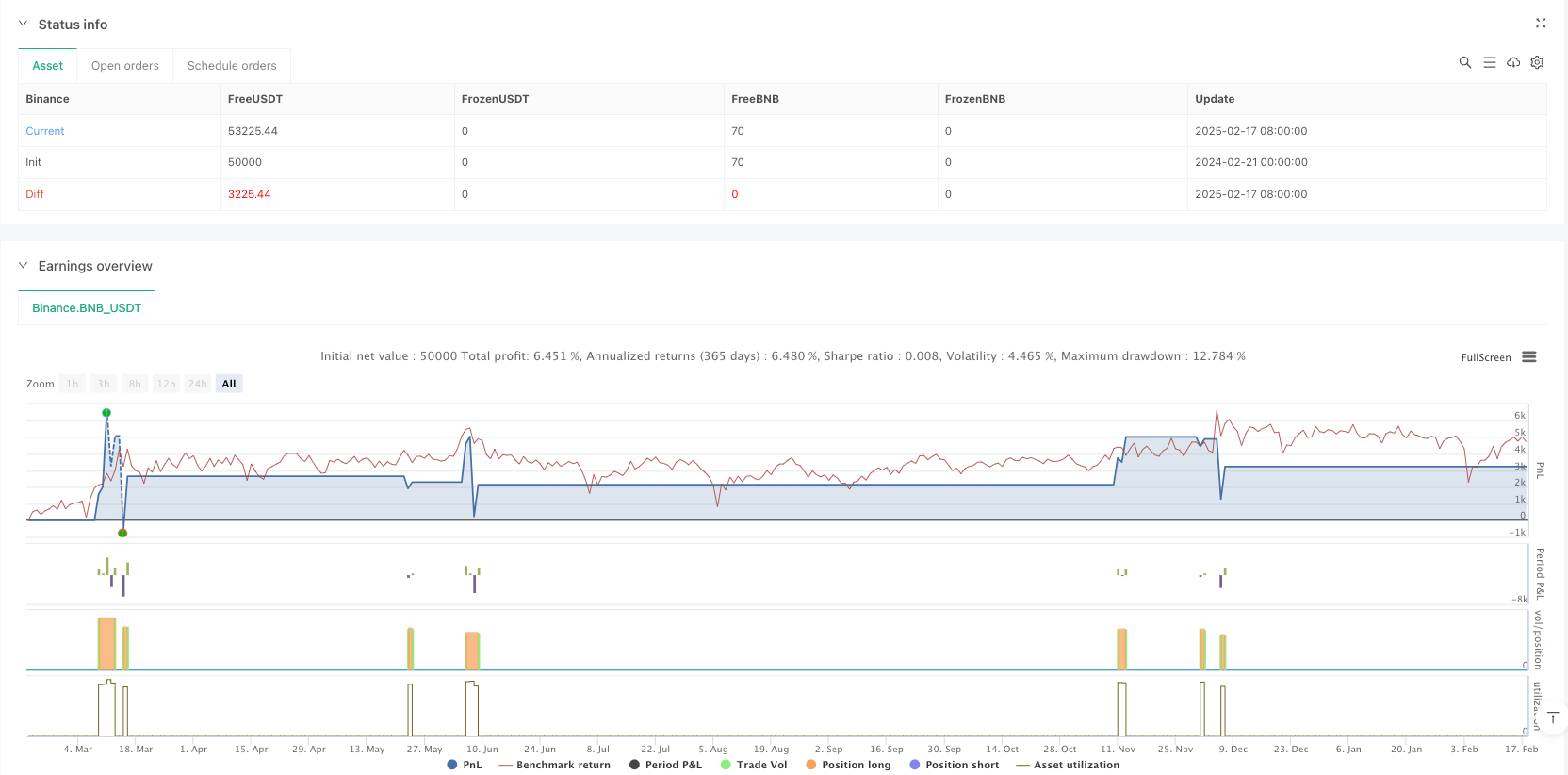

/*backtest

start: 2024-02-21 00:00:00

end: 2025-02-18 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Binance","currency":"BNB_USDT"}]

*/

//@version=5

strategy("SAJJAD JAMSHIDI Channel with Stochastic RSI Strategy", overlay=true, commission_type=strategy.commission.percent, commission_value=0.1, slippage=0, default_qty_type=strategy.percent_of_equity, default_qty_value=100, process_orders_on_close=true)

// Gaussian Channel Inputs

lengthGC = input.int(20, "Gaussian Channel Length", minval=1)

multiplier = input.float(2.0, "Standard Deviation Multiplier", minval=0.1)

// Calculate Gaussian Channel

basis = ta.ema(close, lengthGC)

deviation = multiplier * ta.stdev(close, lengthGC)

upperChannel = basis + deviation

lowerChannel = basis - deviation

// Plot Gaussian Channel

plot(basis, "Basis", color=color.blue)

plot(upperChannel, "Upper Channel", color=color.green)

plot(lowerChannel, "Lower Channel", color=color.red)

// Stochastic RSI Inputs

rsiLength = input.int(14, "RSI Length", minval=1)

stochLength = input.int(14, "Stochastic Length", minval=1)

smoothK = input.int(3, "Smooth K", minval=1)

smoothD = input.int(3, "Smooth D", minval=1)

// Calculate RSI

rsi = ta.rsi(close, rsiLength)

// Calculate Stochastic RSI

lowestRSI = ta.lowest(rsi, stochLength)

highestRSI = ta.highest(rsi, stochLength)

stochRSI = (rsi - lowestRSI) / (highestRSI - lowestRSI) * 100

k = ta.sma(stochRSI, smoothK)

d = ta.sma(k, smoothD)

// Trading Conditions

stochUp = k > d

priceAboveUpper = ta.crossover(close, upperChannel)

priceBelowUpper = ta.crossunder(close, upperChannel)

strategy.entry("Long", strategy.long, when=priceAboveUpper and stochUp)

strategy.close("Long", when=priceBelowUpper)