Überblick

Das Trend-Breakout-Trading-System ist eine speziell für die Tageslinie entwickelte Long-Line-Trading-Strategie, die eine geschickte Kombination aus der Identifizierung von Preisverhaltensmustern und einer Volatilitätsfiltermechanik darstellt. Die Kernidee besteht darin, nach einer Reihe von Marktrückgängen nach potenziellen Wendechancen zu suchen und gleichzeitig sicherzustellen, dass der Markt über ausreichend Dynamik verfügt, um den Handel zu unterstützen. Die Strategie handelt in einer Art von “Wende-Denken”, d.h. sie tritt bei schwacher Marktentwicklung ein, tritt aber nur dann aus, wenn die Volatilität groß genug ist, und tritt aus, wenn ein Wende-Signal auftritt oder die vorgesehene Anzahl von Positionstagen erreicht wird.

Strategieprinzip

Das Counter-Break-Trading-System arbeitet nach folgenden Schlüsselprinzipien:

Zulassungsvoraussetzungen:

- Preisverhalten ausgelöstWenn der Markt drei rote Säulen in Folge zeigt (die tägliche Schlusskurs niedriger als der Öffnungskurs), wird das System als möglichen Überverkauf identifiziert und bereitet sich darauf vor, zu handeln.

- Fluktuationsrate-FilterDer Eintritt ist nur dann erlaubt, wenn der aktuelle ATR (durchschnittliche reale Breite, Standardperiode 12) größer ist als der 30-Tage-Simple Moving Average. Dies stellt sicher, dass der Markt ausreichend Volatilität hat, um den Handel zu unterstützen.

Spielbedingungen:

- RückwärtssignalWenn drei grüne Säulen in Folge angezeigt werden (die tägliche Schlusskurs ist höher als der Öffnungskurs), wird das System davon ausgegangen, dass der Aufwärtstrend möglicherweise beendet ist, und so wird die Position ausgeschlossen.

- ZeitbeschränkungDer Standard ist, dass jeder Handel, der die maximale Haltedauer erreicht hat (default 22 Tage), unabhängig von den Marktbedingungen zwingend gelöscht wird. Dies hilft, die Risikobereitschaft unter stagnierenden oder ungünstigen Marktbedingungen zu begrenzen.

- Ausgangsbedingungen können gewählt werdenDie Strategie erlaubt es den Händlern zu wählen, ob sie die Ausgangsbedingungen der “drei grünen Säulen” aktivieren möchten, sodass die zeitbasierte Ausstiegsmechanik separat verwendet werden kann.

Parametereinstellungen:

- Maximale Laufzeit der Transaktion ((Tage): Default ist 22 Tage.

- ATR-Zyklus: 12 Tage als Standard.

- Mit den 3 grünen Säulen spielen: Diese Spielbedingungen können eingeschaltet oder deaktiviert werden.

Der Code realisiert eine präzise Handelslogik, einschließlich der Aufzeichnung des Eintritts-Pillar-Index, um die Dauer des Handels zu berechnen, und der Rückstellung der relevanten Variablen nach dem Ende des Handels. Darüber hinaus bietet die Strategie visuelle Elemente wie die grafische Kennzeichnung der Ein- und Ausstiegssignale sowie die Kurve der aktuellen ATR und ihrer 30-Tage-Durchschnittswerte, damit der Händler eine visuelle Analyse durchführen kann.

Strategische Vorteile

Nach einer eingehenden Analyse des Codes zeigte sich, dass diese Strategie folgende wesentliche Vorteile aufweist:

Umgekehrte LogikDie Strategie, nach einem Rückschlag einzutreten, entspricht der klassischen Handelsweise des “Kaufen in Panik” und hilft, Überverkauf-Rebellen zu ergreifen.

SchwankungsratefilterDie Strategie gewährleistet, dass der Handel nur in einem Markt mit ausreichender Volatilität stattfindet, indem die aktuelle ATR größer als der 30-Tage-Moving Average ist, und vermeidet den Einstieg in einen Konjunkturmarkt mit geringer Volatilität.

Ein klares SpielfeldDie Strategie bietet zwei Exit-Mechanismen, einen auf Reversal-Signal-Exit und einen auf Zeit-Exit basierenden Exit, um den Händlern die Möglichkeit zu geben, ihre Risiken flexibel zu verwalten und zu verhindern, dass der Handel für längere Zeit stagniert.

Anpassbarkeit der ParameterSchlüsselparameter wie maximale Laufzeit, ATR-Zyklus und Ausstiegsbedingungen können an unterschiedliche Märkte und Händlerpräferenzen angepasst werden.

Eingebettetes RisikomanagementDie maximale Laufzeit der Transaktionen setzt eine Zwangsbegrenzung der Risikobereitschaft für jeden einzelnen Handel, auch wenn der Markt kein eindeutiges Ausstiegssignal gibt.

Visuelle IdentifizierungswerkzeugeDie Strategie beinhaltet die grafische Markierung der Ein-/Ausgangssignale und die Visualisierung der ATR-Indikatoren, die es dem Händler ermöglichen, die Strategie zu überwachen.

Einfach und wirksamObwohl die Konzeption einfach ist, kombiniert die Strategie die Analyse des Preisverhaltens und der Volatilität, um die Qualität der Handelsentscheidungen zu erhöhen und die möglichen Probleme mit dem Rückstand und der Überfusion von Parametern durch komplexe Indikatoren zu vermeiden.

Strategisches Risiko

Obwohl die Strategie gut ausgelegt war, wurden nach der Analyse des Codes folgende potenzielle Risiken festgestellt:

Falsche DurchbruchgefahrDer Rückgang von drei Tagen in Folge bedeutet nicht unbedingt, dass eine Umkehr bevorsteht, und die Markte könnten ihren Abwärtstrend fortsetzen, was zu einem unerwünschten Einstiegspunkt führt.

- Die LösungErwägen Sie, zusätzliche Bestätigungsindikatoren zu verwenden, z. B. den Relative Strength Index (RSI) oder zufällige Indikatoren, um Übersätze zu bestätigen.

SchwankungsrisikoDie hohe Volatilität kann zu einer Instabilität der Märkte führen, die zwar Handelsmöglichkeiten bietet, aber auch das Risiko von starken Preisschwankungen erhöht.

- Die LösungEinführung einer strengeren Stop-Loss-Mechanik oder Anpassung der Parameter des Fluktuationsrate-Filters, um Chancen und Risiken auszugleichen.

Die Blindheit der ZeitEin Ausstieg auf der Grundlage einer festen Anzahl von Tagen ohne Berücksichtigung der aktuellen Marktlage kann zu einem vorzeitigen Ausstieg in einer günstigen Entwicklung oder zu einem zu späten Ausstieg in einer ungünstigen Entwicklung führen.

- Die LösungDer Markt ist in der Lage, sich zu bewegen, um die Preise zu erhöhen, und die Preise sind in der Lage, die Preise zu erhöhen.

ParameterempfindlichkeitDie Strategie-Performance ist möglicherweise hochsensibel für Parameter wie ATR-Zyklus, maximale Transaktionsdauer.

- Die Lösung: Gute Parameteroptimierung und Rückprüfungen, um eine robuste Parameterkombination für bestimmte Marktbedingungen zu finden.

Fehlende SchadensbegrenzungDie derzeitige Strategie hat keine Stop-Loss-Funktion im traditionellen Sinne, was zu einem übermäßigen Verlust bei starken Marktschwankungen führen kann.

- Die LösungDie Einführung eines Stop-Loss-Mechanismus auf Basis eines festen Prozentsatzes oder ATR-Multiplikators.

Marktbedingungen sind abhängigDie Strategie kann unter bestimmten Marktbedingungen (z. B. in einem sehr volatilen Umfeld) gut funktionieren, kann aber in anderen Marktphasen nicht wirken.

- Die LösungDie Strategie wird in zwei Schritten umgesetzt: Entwicklung eines Marktstatusfilters, der nur dann aktiviert wird, wenn die Marktbedingungen für die Strategie geeignet sind.

Richtung der Strategieoptimierung

Basierend auf der Analyse des Codes können folgende Optimierungsmöglichkeiten für diese Strategie ermittelt werden:

Zusätzliche ATR-FilterDerzeit wird eine feste 30-Tage-ATR-Mittellinie als Referenz für die Volatilität verwendet. Es kann in Erwägung gezogen werden, die ATR-Referenzperiode an die dynamischen Marktbedingungen anzupassen. Auf diese Weise kann die ATR-Referenzperiode besser an unterschiedliche Marktumgebungen angepasst werden, da die ideale ATR-Referenzperiode in Trendmärkten und Schließmärkten unterschiedlich sein kann.

Maximale Transaktionsdauer für Dynamik: Die maximale Handelsdauer kann je nach Marktvolatilität oder Trendstärke dynamisch angepasst werden, um eine längere Haltedauer in einem starken Trendmarkt zu ermöglichen und eine kürzere Haltedauer in einem schwachen Trendmarkt oder in einem konsolidierten Markt.

Hinzufügen von Stop-Loss-MechanismenDie Einführung von Stop-Loss-Einstellungen basierend auf ATR-Multiplikatoren zur Begrenzung des maximalen Verlusts eines einzelnen Handels und zur Steigerung der Effizienz der Geldverwaltung. Zum Beispiel kann ein Stop-Loss als Einstiegspreis minus das Doppelte des aktuellen ATR-Wertes festgelegt werden.

Trend-Filter eingebundenDer Trend-Filter ist ein weiterer Trend-Filter (z. B. ein Moving Average, der auf längeren Perioden basiert), der sicherstellt, dass nur in Richtung der großen Trends gehandelt wird, und verhindert, dass die großen Trends in die entgegengesetzte Richtung gedreht werden.

Optimierung der ZulassungsbedingungenErwägen Sie die Verwendung von komplexeren Preismodellen oder der Kombination von technischen Indikatoren (wie RSI, MACD) zur Bestätigung von Einstiegssignalen und zur Verbesserung der Einstiegsqualität.

Ein Teil der Gewinne wird gesperrtWenn der Handel ein gewisses Gewinnniveau erreicht hat, kann ein Teil der Position platziert und ein Teil der Gewinne gesperrt werden, während die restlichen Positionen gehalten werden, um potenziell größere Trends zu erfassen.

Erhöhung der Verifizierung von TransaktionenDie zusätzliche Bedingung für die Signalbestätigung mit dem Volumen der Transaktionen, wie z. B. die Forderung, dass die Transaktionsmenge an aufeinanderfolgenden Falltagen schrittweise reduziert wird (der Verkäufer wird schwächer), könnte auf eine bessere Qualität der Umkehrungsmöglichkeiten hindeuten.

SaisonbereinigungAnalyse der Auswirkungen der verschiedenen Marktsaisonen (z. B. Monat, Quartal) auf die Strategie-Performance, wobei die Strategie-Parameter in bestimmten Perioden deaktiviert oder angepasst werden können, um den saisonalen Effekten Rechnung zu tragen.

Zusammenfassen

Ein Rückschlag-Break-Trading-System ist eine quantitative Trading-Strategie, die eine Kombination von Preisverhaltensmustern und Volatilitätsfilterung kombiniert, um eine Rebound-Gelegenheit nach einem kurzfristigen Überverkauf des Marktes zu erfassen. Die Strategie ist theoretisch in der Lage, Handelschancen und Risikokontrolle auszugleichen, indem sie als Einstiegsvoraussetzung drei Tage in Folge verlangt, dass der Markt fällt und die Volatilität überdurchschnittlich ist, während eine eindeutige Signal- oder Zeitbasierte Ausstiegsmechanik eingerichtet wird.

Die Hauptvorteile der Strategie liegen in ihrer einfachen und intuitiven Logik, dem integrierten Risikomanagement und der anpassbaren Parameter-Einstellung, die sie für verschiedene Händlerpräferenzen und Marktumgebungen geeignet macht. Die Strategie steht jedoch auch vor Herausforderungen wie False Breakouts, Volatilitätsrisiken und Parameter-Sensitivität, die durch die Erhöhung der Bestätigungsindikatoren, die Implementierung von Stop-Loss-Mechanismen und die Optimierung der Parameter-Einstellungen verwaltet werden müssen.

Die Stabilität und Anpassungsfähigkeit der Strategie kann durch weitere Optimierungen wie die Erhöhung der ATR-Filter, die Erreichung einer dynamischen maximalen Transaktionsdauer und die Hinzufügung eines Stop-Loss-Mechanismus verbessert werden. Vor allem sollte der Händler vor der tatsächlichen Bereitstellung ausreichend Rückmeldung und Parameteroptimierung durchführen, um die Wirksamkeit der Strategie unter bestimmten Marktbedingungen zu gewährleisten und die Parameter an die Risikobereitschaft und die Anlageziele des Einzelnen anzupassen.

Diese Strategie bietet eine wertvolle quantitative Trading-Rahmen und bietet den Händlern eine strukturierte Methode, um Marktwechselchancen zu erfassen, indem sie die Prinzipien der technischen Analyse und des Risikomanagements kombiniert. Sie zeigt nicht nur, wie man die Handelssysteme nutzt, um die Preisbewegungen und die Volatilität zu nutzen, sondern unterstreicht auch die Bedeutung von Exit-Strategien und Risikokontrolle für erfolgreiche Geschäfte.

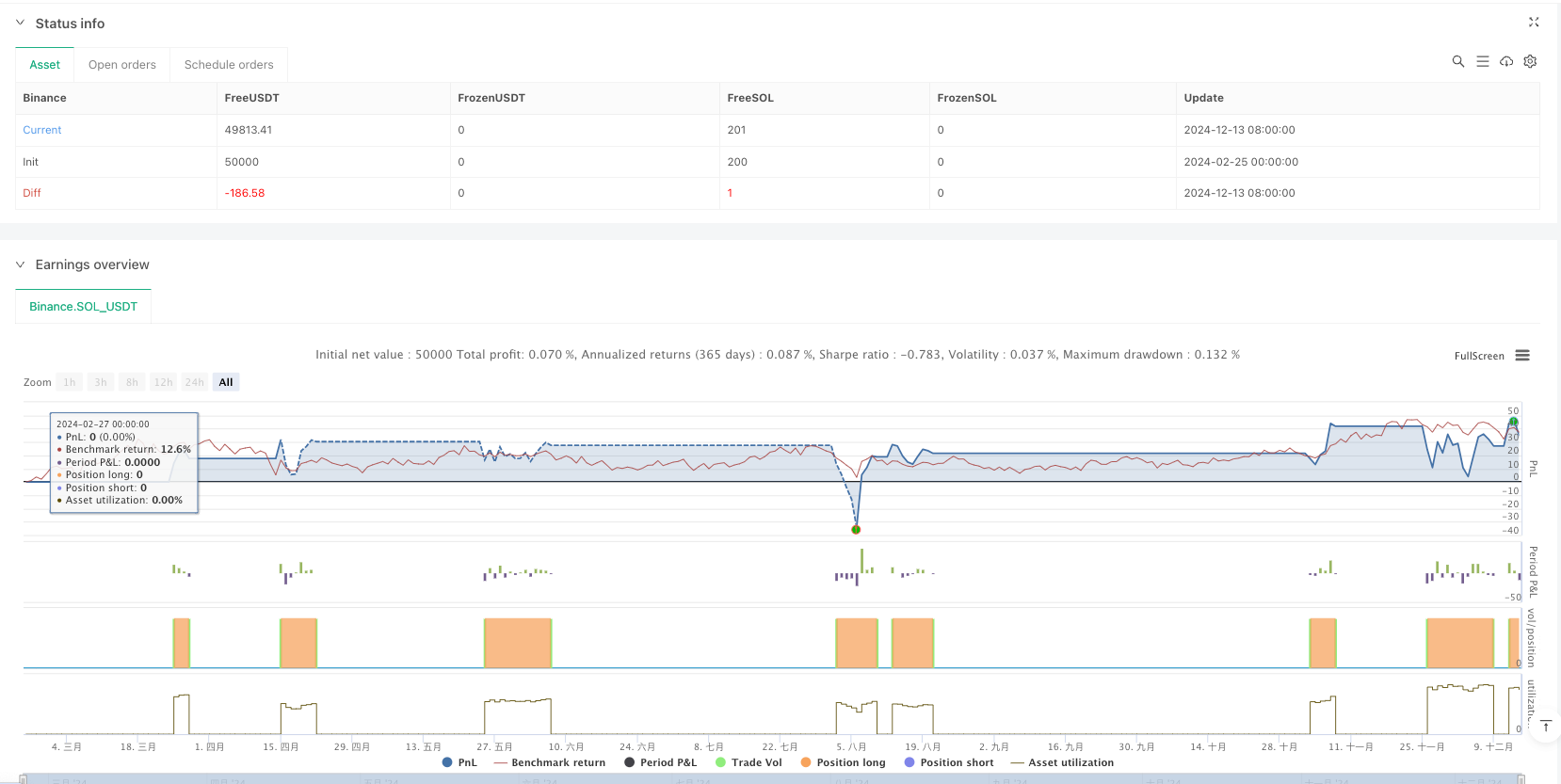

/*backtest

start: 2024-02-25 00:00:00

end: 2024-12-14 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Binance","currency":"SOL_USDT"}]

*/

//@version=6

strategy("3 Red / 3 Green Strategy with Volatility Check", overlay=true, initial_capital=100000, currency=currency.USD)

// Input parameters

maxTradeDuration = input.int(title="Maximum Trade Duration (days)", defval=22, minval=1)

useGreenExit = input.bool(title="Use 3 Green Days Exit", defval=true, tooltip = "Exit condition: either 3 consecutive green days (if enabled) or if the trade duration reaches maxTradeDuration days.")

atrPeriod = input.int(title="ATR Period", defval=12, minval=0, step=1, tooltip="Use zero to disable ATR filter")

// Define red and green days based on open vs close prices

redDay = close < open

greenDay = close > open

// Conditions: 3 consecutive red days trigger an entry; 3 consecutive green days trigger an exit.

threeRed = redDay and redDay[1] and redDay[2]

threeGreen = greenDay and greenDay[1] and greenDay[2]

var float currentATR = 0.0

var float averageATR = 0.0

var bool atr_entry = true

// Calculate ATR and its 30-day average

if(atrPeriod>0)

currentATR := ta.atr(atrPeriod)

averageATR := ta.sma(currentATR, 30)

atr_entry := (currentATR > 0 and averageATR > 0) ? (currentATR > averageATR) : true

// Persistent variable to record the bar index when the trade is entered.

var int entryBarIndex = na

// Entry: When no position is open, 3 consecutive red days occur, and current ATR is above its 30-day average, enter a long trade.

if (strategy.position_size == 0 and threeRed and atr_entry)

strategy.entry("Long", strategy.long)

entryBarIndex := bar_index

// Compute trade duration in days using the absolute difference

tradeDuration = not na(entryBarIndex) ? math.abs(bar_index - entryBarIndex) : 0

// Exit condition: either 3 consecutive green days (if enabled) or if the trade duration reaches maxTradeDuration days.

exitCondition = (useGreenExit and threeGreen) or (tradeDuration >= maxTradeDuration)

if (strategy.position_size > 0 and exitCondition)

strategy.close("Long")

// Reset the entry bar index when a trade just closed.

if (strategy.position_size[1] > 0 and strategy.position_size == 0)

entryBarIndex := na

// Optional: Plot signals and ATR values for visual confirmation.

plotshape(threeRed, title="Entry Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.tiny)

plotshape(threeGreen, title="Green Exit Signal", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.tiny)

plot(currentATR, title="Current ATR", color=color.blue)

plot(averageATR, title="30-Day Average ATR", color=color.orange)