Überblick

Multiple Swing Indicator Trading System ist eine auf der technischen Analyse basierende quantitative Trading-Strategie, deren Kern auf der Identifizierung von schwankenden Höhen und Tiefen beruht, um Markttrendänderungen zu bestimmen. Die Strategie baut eine dynamische Tracking-Stopp-Loss-Level auf, indem sie die Höchst- und Tiefstpreise der letzten N-Zyklen (TSL) verfolgt, die als Entscheidungsgrenze für den Multi-Swing-Handel dienen. Das System führt automatisch ein Kaufsignal aus, wenn der Preis die TSL-Level überschreitet, und führt automatisch ein Verkaufsignal aus, wenn der Preis die TSL-Level überschreitet, und verwaltet automatisch die Positionen, um sicherzustellen, dass jeder einzelne Position jeweils in eine Richtung gehalten wird.

Strategieprinzip

Die Kernlogik der Strategie basiert auf der Verfolgung von Stop-Loss-Levels (TSL), die wie folgt umgesetzt werden:

Schlüsselpreise innerhalb eines Kalkulationszyklus:

- passieren

ta.highest(high, no)Berechnen Sie die Höchstpreise der letzten no-Zyklen (res) - passieren

ta.lowest(low, no)Berechnen Sie die Mindestpreise der letzten No-Zyklen (sup)

- passieren

Die Position des Preises im Vergleich zu den vorherigen Höhen und Tiefen:

- Wenn der Schlusskurs höher ist als der Höchstwert der vorherigen Periode, wird avd mit 1 () bewertet.

- Wenn der Schlusskurs unter dem Tiefpunkt des vorherigen Zeitraums liegt, wird avd mit -1 () bewertet.

- In anderen Fällen wird avd mit 0 angegeben (keine eindeutige Tendenz)

Konstruieren Sie ein Tracking-Stopp-Level (TSL):

- Wenn der Trend nach oben geht, setzt TSL die Unterstützung ((sup), als Stop-Loss-Punkt

- Wenn der Trend nach unten ist, setzt TSL als Widerstandspunkt ((res), als Umkehrsignalpunkt

Erzeugung von Handelssignalen:

- Kaufsignal ((Buy): Wenn der TSL über dem Schlusskurs liegt

- Verkaufssignal ((Sell): Wenn der TSL unter dem Schlusskurs durchbricht

Ausführen von Transaktionen:

- Kaufen Sie, wenn ein Signal ausgelöst wird, legen Sie die leere Position ab und eröffnen Sie eine Mehrpositionsposition

- Verkaufen Sie bei Signal-Trigger die Multi-Head-Position und eröffnen Sie eine Leerposition

Das System enthält auch visuelle Komponenten wie die Markierung von Kauf- und Verkaufspunkten, K-Linien und Hintergründe, die sich in Farbe verändern, sowie horizontale Linien, die den Preis für die Eröffnung eines Lagers in Echtzeit anzeigen, um die visuelle Erfahrung des Handelsprozesses zu verbessern.

Strategische Vorteile

Trendfangfähigkeit: Durch die dynamische Berechnung von Höchst- und Tiefstpreisen ist es möglich, Markttrendänderungen effektiv zu erfassen und sich den Schwankungen in verschiedenen Marktzyklen anzupassen.

Hohe Automatisierungsstufe: Das System erkennt und vollzieht automatisch die Kauf- und Verkaufssimulationen und reduziert die Einflussnahme durch Menschen und Emotionen.

Zwei-Wege-Trading-Mechanismen: Unterstützt gleichzeitig mehrköpfige und leere Trades, um in steigenden und fallenden Märkten Gewinne zu erzielen.

Eingebettetes Risikomanagement: Das Tracking von Stop-Loss-Levels (TSL) ist im Wesentlichen so konzipiert, dass es eine Stop-Loss-Funktion enthält, die den maximalen Verlust eines einzelnen Handels einschränkt.

Visualisierung von Trading-Feedbacks: Die Trading-Signale und der Kurs für die Eröffnung von Positionen werden über eine grafische Oberfläche deutlich angezeigt, sodass Händler die Strategie-Performance in Echtzeit überwachen und bewerten können.

Parameterflexibilität: Durch die Anpassung der Schwingzyklusparameter ((no)) kann die Markteigenschaften unterschiedlicher Zeiträume angepasst werden, von der kurzen bis zur mittleren Länge.

Klare Signale: Das System bietet eine doppelte Text- und visuelle Warnung, um die Wahrscheinlichkeit eines Fehlverhaltens zu verringern.

Strategisches Risiko

Schwankungsmarkter verhalten sich schlecht: In schwankenden Märkten kann die Strategie häufige Falschsignale erzeugen, was zu einem anhaltenden Stop-Loss führt.

Risiko von Slippage und Verzögerung der Ausführung: In einem realen Handel kann es einen Zeitunterschied zwischen der Signalgenerierung und der Ausführung des Auftrags geben, der dazu führt, dass der tatsächliche Handelspreis vom idealen Preis abweicht.

Die derzeitige Strategie verwendet die feste Einheit ((qty=1) für den Handel und es fehlt ein Mechanismus, um die Größe der Position an die Marktvolatilität oder die Größe des Kontos anzupassen.

Parameter-Sensitivität: Die Strategie-Performance ist stark abhängig von der Einstellung des Schwankzyklus-Parameters ((no), wobei unterschiedliche Parameterwerte in verschiedenen Marktumgebungen erforderlich sein können.

Schwache Reaktionsfähigkeit bei Unvorhergesehenen: Bei schnellen Preisveränderungen aufgrund von wichtigen Nachrichten oder schwarzen Schwimmereignissen kann der Stop-Loss-Level nicht schnell angepasst werden, was zu größeren Verlusten führt.

Methoden zur Minderung dieser Risiken umfassen: Signalbestätigung in Verbindung mit anderen Indikatoren, Implementierung von dynamischem Positionsmanagement, Setzung von Maximalstop-Limit, Anpassung der Parameter an die Volatilität sowie regelmäßige Rückmessungen und Optimierung der Strategieparameter.

Richtung der Strategieoptimierung

- Dynamische Positionsverwaltung: Positionsgröße wird dynamisch angepasst, basierend auf Marktfluktuationen oder dem Verhältnis des Kontostandes, anstatt mit festen Einheiten zu handeln. Dies kann durch Hinzufügen des folgenden Codes erreicht werden:

volatility = ta.atr(14) / close * 100 // 计算波动率百分比

position_size = strategy.equity * 0.01 / volatility // 根据波动率调整仓位

- Optimierung der Signalfilterung: Einführung von zusätzlichen technischen Indikatoren wie RSI, MACD oder ATR als Signalfilter, um falsche Signale zu reduzieren.

rsi = ta.rsi(close, 14)

valid_buy = Buy and rsi < 70 // 避免在超买区域买入

valid_sell = Sell and rsi > 30 // 避免在超卖区域卖出

Anpassungsparameter: Schwankungszyklusparameter ((no)) basierend auf der dynamischen Anpassung der Marktvolatilität, kleinere Werte bei niedrigerer Volatilität und größere Werte bei hoher Volatilität.

Additionelle Gewinnziele: Setzen Sie Gewinnziele basierend auf den ATR oder den Unterstützungs-/Widerstandsebenen und sperren Sie einen Teil des Gewinns ein, wenn der Markt weit genug in eine günstige Richtung bewegt.

Zeitfilter: Hinzufügen von Handelszeitfensterbeschränkungen, um Zeiten mit geringer Liquidität oder außergewöhnlichen Marktschwankungen zu vermeiden.

Rücknahme-Kontrollmechanismen: Einführung von Handelspausen basierend auf den Prozentsätzen der Rücknahme von Kontenrechten und -zinsen, die den Handel unterbrechen, wenn die fortlaufenden Verluste die vorgegebene Schwelle erreichen.

Multi-Zyklus-Bestätigung: Die Gewinnrate erhöht sich, wenn die Positionen nur in der Richtung eröffnet werden, die mit den höheren Zeitzyklen übereinstimmt.

Diese Optimierungsrichtungen können die Robustheit und Anpassungsfähigkeit der Strategie erheblich verbessern und insbesondere bei der Umstellung auf verschiedene Marktumgebungen bessere risikobereinigte Renditen bieten.

Zusammenfassen

Multiple Swing Indicator Trading System ist eine auf der technischen Analyse basierende automatisierte Handelsstrategie, die Markttrendänderungen durch dynamische Verfolgung von Stop-Loss-Levels (TSL) erfasst und Multiple-Swing-Trading durchführt. Die Strategie funktioniert hervorragend in trendspezifischen Märkten und kann die Preisentwicklung effektiv verfolgen und die Positionen automatisch verwalten.

Die Kernvorteile der Strategie liegen in ihrer einfachen und effektiven Signalgenerierungsmechanik und den integrierten Risikomanagementfunktionen, die besonders für den Handel mit kurz- und mittelfristigen Trends geeignet sind. Die Strategie kann jedoch in turbulenten Märkten mit häufigen Falschsignalen konfrontiert werden und muss weiter optimiert werden, um ihre Anpassungsfähigkeit in verschiedenen Marktumgebungen zu verbessern.

Durch die Implementierung von Optimierungsmaßnahmen wie dynamische Positionsverwaltung, Multi-Indicator-Signal-Bestätigung und adaptive Parameter-Anpassung kann die Strategie ihre risikobereinigte Rendite und Stabilität weiter steigern. Für quantitative Händler bietet dieses automatisierte System, das auf klaren Regeln basiert, einen zuverlässigen Rahmen, der emotionale Störungen reduziert und die Handelsdisziplin bewahrt.

Die erfolgreiche Anwendung dieser Strategie hängt letztlich von der Feinabstimmung der Parameter-Sätze und dem Verständnis der Merkmale des Marktes ab. Es wird empfohlen, vor der Anwendung auf dem Markt eine ausreichende historische Rückverfolgung und die Validierung von Simulationsgeschäften durchzuführen.

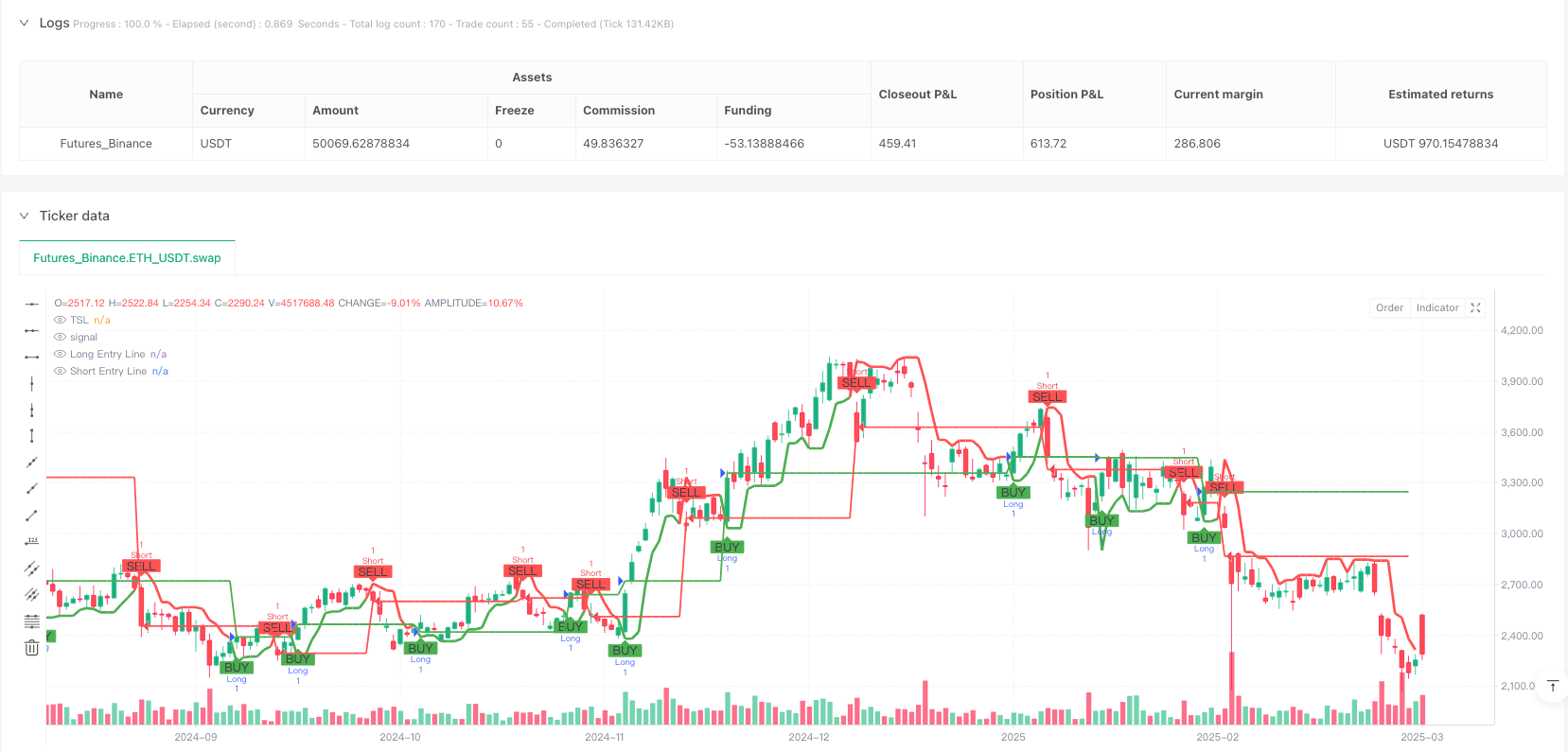

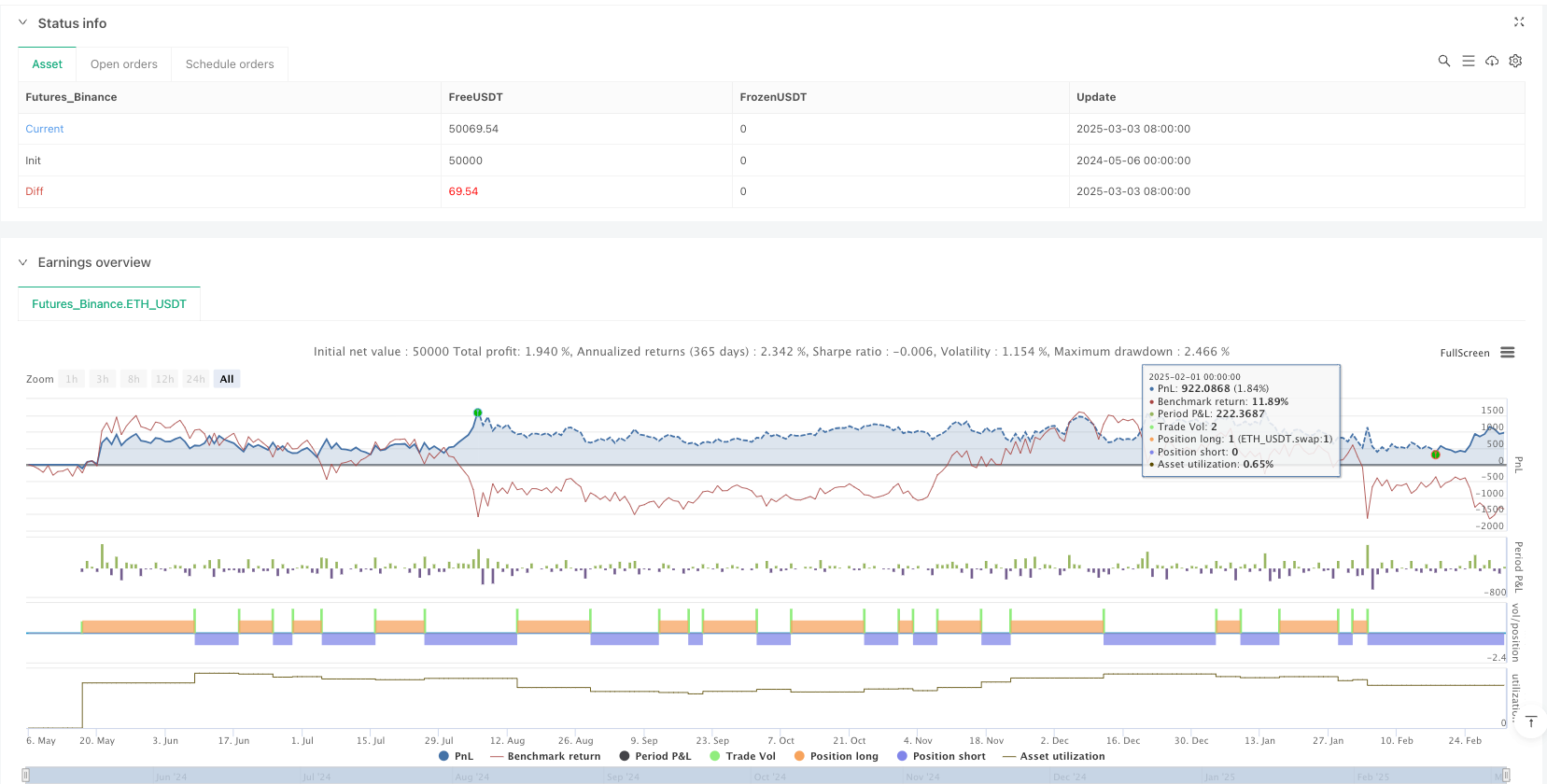

/*backtest

start: 2024-05-06 00:00:00

end: 2025-03-04 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Accurate Swing Trading System with Auto Entry (Long & Short)", overlay=true)

// Parameters

no = input.int(3, title="Swing")

Barcolor = input.bool(true, title="Barcolor")

Bgcolor = input.bool(false, title="Bgcolor")

// Calculate TSL (Trailing Stop Level)

res = ta.highest(high, no)

sup = ta.lowest(low, no)

avd = close > res[1] ? 1 : close < sup[1] ? -1 : 0

avn = ta.valuewhen(avd != 0, avd, 0)

tsl = avn == 1 ? sup : res

// Define Buy and Sell Conditions

Buy = ta.crossover(close, tsl)

Sell = ta.crossunder(close, tsl)

plotshape(Buy, "BUY", shape.labelup, location.belowbar, color.green, text="BUY", textcolor=color.black)

plotshape(Sell, "SELL", shape.labeldown, location.abovebar, color.red, text="SELL", textcolor=color.black)

// Plot TSL

colr = close >= tsl ? color.green : close <= tsl ? color.red : na

plot(tsl, color=colr, linewidth=3, title="TSL")

barcolor(Barcolor ? colr : na)

bgcolor(Bgcolor ? colr : na)

// Alerts

alertcondition(Buy, title="Buy Signal", message="Buy")

alertcondition(Sell, title="Sell Signal", message="Sell")

// Automatic Entry & Exit with 1 Unit

if (Buy)

strategy.entry("Long", strategy.long, qty=1) // Enter long with 1 unit

strategy.close("Short") // Close any open short positions

alert("Buy Signal - Entry Long", alert.freq_once_per_bar_close)

alert("Buy Entry Sound", alert.freq_once_per_bar_close)

if (Sell)

strategy.entry("Short", strategy.short, qty=1) // Enter short with 1 unit

strategy.close("Long") // Close any open long positions

alert("Sell Signal - Entry Short", alert.freq_once_per_bar_close)

alert("Sell Entry Sound", alert.freq_once_per_bar_close)

// Plotting lines for open trades

var float long_price = na

var float short_price = na

// For Long Position: Plot the entry line at the price of the open position

if (strategy.opentrades > 0)

if (strategy.opentrades.entry_id(0) == "Long" and not na(strategy.opentrades.entry_price(0)))

long_price := strategy.opentrades.entry_price(0)

if (strategy.opentrades.entry_id(0) == "Short" and not na(strategy.opentrades.entry_price(0)))

short_price := strategy.opentrades.entry_price(0)

plot(long_price, color=color.green, style=plot.style_line, linewidth=2, title="Long Entry Line", offset=-1)

plot(short_price, color=color.red, style=plot.style_line, linewidth=2, title="Short Entry Line", offset=-1)