Alpha Beast Advanced Quantitative Trading Strategy: Multi-Indikator-kollaboratives dynamisches Risikokontrollsystem

RSI ATR supertrend VOLUME SMA

Überblick

Die Alpha Beast High-Level-Quantitative-Trading-Strategie ist ein umfassendes Handelssystem, das mehrere technische Indikatoren kombiniert und speziell für die Erfassung starker Trends in den Märkten entwickelt wurde. Die Strategie basiert auf der Integration von Supertrend-Indikatoren, relativ starken RSI-Indikatoren und Umsatz-Breakthrough-Urteilen, um eine mehrdimensionale Eintrittssignal-Bestätigungsmechanismus zu bilden. Die Strategie verwendet gleichzeitig dynamische Stop-Loss- und RRR-basierte Ziel-Profit-Setungen, die auf der tatsächlichen Bandbreite der Bewegungen basieren.

Strategieprinzip

Die Alpha Beast High-Level-Quantitative-Trading-Strategie basiert auf folgenden Schlüsselkomponenten und logischen Prozessen:

Indikatorberechnung:

- RSI ((14)): relativ schwache Messung der Preisentwicklung

- ATR ((14)): Messung der Marktvolatilität

- Supertrends: 3.0, 10): Bestimmung der Richtung der Markttrends

- Transaktionsanalyse: Vergleiche zwischen dem 20-Tage-Durchschnittswert und dem aktuellen Transaktionsvolumen zur Identifizierung des Transaktionsimpulses

Zulassungsvoraussetzungen:

- Mehrköpfige Bedingung: Supertrend nach oben ((Wegungsindikator unterhalb des Schlusskurses) + RSI > 60 + Durchbruch der Transaktionsmenge ((Aktuelle Transaktionsmenge > 20-Tage-Durchschnitt * 1.5)

- Leerlaufbedingungen: Supertrend nach unten ((Wegungsindikator ist höher als der Schlusskurs)) + RSI < 40 + Durchbruch der Transaktionsmenge ((Aktuelle Transaktionsmenge > 20-Tage-Durchschnitt * 1.5)

Risikomanagement:

- Stop-Loss-Einstellung: basierend auf der Berechnung des ATR-Wertes, wird der ATR abzüglich des aktuellen Preises der Mehrköpfe berechnet*1.2, Luftfahrt plus ATR zum aktuellen Preis*1.2

- Stop-Loss-Einstellung: Default Stop-Loss-Distanz von 2,5-mal, basierend auf der Berechnung des Risiko-Rendite-Verhältnisses

- Vermögensverwaltung: 20% des gesamten Kontowertes pro Transaktion

Die Kernlogik der Strategie besteht darin, dass mehrere Bedingungen gleichzeitig erfüllt werden müssen, um ein Handelssignal auszulösen. Diese “Bestätigungsmechanismen” reduzieren effektiv falsche Signale und passen sich gleichzeitig an Veränderungen in der Marktvolatilität an, indem sie die Stop-Loss-Haltestellen dynamisch berechnen.

Strategische Vorteile

MehrfachbestätigungDie Kombination von Trend, Dynamik und Transaktionsvolumen in drei Dimensionen reduziert das Risiko von Falschsignalen erheblich und führt nur dann zu Trades, wenn der Markt gleichzeitig die Bedingungen von Trend, Intensität und Transaktionsvolumen erfüllt.

Dynamische RisikomanagementDie Stop-Loss- und Stop-Out-Punkte werden dynamisch an die tatsächliche Volatilität des Marktes (ATR) angepasst, anstatt einen festen Punkt zu verwenden, was die Strategie an unterschiedliche Marktumgebungen und Schwankungen anpassen lässt.

Trends sind nicht nur auf dem Markt zu finden, sondern auch zu erfassen.Die Strategie ist besonders geeignet, um starke Marktbewegungen mit einer klaren Richtung zu erfassen.

AuftragsbestätigungDie Einführung von Transaktionsanalysen als Transaktionsbestätigung, um sicherzustellen, dass die Einstiegspunkte über ausreichende Marktbeteiligung und dynamische Unterstützung verfügen, um unnötige Transaktionen in einem Umfeld mit geringer Liquidität zu reduzieren.

Optimierung des Risiko-Rendite-VerhältnisDie Standard-Risk-Return-Ratio von 2,5:1 ermöglicht es der Strategie, langfristig profitabel zu bleiben, auch wenn die Gewinnquote nicht hoch ist.

Ein integrierter Mechanismus für die Verwaltung der GelderDie Einführung eines Prozentsatzes für die Kontrolle des Geldbetrags pro Transaktion verhindert eine übermäßige Risikoexposition und trägt zu einem langfristigen, stabilen Wachstum des Kontos bei.

Strategisches Risiko

RSI-SensitivitätDer festgelegte RSI-Trenchwert ((60⁄40)) kann in verschiedenen Marktumgebungen unterschiedlich wirken und kann zu viele Falschsignale in einem schwankenden Markt mit langer Spanne erzeugen, während eine anhaltende Chance in einem starken Trendmarkt verpasst werden kann.

Umsatz-RisikenDie Strategie ist stark auf den Durchbruch der Transaktionsmenge angewiesen. Die Transaktionsmenge kann in bestimmten Handelsarten oder Zeitabschnitten ungenau oder rückläufig sein, was die Signalqualität beeinträchtigt.

Supertrend-Parameter-FeststellungDie Verwendung von festgelegten Supertrend-Parametern (<= 3.0, 10) ist möglicherweise nicht für alle Marktumgebungen geeignet, und die Optimierung der Parameter fehlt an einer Anpassungsmechanik.

Die Stop-Loss-Einstellungen sind möglicherweise zu eng.In einem hochschwankenden Markt kann ein ATR-Faktor von 1,2 dazu führen, dass ein Stop-Loss zu nahe am aktuellen Preis liegt, was das Risiko erhöht, von Marktgeräuschen ausgelöst zu werden.

Feste MittelzuweisungDas Konto kann nicht flexibel genug sein, um die Positionsgröße an die Signalstärke und die Dynamik der Marktbedingungen anzupassen.

Die Lösung:

- Einführung eines adaptiven RSI-Durchschnitts, der sich an die dynamischen Marktschwankungen anpasst

- Erhöhung der Qualitätsprüfungsmechanismen für die Transaktionsdaten oder Verwendung einer mehrzeitigen Transaktionsbestätigung

- Adaptive Optimierung für Supertrend-Parameter

- Dynamische Anpassung der ATR-Modalitäten bei hohen Schwankungen

- Einführung eines dynamischen Algorithmus zur Anpassung der Positionsskala auf Basis der Signalstärke

Richtung der Strategieoptimierung

Optimierung der Indikatorparameter:

- Anpassung der RSI-Tiefstpreise, Supertrendfaktoren und Transaktionsmultiplier, dynamische Optimierungsparameter basierend auf den Marktzyklen und der historischen Performance

- Grund: Die Festparameter sind nicht für alle Marktumgebungen geeignet, die Anpassungsparameter können die Allgemeingültigkeit und Stabilität der Strategie verbessern

Zeitfilter eingeführt:

- Hinzufügen von Tageszeit-Filtern oder Analyse von Marktzeiten, um ineffiziente Handelszeiten zu vermeiden

- Die Ursache: Marktwirksamkeit und Signalzuverlässigkeit unterscheiden sich erheblich in verschiedenen Zeiträumen, und Zeitfilter verbessern die Gesamtsignalqualität

Mehrzeitbestätigung:

- Bestätigung von Trends für mehrere Zeiträume, um sicherzustellen, dass die Handelsrichtung mit den größeren Zeiträumen übereinstimmt

- Grund: Einzyklose Analysen sind anfällig für kurzfristigen Marktrauschen, Multizyklose Analysen bieten eine umfassendere Marktperspektive

Maschinelle Lernsignaloptimierung:

- Einführung von Machine-Learning-Algorithmen, um bereits vorhandene Signale zweimal zu filtern und Handelsmöglichkeiten mit höherer Gewinnrate zu identifizieren

- Der Grund: Herkömmliche technische Kennzahlen sind nicht in der Lage, komplexe, nichtlineare Zusammenhänge im Markt zu erfassen, und maschinelles Lernen kann die Fähigkeit zur Mustererkennung erheblich verbessern

Risikomanagement-Dynamik angepasst:

- Die RRR und die Kapitalzuteilungsquote sind auf die historische Volatilität und die Dynamik der aktuellen Marktlage angepasst

- Gründe: größere Unterschiede in den optimalen Risikoparametern in unterschiedlichen Marktumgebungen, dynamisches Risikomanagement, das besser an Marktveränderungen angepasst ist

Mit dem Market Sentiment Index verbunden:

- Integration von VIX oder anderen Marktstimmungskennzahlen, um strategische Handlungen in extremen Marktbedingungen anzupassen

- Grund: Die Effektivität der herkömmlichen technischen Analyse wird in Zeiten von Marktpanik oder extremer Geldgier eingeschränkt, und die Marktstimmung kann eine zusätzliche Dimension der Entscheidungsunterstützung bieten

Zusammenfassen

Alpha Beast High-Level-Quantitative-Trading-Strategien stellen ein modernes Handelssystem dar, das die Synergie von mehreren Indikatoren kombiniert. Sie ermöglichen eine mehrdimensionale Identifizierung von Marktchancen durch die Kombination von Trendanalyse, Dynamikindikatoren und Transaktionsmengenbestätigung. Ihre Kernvorteile liegen in strengen Signalfiltermechanismen und einem dynamischen Risikomanagementsystem, das es der Strategie ermöglicht, eine stabile Leistung in einem volatilen Markt zu halten.

Trotz der Einschränkungen in Bezug auf die Festlegung von RSI-Drehwerten und die Optimierung von Parametern hat die Strategie das Potenzial, sich zu einem umfassenderen und stabileren Handelssystem zu entwickeln, indem sie Optimierungsrichtungen vorschlägt, insbesondere die Einführung von Adaptive Parameter-Systemen, Multi-Zyklus-Bestätigung und Machine-Learning-Unterstützung. Vor allem bietet die Designkonzeption seines Risikomanagement-Rahmens, der ATR-Dynamische Stop-Loss- und Fixed-Risk-Return-Ratio kombiniert, eine nützliche Vorlage für die Entwicklung von Quantifizierungs-Handelsstrategien.

Für Händler, die eine systematische Handelsmethode auf der Grundlage der technischen Analyse aufbauen möchten, bietet die Alpha Beast Strategie einen praktischen Rahmen, der die Signalqualität und die Risikokontrolle ausgleicht und sich durch weitere Optimierung und Individualisierung an verschiedene Marktumgebungen und Handelsstile anpasst.

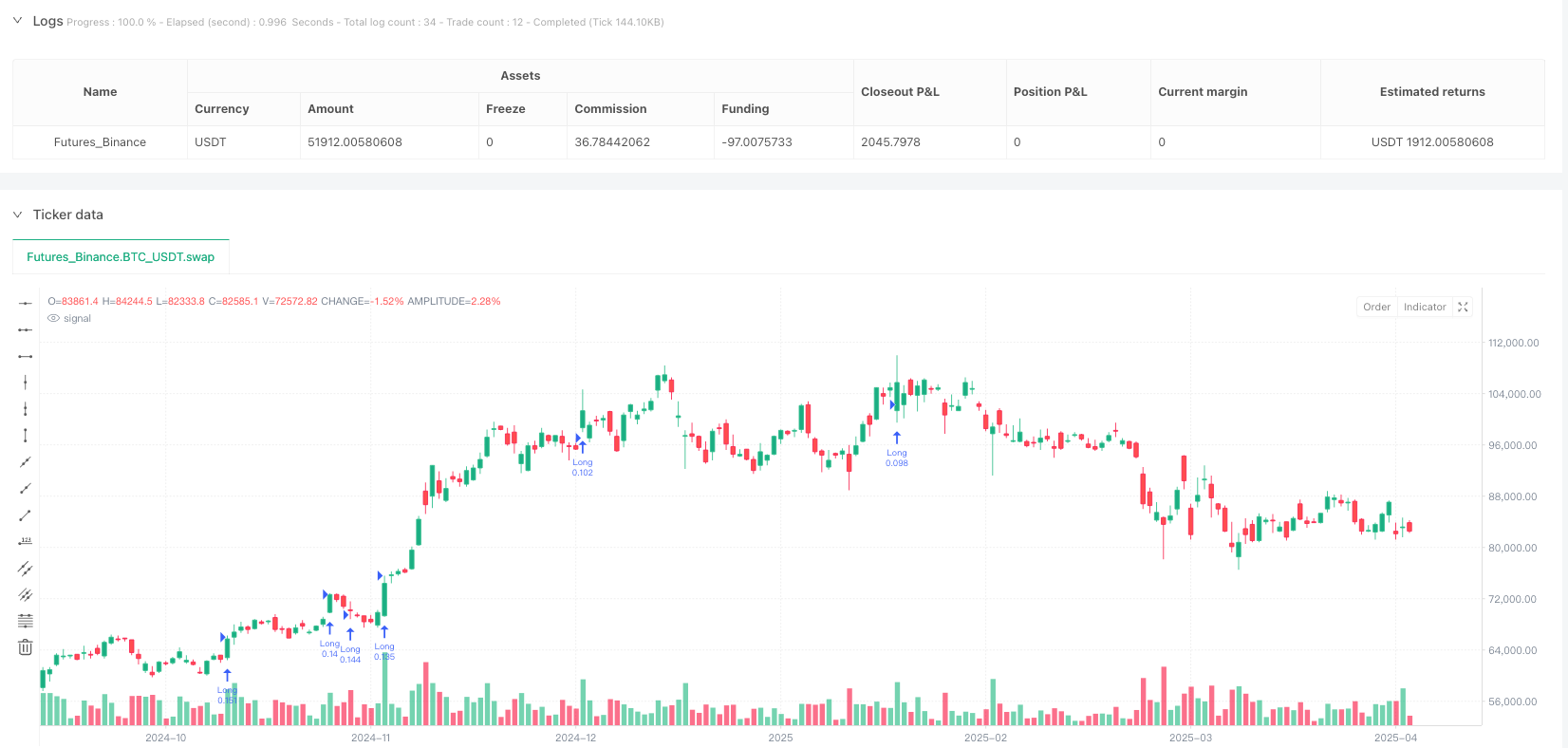

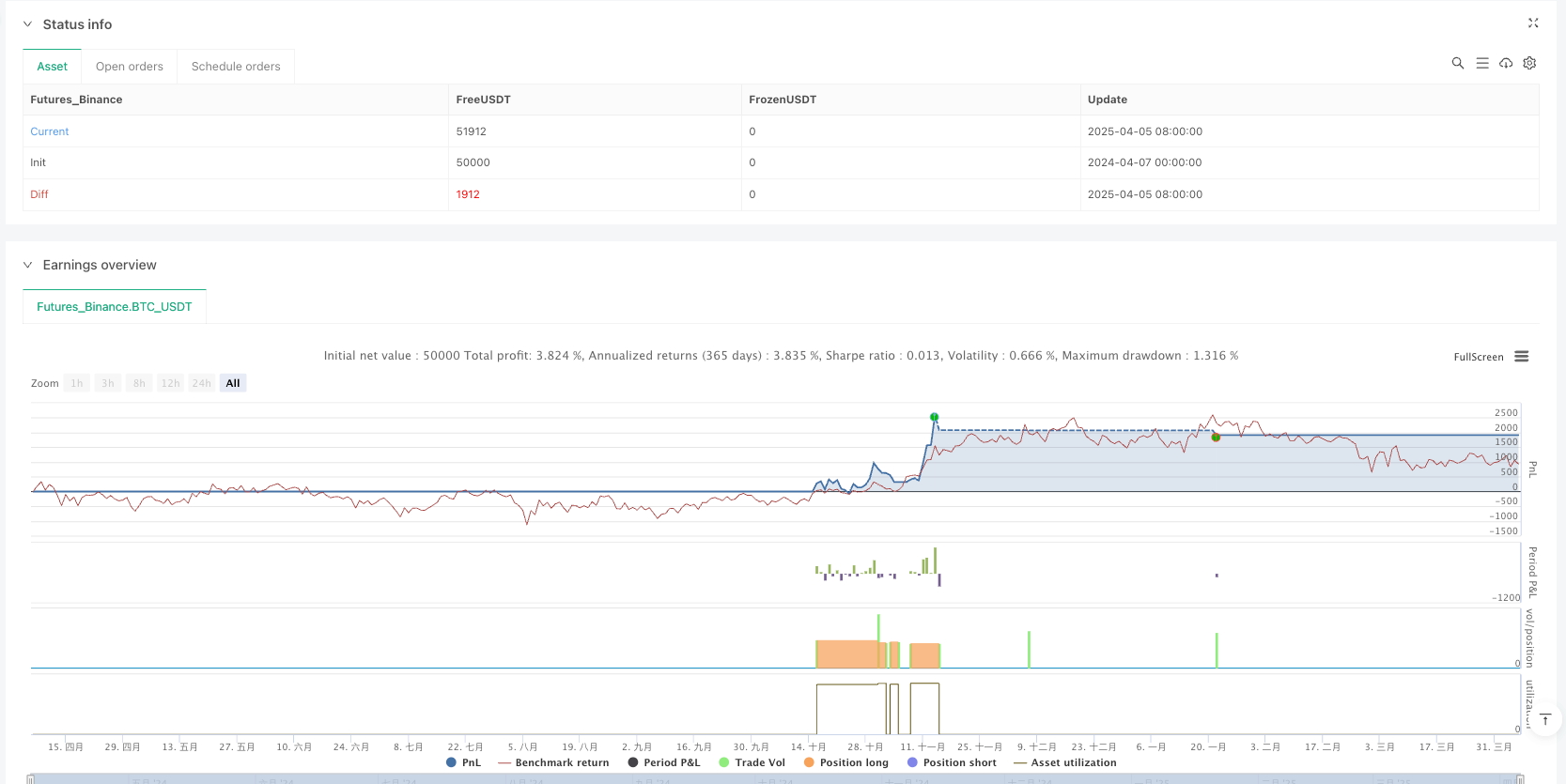

/*backtest

start: 2024-04-07 00:00:00

end: 2025-04-06 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script® code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © ErayPala

//@version=6

strategy("Alpha Beast – Max Performance Mode", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=20)

// === Inputs

rsiLen = input.int(14, title="RSI Length")

rsiThreshold = input.int(60, title="RSI Entry Threshold")

atrLen = input.int(14, title="ATR Length")

atrMultSL = input.float(1.2, title="ATR SL Multiplier")

rr = input.float(2.5, title="Risk-Reward Ratio")

supertrendFactor = input.float(3.0, title="Supertrend Factor")

supertrendLen = input.int(10, title="Supertrend Length")

volMult = input.float(1.5, title="Volumen-Multiplikator")

// === Indicators

rsi = ta.rsi(close, rsiLen)

atr = ta.atr(atrLen)

vol = volume

volSMA = ta.sma(volume, 20)

// === Supertrend Calc

[_, direction] = ta.supertrend(supertrendFactor, supertrendLen)

isUpTrend = direction < close

isDownTrend = direction > close

// === Volumen-Push

volBoost = vol > volSMA * volMult

// === Entry Conditions

longCond = isUpTrend and rsi > rsiThreshold and volBoost

shortCond = isDownTrend and rsi < (100 - rsiThreshold) and volBoost

// === SL & TP

longSL = close - atr * atrMultSL

longTP = close + atr * atrMultSL * rr

shortSL = close + atr * atrMultSL

shortTP = close - atr * atrMultSL * rr

// === Strategy Entries/Exits

if (longCond)

strategy.entry("Long", strategy.long)

strategy.exit("Long Exit", from_entry="Long", stop=longSL, limit=longTP)

if (shortCond)

strategy.entry("Short", strategy.short)

strategy.exit("Short Exit", from_entry="Short", stop=shortSL, limit=shortTP)