Fünf-Minuten-Trend-Breakout-Momentum-Handelsstrategie: eine mehrdimensionale technische Analysemethode basierend auf dem exponentiellen gleitenden Durchschnitt und dem relativen Stärkeindex

EMA SMA RSI VWAP SL/TP

Überblick

Die Fünfminuten-Trendbrech-Dynamik-Handelsstrategie ist ein kurzfristiges Handelssystem, das auf mehreren technischen Indikatoren basiert und hauptsächlich auf kurzfristige Schwankungen in den Märkten ausgelegt ist. Die Strategie nutzt die Kombination aus Moving Averages (EMA und SMA), Volumengewichteten Durchschnittspreisen (VWAP) und relativ starken Indikatoren (RSI), um den Zeitpunkt des Einstiegs zu bestimmen.

Strategieprinzip

Der Kern der Strategie besteht darin, die Dynamik eines starken kurzfristigen Trends durch die synchronisierte Validierung von multidimensionalen technischen Indikatoren zu identifizieren.

Eintrittssignale:

Das Callsignal muss vier Bedingungen erfüllen:

- 5 Minuten K-Linie Schlusskurs über dem Hochpunkt des 21-Zyklus-SMA

- Abschlusspreis höher als VWAP

- Abschlusskurs höher als 50-Zyklus-EMA

- Der RSI ist höher als 60.

Das Put-Signal muss vier Bedingungen erfüllen:

- 5 Minuten K-Linie Schlusskurs unter dem Tief des 21-Zyklus SMA

- Abschlusspreis unter VWAP

- Abschlusskurs unterhalb der 50-Zyklus-EMA

- Der RSI liegt unter 40.

Die Ausgangslogik:

- Stop-Loss-Bedingungen: Auftritt bei mehreren Geschäften, wenn der Schlusskurs unter dem 21-SMA-Tiefpunkt liegt; Auftritt bei Deposits, wenn der Schlusskurs über dem 21-SMA-Hochpunkt liegt

- Stop-Loss-Bedingungen: automatische Berechnung basierend auf dem Risiko-Rendite-Verhältnis (default 1.5) mit einem Gewinnziel von 1,5 mal der Stop-Loss-Distanz

Statusverfolgung:

- Strategie, die den aktuellen Handelsstatus über Variablen wie inTrade, isCall und andere verfolgt

- Benutzung von Etiketten, die Eintritts-, Stop-Loss- und Stopppunkte anzeigen

- Regelmäßige Aktualisierung der Status-Transactions

Graphische Elemente:

- Anzeige der 50-Zyklus-EMA, 21-Zyklus-SMA-Höchst- und Tiefpunkte sowie VWAP, um eine intuitive technische Analyse zu ermöglichen

Die Strategie erhöht die Signalsicherheit durch Multi-Indicator-Resonanzbestätigung und kombiniert mit einem präzisen Risikomanagement, um ein effizientes kurzfristiges Handelssystem zu ermöglichen.

Strategische Vorteile

Mehrfachbestätigungsmechanismus: Die Strategie erfordert, dass mehrere technische Indikatoren gleichzeitig erfüllt werden, um ein Handelssignal auszulösen, was das Risiko von falschen Signalen erheblich reduziert. Dieser “Resonanz” -Effekt kann den Marktrauschen effektiv filtern und die Handelsqualität verbessern.

Klare Risikomanagement: Die Strategie enthält eindeutige Stop-Loss-Bedingungen und berechnet automatisch die Stop-Loss-Ziele auf der Grundlage der Risiko-Rendite, so dass die erwarteten Risiken und Erträge für jeden Handel klar sichtbar sind. Die Einstellung des Standard-Risiko-Rendite-Verhältnisses von 1,5 Mal garantiert eine langfristige Gewinnwahrscheinlichkeit.

Kurzfristige Marktschwankungen: Die Einstellung des Fünf-Minuten-Zeitraums eignet sich besonders für Day-Trader, um kurzfristige Veränderungen der Marktdynamik zu erfassen und gleichzeitig Überhändlungen zu vermeiden.

Visualisierung des Handelsstatus: Die Strategie zeigt den Handelsstatus und die wichtigsten technischen Ebenen durch Etiketten und Diagramme, um den Händlern zu helfen, die Strategie in Echtzeit zu verstehen.

Flexible Parameter-Einstellungen: Die Zykluslänge der wichtigsten Indikatoren (EMA, SMA, RSI) und die Risiko-Rendite-Ratio können angepasst werden, so dass die Strategie sich an unterschiedliche Marktbedingungen und persönliche Risikopräferenzen anpassen kann.

Umfassende Vorwarnbedingungen: Die Strategie bietet sechs verschiedene Vorwarnbedingungen, darunter Einstiegssignale, Stop-Loss-Trigger und Stop-Stop-Erreichung, die es dem Händler ermöglichen, den Handel in Echtzeit zu verfolgen und zu verwalten.

Strategisches Risiko

Falsch-Breakout-Risiko: In einem turbulenten Markt kann der Preis vorübergehend über die technischen Indikatoren hinausgehen und dann schnell zurückgehen, was zu falschen Signalen führt. Lösung: Es kann in Betracht gezogen werden, die Bestätigungsphase zu erhöhen, indem man beispielsweise verlangt, dass der Preis eine bestimmte Zeit über / unter dem Indikator bleibt.

Risiko einer Überoptimierung: Die Strategie hängt von mehreren technischen Indikatoren und exakten Parameter-Einstellungen ab, es besteht die Möglichkeit, dass historische Daten übermäßig angepasst werden. Lösung: Die Strategie sollte unter verschiedenen Marktbedingungen und Zeiträumen zurückgetestet werden, um die Stabilität der Strategie zu gewährleisten.

Gleitpunkte und Ausführungsverzögerungen: Kurzfristige Strategien auf der Fünf-Minuten-Ebene haben hohe Anforderungen an die Ausführungsgeschwindigkeit, und es können Probleme mit Gleitpunkten und Verzögerungen im realen Handel auftreten. Lösung: Setzen Sie eine vernünftige Auftragsart (z. B. eine Limit-Anfrage anstelle einer Markt-Anfrage) und erwägen Sie, die Buffer-Bereichspanne zu erhöhen.

Plötzliche Trendumkehr: Kurzfristige Dynamik kann durch plötzliche Nachrichten oder Marktereignisse schnell umgekehrt werden. Lösung: Erwägen Sie, ein Maximalverlustlimit festzulegen und zu vermeiden, während wichtiger Datenerklärungen oder Ereignisse zu handeln.

Zu hohe Handelsfrequenz: In einem sehr volatilen Markt können zu viele Signale erzeugt werden, was die Handelskosten erhöht. Lösung: Zusätzliche Filterbedingungen können hinzugefügt werden, wie z. B. Handelsintervallbeschränkungen oder strengere Einstiegsbedingungen.

Abhängigkeit von einer einzigen Zeitspanne: Wenn Sie sich nur auf einen 5-Minuten-Chart verlassen, können Sie wichtige Trendinformationen für größere Zeitspannen verpassen. Lösung: Erwägen Sie, die Filterbedingungen für höhere Zeitspannen hinzuzufügen, um sicherzustellen, dass sie mit den größeren Trends übereinstimmen.

Richtung der Strategieoptimierung

Integration von mehreren Zeitzyklen: Die aktuelle Strategie basiert nur auf einer 5-minütigen Zeitperiode. Es kann eine Trendbestätigung mit höheren Zeitzyklen (z. B. 15 Minuten, 1 Stunde) in Betracht gezogen werden. Dies verbessert die Signalqualität und verhindert den Handel in der entgegengesetzten Richtung des großen Trends.

Dynamische Parameteranpassung: Die Indikatorparameter können automatisch an die Marktvolatilität angepasst werden. Zum Beispiel kann der Moving Average-Zyklus verlängert oder der RSI-Threshold erhöht werden, wenn die Volatilität hoch ist, und der RSI-Threshold wird kürzer oder niedriger sein, wenn die Volatilität niedrig ist.

Analyse von Handelsvolumen und Marktstruktur: Die Integration von Handelsvolumenanalyse und Preisstruktur (z. B. Unterstützung/Widerstand) kann die Einstiegsgenauigkeit verbessern. Insbesondere sind Signale in der Nähe von kritischen Preisniveaus oft sinnvoller.

Adaptive Risiko-Rendite-Einstellungen: Die derzeit festgelegte RRR kann an die Dynamik der historischen Performance angepasst werden, basierend auf der Marktvolatilität oder in bestimmten Zeiten. Dadurch können die Ertragserwartungen in verschiedenen Marktphasen optimiert werden.

Marktumfeld-Filter hinzufügen: Hinzufügen von Urteilslogiken für die Gesamtmarktumgebung, wie z. B. Trendstärke, Fluktuationsfilter oder Handelszeitbeschränkungen. Zum Beispiel wird vermieden, 30 Minuten vor dem Öffnen und Schließen des Marktes zu handeln, oder nur in einem bestimmten Fluktuationsbereich.

Teilweise Gewinnmechanismen: Erwägen Sie, eine Steigerung der Gewinnstrategie zu implementieren, z. B. eine halbe Position zu platzieren, wenn Sie 0,8R gewinnen, und den Rest auf einen Tracking-Stopp setzen. Dies kann den Gewinn schützen und gleichzeitig den Raum für die Erfassung größerer Trends schaffen.

Optimierung des maschinellen Lernens: Analyse der historischen Daten mit Hilfe von maschinellen Lernalgorithmen zur Identifizierung von optimalen Parameterkombinationen und zusätzlichen Signalbestätigungsmerkmalen, um die Präzision der Strategievorhersage weiter zu verbessern.

Zusammenfassen

Die Five-Minute Trend-Breaking-Dynamik-Handelsstrategie ist ein gut konzipiertes Kurzzeit-Handelssystem, das einen strukturierten Rahmen für die Marktanalyse und Entscheidungsfindung von Day-Trader durch die Synergie von multidimensionalen technischen Indikatoren und strenge Risikomanagement bietet. Die Strategie ist besonders geeignet, um kurzfristige Preisbewegungen zu erfassen und den Händlern durch klare Ein- und Ausstiegsregeln zu helfen, in einem komplexen Markt diszipliniert und konsistent zu bleiben.

Die Kernvorteile der Strategie liegen in der Resonanzbestätigung mit mehreren Indikatoren, die das Risiko von Falschsignalen wirksam reduziert. Die integrierte Risikobetragsmanagement gewährleistet, dass das Handelsrisiko kontrolliert wird. Jede Handelsstrategie hat jedoch Grenzen.

Durch die Integration von Multi-Zeit-Zyklus-Analysen, dynamischen Parameter-Anpassungen und komplexeren Marktumfeld-Filterungen bleibt noch beträchtlicher Optimierungsraum für die Strategie. Der Trader kann die Parameter entsprechend seiner persönlichen Risikopräferenzen und Markterfahrung anpassen oder zusätzliche Bestätigungsmechanismen hinzufügen, um die Strategie-Performance weiter zu verbessern.

Letztendlich erfordert die erfolgreiche Anwendung der Strategie ein tiefes Verständnis der Prinzipien und Grenzen der Strategie, eine strenge Disziplin des Risikomanagements und eine kontinuierliche Bewertung und Optimierung der Strategie unter verschiedenen Marktbedingungen.

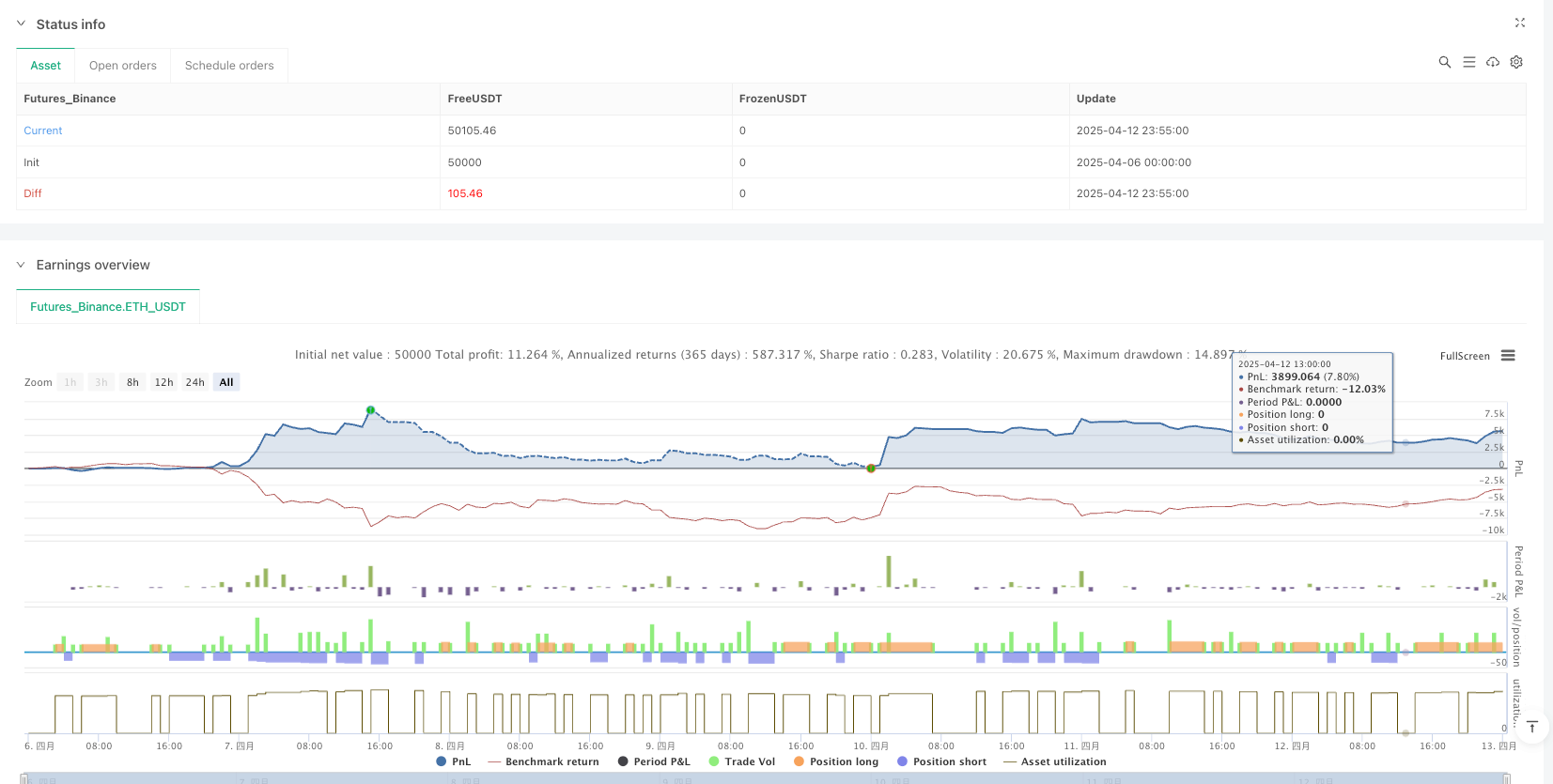

/*backtest

start: 2025-04-06 00:00:00

end: 2025-04-13 00:00:00

period: 5m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("5-Min Call/Put Entry Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// ————— INPUTS —————

emaLen = input.int(50, "EMA Length", inline="EMA")

smaLen = input.int(21, "SMA Length", inline="SMA")

rsiLen = input.int(14, "RSI Length", inline="RSI")

targetRR = input.float(1.5, "Risk-Reward Ratio")

// ————— INDICATORS —————

ema50 = ta.ema(close, emaLen)

smaHigh = ta.sma(high, smaLen)

smaLow = ta.sma(low, smaLen)

vwap = ta.vwap(close)

rsi = ta.rsi(close, rsiLen)

// ————— CONDITIONS —————

callCond = close > smaHigh and close > vwap and close > ema50 and rsi > 60

putCond = close < smaLow and close < vwap and close < ema50 and rsi < 40

callSL = close < smaLow

putSL = close > smaHigh

// ————— STATE TRACKING —————

var inTrade = false

var isCall = false

var float entryPrice = na

var float slPrice = na

var float tpPrice = na

// Entry logic

if not inTrade

if callCond

strategy.entry("Call Entry", strategy.long)

entryPrice := close

slPrice := smaLow

tpPrice := entryPrice + (entryPrice - slPrice) * targetRR

label.new(bar_index, low, "Entry", style=label.style_label_up, color=color.green, textcolor=color.yellow, size=size.small)

inTrade := true

isCall := true

else if putCond

strategy.entry("Put Entry", strategy.short)

entryPrice := close

slPrice := smaHigh

tpPrice := entryPrice - (slPrice - entryPrice) * targetRR

label.new(bar_index, high, "Entry", style=label.style_label_down, color=color.red, textcolor=color.white, size=size.small)

inTrade := true

isCall := false

// Exit logic (Stop Loss / Take Profit)

if inTrade

if isCall

if callSL

strategy.close("Call Entry")

label.new(bar_index, low, "SL", style=label.style_label_up, color=color.black, textcolor=color.white, size=size.small)

inTrade := false

else if close >= tpPrice

strategy.close("Call Entry")

label.new(bar_index, low, "TP", style=label.style_label_up, color=color.teal, textcolor=color.white, size=size.small)

inTrade := false

else

if putSL

strategy.close("Put Entry")

label.new(bar_index, high, "SL", style=label.style_label_down, color=color.black, textcolor=color.white, size=size.small)

inTrade := false

else if close <= tpPrice

strategy.close("Put Entry")

label.new(bar_index, high, "TP", style=label.style_label_down, color=color.teal, textcolor=color.white, size=size.small)

inTrade := false

// ————— LIVE TRADE STATUS DISPLAY —————

var label tradeLabel = na

if bar_index % 5 == 0 // update label occasionally

label.delete(tradeLabel)

if inTrade

status = isCall ? "CALL ACTIVE" : "PUT ACTIVE"

tradeLabel := label.new(bar_index, na, status, xloc.bar_index, yloc.price, color=color.gray, textcolor=color.white, size=size.small, style=label.style_label_left)

// ————— ALERT CONDITIONS —————

alertcondition(callCond, title="Call Entry Alert", message="Call Entry Signal")

alertcondition(putCond, title="Put Entry Alert", message="Put Entry Signal")

alertcondition(callSL, title="Call SL Triggered", message="Call Stop Loss Hit")

alertcondition(putSL, title="Put SL Triggered", message="Put Stop Loss Hit")

alertcondition(close >= tpPrice and isCall, title="Call TP Hit", message="Call Take Profit Hit")

alertcondition(close <= tpPrice and not isCall, title="Put TP Hit", message="Put Take Profit Hit")

// ————— CHART ELEMENTS —————

plot(ema50, title="EMA 50", color=color.orange, linewidth=1)

plot(smaHigh, title="SMA High 21", color=color.green, linewidth=1)

plot(smaLow, title="SMA Low 21", color=color.red, linewidth=1)

plot(vwap, title="VWAP", color=color.blue, linewidth=1)