Mehrere Indikatoren kreuzen dynamische Positionsvolatilität adaptive quantitative Handelsstrategie

EMA RSI MACD ATR STOCHASTIC RSI Ichimoku Cloud

Überblick

Die Multi-Indicator-Cross-Dynamic-Position-Volatility-Adaptive-Quantifizierungs-Trading-Strategie ist ein umfassendes quantitatives Handelssystem, das Trenddetektion, Dynamikanalysen, Volatilitätsanalyse, Emotion-Bewertung und Liquiditäts-Bereichskennung integriert. Die Strategie nutzt die Kreuzung von Signalen aus mehreren technischen Indikatoren, um Kauf- und Verkaufsentscheidungen zu treffen, während die Positionsgröße entsprechend der Dynamik der Marktschwankungen angepasst wird, um die Risiken anpassend zu verwalten. Die Kernkomponenten umfassen EMA-Trend-Identifizierungssysteme, RSI-Dynamikfilter, MACD-Richtungsbestätigung, Random-RSI-Genauigkeit, Trendbestätigung auf der ersten Blick und ATR-basierte Positionsanpassungssysteme.

Strategieprinzip

Die Kernlogik der Strategie basiert auf einer Filterung von mehreren Ebenen von Indikatoren, die einen strengen Mechanismus der Signalerzeugung bilden:

Trend-ErkennungDie Strategie verwendet zwei EMAs (default 9- und 21-Zyklen) zur Bestimmung der Richtung des Markttrends. Wenn ein schneller EMA höher ist als ein langsamer EMA, wird er als Aufwärtstrend erkannt. Umgekehrt ist er als Abwärtstrend erkannt.

Leistungsindikator-Kombination:

- Der RSI-Indikator wird verwendet, um die Preisbewegung zu messen. Die Standard-Zyklus ist 14, mit Überkauf (70%) und Überverkauf (30%).

- Die MACD-Indikatoren ((12,26,9) werden verwendet, um die Richtung der Dynamik zu bestätigen, mit besonderem Augenmerk auf die Werte des MACD-Spaltendiagramms.

- Der Random RSI berechnet die Werte %K und %D, um kurzfristige Überkauf- und Überverkaufszonen zu erkennen und die Eintrittszeit zu verfeinern.

Bestätigung der ersten Tendenz: Komplett berechnet alle Komponenten der Cloud auf den ersten Blick ((Wendelinie, Benchmarklinie, Vorreiterband A/B und Verzögerungslinie), um die Richtung des Trends weiter zu bestätigen. Wenn Vorreiterband A höher als Vorreiterband B ist, wird als Aufwärtstrend erkannt; umgekehrt als Abwärtstrend.

Bewertung von Volatilität und Liquidität:

- Der ATR-Indikator wird verwendet, um die Marktfluktuation als Grundlage für die Anpassung der Positionsgröße zu messen.

- Die Erfassung von Transaktions-Ausbrüchen, definiert als ein aktuelles Transaktionsvolumen, das mehr als das 2-fache des 20-Zyklus-Transaktions-SMAs beträgt.

- Automatische Abbildung der nahegelegenen Höhen- und Tiefpunkte für die Visualisierung von dynamischen Unterstützungs-/Widerstandsbereichen.

Stimmungs- und Mobilitätsindikatoren:

- Mit dem 50-Zyklus-SMA als Indikator für die Marktmotivation, ist der Preis höher als der SMA, der eine bullische Stimmung ausdrückt, und niedriger als der SMA, der eine beidseitige Stimmung ausdrückt.

- Die 20-Zyklus-Transaktionsvolumen-SMA wird als proxy-Indikator für die Liquiditätskonzentration verwendet.

Kauf- und Verkaufssignallogik:

- Mehrköpfige Signalbedingungen: EMA-Trend nach oben, RSI < 50, MACD-Spaltenbild > 0, Zufälliger RSI % K < 80, Einblick in die Wolken.

- Hinterkopf-Signal-Bedingungen: EMA-Trend nach unten, RSI> 50, MACD-Säulenbild < 0, Zufälliger RSI %K> 20, Einblick in den Abwärtstrend.

Dynamische PositionsberechnungDie Positionsgröße wird auf der Grundlage der Konto-Größe, des Risikoprozentsatzes und des aktuellen ATR-Wertes berechnet. Die Formel lautet: Positionsgröße = (Konto-Größe × Risikoprozentsatz) / ATR. Dies gewährleistet die Einheitlichkeit der Risikoplätze in unterschiedlichen Volatilitätsumgebungen.

Strategische Vorteile

Mehrstufige SignalbestätigungDie Strategie erfordert, dass mehrere technische Indikatoren gleichzeitig bestimmte Bedingungen erfüllen, um ein Handelssignal zu erzeugen, wodurch die Wahrscheinlichkeit falscher Signale verringert und die Zuverlässigkeit von Handelsentscheidungen erhöht wird.

Anpassung des RisikomanagementsDie Strategie ist in der Lage, die Transaktionsgröße automatisch an die Marktvolatilität anzupassen. Dies bedeutet, dass die Position automatisch in einem hohen Marktumfeld reduziert wird, während die Position bei niedrigerer Volatilität erhöht wird, was eine echte Risikomanagement ermöglicht.

Eine umfassende MarktperspektiveDie Strategie integriert die Analyse von mehreren Marktdimensionen wie Trends, Dynamik, Volatilität, Emotionen und Liquidität und bietet ein umfassendes Verständnis der Marktlage, anstatt sich nur auf einzelne Faktoren zu verlassen.

Flexible Parameter-EinstellungenDie Strategie bietet eine Vielzahl an anpassbaren Parametern, darunter EMA-Zyklen, RSI-Einstellungen, Risikoprozentsätze und Kontogrößen, die es dem Händler ermöglichen, sie an seine persönlichen Risikopräferenzen und spezifischen Marktbedingungen anzupassen.

VisualisierungshilfenDie Strategie beinhaltet mehrere visuelle Elemente wie Hintergrundfarbenänderungen, Markierung von Hubpunkten und Signalformen, um den Händlern zu helfen, die Marktlage und die Signal-Triggerbedingungen intuitiv zu verstehen.

Integrierte Strategie-Feedback-FunktionStrategie: Das integrierte Strategie-Retrospektive-Modul von Pine Script ermöglicht es den Händlern, die historische Leistung der Strategie direkt zu bewerten, ohne zusätzlichen Retrospektivcode zu schreiben.

Strategisches Risiko

Übermäßige Abhängigkeit von technischen IndikatorenDie Strategie ist vollständig auf die Erzeugung von Signalen durch technische Kennzahlen angewiesen, was zu einer langsamen Reaktion oder unangemessenen Handelsentscheidung bei grundlegenden Veränderungen des Marktes (wie wichtigen Nachrichtenereignissen) führen kann. Die Lösung besteht darin, die Strategie als Entscheidungsunterstützungswerkzeug anstelle eines vollständig automatisierten Systems zu verwenden oder eine Echtzeit-Nachrichten-API zu integrieren, um die Reaktionsfähigkeit auf grundlegende Veränderungen zu verbessern.

Risiken der Rückstände bei den IndikatorenDie meisten verwendeten technischen Indikatoren (z. B. EMA, RSI, MACD) sind im Wesentlichen nachlässige Indikatoren, was zu einer Verzögerung des Eintritts oder Ausstiegs in einem sich schnell verändernden Markt führen kann. Um dieses Risiko zu verringern, kann es in Betracht gezogen werden, vorausschauende Indikatoren hinzuzufügen oder die Zeitspanne bestimmter Indikatoren zu verkürzen.

ParameteroptimierungsfallenStrategie enthält mehrere einstellbare Parameter und besteht die Gefahr einer Überoptimierung, die dazu führen kann, dass die Strategie im realen Handel nicht gut funktioniert. Es wird empfohlen, die Stabilität der Parameter mit Schritt-Schritt-Optimierung und Vorab-Spekulationstests zu überprüfen.

Risiko für SignalknappheitDa die Strategie erfordert, dass mehrere Bedingungen gleichzeitig erfüllt werden, um ein Signal zu erzeugen, kann es in bestimmten Marktumgebungen vorkommen, dass keine Handelssignale für eine lange Zeit erzeugt werden, was zu verpassten Chancen führt. Es kann in Erwägung gezogen werden, alternative Signalbedingungen einzurichten oder ein stratifiziertes Signalsystem einzuführen, um die Qualität und Quantität des Signals auszugleichen.

Fehlende SchadensbegrenzungDie aktuelle Strategie beruht auf Rückwärtssignalen, um zu schließen, ohne einen klaren Stop-Loss-Mechanismus, der bei starken Trendwechseln zu größeren Verlusten führen kann. Es wird empfohlen, einen Stop-Loss-Mechanismus auf der Grundlage von ATR-Multiplikatoren oder kritischen Unterstützungs-/Widerstandsniveaus einzusetzen.

Richtung der Strategieoptimierung

Integration von mehreren ZeitrahmenDie derzeitige Strategie erlaubt die Analyse von Trends in verschiedenen Zeitrahmen, kann aber weiter ausgebaut werden, um ein vollständiges Multi-Zeitrahmen-Bestätigungssystem zu entwickeln. Zum Beispiel kann die Richtung der Trends in größeren und kleineren Zeitrahmen vereinbart werden, oder die Richtung der Trends in größeren und kleineren Zeitrahmen bestimmt werden, um Eingangspunkte zu finden, was den Verlust durch falsche Durchbrüche verringern kann.

Hinzufügen von automatischen Stop-Loss-Funktionen: Dynamische Stop-Loss-Lösungen basierend auf ATR-Multiplikatoren oder Support-/Resistance-Lösungen, mit automatischer Stop-Loss-Funktion basierend auf RRR, oder die Einführung einer Stop-Loss-Funktion, um bereits erzielte Gewinne zu schützen und die RRR für jeden Handel zu optimieren.

Optimierung der EmotionsindikatorenDie Strategie kann auf grundlegende Veränderungen schnell reagieren. Es ist möglich, dass die aktuellen 50-Zyklus-SMAs durch eine tatsächliche News-Sentiment-API ersetzt werden, oder dass Social-Media-Sentiment-Analysen integriert werden, um eine genauere Kennzahl für Markt-Sentiment zu erhalten.

Einführung eines SchwankungsfiltersEs kann auch sein, dass Sie den Handel in extremen Volatilitätsumgebungen unterbrechen oder die Strenge der Signalbedingungen anpassen. Zum Beispiel können Sie bei besonders hoher Volatilität ein stärkeres Bestätigungssignal verlangen, um übermäßigen Handel in instabilen Märkten zu vermeiden.

Signalstärke-Rating-SystemDie derzeitige binäre Signalsystem (mit oder ohne Signal) zu einem System der Klassifizierung basierend auf der Anzahl und Stärke der Bedingungen zu aktualisieren, um eine Strategie der verschiedenen Positionsgrößen für Signalstärken zu ermöglichen, die Risiken besser steuern und die Kapitalnutzung optimieren.

Integrierte Optimierung des maschinellen LernensEinführung von Machine-Learning-Algorithmen zur Optimierung der Parameterwahl oder zur direkten Vorhersage der Größe der optimalen Positionen, Verringerung der Auswirkungen von menschlichen Vorurteilen auf die Parameterwahl und Verbesserung der Anpassungsfähigkeit der Strategie an Marktveränderungen.

Zusammenfassen

Die Multi-Indicator-Cross-Dynamic-Position-Volatility-Selbst-Adaptive-Quantifizierungs-Trading-Strategie repräsentiert eine umfassende technische Analyse-Methode, die durch die Integration von mehreren Kennzahlen von Cross-Signalen und einem dynamischen Risikomanagementsystem einen strukturierten Handelsentscheidungsrahmen bietet. Die Kernvorteile der Strategie liegen in ihren vielschichtigen Signalbestätigungsmechanismen und der selbst-adaptiven Positionsverwaltung basierend auf der Volatilität, die es ermöglicht, einheitliche Risikokontrollen in verschiedenen Marktumgebungen durchzuführen.

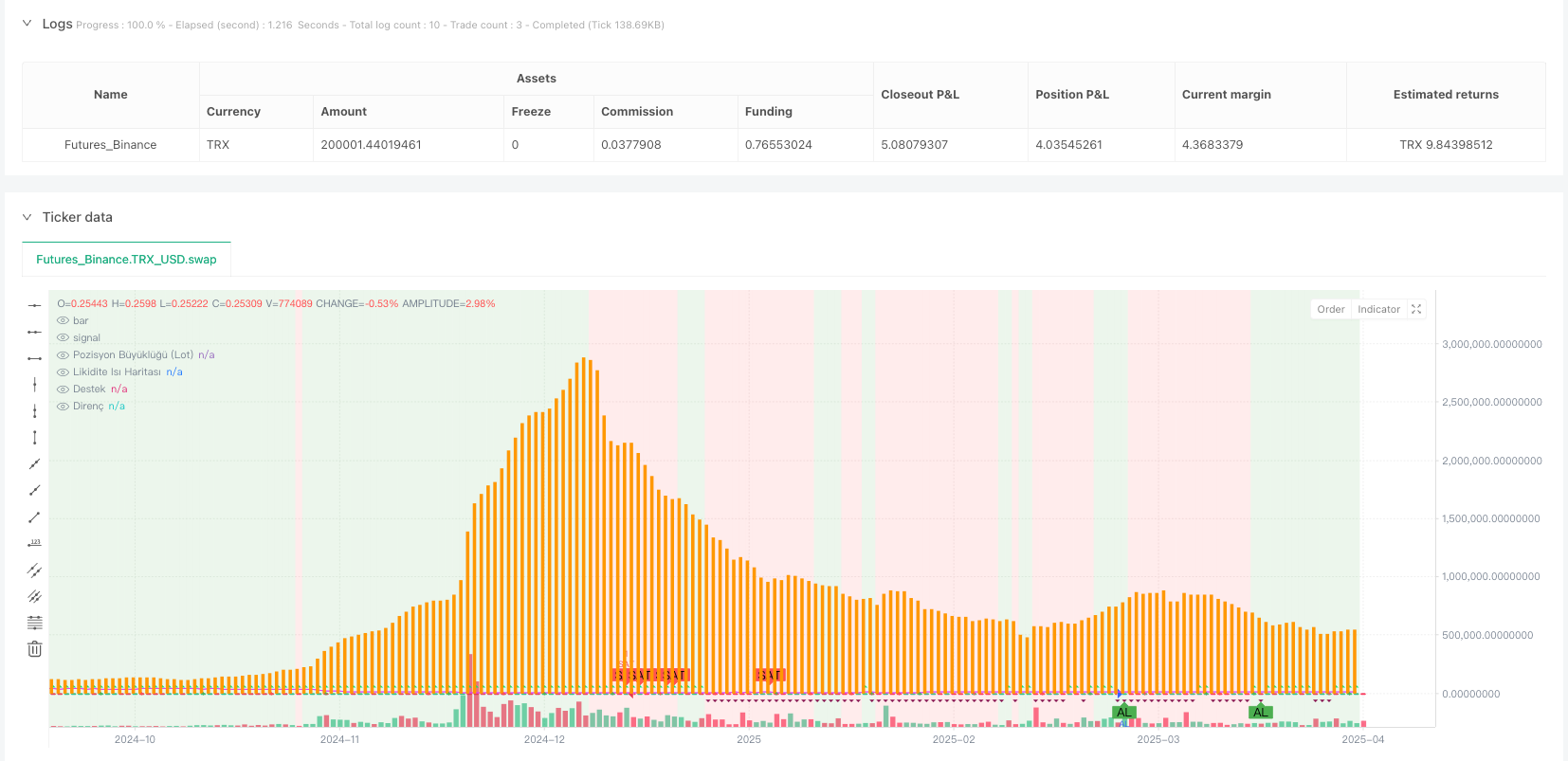

/*backtest

start: 2024-04-18 00:00:00

end: 2025-04-15 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"TRX_USD"}]

*/

//@version=5

strategy("Phoenix Master Strategy (PMI)", overlay=true, max_lines_count=500, max_labels_count=500)

// === INPUTLAR === //

timeframeTrend = input.timeframe("D", "Trend Zaman Dilimi")

showBackground = input.bool(true, "Trend Arka Plan Rengi Göster")

riskPercent = input.float(1.0, title="Risk %", minval=0.1, maxval=10.0)

accountSize = input.float(10000, title="Hesap Büyüklüğü ($)", minval=100)

// === EMA Trend === //

emaFast = input.int(9, "Hızlı EMA")

emaSlow = input.int(21, "Yavaş EMA")

ema1 = request.security(syminfo.tickerid, timeframeTrend, ta.ema(close, emaFast))

ema2 = request.security(syminfo.tickerid, timeframeTrend, ta.ema(close, emaSlow))

trendUp = ema1 > ema2

trendDown = ema1 < ema2

// === RSI === //

rsiLength = input.int(14, "RSI Periyodu")

rsiOB = input.int(70, "RSI Overbought")

rsiOS = input.int(30, "RSI Oversold")

rsi = ta.rsi(close, rsiLength)

// === MACD === //

macdSource = input.source(close, "MACD Kaynağı")

[macdLine, signalLine, macdHist] = ta.macd(macdSource, 12, 26, 9)

// === Stoch RSI === //

stochLength = input.int(14, "Stoch RSI Uzunluğu")

stochK = input.int(3, "%K")

stochD = input.int(3, "%D")

k = ta.stoch(close, high, low, stochLength)

stochKval = ta.sma(k, stochK)

stochDval = ta.sma(stochKval, stochD)

// === Ichimoku === //

tenkanPeriod = input.int(9, "Tenkan (Dönem)")

kijunPeriod = input.int(26, "Kijun (Dönem)")

senkouSpanBPeriod = input.int(52, "Senkou Span B (Dönem)")

displacement = input.int(26, "İchimoku Gecikme (Displacement)")

tenkan = (ta.highest(high, tenkanPeriod) + ta.lowest(low, tenkanPeriod)) / 2

kijun = (ta.highest(high, kijunPeriod) + ta.lowest(low, kijunPeriod)) / 2

senkouSpanA = (tenkan + kijun) / 2

senkouSpanB = (ta.highest(high, senkouSpanBPeriod) + ta.lowest(low, senkouSpanBPeriod)) / 2

chikouSpan = close[displacement]

// Ichimoku Trend Yorumlama

cloudUp = senkouSpanA > senkouSpanB

cloudDown = senkouSpanA < senkouSpanB

// Bulut Çizimi (İsteğe Bağlı Görsel İçin)

// plot(senkouSpanA[displacement], title="Senkou Span A", color=color.green)

// plot(senkouSpanB[displacement], title="Senkou Span B", color=color.red)

// === ATR & Volatilite === //

atrLength = input.int(14, "ATR Periyodu")

atr = ta.atr(atrLength)

// === Hacim Tabanlı Volatilite Alarmı === //

volumeExplode = volume > ta.sma(volume, 20) * 2

// === Destek & Direnç Bölgeleri (Pivot) === //

pivotHigh = ta.pivothigh(high, 5, 5)

pivotLow = ta.pivotlow(low, 5, 5)

plot(pivotHigh, title="Direnç", style=plot.style_cross, color=color.red, linewidth=1)

plot(pivotLow, title="Destek", style=plot.style_cross, color=color.green, linewidth=1)

// === Sentiment Göstergesi (Haber Sinyali Placeholder) === //

sentimentDummy = close > ta.sma(close, 50) ? 1 : -1

plotshape(sentimentDummy == 1 ? close : na, title="Pozitif Sentiment", location=location.abovebar, style=shape.triangleup, color=color.lime, size=size.tiny)

plotshape(sentimentDummy == -1 ? close : na, title="Negatif Sentiment", location=location.belowbar, style=shape.triangledown, color=color.maroon, size=size.tiny)

// === Likidite Heatmap (Zonal Risk Göstergesi Dummy) === //

heatZone = ta.sma(volume, 20)

plot(heatZone, title="Likidite Isı Haritası", color=color.orange, style=plot.style_columns)

// === Arka Plan Rengi === //

bgcolor(showBackground ? (trendUp ? color.new(color.green, 85) : trendDown ? color.new(color.red, 85) : na) : na)

// === Giriş/Çıkış Sinyalleri === //

longSignal = trendUp and rsi < 50 and macdHist > 0 and stochKval < 80 and cloudUp

shortSignal = trendDown and rsi > 50 and macdHist < 0 and stochKval > 20 and cloudDown

plotshape(longSignal, title="Al Sinyali", location=location.belowbar, color=color.green, style=shape.labelup, text="AL")

plotshape(shortSignal, title="Sat Sinyali", location=location.abovebar, color=color.red, style=shape.labeldown, text="SAT")

// === Alarm Koşulları === //

alertcondition(longSignal, title="AL Sinyali Alarmı", message="Phoenix - AL Sinyali")

alertcondition(shortSignal, title="SAT Sinyali Alarmı", message="Phoenix - SAT Sinyali")

alertcondition(volumeExplode, title="Hacim Patlaması", message="Phoenix - Hacim Patlaması Tespit Edildi")

// === Pozisyon Büyüklüğü Hesaplama === //

riskDollar = accountSize * (riskPercent / 100)

positionSize = riskDollar / atr

plot(positionSize, title="Pozisyon Büyüklüğü (Lot)", color=color.fuchsia, linewidth=1)

// === STRATEJİ MODÜLÜ === //

strategy.entry("AL", strategy.long, when=longSignal)

strategy.close("AL", when=shortSignal)

strategy.entry("SAT", strategy.short, when=shortSignal)

strategy.close("SAT", when=longSignal)

// === BİTTİ === //

// Phoenix Master Indicator tüm ileri düzey fonksiyonlarla aktif: trend, sinyal, volatilite, sentiment, likidite, pozisyon büyüklüğü ve strateji test!