Überblick

Die Strategie nutzt hauptsächlich die innerhalb eines Tages neu berechnete, festgelegte, durch die Transaktionen gewichtete Durchschnittspreise (VWAP) und die höchsten Transaktionspreise (POC) in der Transaktionsvolumenverteilung als wichtige Referenzpunkte, kombiniert mit einem relativ starken Indikator (RSI) und der Erfassung von Transaktionsanomalien, um Handelschancen zu erfassen, wenn die Preise von den Werten abweichen und genügend Liquiditätsunterstützung besteht. Die Strategie hat einen vollständigen Stop-Loss-Mechanismus entwickelt, der die Risikomanagement-Parameter durch die dynamische Anpassung der realen Durchschnittsspanne (ATR) optimiert, um effizient zu erfassen und das Risiko zu kontrollieren.

Strategieprinzip

Der Kern der Strategie besteht darin, die Liquiditätschancen im Markt zu erfassen, indem die Abweichungen von Preisen und Wertmarken (VWAP und POC) identifiziert und die Liquiditätschancen in Kombination mit Umsatz- und Dynamikindikatoren identifiziert werden. Die konkreten Umsetzungsprinzipien sind:

Dynamische VWAP-BerechnungStrategie: Die VWAP-Berechnung wird zu Beginn eines jeden Handelstages neu festgelegt, um sicherzustellen, dass die VWAP den Preisgewichtungen des Tages entspricht. Der VWAP-Wert wird dynamisch aktualisiert, indem die kumulierte Transaktionsmenge (cumVol) und der kumulierte Preis durch die Transaktionsmenge (cumPV) multipliziert werden.

Verteilung der AbschlüsseDurch die Aufteilung der Preisspanne in mehrere Ebenen (die Standard 24-Ebenen) und die Erfassung der Transaktionsmenge in jeder Preisspanne wird der Mittelpunkt der Preisspanne mit der größten Transaktionsmenge als POC (Point of Control) ermittelt. Dieser Prozess wird an jedem Handelstag neu eingestellt, um sicherzustellen, dass die POC die Verteilung der Transaktionsmenge des Tages widerspiegelt.

Logik der Signalgenerierung:

- Kaufsignale: Ausgelöst werden, wenn der Preis unter VWAP und POC liegt und die Transaktionsmenge gleichzeitig mehr als das Dreifache des 20-Tage-Durchschnitts beträgt (modifizierbare Parameter) und der RSI unter 40 liegt.

- Verkaufssignale: Trigger, wenn der Preis höher ist als VWAP und POC, der Umsatz mehr als das Dreifache des 20-Tage-Durchschnitts beträgt und der RSI höher als 60 ist.

RisikomanagementDie Strategie verwendet standardmäßig 1,5-fache ATR als Stopp-Distanz und 2-fache ATR als Stopp-Distanz, um sicherzustellen, dass das Risiko-Rendite-Verhältnis 1: 1.33 ist.

Strategische Vorteile

MehrfachbestätigungStrategie: Filtern Sie die Dreier-Konditions-Signal durch Preis-Abweichung von zwei wichtigen Wert-Tipps ((VWAP und POC), Transaktions-Ausnahme und RSI-Bestätigung, um die Wahrscheinlichkeit von Falschsignal zu reduzieren.

Dynamische Anpassung an den MarktDie tägliche Neuberechnung des VWAP und der Verteilung der Transaktionsmengen gewährleistet, dass die Strategie sich an unterschiedliche Marktbedingungen anpasst und die neuesten Preise und Transaktionsmengen widerspiegelt.

Analyse-Framework auf Basis von Preis-Leistungs-BeziehungenDie Strategie integriert die Analyse von Preis (VWAP), Volumen (Volume Profile) und Dynamik (RSI), um ein vollständiges Rahmenwerk für die Analyse von Preis-Leistungs-Beziehungen zu schaffen.

Anpassung des RisikomanagementsDie ATR-basierte Stop-Loss-Lösung ermöglicht es dem Risikomanagement, sich automatisch an die Volatilität des Marktes anzupassen und die Risikokontrolle in unterschiedlichen volatilen Umgebungen einheitlich zu halten.

Visuelle BestätigungStrategie: Die Strategie bietet eine Visualisierung von VWAP, POC und Signalmarkierungen, die es dem Händler ermöglichen, die Strategie-Logik und den Signalgenerierungsprozess zu verstehen.

Mobilität erfasst VorteileDie Strategie konzentriert sich auf die Erfassung von Liquiditätsereignissen in den Märkten durch die Aufforderung eines überdurchschnittlichen Transaktionsvolumens als Transaktionsbedingung, was die Effizienz der Transaktionsdurchführung und die Kontrolle der Schlupfpunkte erhöht.

Strategisches Risiko

Übermäßige Abhängigkeit von Ein-Tages-DatenStrategie: Die Berechnung der VWAP- und Transaktionsverteilung auf die tägliche Umstellung kann zu einer mangelnden Kontinuität zwischen den Tagen führen und die längerfristige Marktstruktur ignorieren. Es sollte in Erwägung gezogen werden, die Mehrzeit-VWAP- oder die längerfristige Transaktionsverteilung als zusätzliche Referenz hinzuzufügen.

Abweichende Sensitivität bei der Messung von DurchschnittsnormenDie Strategie verwendet ein festes Transaktionsvolumen-Multiplikator (Default: 3x) für die Erkennung von Ausnahmen, wobei unterschiedliche Parameter-Einstellungen für verschiedene Märkte oder Zeiten erforderlich sein können. Es wird empfohlen, ein anpassungsfähiges Transaktionsvolumen-Ausnahme-Erkennungssystem zu implementieren.

RSI-FestwertrisikenDer RSI verwendet eine feste 40⁄60-Tiefe, die möglicherweise nicht für alle Marktumgebungen geeignet ist, insbesondere wenn es zu verpassten Chancen oder zu vielen Signalen in einem Trendmarkt kommt. Eine dynamische Anpassung der RSI-Tiefe oder eine Kombination von Trenderkennungsmechanismen kann in Betracht gezogen werden.

Das Risiko ist zu gering.In einem sehr volatilen Markt kann ein Stop von 1,5 mal ATR zu klein sein, was zu häufigen Stop-Losses führt. Es sollte in Betracht gezogen werden, die Stop-Loss-Multiplikatoren entsprechend der Marktumgebung oder der Dynamik der Volatilität anzupassen.

Mangelnde TrendfilterungDie Strategie hat keine eindeutige Trendfiltermechanik und kann bei starken Trends Gegenwärtigkeitssignale erzeugen. Es wird empfohlen, die Komponente zur Trenderkennung hinzuzufügen, um Gegenwärtigkeitsgeschäfte bei starken Trends zu vermeiden.

Richtung der Strategieoptimierung

Mehrzeit-VWAP-IntegrationDie Einführung von VWAPs mit mehreren Zeiträumen (z. B. Stunden-, Vier-Stunden- und Tagespann-VWAPs), die VWAP-Bänder bilden, verbessert die multidimensionalen Analysefähigkeiten der Strategie. So können Preisabweichungen in verschiedenen Zeitrahmen erkannt und die Signalsicherheit erhöht werden.

Anpassung an die Abnahme: Ersetzen der festen Umsatzmenge mit einer anpassungsfähigen Schwelle, die auf der Umsatzschwankung basiert, z. B. durch Verwendung der Z-Score oder der Standarddifferenzmenge, um die tatsächliche Umsatzunregelmäßigkeit genauer zu identifizieren.

Klassifizierung der MarktsituationErweiterung des Moduls zur Erkennung von Marktsituationen, um Trendmärkte, Zwischenmärkte und hochflüchtige Märkte zu unterscheiden, Strategieparameter und Signalgenerierungslogik für verschiedene Marktsituationen anzupassen.

Zeit-FilterDie Zeit-Filterfunktion wurde hinzugefügt, um zu vermeiden, dass der Handel während der schwankenden Zeiten vor Markteintritt und -schluss stattfindet, oder um sich auf bestimmte, effiziente Handelszeiten zu konzentrieren.

Erhöhung der AbiturverteilungOptimierung der Transaktionsverteilung, Einführung von Zeit-Preis-Chancen (TPO) -Analysen oder Berücksichtigung von mehrtägigen, kumulierten Transaktionsverteilungen, um stabilere Informationen über die Marktstruktur zu erhalten.

Dynamische BremsvorrichtungenErmöglicht die Einführung von dynamischen Stop-Off-Strategien, die auf Marktvolatilität oder Preisstruktur basieren, z. B. die Verwendung von Tracking-Stops bei starken Durchbrüchen, um das Gewinnpotenzial zu maximieren.

Maschinelles Lernen verstärktEinführung von Machine-Learning-Algorithmen zur Optimierung der Parameterwahl und Signalgenerierung, wie z. B. die Optimierung von Mehrparameterkombinationen mit einem Entscheidungsträucher oder einem Random Forest-Algorithmus, um die Anpassungsfähigkeit der Strategie zu verbessern.

Zusammenfassen

Die Strategie besteht aus einer Vielzahl von Bestätigungsmechanismen und Anpassungsrisikomanagement. Die Strategie besteht jedoch auch aus einem übermäßigen Vertrauen auf Ein-Tag-Daten und einem Mangel an Trendüberschreitungsrisiken. Die zukünftige Optimierung richtet sich hauptsächlich auf die Integration von Mehrzyklusanalysen, Anpassungsparameteranpassungen, Marktstaatenklassifizierungen und Dynamikstop-Mechanismen. Durch diese Optimierungen wird die Fähigkeit des Marktes, die Risiken von Anpassungsereignissen und Anpassungsrückzahlungen zu erfassen, weiter verbessert.

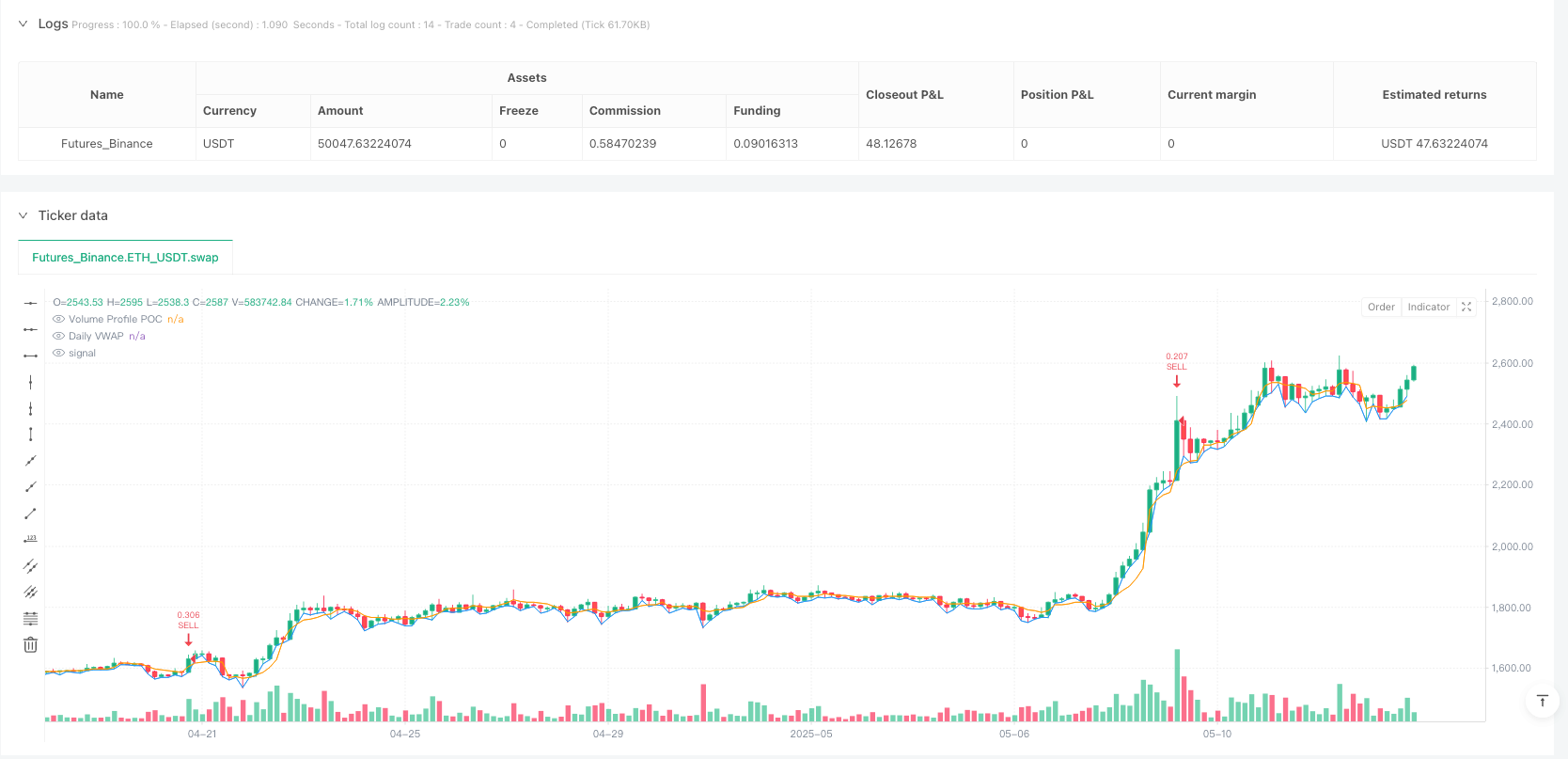

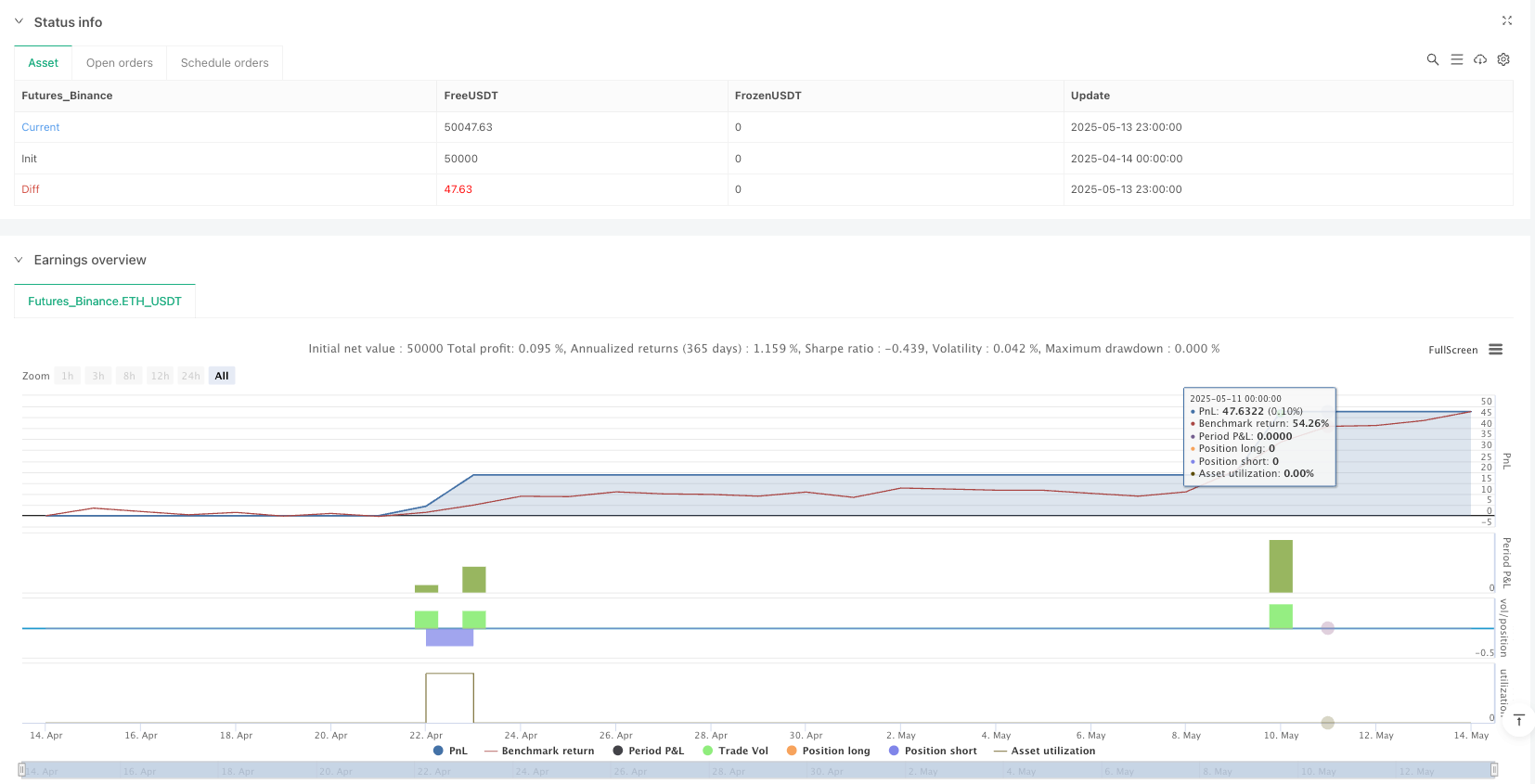

/*backtest

start: 2025-04-14 00:00:00

end: 2025-05-14 00:00:00

period: 3h

basePeriod: 3h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Liquidity Sniper + VWAP Profile", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=1, max_bars_back=500)

// === Inputs ===

volumeMultiplier = input.float(3.0, title="Volume Multiplier")

atrLength = input.int(14, title="ATR Length")

slMultiplier = input.float(1.5, title="Stop Loss ATR Multiplier")

tpMultiplier = input.float(2.0, title="Take Profit ATR Multiplier")

levels = input.int(24, title="Volume Profile Levels", minval=10, maxval=100)

// === VWAP Calculation ===

var float cumVol = na

var float cumPV = na

isNewDay = ta.change(time("D"))

if isNewDay

cumVol := volume

cumPV := hl2 * volume

else

cumVol += volume

cumPV += hl2 * volume

vwap = cumPV / cumVol

plot(vwap, color=color.orange, title="Daily VWAP")

// === Volume Profile (Lite) ===

profileHeight = high - low

step = profileHeight / levels

var float[] volumeProfile = array.new_float(levels, 0.0)

if isNewDay

for i = 0 to levels - 1

array.set(volumeProfile, i, 0.0)

for i = 0 to levels - 1

levelLow = low + step * i

levelHigh = levelLow + step

if close >= levelLow and close < levelHigh

vol = array.get(volumeProfile, i)

array.set(volumeProfile, i, vol + volume)

maxVol = array.max(volumeProfile)

var float POC = na

for i = 0 to levels - 1

if array.get(volumeProfile, i) == maxVol

POC := low + step * i + step / 2

plot(POC, title="Volume Profile POC", color=color.blue)

// === Indicators ===

atr = ta.atr(atrLength)

vol = volume

volMA = ta.sma(volume, 20)

rsi = ta.rsi(close, 14)

// === Signal Logic ===

buySignal = close < vwap and close < POC and vol > volMA * volumeMultiplier and rsi < 40

sellSignal = close > vwap and close > POC and vol > volMA * volumeMultiplier and rsi > 60

// === Debug Plots ===

plotshape(buySignal, title="BUY Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

plotshape(sellSignal, title="SELL Signal", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)

// === Entry + Exit ===

if buySignal

strategy.entry("BUY", strategy.long)

strategy.exit("TP/SL BUY", from_entry="BUY", stop=close - atr * slMultiplier, limit=close + atr * tpMultiplier)

if sellSignal

strategy.entry("SELL", strategy.short)

strategy.exit("TP/SL SELL", from_entry="SELL", stop=close + atr * slMultiplier, limit=close - atr * tpMultiplier)