Multi-Indikator-Trendumkehrstrategie und ATR-Dynamisches Risikomanagementsystem

RSI MACD ATR SMA VOLUME ANALYSIS Trend Reversal Tiered Exit Strategy

Überblick

Die Multi-Indikator-Trend-Umkehr-Strategie mit ATR-Dynamischem Risikomanagementsystem ist eine quantitative Handelsstrategie, die mehrere technische Indikatoren kombiniert, um Handelschancen zu erfassen, hauptsächlich durch die Identifizierung von Markttrend-Umkehrsignalen. Die Strategie verwendet klassische Indikatoren wie RSI, MACD, Handelsvolumen und Moving Averages für eine mehrdimensionale Analyse.

Strategieprinzip

Die Kernprinzipien der Strategie sind die exakte Erfassung von Markttrend-Umkehrpunkten durch die synchronisierte Bestätigung mehrerer Indikatoren und die Anwendung einer dynamischen Risikomanagement-Methode, die auf Marktvolatilität basiert.

Die Eingangssignalgenerationsmechanismen:

- Mehrköpfige Einstiegsbedingungen: RSI größer als 30 ((Aus der Überverkaufszone heraus), MACD-Säule positiv ((Bewegung in Richtung Pfadfinder), Transaktionsvolumen größer als Transaktionsvolumen Moving Average ((Befreiung bestätigt), Schlusskurs größer als 50-Tage Moving Average ((Befreiung bestätigt))

- Leerlauf-Eintrittsbedingungen: RSI kleiner als 70 ((Aus der Überkaufzone heraus), MACD-Säule negativ ((Bewegung geht nach unten), Transaktionsvolumen größer als der Transaktionsvolumen-Bewegungsdurchschnitt ((Befreiung bestätigt), Schlusskurs unter dem 50-Tage-Bewegungsdurchschnitt ((Befreiung des Abwärtstrends bestätigt)

Risikomanagement:

- Dynamische Einstellung des Stop-Loss-Levels auf Basis von ATR: Berechnung der Stop-Loss-Distanz mit dem ATR-Multiplikator (Default 1.0) und automatische Anpassung an die Marktvolatilität

- Stratifizierte Gewinnstrategie: Setzen Sie zwei Zielgewinnmargen (TP1 und TP2), basierend auf unterschiedlichen ATR-Kräften (default 1.5 und 2.5)

- Teilweise Gewinnmechanismus: In der ersten Zielposition (TP1) ist die Position von 50%, in der zweiten Zielposition (TP2) ist die Position des Restbetrags

Das visuelle System:

- Dynamische Anzeige von Einstiegspreisen, Stop-Loss-Levels und Zielgewinn-Levels, die Händlern helfen, das Risiko-Rendite-Verhältnis intuitiv zu bewerten

- Visuelle Hinweise zum Einrichten von Handelssignalen, einschließlich Kauf/Verkauf-Etiketten und Hintergrundfarbänderungen

- Es wird eine Warnfunktion bereitgestellt, die Benutzer benachrichtigt, wenn ein Handelssignal ausgelöst wird.

Strategische Vorteile

Multi-dimensionale Bestätigungsmechanismen: Die Strategie kombiniert Dynamikindikatoren (RSI, MACD), Transaktionsmengenanalyse und Trendindikatoren (SMA), um eine umfassende Sicht auf den Markt zu erhalten, die falsche Durchbruchsignale erheblich reduziert und die Einstiegsgenauigkeit erhöht.

Adaptive Risikomanagement: Durch die dynamische Anpassung von Stopps und Zielpositionen durch ATR kann die Strategie intelligent an die Volatilitätsmerkmale in verschiedenen Marktumgebungen angepasst werden, um die Stop-Range in hoch-volatilen Märkten automatisch zu erweitern und die Stop-Range in niedrig-volatilen Märkten zu verschärfen.

Schichtgewinnmechanismus: Design mit zwei Stufen des Zielgewinns, zum einen, um einen Teil des Gewinns in der ersten Zielposition zu sperren, um das Rücknahmerisiko zu verringern; zum anderen, um die potenziellen Gewinne der Trendbewegung zu maximieren, indem einige Positionen beibehalten werden.

Intuitive visuelle Oberfläche: Händler können Eintrittspunkte, Stop-Loss-Punkte und Zielgewinne deutlich sehen, was zur schnellen Bewertung des Risiko-Rendite-Verhältnisses beiträgt und die Disziplin und das Vertrauen im Handel erhöht.

Alarmsystem: Die integrierte Alarmfunktion erspart den Händlern die Notwendigkeit, kontinuierlich zu handeln, was die Praxis der Strategie und die Benutzererfahrung verbessert.

Strategisches Risiko

Indikator-Rückstandsrisiko: Technische Indikatoren wie RSI, MACD und Moving Averages, die in der Strategie verwendet werden, sind von Natur aus rückständige Indikatoren, die in einem sich schnell verändernden Markt zu einer Verzögerung des Einstiegssignals führen können, den besten Einstiegspunkt verpassen oder erst nach einer Trendwende signalisieren können.

Übertriebsrisiko: Eine Kombination aus mehreren Indikatoren kann zu häufigen Kreuzungen in schwankenden Märkten führen, was zu Übertrieben und Gebührenerosion führt.

Parameter-Sensitivität: Die Strategie-Performance ist stark von den Parameter-Einstellungen abhängig, die von den Benutzern eingegeben werden. Die optimale Parameter variieren stark zwischen verschiedenen Marktumgebungen, und eine falsche Parameter-Einstellung kann die Strategie-Performance erheblich beeinflussen.

Die Stop-Loss- und Gewinnziele, die auf der ATR-Einstellung basieren, können nicht flexibel genug sein, um die Stop-Loss-Spanne zu groß oder zu klein zu machen, wenn sich die Volatilität ändert (z. B. vor oder nach der Veröffentlichung von wichtigen Nachrichten).

Unterschiede zwischen Rückspiel- und Rechteck: Eine gute Performance einer Strategie im Rückspiel ist keine Garantie dafür, dass der Rechteckhandel genauso gut ist, insbesondere wenn man reale Faktoren wie Gleitpunkte, Handelsverzögerungen usw. berücksichtigt.

Die Lösung:

- In Kombination mit weiteren führenden Indikatoren (z. B. Preisstruktur, Resistenzstützen) zur Früherkennung potenzieller Umkehrungen

- Erhöhung der Marktumfeld-Filter und Aussetzung des Handels in ineffizienten Marktumgebungen

- Einrichtung eines Parameteroptimierungssystems, das die Parameter regelmäßig an die Marktlage anpasst

- Einführung eines Mechanismus zur Erkennung von Schwankungsrate-Ausnahmen, um bei Schwankungsraten die Strategie auszusetzen oder die ATR-Multiplikatoren anzupassen

- Einführung einer konservativeren Positionsverwaltung in der Realität, um die Effektivität der Strategie schrittweise zu überprüfen

Richtung der Strategieoptimierung

Klassifizierung der Marktumgebung und Anpassungsparameter: Die derzeitige Strategie verwendet die gleichen Parameter-Einstellungen für alle Marktumgebungen. Es kann in Erwägung gezogen werden, ein Klassifizierungsmechanismus für die Marktumgebung einzuführen (z. B. Rangfolge der Volatilität, Bewertung der Trendstärke), um die optimale Kombination von Parametern in verschiedenen Marktumgebungen automatisch zu wechseln. Dies ermöglicht eine bessere Anpassung an die periodischen Veränderungen des Marktes und erhöht die Stabilität der Strategie.

Eintrittsbedingungen verbessern: Die Qualität des Eintrittssignals kann verbessert werden, indem die Filterbedingungen wie die Erkennung der Preisform und die Bestätigung des Durchbruchs der Resistenz unterstützt werden. Zum Beispiel können Tools wie Brin-Bänder, Fibonacci-Rückrufe und andere Tools zur Bestätigung der Resistenz-Relation der möglichen Umkehrposition hinzugefügt werden, um falsche Signale zu reduzieren.

Intelligente Stop-Loss-Verwaltung: Die derzeitigen festen ATR-Multiplikatoren können auf dynamische Anpassungsmechanismen übertragen werden, z. B. die automatische Anpassung der ATR-Multiplikatoren an historische Schwankungsraten, die Stärke von Markttrends oder die Laufzeit des Handels, um eine genauere Risikokontrolle zu ermöglichen.

Erhöhung der Gewinnstrategie: Es kann in Erwägung gezogen werden, eine komplexere Strategie für die Erzielung von Segmentgewinn und dynamischen, beweglichen Stop-Loss-Strategien zu implementieren, z. B. die automatische Anpassung des zweiten Zielplatzes, wenn sich ein Trend verstärkt, oder die Einleitung eines Stop-Loss-Trackers, wenn ein Schlüsselniveau überschritten wird, um die Gewinne aus der Erfassung eines großen Trends zu maximieren.

Zeitfilter: Einführung von zeitlichen Analysen, z. B. die Vermeidung von Zeiten, in denen wichtige Wirtschaftsdaten veröffentlicht werden; besondere Aufmerksamkeit auf außergewöhnliche Perioden mit hoher Volatilität, wie z. B. die Quartalswechselperiode; oder die Identifizierung der aktivsten Handelszeiten des Tages, um die Effizienz des Handels zu verbessern.

Verbesserungen in der Retrospektive: Erweiterte Retrospektive-Methoden wie Monte Carlo Simulation Tests, schrittweise Optimierungsanalysen, umfassendere Beurteilung der Leistungsstabilität von Strategien in verschiedenen Marktumgebungen und Aufstellung gesünderer Erwartungen.

Zusammenfassen

Die Multi-Indikator-Trendwechselstrategie und das ATR-Dynamische Risikomanagementsystem sind ein integriertes Handelssystem, das mehrere klassische Methoden der technischen Analyse kombiniert und die Möglichkeit bietet, Trendwechselmöglichkeiten in den Märkten durch die synchronische Bestätigung von RSI, MACD, Transaktionsvolumen und Moving Averages zu identifizieren. Das größte Merkmal der Strategie ist das ATR-basierte Dynamische Risikomanagementsystem, das die automatische Anpassung von Stop-Loss- und Target-Profit-Levels ermöglicht, so dass die Strategie an die Volatilität verschiedener Marktumgebungen angepasst werden kann.

Die stratifizierte Gewinnung der Strategie gewährleistet die rechtzeitige Sperrung eines Teils der Gewinne und bewahrt das Potenzial, den großen Trends zu folgen, was ein ausgewogenes Risiko-Management-Konzept widerspiegelt. Die intuitive visuelle Oberfläche und das Warnsystem verbessern die Praktikabilität und Benutzererfahrung der Strategie erheblich. Obwohl die Strategie weiterhin mit potenziellen Risiken wie Kennzahlenrückstand und Parameterempfindlichkeit behaftet ist, können die Stabilität und Anpassungsfähigkeit der Strategie durch vorgeschlagene Optimierungsrichtungen wie die Klassifizierung der Marktumgebung, intelligente Stop-Loss-Management und Verbesserungen wie Zeitfilter weiter verbessert werden.

Insgesamt handelt es sich um eine klar strukturierte, logisch konsequente und quantitative Handelsstrategie, die sich für Investoren eignet, die einen systematischen und disziplinierten Handel auf der Grundlage der technischen Analyse erreichen möchten. Die modulare Gestaltung der Strategie bietet auch die Möglichkeit der nachfolgenden individuellen Anpassung und Optimierung der Tiefe. Durch kontinuierliche Verbesserung und praktische Verifizierung hat die Strategie das Potenzial, eine starke Waffe in der Toolbox der Händler zu werden.

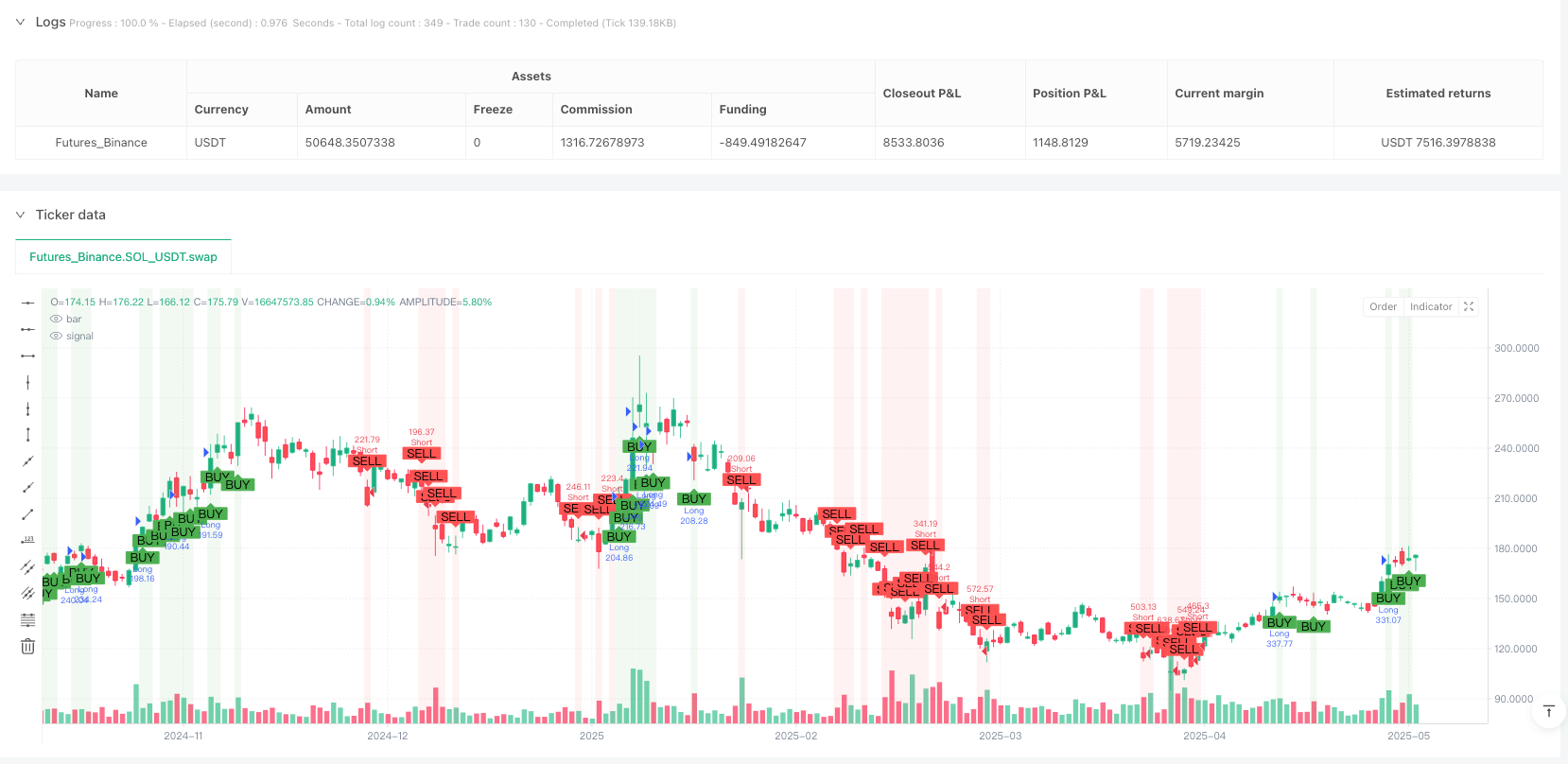

/*backtest

start: 2024-05-16 00:00:00

end: 2025-05-14 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"SOL_USDT"}]

*/

//@version=5

strategy("🔥 Smart Trend Reversal PRO (Stable TP/SL Visuals)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === USER INPUT ===

rsiPeriod = input.int(14, "RSI Period")

macdShort = input.int(12, "MACD Short")

macdLong = input.int(26, "MACD Long")

macdSignal = input.int(9, "MACD Signal")

volLength = input.int(20, "Volume MA Length")

atrLength = input.int(14, "ATR Length")

riskATR = input.float(1.0, "Stop Loss (ATR Multiplier)")

tp1ATR = input.float(1.5, "Take Profit 1 (ATR Multiplier)")

tp2ATR = input.float(2.5, "Take Profit 2 (ATR Multiplier)")

lineBars = input.int(30, "TP/SL Line Duration (bars)")

// === INDICATORS ===

rsi = ta.rsi(close, rsiPeriod)

[_, _, macdHist] = ta.macd(close, macdShort, macdLong, macdSignal)

volMA = ta.sma(volume, volLength)

atr = ta.atr(atrLength)

smaClose = ta.sma(close, 50) // Smoothing for market trend

// === ENTRY CONDITIONS ===

longCond = rsi > 30 and macdHist > 0 and volume > volMA and close > smaClose

shortCond = rsi < 70 and macdHist < 0 and volume > volMA and close < smaClose

// === PERSISTENT VARIABLES ===

var float entryPrice = na

var float stopLoss = na

var float takeProfit1 = na

var float takeProfit2 = na

var int entryBar = na

var bool tradeActive = false

// Line/Label handles

var line lineSL = na

var line lineTP1 = na

var line lineTP2 = na

var label labelSL = na

var label labelTP1 = na

var label labelTP2 = na

// === CLEAN UP BEFORE NEW TRADE ===

if (longCond or shortCond)

if tradeActive

tradeActive := false

// === LONG ENTRY ===

if (longCond)

entryPrice := close

stopLoss := close - riskATR * atr

takeProfit1 := close + tp1ATR * atr

takeProfit2 := close + tp2ATR * atr

entryBar := bar_index

tradeActive := true

strategy.entry("Long", strategy.long)

strategy.exit("TP1", from_entry="Long", qty_percent=50, limit=takeProfit1, stop=stopLoss)

strategy.exit("TP2", from_entry="Long", qty_percent=100, limit=takeProfit2, stop=stopLoss)

// === SHORT ENTRY ===

if (shortCond)

entryPrice := close

stopLoss := close + riskATR * atr

takeProfit1 := close - tp1ATR * atr

takeProfit2 := close - tp2ATR * atr

entryBar := bar_index

tradeActive := true

strategy.entry("Short", strategy.short)

strategy.exit("TP1", from_entry="Short", qty_percent=50, limit=takeProfit1, stop=stopLoss)

strategy.exit("TP2", from_entry="Short", qty_percent=100, limit=takeProfit2, stop=stopLoss)

// === SIGNAL MARKERS ===

// Green for Long Entry, Red for Short Entry

plotshape(longCond, location=location.belowbar, style=shape.labelup, color=color.green, text="BUY", size=size.small)

plotshape(shortCond, location=location.abovebar, style=shape.labeldown, color=color.red, text="SELL", size=size.small)

// === Trend Background Coloring (LuxAlgo Style) ===

bgcolor(longCond ? color.new(color.green, 90) : na)

bgcolor(shortCond ? color.new(color.red, 90) : na)

// === ALERTS ===

alertcondition(longCond, title="Buy Signal", message="Long signal triggered! Entry: {{close}}")

alertcondition(shortCond, title="Sell Signal", message="Short signal triggered! Entry: {{close}}")