Überblick

Die Strategie ist ein Trend-Tracking-Trading-System, basierend auf RSI- und EMA-Indikatoren, kombiniert mit dynamischen Risikomanagement-Funktionen. Die Strategie identifiziert Einstiegssignale durch die Analyse der Beziehung zwischen Preis und Durchschnitt sowie der Veränderung des relativ starken Indikators (RSI) und setzt die Stop-Loss-Position dynamisch anhand der tatsächlichen Schwankungsbreite (ATR). Das System enthält auch die Funktion, die Stop-Loss- und Sicherungsfunktionen zu verfolgen und die Risikoparameter flexibel anpassen zu können, wenn sich die Marktbedingungen ändern, um den Händler dabei zu unterstützen, sein Kapital zu schützen und gleichzeitig das Gewinnpotenzial zu maximieren.

Strategieprinzip

Die Kernprinzipien der Strategie sind die Kombination von Trends und Dynamikindikatoren, um den Einstiegspunkt zu bestimmen, und die Verwendung von dynamischem Risikomanagement, um die Gewinne zu schützen.

Eingangsvoraussetzungsanalyse:

- Mehrköpfiger Einstieg: Wenn der Preis die EMA-Mittellinie überschreitet, der RSI unter 50 liegt und in einem Aufwärtstrend ist

- Eintritt mit leeren Köpfen: Wenn der Preis die EMA-Mittellinie unterbricht, der RSI über 50 liegt und in einem Abwärtstrend ist

Risikomanagement:

- ATR-basierte dynamische Stop-Loss: Setzen Sie einen Stop-Stop-Punkt mit ATR-Multiplikatoren, um sicherzustellen, dass das Risiko an die Marktvolatilität angepasst wird

- Stop-Loss-Funktion: Wenn aktiviert, bewegt sich der Stop-Loss-Punkt mit dem Preis in eine günstige Richtung und sperrt einen Teil des Gewinns ein

- Sicherungsmechanismus: Der Stop-Loss-Punkt wird automatisch zum Einstiegspreis verschoben, um sicherzustellen, dass der Handel keinen Verlust verursacht, wenn der Preis ein bestimmtes Gewinnniveau erreicht (definiert durch die ATR-Multiplikation)

Synchronisierung der Indikatoren:

- EMA ((21) gibt eine Richtung an

- RSI ((14) bietet Überkauf-Überverkauf-Bedingungen und Dynamikbestätigung

- ATR ((14) quantifiziert die Marktvolatilität und dient zur Risikoberechnung

Strategische Vorteile

MarktanpassungsfähigkeitDie Strategie kann sich automatisch an unterschiedliche Marktschwankungen anpassen, indem sie den Stop-Loss-Punkt mit ATR einstellt, um den Stop-Loss-Bereich in großen und kleinen Märkten zu vergrößern und zu verkleinern.

Umfassendes Risikomanagement:

- Fixed Stop-Loss-Schutz gegen schwerwiegende Verluste

- Verfolgung von Stop-Loss-Verlusten

- Sicherungsfunktion, die sicherstellt, dass ein profitabler Handel nicht zu einem Verlust wird

SignalqualitätsfilterungDurch die Bestätigung der Dynamik des RSI in Verbindung mit der Position des Preises gegenüber der EMA filtert man die minderwertigen Signale effektiv ab und reduziert den Verlust durch falsche Durchbrüche.

Visuelle UnterstützungStrategie: Die Strategie bietet klare visuelle und Audio-Tipps, die den Händlern helfen, die Signale rechtzeitig zu erkennen und die Risiken der aktuellen Positionen zu verstehen.

Anpassbar für die HöheDer Benutzer kann mehrere Parameter anpassen, einschließlich EMA-Längen, RSI-Trenchwerte, ATR-Multiplikatoren und mehr, je nach persönlichen Risikopräferenzen und Eigenschaften der Handelsvariante.

Strategisches Risiko

Obwohl die Strategie über ein gutes Risikomanagement verfügt, bestehen folgende Risiken:

Der Horizontalmarkt schneidet.In einer Konzentration, in der es keinen klaren Trend gibt, kann die Kombination aus EMA und RSI häufige Falschsignale erzeugen, die zu kleinen Verlusten führen.

ParameterempfindlichkeitStrategie-Performance: Strategie-Performance ist empfindlich auf Parameter-Auswahl, insbesondere auf RSI-Schwellenwerte und ATR-Multiplikatoren. Unpassende Parameter-Einstellungen können zu vorzeitigen Ausstiegs oder zu mangelnder Risikokontrolle führen.

Risiko für einen Verlust von SlippointsDer tatsächliche Stop-Executions-Preis kann von dem festgelegten Preis stark abweichen, wenn der Markt sehr volatil ist oder wenig Liquidität aufweist.

SignalverzögerungDie Verwendung von Rückstandskennzahlen wie EMAs kann dazu führen, dass ein späterer Einstieg in einen schnell wechselnden Markt geführt wird, wodurch einige Gewinnchancen verpasst werden.

Technologische AbhängigkeitDie Strategie basiert ausschließlich auf technischen Indikatoren, die grundlegende Faktoren ignorieren und bei wichtigen Nachrichten oder Ereignissen, die den Markt beeinflussen, schlechter abschneiden können.

Die Lösung:

- Vermeiden Sie den Einsatz in weniger volatilen Abschlussmärkten

- Optimierung der Parameter-Einstellungen für bestimmte Transaktionsarten durch Rückmeldung

- Strategie nur bei klaren Trends in Verbindung mit einer Analyse der Marktstruktur

- Erwägen Sie die Erhöhung der Filterzeit für Transaktionen und vermeiden Sie schlechte Zeiten.

- Zusätzliche Marktstimmungskennzahlen können als Bestätigung hinzugefügt werden.

Richtung der Strategieoptimierung

Basierend auf der Analyse des Strategie-Codes sind hier einige mögliche Optimierungsmöglichkeiten:

Marktumfeldfilter hinzufügen: Hinzufügen von Volatilitäts- oder Trendstärkenfiltern, die nur in geeigneten Marktumgebungen gehandelt werden. So kann beispielsweise der ADX-Indikator zur Messung der Trendstärke verwendet werden, der nur dann ein Signal auslöst, wenn der ADX über einem bestimmten Tiefstand liegt. Dadurch können häufige Falschsignale in den Faltmärkten wirksam vermieden werden.

Optimierung der RSI-Parameter: Derzeitige Strategien verwenden einen festen RSI-Threshold (<50), es kann in Betracht gezogen werden, den RSI-Threshold an die Dynamik der verschiedenen Marktzyklen anzupassen oder die Signalqualität zu verbessern, indem der RSI-Schrägpunkt und nicht nur die Zahlen verwendet werden.

Dynamische Gewinnziele: Derzeitige Stop-Sets verwenden eine feste ATR-Mehrzahl und können die Gewinnziele dynamisch an die Marktvolatilität oder die Trendstärke anpassen. Eine größere Gewinnziele bei starken Trends und eine kleinere bei schwachen Trends werden verwendet.

Zeit-Filter hinzugefügt: Einige Märkte sind in bestimmten Zeitabschnitten schwanker oder trenden deutlicher. Das Hinzufügen von Zeitfiltern vermeidet ineffiziente Handelszeiten und erhöht die Gesamtgewinnrate.

Mehrfache Zeitrahmenbestätigung: In Kombination mit der Trendrichtung des höheren Zeitrahmens als zusätzliches Bestätigungssignal kann der Gewinn deutlich erhöht werden, wenn nur in der Richtung gehandelt wird, die mit der Trendrichtung des höheren Zeitrahmens übereinstimmt.

Optimierung der Triggerlogik: Derzeitige Sicherungsmechanismen basieren auf einem festen ATR-Multiplikator und können mit einem stufenweisen Stop-Loss ausgestattet werden, z. B. mit einem 50%-Bescherungspunkt bei einem Gewinn von 1 ATR und mit einem vollständigen Sicherungspunkt bei 2 ATR, um ein besseres Gleichgewicht zwischen der Sperrung von Gewinnen und dem Ermögensgewinn zu erreichen.

Zusammenfassen

Die Smart Dynamic Risk Management RSI-EMA Trend Tracking Strategy ist ein vollständiges Handelssystem, das technische Analyse und Risikomanagement kombiniert. Es identifiziert potenzielle Trendwendepunkte durch die Kombination von EMA und RSI und verwendet ATR-basiertes dynamisches Risikomanagement, um Kapital zu schützen und Gewinne zu sichern.

Die Hauptvorteile der Strategie liegen in ihrer anpassungsfähigen Risikomanagementmechanik, die die Stop-Loss-Ebene automatisch an die Marktvolatilität anpasst, während die Funktionen Stop-Loss-Tracking und Hedging zur Optimierung der Risiko-Rendite zur Verfügung gestellt werden. Die Nutzung der Strategie und die Benutzererfahrung werden durch die Visualisierungselemente und die Warnfunktionen verbessert.

Die Strategie sieht sich jedoch auch mit Herausforderungen konfrontiert, wie z. B. der Bilanzierung von schlechten Marktentwicklungen, Parameter-Sensitivität und Signalverzögerung. Die Strategie kann durch die Erhöhung der Marktumgebungsfilterung, die Optimierung der RSI-Parameter, die Implementierung von Dynamischen Gewinnzielen und die Bestätigung mehrerer Zeiträume weiter verbessert werden.

Die Strategie bietet einen guten Ausgleich für Investoren mit mittlerer Risikobereitschaft, die Trend-Trading bevorzugen, mit einer klaren Einstiegslogik und einem umfassenden Risikomanagement. Mit der richtigen Parameteranpassung und Marktauswahl kann die Strategie zu einer starken Waffe in der Toolkit des Traders werden.

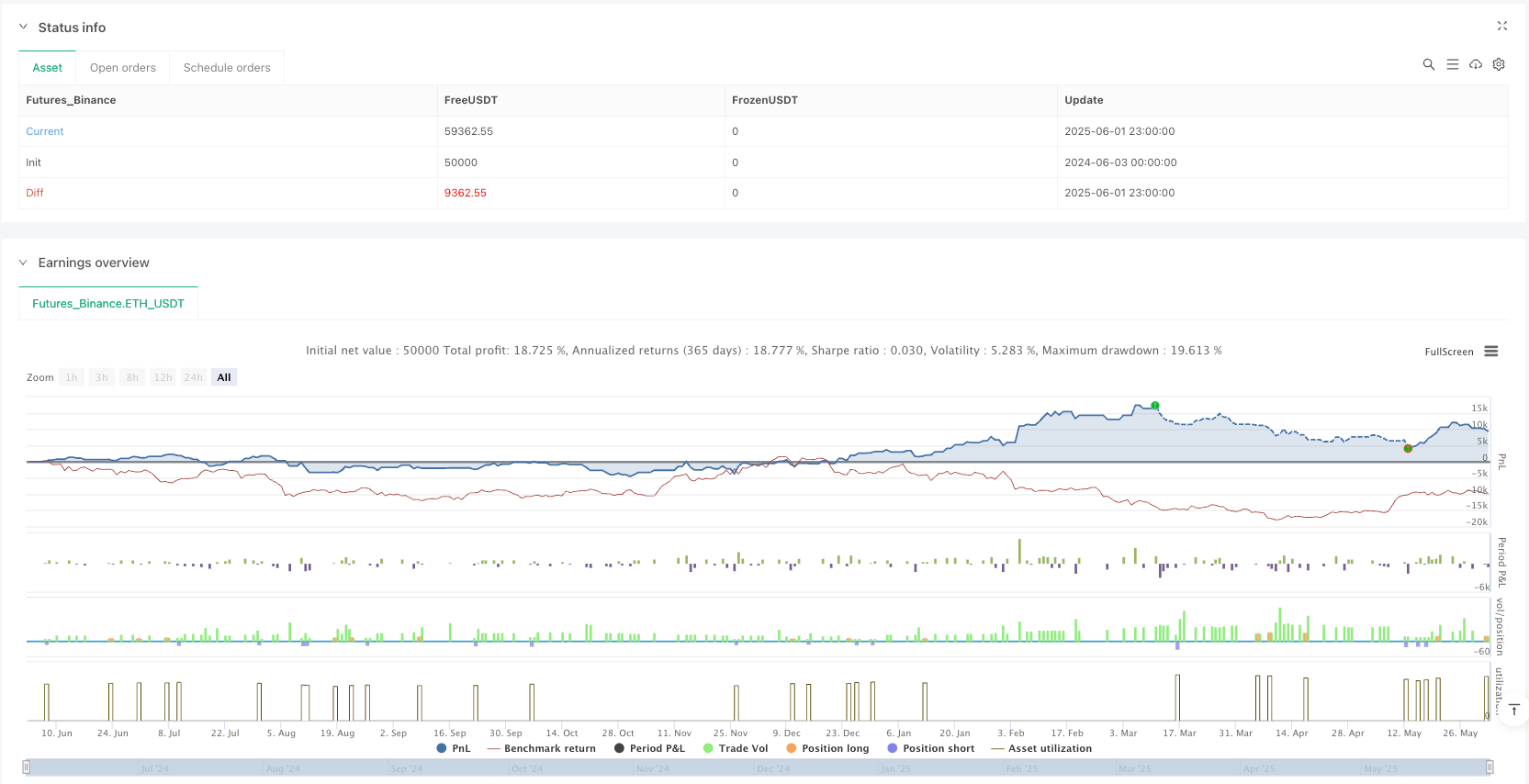

/*backtest

start: 2024-06-03 00:00:00

end: 2025-06-02 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("Rifaat Ultra Gold AI v6.1", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === User Settings ===

emaLength = input.int(21, title="EMA Length")

rsiLength = input.int(14, title="RSI Length")

rsiOverbought = input.int(70, title="RSI Overbought")

rsiOversold = input.int(30, title="RSI Oversold")

atrLength = input.int(14, title="ATR Length")

tpMultiplier = input.float(1.5, title="TP Multiplier")

slMultiplier = input.float(1.0, title="SL Multiplier")

enableTrailing = input.bool(true, title="Enable Trailing Stop")

trailingATRmult = input.float(1.0, title="Trailing Stop ATR Multiplier")

enableBreakEven = input.bool(true, title="Enable Break-Even")

breakevenTrigger = input.float(1.0, title="Move SL to BE after ATR x", tooltip="Move stop to entry after price moves this many ATRs")

// === Indicators ===

ema = ta.ema(close, emaLength)

rsi = ta.rsi(close, rsiLength)

atr = ta.atr(atrLength)

// === Entry Signals ===

buySignal = close > ema and rsi < 50 and ta.rising(rsi, 1)

sellSignal = close < ema and rsi > 50 and ta.falling(rsi, 1)

// === Entry Execution ===

var float entryPriceLong = na

var float entryPriceShort = na

var bool moveToBE_Long = false

var bool moveToBE_Short = false

if buySignal

strategy.entry("Buy", strategy.long)

entryPriceLong := close

moveToBE_Long := false

label.new(bar_index, low, "BUY ✅", style=label.style_label_up, color=color.green, textcolor=color.white)

alert("🟢 Buy Signal Triggered", alert.freq_once_per_bar)

if sellSignal

strategy.entry("Sell", strategy.short)

entryPriceShort := close

moveToBE_Short := false

label.new(bar_index, high, "SELL ❌", style=label.style_label_down, color=color.red, textcolor=color.white)

alert("🔴 Sell Signal Triggered", alert.freq_once_per_bar)

// === Fixed TP / SL ===

longTP = entryPriceLong + (atr * tpMultiplier)

longSL = entryPriceLong - (atr * slMultiplier)

shortTP = entryPriceShort - (atr * tpMultiplier)

shortSL = entryPriceShort + (atr * slMultiplier)

// === Trailing Stop / Break-even ===

trailingStopLong = enableTrailing ? close - (atr * trailingATRmult) : na

trailingStopShort = enableTrailing ? close + (atr * trailingATRmult) : na

// Break-even condition

if enableBreakEven and strategy.position_size > 0 and not moveToBE_Long

if close >= entryPriceLong + (atr * breakevenTrigger)

longSL := entryPriceLong

moveToBE_Long := true

if enableBreakEven and strategy.position_size < 0 and not moveToBE_Short

if close <= entryPriceShort - (atr * breakevenTrigger)

shortSL := entryPriceShort

moveToBE_Short := true

// === Exit Conditions ===

if strategy.position_size > 0

strategy.exit("TP/SL Buy", from_entry="Buy", limit=longTP, stop=enableTrailing ? trailingStopLong : longSL)

if strategy.position_size < 0

strategy.exit("TP/SL Sell", from_entry="Sell", limit=shortTP, stop=enableTrailing ? trailingStopShort : shortSL)

// === TP/SL Visualization ===

plot(strategy.position_size > 0 ? longTP : na, title="TP Long", color=color.green)

plot(strategy.position_size > 0 ? (enableTrailing ? trailingStopLong : longSL) : na, title="SL Long", color=color.red)

plot(strategy.position_size < 0 ? shortTP : na, title="TP Short", color=color.green)

plot(strategy.position_size < 0 ? (enableTrailing ? trailingStopShort : shortSL) : na, title="SL Short", color=color.red)