Bollinger-Bänder-Nadelmuster, Mittelwertumkehr, quantitative Strategie und duale Zieloptimierung

布林带(BB) 简单移动平均线(SMA) 标准差(STDEV) 针形态 均值回归 双目标优化

Überblick

Die Strategie konzentriert sich auf die Identifizierung potenzieller Umkehrpunkte in überverkauften Bereichen des Marktes und profitiert von dem Prozess, bei dem der Preis von der unteren Bollinger-Band-Route zum Mittelwert ((20-Perioden-SMA) oder sogar zur Oberbahn zurückkehrt. Die Kernlogik der Strategie basiert auf der “Spinel-Strategie”, bei der der Höchstpreis des aktuellen Handelstages unterhalb der unteren Bollinger-Band-Route liegt, während die Kurse am Ende des Tages die Formen innerhalb der unteren Bollinger-Band-Route berücksichtigen, die in der Regel eine potenzielle Trendwende voraussagen. Die Strategie verwendet eine binäre Gewinn- und Verlustsituation und zielt darauf ab, das Risiko und die Rendite auszugleichen.

Strategieprinzip

Die Strategie basiert auf folgenden Kernprinzipien:

RegressionstheorieEs gibt eine natürliche Tendenz in den Finanzmärkten, zum Mittelwert zurückzukehren. Wenn die Preise von ihrem Durchschnitt entfernt sind (in dieser Strategie ein 20-Zyklus-SMA), besteht eine höhere Wahrscheinlichkeit, dass sie zum Mittelwert zurückkehren.

Brin mit ÜberverkaufssignalWenn der Preis die Bollinger Bands unterhalb der Bandbreite erreicht oder durchbricht (mit 2 Standarddifferenzen unter dem Mittelwert), wird der Markt normalerweise als überverkauft angesehen, und es kann eine Reaktion auftreten.

Aktivierung der NadelformDie Strategie erfordert, dass der Höchstpreis des vorangegangenen Handelstages unterhalb des Bollinger Bands liegt, während der Schlusskurs des Tages in den Bollinger Band zurückkehrt. Diese Form ähnelt der Nadelreversform und verstärkt die Zuverlässigkeit des Rückschlagsignals.

Doppelte Ausstiegsstrategie:

- Ziel 1: Mittlere Bahn (SMA mit 20 Zyklen)

- Zweites Ziel: Brin auf die richtige Bahn

Präzise Stop-Loss-EinstellungDie Stop-Loss-Liste ist der niedrigste Wert des vorangegangenen Tages, um potenzielle Verluste zu begrenzen.

Die Strategie wird folgendermaßen umgesetzt:

entryCondition = high[1] < lowerBand[1] and close > lowerBand

Diese Bedingung sorgt dafür, dass der Markt nur dann betreten wird, wenn ein eindeutiges Nadel-Umkehrsignal auftritt, und verhindert, dass ein blinder Einstieg erfolgt, wenn der Preis nur kurzzeitig die Bollinger Bands berührt.

Strategische Vorteile

Wenn wir die Strategie genauer analysieren, können wir folgende wesentliche Vorteile feststellen:

SignalklarheitDie Eintrittsbedingungen sind klar und streng und werden nur ausgelöst, wenn der Höchstwert des aktuellen Handelstages unterhalb des Abgangs liegt und der Abschlusspreis am selben Tag den Abgang verlässt. Diese Kombination reduziert die Häufigkeit falscher Signale.

Maximierung der Vorteile von DoppelzielenStrategie: Setzen Sie zwei Gewinnziele (mittel- und oberflächlich), so dass einige Positionen profitabel sind, wenn sie die mittleren Gewinnziele erreichen, während einige Positionen bei der Suche nach höheren Erträgen behalten werden, wodurch die Ertragsgrade optimiert wird.

Dynamische SchadensbegrenzungDer Stop-Loss wird auf den niedrigsten Stand des vorangegangenen Handelstages gesetzt, um den Stop-Loss besser an die neuesten Schwankungen des Marktes anzupassen und präziser zu sein als ein fester Prozentsatz des Stopps.

Anpassung an die Volatilität des MarktesDa die Bollinger Bands selbst die Breite automatisch an die Marktvolatilität anpassen, kann die Strategie sich an unterschiedliche Umgebungen anpassen, indem sie eine breitere Zielpalette in hoch- und eine schmalere Palette in niedrig-volatilen Märkten festlegt.

Visualisierung der TransaktionsreferenzDer Strategiecode enthält vollständige visuelle Hilfselemente, wie z. B. die Abbildung der Orbitalen der Brin-Bänder, der Zielpreise und der Stop-Loss-Punkte, die es dem Händler ermöglichen, den Marktzustand und die Strategieausführung visuell zu überwachen.

Strategisches Risiko

Obwohl die Strategie einen klaren logischen Rahmen hat, gibt es folgende potenzielle Risiken:

Verspätete Bestätigung führt zu schlechter ZulassungDie Strategie nutzt ein Abschlusspreisbestätigungssignal, das dazu führen kann, dass der Einstiegspreis weit von dem idealen Punkt entfernt ist, insbesondere in Zeiten starker Marktschwankungen, was die Risikobereitschaft beeinträchtigen kann.

Falsche DurchbruchgefahrDer Preis könnte nach einem kurzen Durchbruch der Bollinger Bands weiter sinken, anstatt zu steigen, was zu einem sogenannten “falschen Durchbruch” führt, bei dem ein Verlust ausgelöst werden kann, auch wenn die Einstiegsvoraussetzungen erfüllt sind.

Die Mittelwert-Rückgabe ist erloschen.Die Hypothese der Rückkehr kann in einem stark trendigen Markt vorübergehend außer Kraft gesetzt werden, wenn die Preise von den Durchschnittswerten abweichen und sich in eine einzige Richtung bewegen.

Der Schaden ist zu groß.In einem sehr volatilen Markt kann der Vortags-Low als Stop-Loss zu nahe am Einstiegspreis sein, was dazu führt, dass ein normaler Marktrauschen einen Stop-Loss auslöst, anstatt eine echte Trendwende.

ParameterempfindlichkeitStrategie-Performance ist stark abhängig von den Brin-Band-Parametern ((Zyklen und Standarddifferenz-Multiplikatoren)), wobei unterschiedliche optimale Parameter-Einstellungen in unterschiedlichen Marktumgebungen erforderlich sein können.

In Bezug auf diese Risiken können folgende Maßnahmen zur Minderung der Risiken in Betracht gezogen werden:

- Verbesserte Signalqualität in Kombination mit anderen Bestätigungsindikatoren (z. B. RSI oder Handelsvolumen)

- Einführung von Positionsmanagementstrategien zur Vermeidung von Überlagerungen

- Regelmäßige Rücküberprüfung und Anpassung der Parameter an die neuesten Marktbedingungen

- Überlegungen zur Aussetzung der Strategie in extrem schwankenden Märkten

Optimierungsrichtung

Auf der Grundlage einer eingehenden Analyse der Strategie wurden folgende Optimierungsmöglichkeiten ermittelt:

Erhöhung der Zulassungsbedingungen:

- Hinzufügen von Bestätigungsfaktoren für die Transaktionsmenge, die eine Umkehrung des Signals erfordern, das mit der Vermehrung einhergeht

- Erwägen Sie die Einbeziehung eines Überverkaufsindikators (z. B. RSI < 30) als zusätzliche Bestätigungsbedingungen

- Implementierungscode:

entryCondition = yesterdayHighBelowLowerBand and todayCloseAboveLowerBand and ta.rsi(close, 14) < 30

Dynamische Zielsetzung:

- Zielentfernung wird an die dynamischen Marktschwankungen angepasst

- Höhere Ertragsziele für hochflüchtige Märkte und konservativere Ziele für niedrigflüchtige Märkte

- Durch ATR (Average True Rate) möglich

Stop-Loss-Optimierung:

- Um Schaden zu verhindern, fügen Sie eine Bufferzone hinzu, um einen Trigger durch Marktlärm zu vermeiden.

- Code-Implementierung:

stoplossLevel = low[1] * 0.99(Einstellung der 1%-Bufferzone) - Das ist eine sehr einfache Methode.

stoplossLevel = close - (ta.atr(14) * 1.5)

Zeitfilter hinzufügen:

- Transaktionen werden nur in Zeiten der hohen Effizienz ausgeführt

- Vermeidung von Zeitpunkten für wichtige Wirtschaftsdaten

- Codebeispiel:

validTradingHour = (hour >= 9 and hour < 16)

Intelligente Lagerverwaltung:

- Positionsgröße wird dynamisch angepasst, basierend auf Volatilität und Signalstärke

- Erhöhung der Positionen bei stärkerem Umkehrsignal, Normalsignal behält die Standardpositionen

- Die Code-Idee:

positionSize = strategy.equity * (0.01 + (0.01 * signalStrength))

Das zentrale Ziel dieser Optimierungsrichtungen besteht darin, die Robustheit und Anpassungsfähigkeit der Strategien zu verbessern, damit sie in verschiedenen Marktumgebungen konsistent funktionieren können.

Zusammenfassen

Die Brin-Spin-Form der Quantifizierung der Mittelwert-Rückläufe mit doppelter Ziel-Optimierung ist ein gut strukturiertes System der technischen Analyse des Handels, das die statistischen Prinzipien (Brin-Spin) und die Modelle des Preisverhaltens (Spin-Form) geschickt kombiniert. Die Strategie zeichnet sich durch die Identifizierung potenzieller Marktwendepunkte aus, die durch strenge Einstiegsbedingungen und eine zweistufige Gewinnziel-Design die Handelsfrequenz mit dem Gewinnpotenzial effektiv ausgleichen.

Die Hauptvorteile der Strategie liegen in der klaren Signaldefinition, der anpassungsfähigen Volatilitätsanpassung und dem sorgfältig konzipierten Risikomanagement-Framework. Die Anwender sollten jedoch während der Implementierung auf die Einschränkungen der Mean-Value-Return-Annahme und die Gefahr von False-Breakouts achten.

Durch die vorgeschlagene Optimierung der Richtung, insbesondere durch die Aufnahme von Bestätigung von Transaktionen, dynamischen Stop-Loss-Sets und volatilitätsbasierter Positionsverwaltung, wird die Strategie ihre Stabilität und langfristige Performance weiter verbessern. Letztendlich bietet diese Strategie den Händlern einen zuverlässigen Rahmen, um potenzielle Chancen zu erfassen, die sich aus einem Überverkauf in den Markt ergeben.

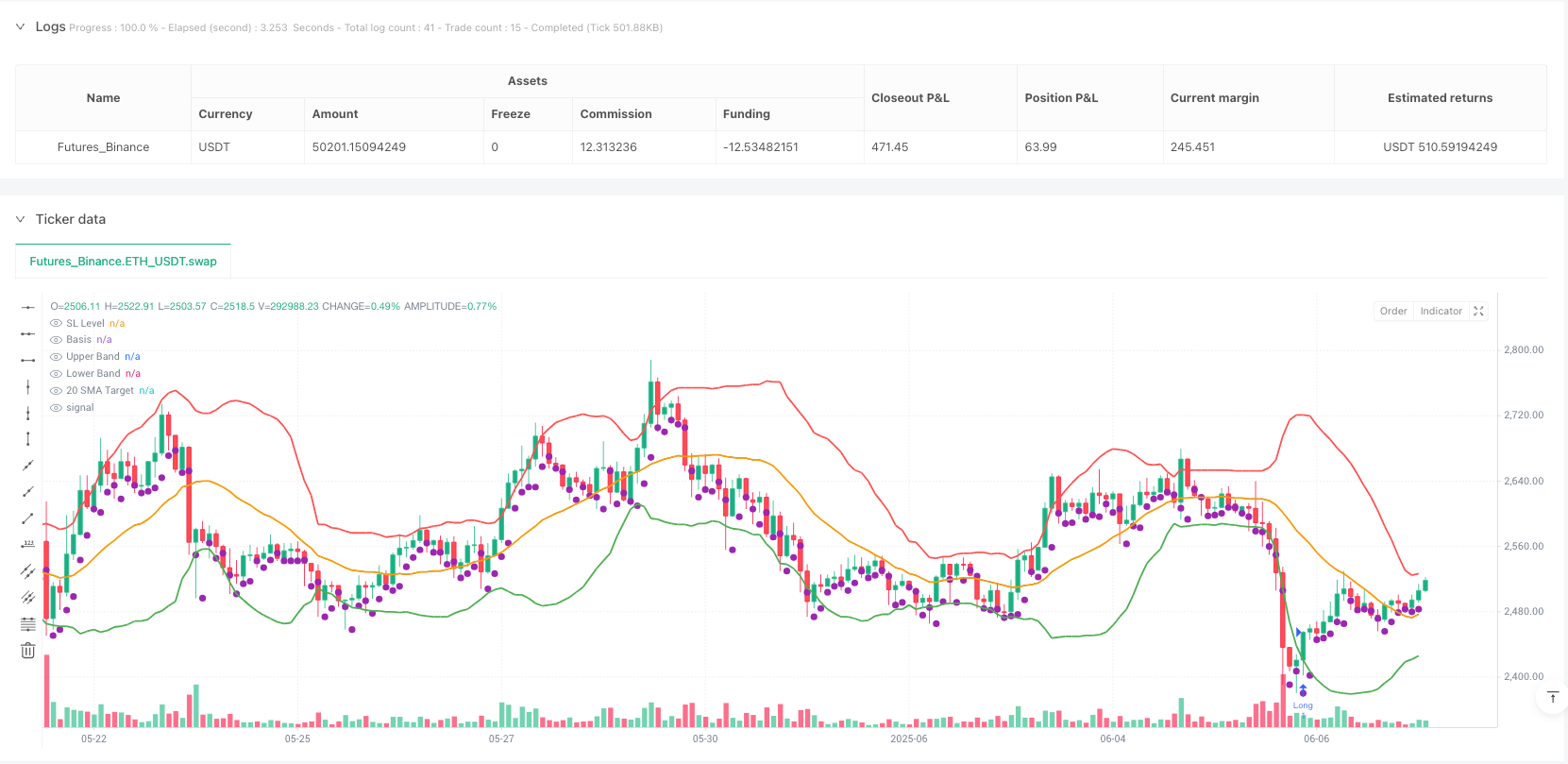

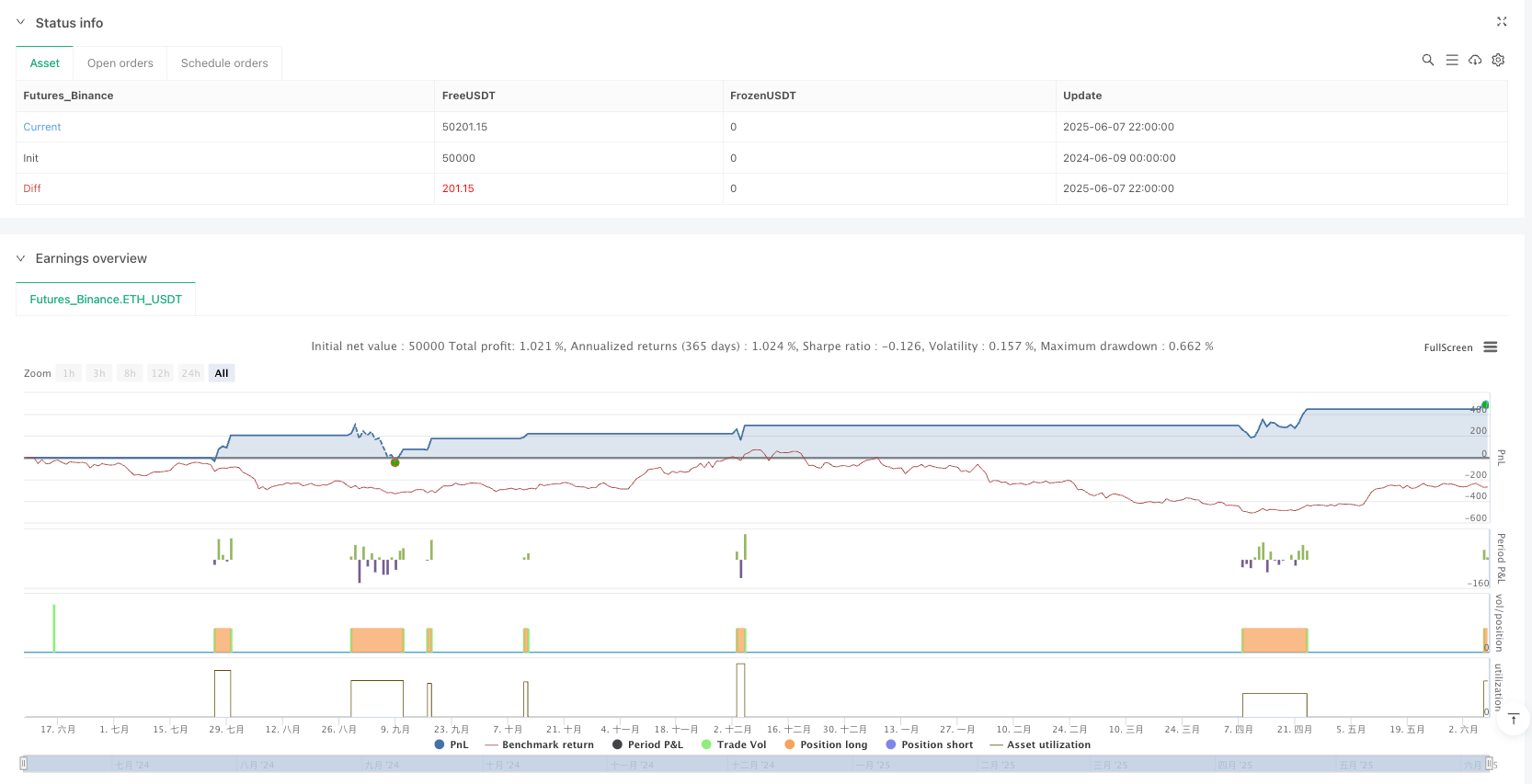

/*backtest

start: 2024-06-09 00:00:00

end: 2025-06-08 00:00:00

period: 2h

basePeriod: 2h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("BB PINBAR @PRADIPGYL", overlay=true, process_orders_on_close=true)

// Inputs

length = input.int(20, "Bollinger Band Length")

mult = input.float(2.0, "Standard Deviation Multiplier")

useStopLoss = input.bool(true, "Enable Stop Loss")

// Calculations

basis = ta.sma(close, length)

dev = mult * ta.stdev(close, length)

upperBand = basis + dev

lowerBand = basis - dev

targetSma = ta.sma(close, 20)

// Modified Entry Condition - Now using HIGH instead of CLOSE

yesterdayHighBelowLowerBand = high[1] < lowerBand[1]

todayCloseAboveLowerBand = close > lowerBand

entryCondition = yesterdayHighBelowLowerBand and todayCloseAboveLowerBand

// Exit Conditions

stoplossLevel = low[1]

// Strategy Execution

if bar_index > length // Ensure enough bars for calculation

if entryCondition

strategy.entry("Long", strategy.long)

// First target exit

strategy.exit("TP1", "Long", limit=targetSma)

// Second target exit

strategy.exit("TP2", "Long", limit=upperBand)

// Stop loss check

if useStopLoss and close < stoplossLevel

strategy.close("Long", comment="Stop Loss Hit")

// Plotting

plot(basis, "Basis", color=color.new(#2962FF, 0))

plot(upperBand, "Upper Band", color=color.new(#FF5252, 0), linewidth=2)

plot(lowerBand, "Lower Band", color=color.new(#4CAF50, 0), linewidth=2)

plot(targetSma, "20 SMA Target", color=color.new(#FFA000, 0), linewidth=2)

plot(useStopLoss ? stoplossLevel : na, "SL Level", color=color.new(#9C27B0, 0),

style=plot.style_circles, linewidth=2)