Überblick

Die Multi-Level Trend Dynamic Trading Strategy mit ATR-Risikomanagementsystem ist eine kurzfristige Tageshandelsstrategie, die speziell für den 15-Minuten-Zeitrahmen entwickelt wurde. Die Strategie kombiniert raffiniert die Preisbewegungssignale der Graphik-Umkehrform und die Dynamikbestätigung des MACD-Index, um hochprobable Eintrittspunkte zu identifizieren. Die Strategie verwendet ATR-basierte dynamische Stop-Loss- und Profit-Levels, um Risiken zu verwalten und die Rendite zu maximieren.

Strategieprinzip

Das Kernprinzip der Strategie besteht darin, Handelschancen in den frühen Phasen von Markttrendwechseln zu erfassen, indem man eine doppelte Bestätigungssysteme in Kombination mit Preisformeln und technischen Indikatoren verwendet. Insbesondere basiert die Strategie auf den folgenden Schlüsselkomponenten:

Graphische Formerkennung:

- Aufmerksamkeitssignale: einschließlich bullish engulfing und hammer

- Bei der Beobachtung von Bewertungen im Laufe des Jahres wurden die Ergebnisse der Beobachtungen in den USA und in den USA analysiert, wobei die Beobachtungen von Beobachtern in den USA und in den USA in den letzten Jahren in den USA und in den USA durchgeführt wurden.

MACD-Bewegung bestätigt:

- Signalübertragung auf MACD-Leitung

- Die MACD-Signalleitung wird unterbrochen.

Handelssignale erzeugt:

- Mehrfache Bedingungen: Blick auf die Kurve + MACD Blick auf die Kurve

- Kurzfristige Konditionen: Absenkung der Kurzfläche + MACD-Absenkung

Risikomanagement:

- Die dynamische Einstellung von Stop-Loss- und Profit-Levels mit dem ATR (Average True Range)

- Stoppdistanz = 1,5 × ATR

- Gewinnziel = 2.0 × ATR

Diese mehrschichtige Bestätigungsmechanik gewährleistet die Zuverlässigkeit der Handelssignale, während das ATR-Risikomanagementsystem die Risiko-Rendite-Parameter an die tatsächliche Volatilität des Marktes anpasst, was die Strategie hochgradig anpassungsfähig macht.

Strategische Vorteile

Eine eingehende Analyse des Strategie-Codes kann folgende wichtige Vorteile hervorheben:

Doppelte BestätigungDie Kombination von Preisbewegungen (MACD) und Dynamikindikatoren (MACD) reduziert signifikant die Anzahl der Falschsignale und erhöht die Erfolgsrate des Handels. Eine Strategie kann nur dann einen Handel auslösen, wenn zwei unabhängige Analysemethoden gleichzeitig einheitliche Signale liefern.

Dynamische RisikomanagementDie Stop- und Profit-Levels auf ATR-Basis können automatisch an die Marktvolatilität angepasst werden, wodurch die Unpassungsprobleme durch die Festpunkte vermieden werden. In Zeiten mit hoher Volatilität sind die Stop-Loss-Leistungen lockerer; in Zeiten mit geringer Volatilität sind die Stop-Loss-Leistungen enger.

Klare visuelle RückmeldungStrategie: Graphisierung von Handelssignalen und wichtigen Preisniveaus (Eintrittspreis, Stop-Loss-Bereich, Gewinnziel) auf einer Grafik, die es dem Händler ermöglicht, die Handelslogik und das Risikomanagement zu verstehen.

Flexible Parameter-EinstellungenStrategie: Die Strategie erlaubt Benutzern, MACD-Parameter, ATR-Berechnungszyklen und Stop-Loss-Gewinn-Multiplikatoren anzupassen, die je nach persönlichen Risikopräferenzen und bestimmten Marktbedingungen optimiert werden können.

Integration der FinanzverwaltungDie Strategie beinhaltet grundlegende Geldmanagementfunktionen, um die Risikobereitschaft für jeden Handel zu kontrollieren.

Strategisches Risiko

Obwohl die Strategie so konzipiert ist, gibt es einige potenzielle Risiken und Einschränkungen:

Falsche Signale in den erschütternden MärktenDie MACD kann in einem Kurzmarkt ohne deutliche Trends häufige Kreuzungen erzeugen, die in Kombination mit dem Pivot-Chart-Format zu Übertriebenen und anhaltenden Verlusten führen können.

- Lösung: Erwägen Sie, zusätzliche Filterbedingungen, wie z. B. Trend-Indikatoren oder Volatilitätsminimierungen, hinzuzufügen, um den Handel in einem wackligen Markt zu vermeiden.

Rutschrisiko bei extremen MarktereignissenDer Markt kann während wichtiger Nachrichten oder schwarzer Schwimmereignisse schnell springen, was dazu führt, dass der tatsächliche Stop-Loss-Ausführungspreis weit unter den vorgegebenen Niveaus liegt.

- Lösung: Erwägen Sie die Verwendung von Maximalstop-Loss-Grenzen und reduzieren Sie Ihre Positionen oder unterbrechen Sie den Handel vor erwartungsgemäß hochvolatilen Ereignissen (wie der Veröffentlichung wichtiger Wirtschaftsdaten).

Anpassungsprobleme bei der ParameteroptimierungÜberoptimierung von MACD-Parametern und ATR-Multiplikatoren kann dazu führen, dass die Strategie in historischen Daten gut funktioniert, aber in zukünftigen Marktumgebungen nicht.

- Die Lösung: Robustheitstests, um die Performance der Strategie unter verschiedenen Marktbedingungen und Zeitabschnitten zu überprüfen und eine Überfusion zu vermeiden.

Mangelnde Abwicklungsmechanismen für kontinuierliche SignaleWenn mehrere Handelssignale in Folge auftreten, kann die Strategie keine klare Handlungslogik haben, was zu einem Überhandel oder einem verpassten besseren Einstiegspunkt führen kann.

- Lösung: Implementierung von Signalfilterlogik, wie z. B. die Festlegung von Minimalintervallen oder die Begrenzung der Anzahl der Transaktionen innerhalb eines bestimmten Zeitraums.

Optimierungsrichtung

Auf der Grundlage der oben erwähnten Analyse kann diese Strategie optimiert werden in folgenden Bereichen:

Trendfilter hinzufügenDie Einführung von Trenderkennungskomponenten (wie beispielsweise die Richtung der Moving Average oder der ADX-Indikator) und der Handel nur in der Richtung eines bestätigten Trends, um zu viele Signale in einem wackligen Markt zu vermeiden. Dies kann die Präzision der Strategie verbessern und die Verluststransaktionen durch falsche Signale verringern.

Optimierung der ZulassungszeitDerzeitige Strategie: Eintritt der nächsten K-Linie, die nach dem Auftreten des Signals geöffnet wird, kann das optimale Preisniveau verpassen. Es kann in Erwägung gezogen werden, mit einem limitierten Ticket in einem bestimmten Preisbereich einzutreten, oder eine feinere Eintrittsmechanik zu entwickeln.

Ein Teil der ProfitmechanismenWenn der Preis ein gewisses Gewinnniveau erreicht hat (z. B. 1 × ATR), kann man die Platzierung in Gruppen in Betracht ziehen, wobei ein Teil den Zielpreis weiter bis zu einem höheren Niveau hält. So kann man die Gewinne laufen lassen, während die grundlegenden Gewinne gewährleistet sind.

Zeit-Filter hinzugefügtEs gibt einige Märkte, in denen die Volatilität und Liquidität zu bestimmten Zeiten besser ist. Es können Zeitfilterbedingungen hinzugefügt werden, um nur in den am aktivsten Marktzeiten nach Handelssignalen zu suchen (z. B. in den überlappenden Zeiten der US-amerikanischen und europäischen Märkte).

Integrierte MarktmotivationsindikatorenEinführung von Volatilitätsindikatoren (z. B. VIX- oder ATR-Wechselraten) zur Beurteilung des aktuellen Marktumfelds und automatische Anpassung des Stop-Loss-Niveaus oder der Handelsfrequenz in Zeiten extremer Volatilität.

Optimierung der Kapitalverwaltung: Implementierung von komplexeren Vermögensverwaltungsalgorithmen, wie z. B. der Kelly-Richtlinie oder der Fixed-Risk-Ratio-Methode, die die Positionsgröße dynamisch an die historische Gewinn- und Verlustquote der Strategie anpasst.

Zusammenfassen

Das ATR-basierte dynamische Risikomanagementsystem ermöglicht es der Strategie, sich an unterschiedliche Marktschwankungen anzupassen, während die klare visuelle Rückmeldung und Anmerkung dazu beiträgt, dass Händler ihre Handelspläne besser verstehen und ausführen können.

Trotz einiger potenzieller Risiken, wie Falschsignale in turbulenten Märkten und Rutsche unter extremen Marktbedingungen, können diese Probleme durch empfohlene Optimierungsmaßnahmen, wie z. B. Hinzufügen von Trendfiltern, Optimierung der Einstiegsmechanismen, Implementierung von Teilgewinnstrategien und Integration von Marktstimmungskennzahlen, wirksam gemildert werden. Darüber hinaus wird eine weitere Verbesserung des Fondsmanagementsystems dazu beitragen, das Gesamtrisiko zu kontrollieren und die langfristigen Erträge zu optimieren.

Insgesamt bietet die Strategie dem Intra-Day-Short-Trader einen strukturierten Handelsrahmen, der die wichtigsten Elemente der technischen Analyse, des Risikomanagements und der Visualisierung der Ausführung kombiniert. Durch die vernünftige Einstellung der Parameter und die Umsetzung der empfohlenen Optimierungsmaßnahmen kann der Händler die Stabilität und Profitabilität der Strategie weiter verbessern.

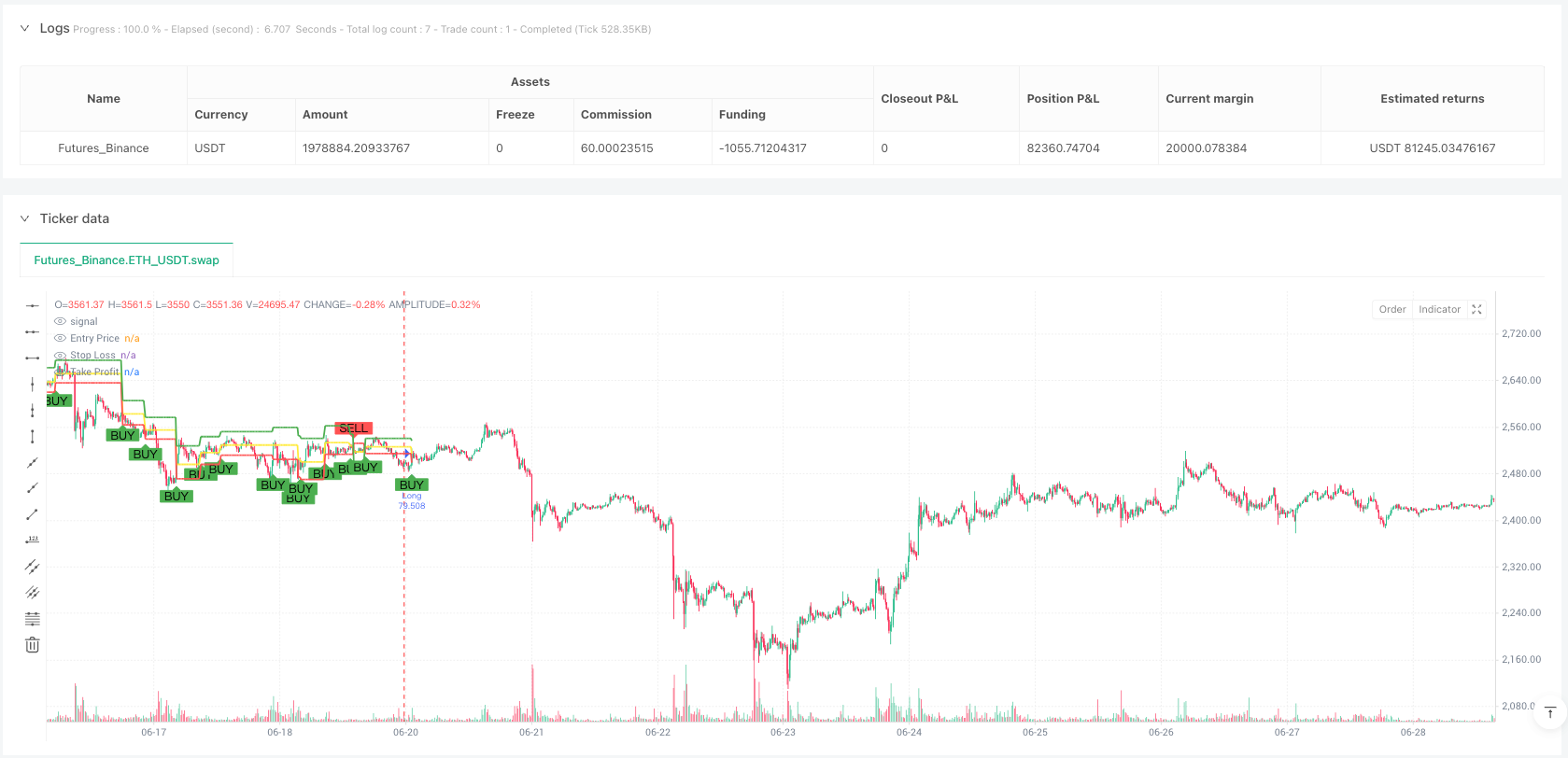

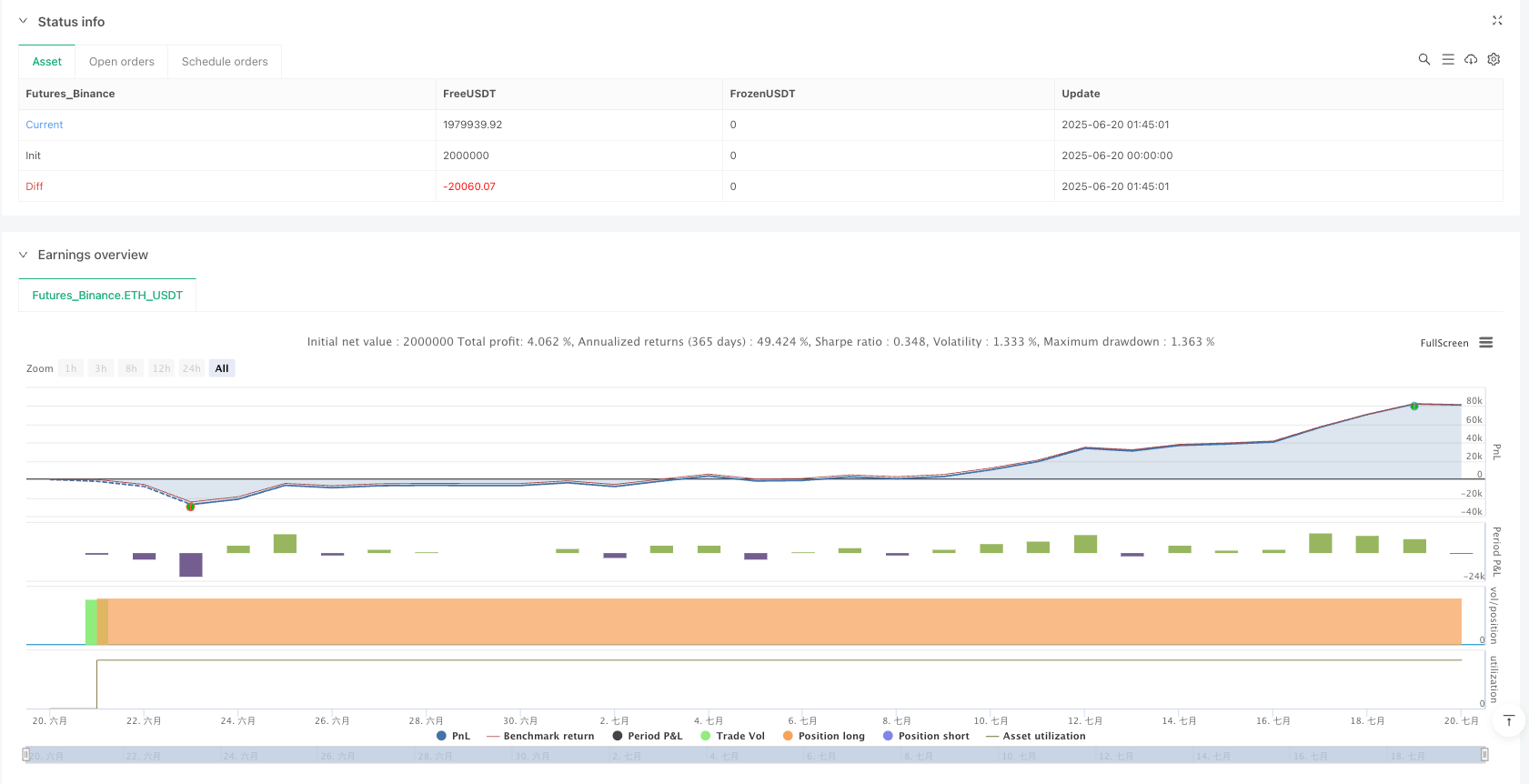

/*backtest

start: 2025-06-20 00:00:00

end: 2025-07-20 00:00:00

period: 15m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT","balance":2000000}]

*/

//@version=5

strategy("Gold 15m Candle + MACD Strategy with SL/TP & Price Levels", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === MACD Settings ===

fastLength = input.int(12, title="MACD Fast Length")

slowLength = input.int(26, title="MACD Slow Length")

signalSmoothing = input.int(9, title="MACD Signal Smoothing")

[macdLine, signalLine, _] = ta.macd(close, fastLength, slowLength, signalSmoothing)

macdBullish = ta.crossover(macdLine, signalLine)

macdBearish = ta.crossunder(macdLine, signalLine)

// === Candlestick Patterns ===

// Bullish Engulfing

bullishEngulfing = close[1] < open[1] and close > open and close > open[1] and open < close[1]

// Bearish Engulfing

bearishEngulfing = close[1] > open[1] and close < open and close < open[1] and open > close[1]

// Hammer (bullish)

hammer = close > open and (high - low) > 2 * (open - close) and (close - low) / (0.001 + high - low) > 0.6

// Shooting Star (bearish)

shootingStar = open > close and (high - low) > 2 * (open - close) and (high - open) / (0.001 + high - low) > 0.6

// === Entry Signals ===

longSignal = (bullishEngulfing or hammer) and macdBullish

shortSignal = (bearishEngulfing or shootingStar) and macdBearish

// === ATR-Based SL/TP ===

atrLen = input.int(14, title="ATR Length")

atr = ta.atr(atrLen)

slMultiplier = input.float(1.5, title="Stop Loss (x ATR)")

tpMultiplier = input.float(2.0, title="Take Profit (x ATR)")

// Variables to hold current trade levels

var float entryPrice = na

var float stopLossPrice = na

var float takeProfitPrice = na

// === Execute Entry and calculate levels on next bar after signal ===

if longSignal

strategy.entry("Long", strategy.long)

entryPrice := close // Entry price at signal candle close (approximate next candle open)

stopLossPrice := entryPrice - slMultiplier * atr

takeProfitPrice := entryPrice + tpMultiplier * atr

strategy.exit("Long Exit", from_entry="Long", stop=stopLossPrice, limit=takeProfitPrice)

if shortSignal

strategy.entry("Short", strategy.short)

entryPrice := close

stopLossPrice := entryPrice + slMultiplier * atr

takeProfitPrice := entryPrice - tpMultiplier * atr

strategy.exit("Short Exit", from_entry="Short", stop=stopLossPrice, limit=takeProfitPrice)

// === Plot Signals ===

plotshape(longSignal, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(shortSignal, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

// === Plot Entry, SL, TP Levels ===

plot(entryPrice, title="Entry Price", color=color.yellow, style=plot.style_linebr, linewidth=2)

plot(stopLossPrice, title="Stop Loss", color=color.red, style=plot.style_linebr, linewidth=2)

plot(takeProfitPrice, title="Take Profit", color=color.green, style=plot.style_linebr, linewidth=2)

// === Labels for price levels on chart ===

if (strategy.position_size > 0)

label.new(bar_index, entryPrice, text="Entry: " + str.tostring(entryPrice, format.mintick), color=color.yellow, style=label.style_label_left, yloc=yloc.price, size=size.small)

label.new(bar_index, stopLossPrice, text="SL: " + str.tostring(stopLossPrice, format.mintick), color=color.red, style=label.style_label_left, yloc=yloc.price, size=size.small)

label.new(bar_index, takeProfitPrice, text="TP: " + str.tostring(takeProfitPrice, format.mintick), color=color.green, style=label.style_label_left, yloc=yloc.price, size=size.small)

else if (strategy.position_size < 0)

label.new(bar_index, entryPrice, text="Entry: " + str.tostring(entryPrice, format.mintick), color=color.yellow, style=label.style_label_left, yloc=yloc.price, size=size.small)

label.new(bar_index, stopLossPrice, text="SL: " + str.tostring(stopLossPrice, format.mintick), color=color.red, style=label.style_label_left, yloc=yloc.price, size=size.small)

label.new(bar_index, takeProfitPrice, text="TP: " + str.tostring(takeProfitPrice, format.mintick), color=color.green, style=label.style_label_left, yloc=yloc.price, size=size.small)