Strategie für bipolare geglättete Oszillatoren

SMA stdev EMA CROSSOVER CROSSUNDER

Was ist das für eine Wunderstrategie?

Diese Strategie ist wie ein “Emotion Detector” für den Markt! Oh, es empfindet die “Freude und Wut” des Marktes durch einen bipolaren glatten Oszillator und sendet ein Handelssignal aus, wenn der Markt zu aufgeregt (überkauft) oder zu frustriert (überverkauft) ist.

Die Funktionsweise von Zitronen ist offenbart

Stellen Sie sich vor, die Strategie wäre wie ein supersensiver “Markt-Temperameter”. Zuerst berechnet sie, wie weit die Preise von der 25-Zyklus-Durchschnittslinie abweichen, dann wird eine Standardisierung durchgeführt (wie wenn man Menschen mit unterschiedlicher Größe in einen Standard-Höhen-Verhältnis umrechnet).

Das ist die Superkraft dieser Strategie.

Das Beste an dieser Strategie ist ihre “Rückwärts-Signal-Pause” - so intelligent, dass Sie beim Fahren mit einer roten Ampel sofort anhalten! Oh, wenn die Gegenanzeige erscheint, wird die Strategie sofort platziert und nicht tot.

Ratschläge zur Gefahr

Schwerpunkt! Obwohl diese Strategie sehr gut ist, ist sie nicht allumfassend. In stark trendigen Märkten können die Oszillatoren “verloren” werden, so wie die Stadtnavigation auf der Autobahn. Die Festlegung von Thresholds kann in verschiedenen Marktumgebungen unerträglich sein und erfordert eine flexible Anpassung an die tatsächlichen Bedingungen.

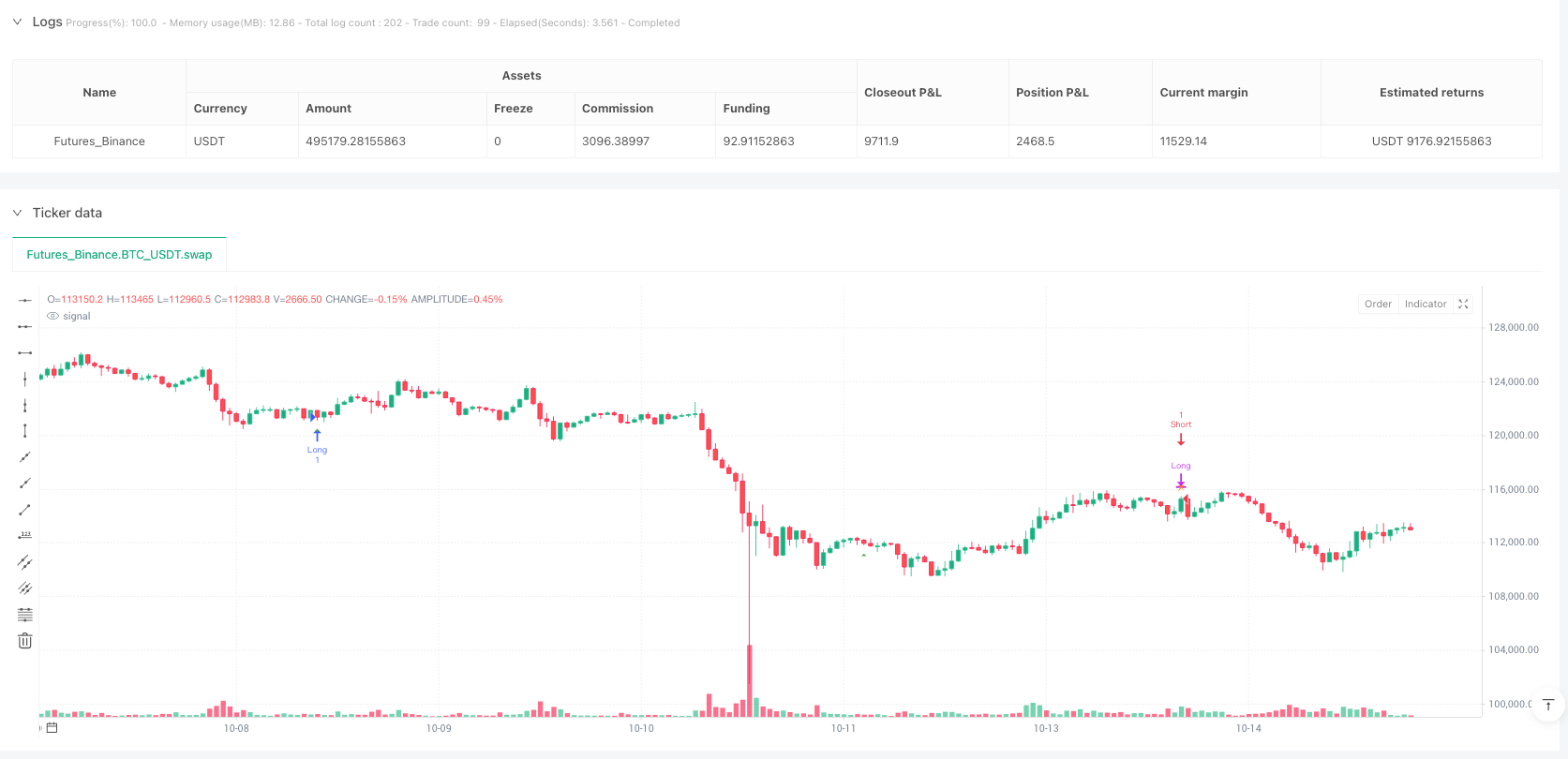

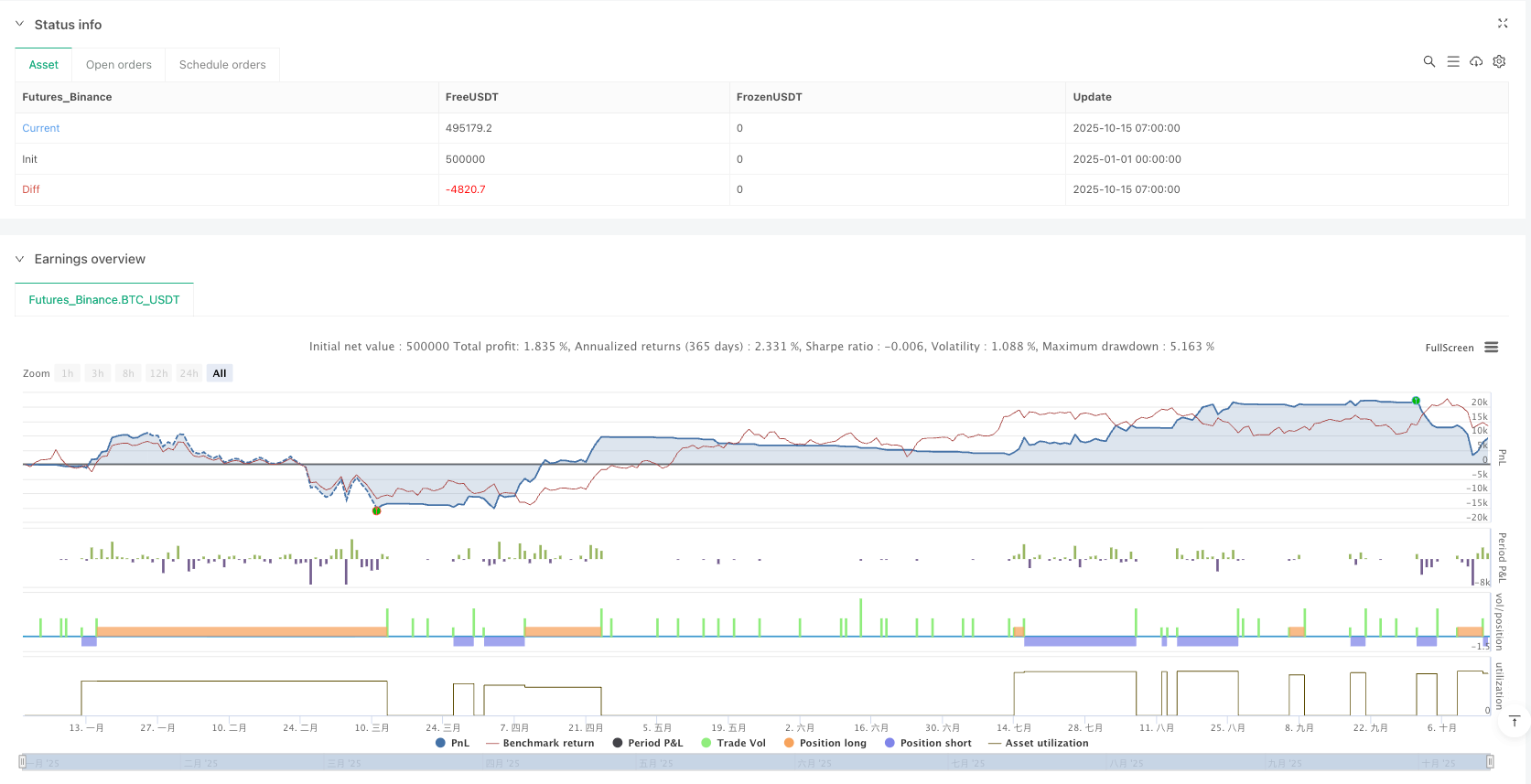

/*backtest

start: 2025-01-01 00:00:00

end: 2025-10-15 08:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT","balance":500000}]

*/

//@version=6

strategy("Two-Pole Threshold Entries + Opposite-Signal & Stop Exits + Stats",

overlay=true,

max_labels_count=500)

// === Inputs ===

length = input.int(20, minval=1, title="Filter Length")

buyTrig = input.float(-0.8, title="Buy Threshold (osc ↑)")

sellTrig = input.float( 0.8, title="Sell Threshold (osc ↓)")

stopLossPts = input.int(10, minval=1, title="Stop Loss (pts)")

// === Two-Pole Oscillator ===

sma25 = ta.sma(close, 25)

dev = (close - sma25) - ta.sma(close - sma25, 25)

norm = dev / ta.stdev(close - sma25, 25)

alpha = 2.0 / (length + 1)

var float s1 = na

var float s2 = na

s1 := na(s1) ? norm : (1 - alpha) * s1 + alpha * norm

s2 := na(s2) ? s1 : (1 - alpha) * s2 + alpha * s1

osc = s2

prevOsc = osc[4]

// === Trigger Cross Signals ===

isLongSig = ta.crossover(osc, buyTrig) and barstate.isconfirmed

isShortSig = ta.crossunder(osc, sellTrig) and barstate.isconfirmed

// === State & Stats Vars ===

var int tradeDir = 0 // 1=long, -1=short, 0=flat

var float entryPrice = na

var int entryBar = na

var int buyTotal = 0

var int buyFailed = 0

var float sumMoveB = 0.0

var int cntMoveB = 0

var float sumPLptsB = 0.0

var int sellTotal = 0

var int sellFailed = 0

var float sumMoveS = 0.0

var int cntMoveS = 0

var float sumPLptsS = 0.0

// === Exit Marker Flags ===

var bool longStopHit = false

var bool shortStopHit = false

var bool longSigExit = false

var bool shortSigExit = false

longStopHit := false

shortStopHit := false

longSigExit := false

shortSigExit := false

// === 1) Opposite-Signal Exit ===

if tradeDir == 1 and isShortSig

float ptsL = close - entryPrice

sumMoveB += ptsL

sumPLptsB += ptsL

cntMoveB += 1

strategy.close("Long")

longSigExit := true

tradeDir := 0

if tradeDir == -1 and isLongSig

float ptsS = entryPrice - close

sumMoveS += ptsS

sumPLptsS += ptsS

cntMoveS += 1

strategy.close("Short")

shortSigExit := true

tradeDir := 0

// === 2) 5-Bar, Bar-Close 10-pt Stop Exit ===

inWindow = (tradeDir != 0) and (bar_index <= entryBar + 5)

longStopPrice = entryPrice - stopLossPts

shortStopPrice = entryPrice + stopLossPts

if tradeDir == 1 and inWindow and close <= longStopPrice

buyFailed += 1

sumPLptsB -= stopLossPts

strategy.close("Long")

longStopHit := true

tradeDir := 0

if tradeDir == -1 and inWindow and close >= shortStopPrice

sellFailed += 1

sumPLptsS -= stopLossPts

strategy.close("Short")

shortStopHit := true

tradeDir := 0

// === 3) New Entries (only when flat) ===

if tradeDir == 0 and isLongSig

buyTotal += 1

entryPrice := close

entryBar := bar_index

strategy.entry("Long", strategy.long)

tradeDir := 1

if tradeDir == 0 and isShortSig

sellTotal += 1

entryPrice := close

entryBar := bar_index

strategy.entry("Short", strategy.short)

tradeDir := -1

// === Stats Computation ===

float avgMoveB = cntMoveB > 0 ? sumMoveB / cntMoveB : na

float successPctB = buyTotal > 0 ? (buyTotal - buyFailed) / buyTotal * 100 : na

float pnlUSD_B = sumPLptsB * 50.0

float avgMoveS = cntMoveS > 0 ? sumMoveS / cntMoveS : na

float successPctS = sellTotal > 0 ? (sellTotal - sellFailed) / sellTotal * 100 : na

float pnlUSD_S = sumPLptsS * 50.0

string tf = timeframe.period

// === On-Chart Markers ===

plotshape(isLongSig, title="Long Entry", style=shape.triangleup, location=location.belowbar, color=color.green, size=size.tiny)

plotshape(isShortSig, title="Short Entry", style=shape.triangledown, location=location.abovebar, color=color.red, size=size.tiny)

plotshape(longSigExit, title="Exit on Sell Sig", style=shape.xcross, location=location.abovebar, color=color.orange, size=size.tiny)

plotshape(shortSigExit, title="Exit on Buy Sig", style=shape.xcross, location=location.belowbar, color=color.orange, size=size.tiny)

plotshape(longStopHit, title="Stop Exit Long", style=shape.xcross, location=location.abovebar, color=color.purple, size=size.tiny)

plotshape(shortStopHit, title="Stop Exit Short", style=shape.xcross, location=location.belowbar, color=color.purple, size=size.tiny)