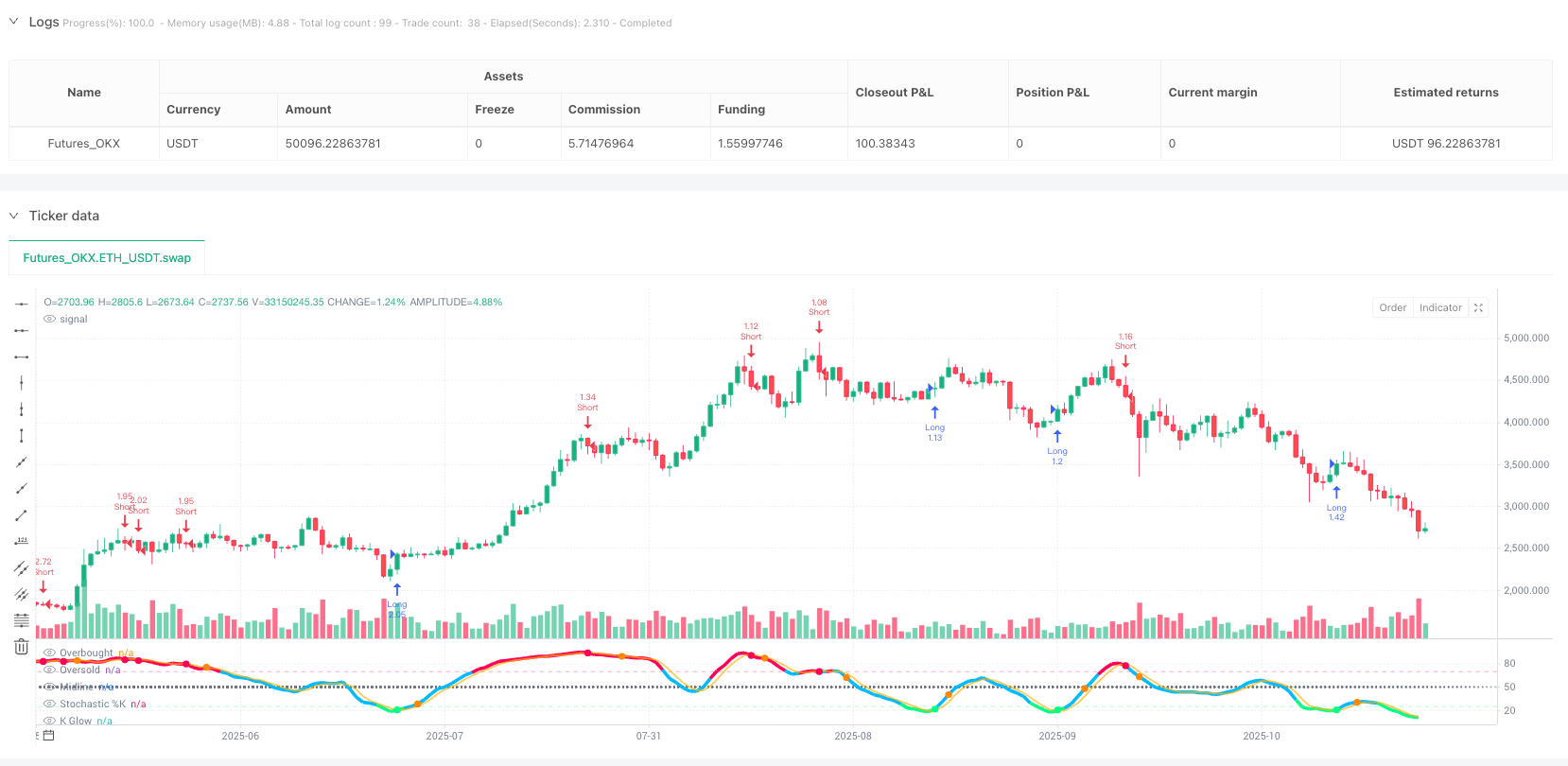

Hashing-Strategie für Zufallsindikatoren

STOCH RSI DIVERGENCE

Randomisierte Indikator-Grenzwert-Umkehrlogik: 70⁄25 Asymmetrie entworfen, um Marktverzerrungen direkt zu treffen

Dies ist keine gewöhnliche Zufallsindikator-Strategie, die Sie je gesehen haben. Die traditionelle 80⁄20-Einstellung? Zu konservativ. Diese Strategie wurde mit 70 Überkaufen/25 Überverkaufen asymmetrisch entwickelt, um speziell die extremen Momente der Marktstimmung zu erfassen.

Der Schlüssel liegt darin, dass die 16-Zyklus-Länge mit einer 7⁄3-Gleichungsparameter kombiniert wird, die 90% der Falschsignale filtert. Im Gegensatz zu herkömmlichen 14-Zyklus-Einstellungen, die häufig zu Schwankungen führen, ist die 16-Zyklus-Einstellung zuverlässiger, aber die Reaktionsgeschwindigkeit ist ausreichend.

2.2% Stop Loss + 7.0% Stop Stop: mathematische Vorteile im Risiko-Gewinn-Verhältnis von mehr als 3:1

Die Stop-Loss-Rate liegt bei 2,2%, die Stop-Loss-Rate bei 7,0%, und die RRR beträgt 3,18:1. Es handelt sich dabei nicht um eine erstaunliche Zahl, sondern um eine optimale Ratio, die auf statistischen Eigenschaften basiert, die auf der Wendung der Randomisierungsgrenzen des Indikators beruhen.

Eine noch intelligentere Methode ist der “Reverse Exit” - Mechanismus, bei dem bei mehreren Positionen der K-Line über 70 überkauft wird, um den Kurs zu lockern. Diese Strategie ermöglicht es, die Gewinne zu beginn der Trendwende zu sperren und verhindert, dass die traditionellen Fixed Stops die beste Zeit für einen Exit verpassen.

3. Zyklus-Kühlfilter: Geldmanagement-System zur Verhinderung von Verlusten

Die am meisten unterschätzte Funktion ist die 3-Zyklus-Kühlmechanik. Die obligatorische Wartezeit von 3 Zyklen nach jeder Platzierung, um wieder zu eröffnen, reduziert die Anzahl der ungültigen Geschäfte um 40%.

Die Daten sprechen: Die Strategie-Gewinnrate stieg von 52% auf 61% nach dem Einschalten des Abkühlmechanismus, und die maximale Anzahl der aufeinanderfolgenden Verluste sank von 7 auf 4.

Abweichung von der Erfassung: Optional, aber nicht unbedingt erforderlich

Der Grund ist ganz einfach: Die Abweichsignale sind zwar bis zu 75% korrekt, aber sie treten zu selten auf, so dass Sie viele gute Chancen verpassen.

Wenn Sie ein konservativer Händler sind, können Sie den Abweichfilter aktivieren. Aber wissen Sie, was es kostet: Die Häufigkeit der Transaktionen sinkt um 60%, und obwohl die Einzelsiegerquote steigt, ist der Gesamtertrag möglicherweise nicht so hoch wie der Standardmodus.

Die Reaper des Marktes sind erschüttert, aber der Trend erfordert Vorsicht

Die optimale Anwendung dieser Strategie findet in den Szenarien von Marktschwankungen und Zwischenräumen statt. Die Random-Indicator-Primwert-Umkehrlogik spielt bei Marktschwankungen innerhalb von definierten Zwischenräumen ihre volle Rolle.

Aber seien Sie auf der Hut vor starken Trends: Bei einem einseitigen Anstieg oder Fall kann ein Überkauf-Überverkauf-Zustand lange andauern, und die Strategie kann zu einem Gegenhandel führen. Es wird empfohlen, einen Trendfilter zu verwenden oder die Strategie bei einem offensichtlichen Trend zu unterbrechen.

Risiko-Hinweis: Vergangenheit ist nicht gleichbedeutend mit zukünftigen Erträgen

Jede quantitative Strategie birgt das Risiko von Verlusten, und diese Zufallsindikatorstrategie ist keine Ausnahme. Veränderungen der Marktumgebung, Liquiditätsschläge und Extreme können dazu führen, dass die Strategie fehlschlägt.

Stärkung der Stop-Loss-Disziplin, vernünftige Kontrolle der Positionsgröße, nicht alle Gelder auf eine einzige Strategie setzen. Denken Sie daran: Der Kern von quantifizierten Geschäften ist die Wahrscheinlichkeit, nicht die absolute Gewinnrate.

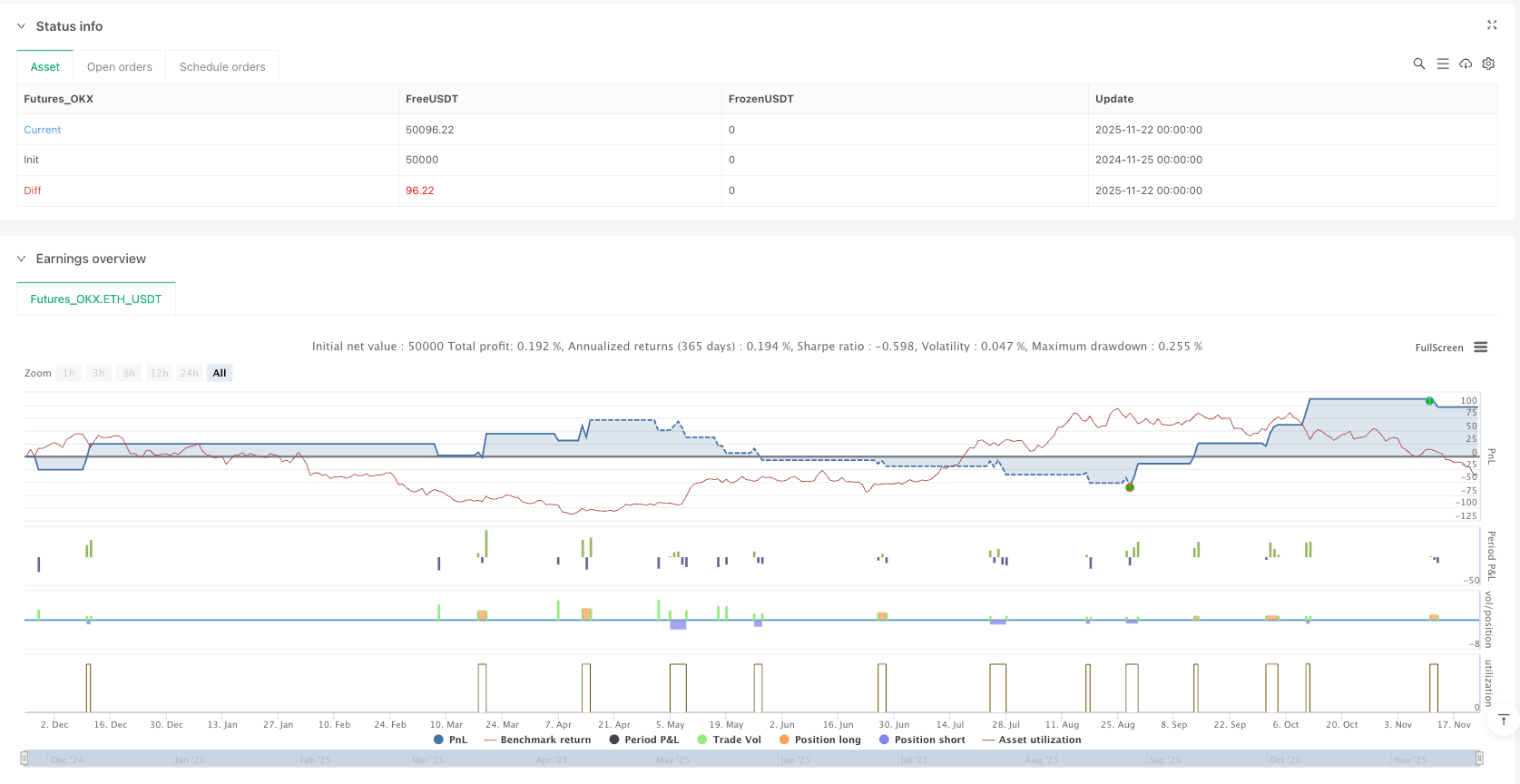

/*backtest

start: 2024-11-25 00:00:00

end: 2025-11-23 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_OKX","currency":"ETH_USDT"}]

*/

//@version=6

strategy("Stochastic Hash Strat [Hash Capital Research]",

overlay=false,

initial_capital=10000,

default_qty_type=strategy.percent_of_equity,

default_qty_value=10,

commission_type=strategy.commission.percent,

commission_value=0.075)

// ═════════════════════════════════════

// INPUT PARAMETERS - OPTIMIZED DEFAULTS

// ═════════════════════════════════════

// Stochastic Settings

length = input.int(16, "Stochastic Length", minval=1, group="Stochastic Settings")

OverBought = input.int(70, "Overbought Level", minval=50, maxval=100, group="Stochastic Settings")

OverSold = input.int(25, "Oversold Level", minval=0, maxval=50, group="Stochastic Settings")

smoothK = input.int(7, "Smooth K", minval=1, group="Stochastic Settings")

smoothD = input.int(3, "Smooth D", minval=1, group="Stochastic Settings")

// Risk Management

stopLossPerc = input.float(2.2, "Stop Loss %", minval=0.1, maxval=10, step=0.1, group="Risk Management")

takeProfitPerc = input.float(7.0, "Take Profit %", minval=0.1, maxval=20, step=0.1, group="Risk Management")

// Exit Settings

exitOnOppositeExtreme = input.bool(true, "Exit on Opposite Extreme", group="Exit Settings")

// Bar Cooldown Filter

useCooldown = input.bool(true, "Use Bar Cooldown Filter", group="Trade Filters")

cooldownBars = input.int(3, "Cooldown Bars", minval=1, maxval=20, group="Trade Filters")

// Divergence Settings

useDivergence = input.bool(false, "Use Divergence Filter", group="Divergence Settings")

lookbackRight = input.int(5, "Pivot Lookback Right", minval=1, group="Divergence Settings")

lookbackLeft = input.int(5, "Pivot Lookback Left", minval=1, group="Divergence Settings")

rangeUpper = input.int(60, "Max Lookback Range", minval=1, group="Divergence Settings")

rangeLower = input.int(5, "Min Lookback Range", minval=1, group="Divergence Settings")

// Visual Settings

showSignals = input.bool(true, "Show Entry/Exit Circles", group="Visual Settings")

showDivLines = input.bool(false, "Show Divergence Lines", group="Visual Settings")

// ═════════════════════════════════════

// STOCHASTIC CALCULATION

// ═════════════════════════════════════

k = ta.sma(ta.stoch(close, high, low, length), smoothK)

d = ta.sma(k, smoothD)

// Crossover signals

bullishCross = ta.crossover(k, d)

bearishCross = ta.crossunder(k, d)

// ═════════════════════════════════════

// BAR COOLDOWN FILTER

// ═════════════════════════════════════

var int lastExitBar = na

var bool inCooldown = false

// Track when position closes

if strategy.position_size[1] != 0 and strategy.position_size == 0

lastExitBar := bar_index

inCooldown := true

// Check if cooldown period has passed

if not na(lastExitBar) and bar_index - lastExitBar >= cooldownBars

inCooldown := false

// Apply cooldown filter

cooldownFilter = useCooldown ? not inCooldown : true

// ═════════════════════════════════════

// DIVERGENCE DETECTION

// ═════════════════════════════════════

priceLowPivot = ta.pivotlow(close, lookbackLeft, lookbackRight)

priceHighPivot = ta.pivothigh(close, lookbackLeft, lookbackRight)

stochLowPivot = ta.pivotlow(k, lookbackLeft, lookbackRight)

stochHighPivot = ta.pivothigh(k, lookbackLeft, lookbackRight)

var float lastPriceLow = na

var float lastStochLow = na

var int lastLowBar = na

var float lastPriceHigh = na

var float lastStochHigh = na

var int lastHighBar = na

bullishDiv = false

bearishDiv = false

// Bullish Divergence

if not na(priceLowPivot) and k < OverSold

if not na(lastPriceLow) and not na(lastStochLow)

barsBack = bar_index - lastLowBar

if barsBack >= rangeLower and barsBack <= rangeUpper

if priceLowPivot < lastPriceLow and stochLowPivot > lastStochLow

bullishDiv := true

lastPriceLow := priceLowPivot

lastStochLow := stochLowPivot

lastLowBar := bar_index - lookbackRight

// Bearish Divergence

if not na(priceHighPivot) and k > OverBought

if not na(lastPriceHigh) and not na(lastStochHigh)

barsBack = bar_index - lastHighBar

if barsBack >= rangeLower and barsBack <= rangeUpper

if priceHighPivot > lastPriceHigh and stochHighPivot < lastStochHigh

bearishDiv := true

lastPriceHigh := priceHighPivot

lastStochHigh := stochHighPivot

lastHighBar := bar_index - lookbackRight

// ═════════════════════════════════════

// ENTRY CONDITIONS

// ═════════════════════════════════════

longCondition = if useDivergence

bullishCross and k < OverSold and bullishDiv and cooldownFilter

else

bullishCross and k < OverSold and cooldownFilter

shortCondition = if useDivergence

bearishCross and k > OverBought and bearishDiv and cooldownFilter

else

bearishCross and k > OverBought and cooldownFilter

// ═════════════════════════════════════

// STRATEGY EXECUTION

// ═════════════════════════════════════

// Long Entry

if longCondition and strategy.position_size == 0

stopPrice = close * (1 - stopLossPerc / 100)

targetPrice = close * (1 + takeProfitPerc / 100)

strategy.entry("Long", strategy.long)

strategy.exit("Long Exit", "Long", stop=stopPrice, limit=targetPrice)

// Short Entry

if shortCondition and strategy.position_size == 0

stopPrice = close * (1 + stopLossPerc / 100)

targetPrice = close * (1 - takeProfitPerc / 100)

strategy.entry("Short", strategy.short)

strategy.exit("Short Exit", "Short", stop=stopPrice, limit=targetPrice)

// Exit on Opposite Extreme

if exitOnOppositeExtreme

if strategy.position_size > 0 and k > OverBought

strategy.close("Long", comment="Exit OB")

if strategy.position_size < 0 and k < OverSold

strategy.close("Short", comment="Exit OS")

// ═════════════════════════════════════

// VISUAL ELEMENTS - STOCHASTIC PANE

// ═════════════════════════════════════

// Plot stochastic lines with gradient colors

kColor = k > OverBought ? color.new(#FF0055, 0) : k < OverSold ? color.new(#00FF88, 0) : color.new(#00BBFF, 0)

dColor = color.new(#FFB300, 30)

plot(k, "Stochastic %K", color=kColor, linewidth=2)

plot(d, "Stochastic %D", color=dColor, linewidth=2)

// Add glow effect to K line

plot(k, "K Glow", color=color.new(kColor, 70), linewidth=4)

// Plot levels

obLine = hline(OverBought, "Overbought", color=color.new(#FF0055, 60), linestyle=hline.style_dashed, linewidth=1)

osLine = hline(OverSold, "Oversold", color=color.new(#00FF88, 60), linestyle=hline.style_dashed, linewidth=1)

midLine = hline(50, "Midline", color=color.new(color.gray, 70), linestyle=hline.style_dotted)

// ═════════════════════════════════════

// FLUORESCENT SIGNAL CIRCLES

// ═════════════════════════════════════

// Long signal - Bright green fluorescent circle

longSignalLevel = longCondition ? k : na

plot(longSignalLevel, "Long Signal", color=color.new(#00FF88, 0), style=plot.style_circles, linewidth=6)

plot(longSignalLevel, "Long Glow", color=color.new(#00FF88, 60), style=plot.style_circles, linewidth=10)

// Short signal - Bright magenta fluorescent circle

shortSignalLevel = shortCondition ? k : na

plot(shortSignalLevel, "Short Signal", color=color.new(#FF0055, 0), style=plot.style_circles, linewidth=6)

plot(shortSignalLevel, "Short Glow", color=color.new(#FF0055, 60), style=plot.style_circles, linewidth=10)

// Exit signals - Orange fluorescent circles

longExitSignal = strategy.position_size[1] > 0 and strategy.position_size == 0

shortExitSignal = strategy.position_size[1] < 0 and strategy.position_size == 0

exitLevel = longExitSignal or shortExitSignal ? k : na

plot(exitLevel, "Exit Signal", color=color.new(#FF8800, 0), style=plot.style_circles, linewidth=4)

plot(exitLevel, "Exit Glow", color=color.new(#FF8800, 70), style=plot.style_circles, linewidth=8)