Bloqueo del espacio de arbitraje: arbitraje de caja en las estrategias de negociación de opciones

0

0

2698

2698

Bloqueo del espacio de arbitraje: arbitraje de caja en las estrategias de negociación de opciones

El arbitraje en caja es una estrategia de arbitraje sin riesgo que consiste en cuatro posiciones básicas de opciones. Como no hay riesgo, el espacio de ganancias es pequeño y, a veces, incluso se erosiona con los honorarios. Esta estrategia también se basa en la relación de paridad de precios de compra y venta (en adelante, PCP, nota final), y si el PCP es gravemente violado, la estrategia puede bloquear un cierto espacio de ganancias.

Por supuesto, en el mercado real, el desvío de la relación de PCP suele ser menor, y el tiempo de existencia en el mercado no es demasiado largo. No es fácil de capturar oportunidades de arbitraje, o incluso si se captura la oportunidad, todavía costará una gran cantidad de comisiones. Desde este punto de vista, esta oportunidad de arbitraje es más adecuada para los jugadores avanzados, con comisiones preferenciales, la mayoría son comerciantes de opciones.

- #### Escenarios de uso de la estrategia de las pilas

En la mayoría de los casos, el mercado se desvía del PCP, pero no es muy grave, el margen de ganancias es pequeño y los honorarios se desgastan. Incluso si se presenta una oportunidad de obtener suficientes ganancias, el mercado se agotará rápidamente. Para encontrar oportunidades y ejecutar rápidamente esta operación de arbitraje, es necesario usar software profesional.

- #### La estrategia de la construcción de las pirámides

Una posición de arbitraje en caja se compone de cuatro posiciones de opciones con un precio de ejecución alto, uno bajo y dos bajos.

Veamos algunos ejemplos:

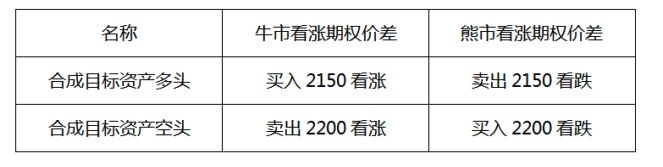

Supongamos que la siguiente tabla es el precio de cierre de Shenzhen 300 de hoy, y realice las siguientes operaciones: comprar y ejecutar el precio 2150 de alza, vender 2200 de bajada, vender 2150 de bajada, comprar 2200 de alza, y la cantidad anterior es una mano. De esta manera, se completa la construcción de la estrategia de arbitraje en caja.

Enumere las transacciones mencionadas anteriormente.

En la tabla, si se ve verticalmente, la operación es una combinación de estrategias de diferencia de precios de opciones de mercado bajista en el mercado alcista y de diferencia de precios de opciones de mercado bajista en el mercado bajista, si se ve horizontalmente, la operación es una combinación de activos de meta de múltiples cabezas y activos de meta de meta sin cabezas.

- #### Calculación de las ganancias de las estrategias de cocina

Si se mantiene esta posición combinada hasta la fecha de vencimiento, se puede obtener un beneficio. Después de calcular, el precio de la posición de la combinación de los precios de los activos objetivo es equivalente a 2150 + 74.9-53.1 = 2171.8 yuanes.

El precio de tenencia de la posición vacía en el precio del activo objetivo de la síntesis es equivalente a 2200 - ((77.0-52.6) = 2174.7 ((yuanes)) [2].

Si la tenencia a vencimiento equivale a comprar el índice Shenzhen 300 a 2171.8 y luego venderlo a 2174.7. El contrato multiplicado por 7 del índice Shenzhen 300 es 100, el total de ganancias de la estrategia es 100X ((2174.7-2171.8) = 290 ((USD)). Por supuesto, esto es en el caso de que aún no se hayan calculado las comisiones.

Nota: La paridad de compra y venta (Pull-Call parity) es la relación básica que debe existir entre el precio de compra y el precio de venta de un instrumento financiero que tiene el mismo precio de ejercicio y fecha de vencimiento. Si no son iguales, hay espacio para el arbitraje.

Fuente: Escuela de Topo de Shanghai