Estrategia Martingala: ¿una apuesta del destino?

0

0

4608

4608

Estrategia Martingala: ¿una apuesta del destino?

La combinación de las estrategias de Martin y Fibonacci, y el ajuste dinámico de factores de riesgo como el intervalo de la toma de posición y el multiplicador, es un área de investigación muy interesante.

En teoría, el encanto de la estrategia de Martingale es que, si tienes suficiente dinero, puedes ganar por completo, y programar Forex EA 24 horas al día te puede ganar el mundo entero.

En cuanto a la estrategia de negociación de Martin, es una de las más perdurables en el mundo de la especulación financiera en los últimos cien años. ¡La adición programada y la reducción de la posición, el retiro y las ganancias calculadas con precisión, sin importar la entrada y la salida, en la mayoría de los casos, se extiende por miles de personas!

Nunca una estrategia de negociación ha sido tan controvertida como la de Martin. Detrás de las ganancias masivas y de las victorias, hay un aumento exponencial del riesgo y un golpe de choque mortal. Ha hecho que las plataformas de divisas no puedan dormir y comer, ha hecho que las grandes guerras financieras se prolonguen, ha hecho que los caballos de guerra corran y ha dejado innumerables leyendas.

- ### 1 Un sencillo recorrido por la estrategia de Martin para principiantes

El principio básico de la estrategia de Martin es un mercado bilateral donde se puede comprar y comprar, en general, solo se apuesta a un lado, y si se hace lo contrario, se aumenta constantemente el valor inverso. Hasta que el mercado se reorienta, se recuperan todas las pérdidas anteriores.

En este post, comparto con ustedes, paso a paso, el cálculo manual para evaluar el rendimiento de la estrategia de retirada más simple de Martin.

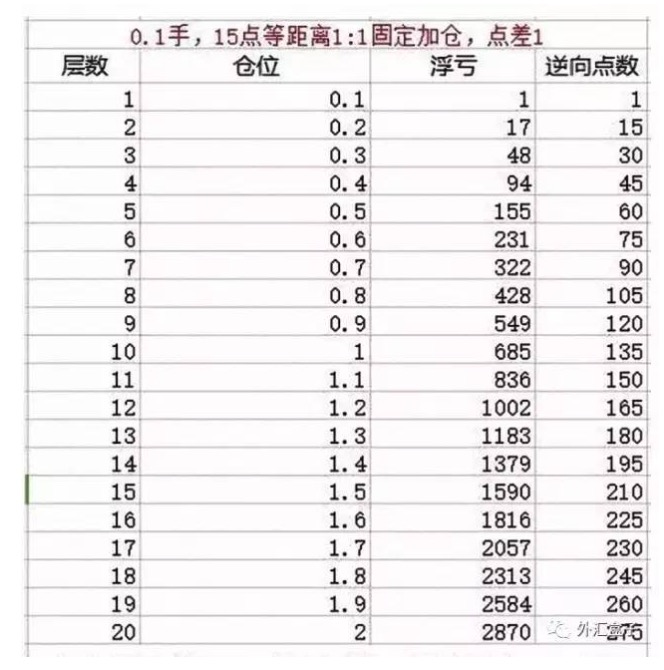

Ejemplos: La primera opción es convertir el euro en dólar. La primera vez que se abre una posición, 0.1 manos. Cada vez que se abre una posición, 15 puntos, la posición se aumenta en proporción igual. La diferencia se establece en un punto entre el euro y el dólar. El nivel se establece en 20 niveles. Es decir, en el caso de un mercado unilateral, la posición negativa aumenta 20 veces.

En este artículo, analizaremos el retiro de la estrategia más simple de Martin.

En la imagen de arriba se muestra una estrategia de inversión inversa de hipoteca equidistante que los operadores de divisas de nivel intermedio y junior suelen usar, la estrategia inversa de Martin que solemos llamar.

Los comerciantes que se abren posiciones, por lo general, tienen varias capas de comportamiento inverso para aumentar sus posiciones.

Vemos que cuando se alcanza el nivel 20, el número de posesores es de 2 manos, 275 puntos de resistencia a la inversión, una pérdida de 2870 dólares. Si se quiere restablecer la pérdida de flujo a su estado inicial, se requieren 143,5 puntos.

Suponiendo que el mercado no cambie en este momento y los operadores dejen de incrementar el número de niveles, medimos el riesgo de que continúe a la inversa.

Se establece que el lado de la situación es el lado muerto de 400 puntos completos. Los 20 niveles superiores tienen 275 puntos de desventaja, y 125 puntos de desventaja unilateral. Los dos jugadores ya han perdido 2870 dólares, más 125.*20, es igual a 2870 + 2500 = 5370 dólares. La posición de la segunda mano tiene un reembolso de 5370 dólares y necesita esperar 260 puntos. Esto es muy raro.

Esto es solo la estrategia de entrada más sencilla de Martin. Al evaluar la estrategia, podemos ver que en el caso de un alza en el nivel 20, se requiere el 50% de puntos de retroceso de la resistencia. De hecho, en una ola de súper fuerza, es difícil que haya un retiro rápido del 50%, lo que inevitablemente reduce la eficiencia de la estrategia.

Si se quiere aumentar la velocidad de la recuperación rápida, en el caso de la acumulación de posiciones a la misma distancia, se necesita aumentar el multiplicador de la posición en la fase posterior de la contracesión, por ejemplo, en función de la proporción de la posición de 1,5 veces o 2 veces. Pero eso traerá un rápido crecimiento de la posición, y si no se controla bien, las pérdidas se acelerarán rápidamente.

- ### Varios factores de riesgo en la estrategia de Martin

Vemos que la estrategia de Martin tiene varias variables que se pueden estudiar en profundidad, las llamamos factores de riesgo.

Posiciones iniciales: esta influencia no es muy grande, es lineal, bien medida y calculada.

Distancia de alza: alzar la posición a 15 o 30 puntos de distancia, o alzar la posición a una distancia dinámica proporcional, afecta directamente al riesgo potencial de Martin. Si el factor se transforma en alza de distancia dinámica, por ejemplo, al alzar la posición inversa de acuerdo con la distancia de la proporción de Fibonacci, el cálculo se vuelve muy complejo.

El multiplicador de la acumulación de posiciones: es la acumulación de posiciones en una proporción de 1:1, o multiplicador de posiciones de 1:1, 5 o 1:2, o el control del multiplicador de la acumulación de posiciones según la proporción de Fibonacci, que afecta directamente al número total de posiciones y la complejidad del cálculo.

En este caso, la distancia de alza y el multiplicador de alza presentan una curva dinámica, y el modelo de cálculo entero se vuelve muy complejo. La distancia dinámica de la estrategia de Martin se combina con el posicionamiento dinámico y se puede ajustar a una variedad de diferentes curvas de riesgo. Esto debería ser el foco central de la estrategia de Martin, y la programación por computadora puede ayudar mejor a la computación.

- ### Las estrategias de Martin podrían generar varias supervariantes

Esto es lo que pienso: Para evitar el control de riesgos, la posición inicial de apertura puede elegir un espacio más largo desde la parte inferior de la banda de ondas. Por ejemplo, después de subir 60 puntos desde la parte inferior, comience a hacer un vacío inverso y aumente gradualmente la posición de Martin inverso. Esto elimina algunos de los factores de riesgo acumulados en la parte inferior.

El aluminio puede elegir la combinación de Martín y otros indicadores técnicos, como en posiciones equilíneas como 30, 60 y 200, o en trayectorias en línea de la banda de Brin, para combinar diferentes posiciones dinámicas de Martín.

En ciertas posiciones, para reducir el daño mortal de Martin por el súper unilateral, se puede elegir estratégicamente la cobertura dinámica de una parte de la posición. Las posiciones de cobertura también se pueden usar la estrategia de Martin de cobertura inversa positiva.

La combinación de las estrategias de Juan Martín y Fibonacci es un área de investigación muy interesante. Si se realizan cálculos derivados detallados y se controlan bien los factores, se espera que se produzca un supermartín.

Traducido y adaptado de la caja de cambios