Estrategias de trading algorítmico

2

2

7115

7115

Estrategias de trading algorítmico

El núcleo de la negociación algorítmica reside en la construcción de estrategias de negociación que permitan controlar eficazmente los costos de negociación y optimizar los precios de las transacciones. A continuación, presentamos brevemente algunas de las estrategias de negociación algorítmica más comunes en el mercado.

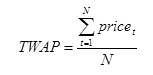

- ### (I) La estrategia para el TWAP

El TWAP (Time Weighted Average Price), es la estrategia de negociación más sencilla de las tradicionales. El modelo divide el tiempo de negociación de manera uniforme y en cada nodo de división se envía un pedido dividido de manera uniforme.

Por ejemplo, el tiempo de negociación de un día de negociación en el mercado de valores A es de 4 horas, es decir, 240 minutos. En primer lugar, divida estos 240 minutos en N partes por término medio (o divida una parte de los 240 minutos por término medio), como en 240 partes. La estrategia TWAP distribuye uniformemente los pedidos que se necesitan para ejecutar ese día de negociación en estos 240 nodos para ejecutarlos, lo que permite que el precio promedio de negociación siga el TWAP.

El objetivo de la estrategia de TWAP es minimizar el impacto de las transacciones en el mercado y al mismo tiempo ofrecer un precio de transacción promedio más bajo, lo que reduce los costos de transacción. El modelo logra mejor el objetivo básico de las transacciones algorítmicas cuando el volumen de transacciones por hora no se puede estimar con precisión.

Sin embargo, el mayor problema que enfrenta TWAP es que, con un gran tamaño de pedidos, el volumen de pedidos distribuido uniformemente en cada nodo sigue siendo considerable y aún puede causar un cierto impacto en el mercado.

Por otro lado, el volumen de transacciones del mercado real es fluctuante, y distribuir todos los pedidos uniformemente en cada nodo no es lo suficientemente razonable. Sin embargo, debido a que TWAP es muy simple de operar y entender, sigue siendo más adecuado para mercados con mayor liquidez y transacciones de menor tamaño.

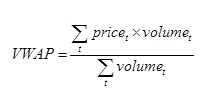

- ### (ii) Las estrategias de VWAP

VWAP (Volume Weighted Average Price), es una de las estrategias de negociación algorítmicas más populares en el mercado, y es el prototipo de muchos otros modelos de negociación algorítmicos. Se define primero como VWAP, que es el promedio de los precios de los valores ponderados por volumen durante un período de tiempo.

El precio y el volumen son, respectivamente, el precio de transacción y el volumen de transacción de los valores en un momento dado.

El objetivo de la estrategia de negociación del algoritmo VWAP es hacer que los pedidos se dividan en pedidos VWAP que atraviesan el mercado VWAP del mercado VWAP. Desde el punto de vista de la fórmula de definición de VWAP, si se desea seguir el mercado VWAP, se necesita presentar pedidos divididos en función del volumen real de transacciones por hora del mercado, lo que requiere una predicción del volumen de transacciones por hora del mercado.

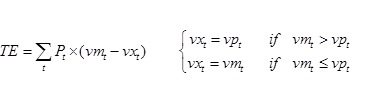

Por lo general, la estrategia VWAP utiliza el promedio ponderado de las transacciones en segmentos de los últimos M días de negociación como un pronóstico de transacciones, lo que implica la determinación de la suma de M. Si se supone que se necesita comprar una cierta cantidad de acciones en un período de tiempo, la negociación algorítmica divide este período en N partes y predice la proporción de transacciones en cada parte del tiempo (porcentaje de transacciones requeridas) como VPi, mientras que el porcentaje de transacciones en segmentos reales del mercado (porcentaje de transacciones reales en el mercado) como VPM, el precio de cada transacción real en el momento del mercado como Pi, se puede definir para rastrear el error

Se pueden ver dos puntos en la fórmula de definición de TE:

(1) El error de seguimiento está estrechamente relacionado con la predicción de volumen de transacción, y la mejora o la deficiencia de los resultados de la predicción tiene un impacto directo en el resultado de las transacciones del algoritmo VWAP.

(2) Cuando el VPT en un determinado período de tiempo supera el VMt real del mercado, existe la posibilidad de que los pedidos no se realicen en su totalidad, lo que reduce la eficiencia de la ejecución de las transacciones algorítmicas. Por lo tanto, se utiliza más comúnmente la estrategia de negociación de algoritmos VWAP, conocida como retroalimentación de la correa.

Las estrategias de negociación de algoritmos VWAP con retroalimentación se basan en el seguimiento original de VWAP para distribuir los pedidos no realizados en cada período de tiempo en proporción a los siguientes períodos de tiempo, lo que puede mejorar la tasa de transacción. Las estrategias de TWAP que se discutieron anteriormente también pueden utilizar este tipo de técnicas de retroalimentación, lo que mejora considerablemente la eficiencia de ejecución.

- ### (iii) Las estrategias del MVWAP

MVWAP (Modified Volume Weighted Average Price), es un algoritmo de optimización de precios promedio ponderado por volumen de transacción. En realidad, VWAP tiene muchos algoritmos de optimización y mejora, pero una estrategia más común es ajustar y controlar el tamaño del pedido en función de la relación entre el precio en tiempo real del mercado y el mercado VWAP, por lo que unificamos este tipo de algoritmo como MVWAP.

Cuando el precio en tiempo real del mercado es menor que el mercado VWAP en ese momento, el aumento se basa en el volumen de transacciones planeadas originalmente, y si se puede hacer una transacción parcial o parcial de la ampliación, ayuda a reducir la transacción VWAP; Por el contrario, cuando el precio en tiempo real del mercado es mayor que el mercado VWAP en ese momento, la reducción se basa en el volumen de transacciones planeadas originalmente y también ayuda a reducir la transacción VWAP, con el fin de controlar los costos de transacción.

En la estrategia MVWAP, además de la predicción del volumen de transacciones, también es importante el control cuantitativo de la expansión o disminución del volumen de transacciones. Una forma sencilla de hacerlo es aumentar o reducir el volumen de pedidos en el siguiente período por una proporción fija cuando el precio en tiempo real del mercado es inferior o superior al mercado VWAP.

- ### (iv) La estrategia de las VPs

VP (Volume Participation), la estrategia de porcentaje fijo de volumen de transacciones, es similar a la estrategia VWAP, que sigue los cambios en el volumen de transacciones reales en el mercado para elaborar una estrategia de pedidos correspondiente. La diferencia es que VWAP divide las transacciones de ese pedido en función de determinar el número de transacciones o el monto de transacciones que se necesitan en un día de negociación; mientras que VP es determinar un porcentaje de seguimiento fijo y ordenar en función de ese porcentaje fijo de transacciones segmentadas en función del volumen de transacciones real del mercado.

Por ejemplo, dividir una jornada de negociación en 48 segmentos, cada uno de 5 minutos. En función del volumen de transacciones previsto, los pedidos se realizan en una proporción fija del 10%. La consecuencia de esta estrategia es que, cuando la cantidad de pedidos que se necesita para negociar en ese momento es pequeña, es posible que se realicen todas las transacciones antes de que finalice la hora de negociación, lo que genera el riesgo de desviación del seguimiento de la media del mercado.

Por lo tanto, consideramos que la estrategia es adecuada para operaciones de pedido a gran escala, que se planifican para completarse en varios días de negociación, en los que se puede elegir un porcentaje fijo adecuado para que la transacción se complete de manera eficiente.

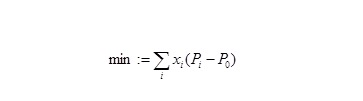

- ### (V) Las estrategias del SI

El objetivo de la estrategia IS es minimizar la brecha de ejecución, es decir, una estrategia para rastrear la base de precios mediante la búsqueda de la solución óptima después de considerar los costos de impacto y el riesgo de mercado en su totalidad. Supongamos que el precio de negociación objetivo es P0 y el precio de negociación real es P, entonces el objetivo final de la estrategia IS es

Para lograr este objetivo, el proceso básico del SI es el siguiente:

(1) Determinar el precio de negociación objetivo P0, como referencia de negociación, este precio puede ser el precio de llegada, el precio de apertura, el precio de cierre de un día, etc. Luego establecer un precio de tolerancia Pr, como condición límite de la transacción.

(2) Cuando el precio real del mercado está por debajo o por encima de P0, se realiza una operación de compra o venta de acuerdo con una determinada estrategia.

(3) No realizar transacciones de compra o venta cuando el precio real del mercado sea superior o inferior a Pr.

(4) Cuando el precio real del mercado se encuentra entre P0 y Pr, se puede operar con una estrategia entre una estrategia de negociación positiva y negativa.

Las ventajas de usar un SI incluyen:

(1) La estrategia de IS analiza de manera más integral las diferentes partes de los costos de las transacciones, logrando un mejor equilibrio entre los costos de impacto, el riesgo de tiempo y el aumento de los precios, y está más en consonancia con el objetivo de las operaciones de transacción óptimas.

(2) La estrategia de SI optimiza el proceso de negociación en función del precio objetivo y se ajusta mejor al proceso de toma de decisiones de inversión.

(3) La estrategia IS se utiliza más para operaciones de combinación, y para operaciones de combinación, el algoritmo puede aprovechar la correlación entre las acciones en la lista de operaciones para controlar mejor el riesgo.

- ### (VI) Las estrategias de paso

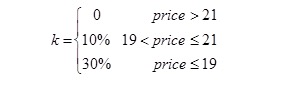

La estrategia de paso es una estrategia de negociación por niveles de precios, cuyo objetivo es reducir el precio promedio de compra (venta) a un precio promedio de compra (venta) lo más bajo posible. En pocas palabras, el paso es dividir el porcentaje de transacción en diferentes rangos de precios. Por ejemplo, en la estrategia de VWAP o TWAP, generalmente se realiza una orden real de acuerdo con una proporción k de transacción prevista.

Después de la apertura, sobre la base de VWAP o TWAP, cuando el precio fluctúa entre 19 y 21 yuanes, se realiza una transacción del 10% de la transacción prevista; cuando el precio supera los 21 yuanes, no se realiza ninguna transacción; cuando el precio es menor a igual a 19 yuanes, se compra el 30% de la transacción prevista.

Una estrategia más radical es la llamada “Aggressive Step”, que consume todos los pedidos en el mercado cuando los precios están por debajo de los límites de la zona de negociación óptima.

En concreto, la estrategia de paso agresivo también se estratifica en las operaciones de compra y venta, por ejemplo, en el esquema de negociación mencionado anteriormente, la estrategia de las dos primeras áreas no cambia, cuando el precio es inferior a 19 yuanes, sin importar cuánto baje el precio de mercado, se realiza una oferta de precio límite de 19 yuanes hasta que el precio vuelva a subir a más de 19 yuanes o se complete la totalidad de la orden de negociación. Sin embargo, esta estrategia no es fácil de controlar el volumen de transacción, y es fácil de provocar una fluctuación de precios, lo que aumenta el costo oculto de la negociación de valores.

- ### (VII) Las estrategias de los sniffers

La estrategia de los buscadores de sniffers es un término genérico para una clase de estrategias. Generalmente, la estrategia desarrolla algoritmos más complejos para monitorear los datos de operaciones y transacciones para descubrir si hay otros operadores algorítmicos entre los participantes del mercado.

Por ejemplo, a través de un pequeño número de pedidos de prueba, en combinación con un determinado algoritmo y transacciones para determinar si los pedidos se negocian a través de algoritmos. Si hay otros participantes en la negociación de algoritmos, a través de cálculos para determinar si se puede seguir a estos algoritmos de comercio o por el contrario, con una mayor probabilidad de obtener ganancias absolutas. Si la probabilidad de obtener ganancias es mayor, a través de una estrategia de comercio de algoritmos dirigidos.

Esta estrategia es diferente a la de las tradicionales operaciones algorítmicas, ya que no tiene como objetivo principal ejecutar órdenes, sino obtener ganancias. Se trata de una estrategia más avanzada en las operaciones algorítmicas, que se aplica a los mercados en los que las operaciones algorítmicas ya se han generalizado a gran escala.

- ### (VIII) La estrategia de la venta por adelantado

Muchas de las estrategias de negociación de algoritmos más avanzados en el extranjero no se limitan a los indicadores de volumen de transacción y precio de transacción, sino que se centran más en la microestructura del mercado, especialmente en la información importante que aparece en los listados.

Por ejemplo, el algoritmo más sencillo, llamado estrategia PEG, que realiza pedidos en cualquier momento según la cotización de la acción objetivo. El PEG primero monitorea en tiempo real el precio de venta más bajo o el precio de compra más alto en la cotización y, de acuerdo con una estrategia o proporción, emite una orden de precio límite de compra o de precio límite de venta.

Si la instrucción de negociación no se completa y el precio de mercado comienza a desviarse del precio de la instrucción de precio límite, se retira la orden anterior y se vuelve a emitir la instrucción de precio límite correspondiente según la información de cotización más reciente. Si la instrucción de negociación se completa en su totalidad, continúe emitiendo la instrucción de precio límite de compra o la instrucción de precio límite de venta de acuerdo con la estrategia anterior (en proporción) hasta que la orden se complete en su totalidad o hasta el final de la hora de negociación.

La ventaja de esta estrategia es que el impacto en el mercado puede ser mejor controlado cuantitativamente, mientras que la desventaja es que el seguimiento del precio promedio del mercado es fácilmente desviado y el volumen de transacciones por día de negociación es incontrolable.

- ### (Nueve) Estrategias de W&P

La estrategia de Work and Pounce, también conocida como estrategia W&P, es una estrategia para optimizar aún más el comercio de algoritmos a través de la cotización en el mercado y la liquidez, sobre la base de la estrategia general de comercio de algoritmos.

Concretamente, cuando se ejecuta una estrategia de negociación algorítmica, el sistema incluye una lista de órdenes divididas a un precio determinado en un momento determinado. En este momento, si se rastrean los datos de apertura, se descubre que el precio de la orden presentada puede ser activamente negociado (por ejemplo, en la estrategia VWAP existe esta oportunidad).

En este caso, se puede observar si la cotización del precio correspondiente tiene un gran número de órdenes pendientes, es decir, si el mercado tiene exceso de liquidez en un determinado rango de precios. Si existe esta liquidez, se puede aumentar el número de transacciones, borrar la liquidez del mercado o dejar solo una pequeña cantidad de liquidez residual.

La estrategia de W&P es adecuada para situaciones en las que se necesita completar un gran número de pedidos en un corto período de tiempo. El uso de la estrategia puede mejorar la eficiencia de la ejecución, pero también puede generar un desvío relativamente grande en el seguimiento de los precios, lo que aumenta la incertidumbre de los costos de las transacciones.

- ### (10) Las estrategias ocultas

La estrategia de negociación oculta oculta es en realidad una estrategia de negociación de algoritmos de intercambio activo. Para las estrategias tradicionales como TWAP, VWAP y otras, puede haber una mezcla de intercambio activo y pasivo, ya que los pedidos a menudo se realizan a precios de mercado.

Sin embargo, cuando el número de pedidos y retiros pasivos es mayor, especialmente en los mercados financieros más desarrollados, los operadores de algoritmos e incluso las estrategias de negociación de algoritmos pueden ser fácilmente observados y monitoreados por otros competidores, lo que permite a los competidores desarrollar estrategias específicas para los algoritmos mismos.

La estrategia oculta es un tipo de estrategia de negociación algorítmica contra la espionaje. Cuando aparece una orden de compra en el mercado con el precio de transacción deseado, y se alcanza una cierta cantidad, el ataque activo se come la orden de compra; de lo contrario, el servidor se mueve hasta que surja la oportunidad de satisfacer las condiciones.

En general, la estrategia oculta también es una estrategia de re-optimización de la estrategia de negociación de algoritmos originales, que se aplica principalmente en los mercados financieros más desarrollados como Europa y Estados Unidos, a la vez que oculta sus propias acciones y también paga una parte del precio de la precisión del seguimiento de los precios promedio del mercado.

- ### (XI) Las estrategias de la guerrilla

La Guerrilla Guerrilla es una estrategia que se ha optimizado a partir de algunas estrategias de negociación de algoritmos originales, y que, al igual que la estrategia oculta, tiene como objetivo ocultar sus propias estrategias y comportamientos comerciales.

La diferencia es que Hidden se considera en términos de primario, pasivo y el número de órdenes, mientras que el punto de partida de Guerrilla es solo el número de órdenes. A través de un cierto algoritmo aleatorio, la estrategia de Guerrilla dispersará aún más el número de órdenes que se deben presentar en cada período en partes de diferentes tamaños, lo que hará que otros competidores no puedan ver fácilmente el comerciante de algoritmos y la existencia de los algoritmos correspondientes en los detalles de las transacciones claras.

- ### 12. Otras estrategias

Aparte de las estrategias de comercio de algoritmos de uso común mencionadas anteriormente, existen muchas estrategias en el mercado extranjero, por ejemplo, una estrategia de comercio de algoritmos basada solo en VWAP puede derivar docenas o incluso cientos de estrategias; y, por ejemplo, en la existencia de un sistema de mercadotecnia en el extranjero, hay una serie de estrategias de comercio de algoritmos de uso común en el mercado basadas en este sistema de comercio, como Guaranteed VWAP, estrategias SOR, etc.

En resumen, muchas de las estrategias de trading algorítmico que se utilizan durante un tiempo, a menudo dejan de ser aplicables debido a la filtración de información o a cambios en la microestructura del mercado, por lo que los inversores deben seguir desarrollando nuevas estrategias. Por lo tanto, las estrategias de trading algorítmicas siempre aparecen en el mercado como una primavera después de la lluvia, y luego desaparecen, y viceversa.

Pero de todos modos, la aparición de estrategias de negociación algorítmica de todo tipo es para controlar eficazmente los costos de las transacciones, por lo que estas estrategias de negociación en la actualidad, con el avance de la tecnología informática y de la red, cada vez más se apoderarán de la cuota de negociación de todo el mercado, una gran tendencia que no parece cambiar.

En el país, con el crecimiento de la industria financiera y la internacionalización, así como la introducción de los índices de futuros y las reglas de financiación y liquidación, las transacciones unilaterales y el relativo cierre y retraso en el desarrollo del mercado de valores de China están mejorando y se están acercando a los mercados de valores avanzados del mundo.

Por lo tanto, las estrategias de negociación algorítmica seguramente mostrarán una tendencia de rápido desarrollo en el futuro. No solo favorece a los inversores a reducir los costos de negociación, la abundancia e innovación de los medios y estrategias de inversión, sino que también puede impulsar un mercado más regulado y eficiente.

Se trata de un proyecto de investigación de la Universidad de California en Berkeley.