Estrategia de stop loss gradual

Descripción general

La estrategia de seguimiento de pérdidas progresiva utiliza una combinación orgánica de ajuste dinámico de la línea de pérdidas, control de riesgos y captura de paradas. Utiliza un rango de fluctuación real promedio para calcular la línea de pérdidas y puede seguir de manera efectiva la tendencia de los precios de las acciones, reduciendo las pérdidas innecesarias al mismo tiempo que protege las ganancias. La estrategia es adecuada para acciones con una fuerte tendencia y obtiene ganancias estables.

El principio

La estrategia utiliza el cálculo del rango de fluctuación real promedio (ATR) como base para el stop loss dinámico. El ATR puede reflejar eficazmente la volatilidad de las acciones. La estrategia introduce primero el parámetro del ciclo ATR, típicamente de 10 días.

En concreto, la estrategia calcula el valor ATR de la línea K actual, y luego multiplica el parámetro de la barra de la barra de la barra de la barra, para obtener la distancia de parada. Si el precio de la acción es superior al precio de la parada, se abre una posición adicional; si el precio de la acción es inferior al precio de la parada, se abre una posición en blanco. De esta manera, la línea de parada se adhiere firmemente al precio de la acción, lo que permite el seguimiento progresivo de la línea de parada.

Las ventajas

- Detenerse de forma dinámica, con la posibilidad de ajustar la distancia de detenerse según las condiciones del mercado, con gran flexibilidad

- El uso de ATR para calcular la distancia de parada permite un seguimiento eficaz de las fluctuaciones del mercado

- Las estrategias son sencillas y fáciles de usar para automatizar las transacciones

- Ciclo de ATR y factor de distancia de parada personalizables para diferentes variedades de operaciones

- Equilibra el stop loss y el stop loss para reducir la probabilidad de un stop loss innecesario

El riesgo

- ATR es clave para elegir los parámetros adecuados como base para detener el daño dinámico

- Distancia de parada demasiado cercana puede aumentar la probabilidad de parada innecesaria

- Si la distancia de parada es demasiado larga, no se puede detener el daño a tiempo y no se puede controlar el riesgo.

- Las estrategias por sí solas no pueden determinar las tendencias del mercado y requieren la confirmación manual de las señales de compra y venta.

- Necesidad de tener en cuenta si el ciclo de cálculo de ATR es razonable y si se ajusta el parámetro del factor de calcio

Optimización

- Se puede considerar la posibilidad de filtrar señales de indicadores como la media móvil para reducir la probabilidad de transacciones erróneas.

- Se puede optimizar automáticamente el ciclo ATR y los parámetros de distancia de parada mediante métodos de aprendizaje automático

- Se puede introducir una estrategia de stop-loss automática para bloquear ganancias junto con un stop-loss

- Se puede considerar su uso en combinación con otros indicadores para verificar la fiabilidad de las señales de compra y venta

- Se puede intentar mejorar el método de cálculo de ATR o ajustar dinámicamente los parámetros del ciclo de ATR

- Se pueden estudiar diferentes algoritmos de seguimiento dinámico para optimizar aún más el efecto de la parada de pérdidas

Resumir

La estrategia de seguimiento de pérdidas progresiva logra un equilibrio eficaz entre el control de riesgos y la interceptación de paradas mediante el ajuste dinámico de la distancia de pérdidas. La estrategia es simple de operar y es altamente personalizable para el comercio automático de robots. Por supuesto, la selección de parámetros razonables y la combinación de indicadores aún requieren experiencia manual.

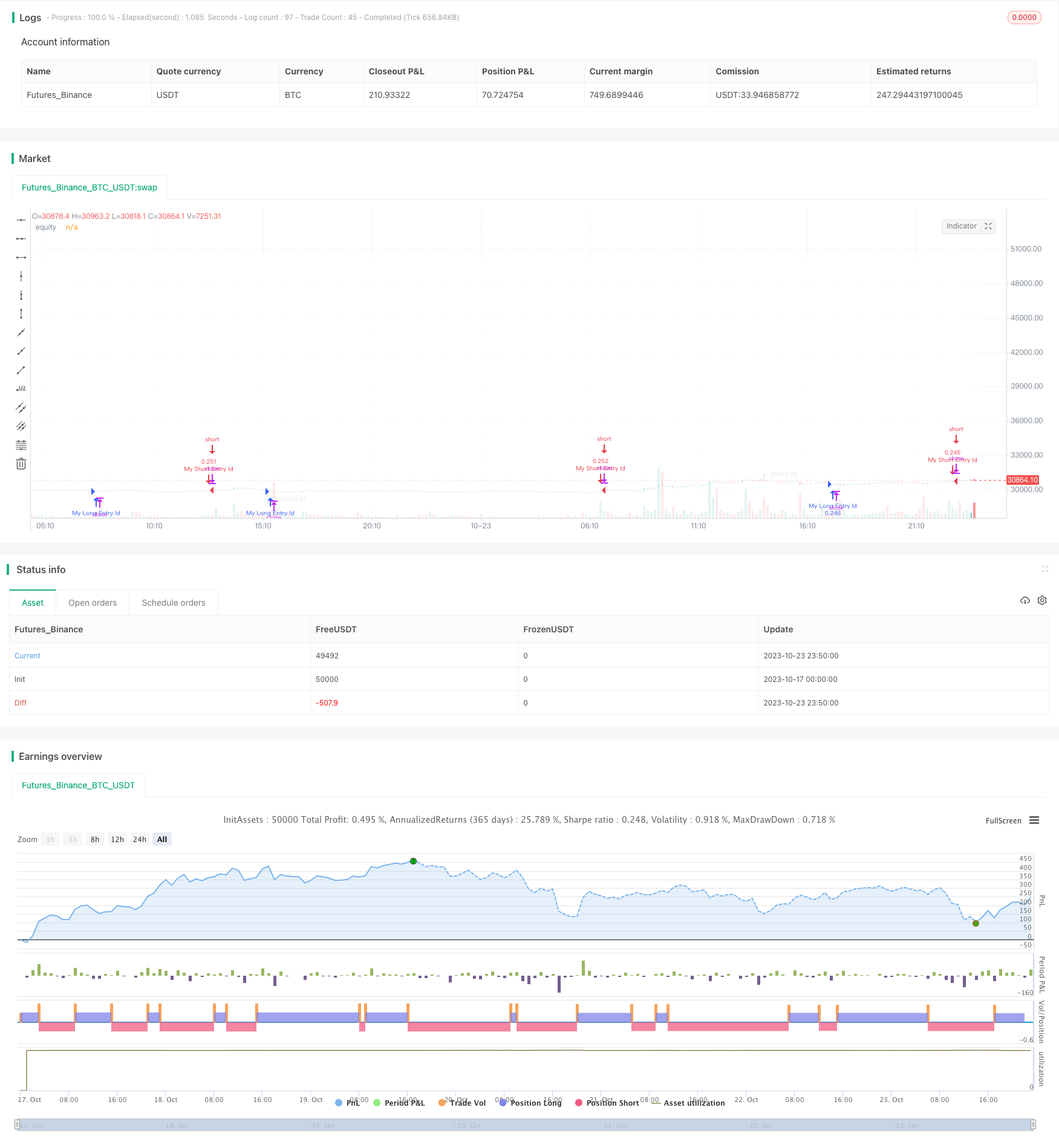

/*backtest

start: 2023-10-17 00:00:00

end: 2023-10-24 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Supertrend Strategy, by Ho.J.", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=15)

// 백테스팅 시작일과 종료일 입력

startYear = input(2020, title="Start Year")

startMonth = input(1, title="Start Month")

startDay = input(1, title="Start Day")

endYear = input(9999, title="End Year")

endMonth = input(12, title="End Month")

endDay = input(31, title="End Day")

// 백테스팅 시간 범위 확인

backtestingTimeBool = (year >= startYear and month >= startMonth and dayofmonth >= startDay) and (year <= endYear and month <= endMonth and dayofmonth <= endDay)

atrPeriod = input(10, "ATR Length")

factor = input.float(3.0, "Factor", step = 0.01)

[_, direction] = ta.supertrend(factor, atrPeriod)

var bool longCondition = false

var bool shortCondition = false

if backtestingTimeBool

prevDirection = direction[1]

if direction < 0

longCondition := false

shortCondition := true

else if direction > 0

longCondition := true

shortCondition := false

if longCondition

strategy.entry("My Long Entry Id", strategy.long)

if shortCondition

strategy.entry("My Short Entry Id", strategy.short)

plot(strategy.equity, title="equity", color=color.rgb(255, 255, 255), linewidth=2, style=plot.style_area)