Estrategias de manipulación de tendencias basadas en indicadores pivote

Descripción general

Esta estrategia se basa en los indicadores de los ejes centrales para determinar la dirección de la tendencia actual y, en combinación con el indicador RSI, para realizar manipulaciones en reversa con el fin de seguir la tendencia.

Principio de estrategia

Esta estrategia utiliza el promedio móvil SMA y el RSI para construir el indicador del eje central. El método de cálculo específico es el siguiente:

- Calcula el promedio móvil SMA de N días

- Calcular el RSI en días M

- Cuando el precio de cierre está por encima de la SMA, el indicador del eje central = ((RSI-35) / (85-35)

- Cuando el precio de cierre está por debajo de la SMA, el indicador del eje central = ((RSI-20) / (70-20)

- La dirección de la tendencia en función de los valores del indicador del eje central

- Indicador del eje >50 para el gancho

- Indicador del eje <50 para la baja

En función de las señales del indicador del eje, se realiza una manipulación inversa, es decir, se hace a la baja cuando se baja y más cuando se baja, para seguir la dirección de la tendencia.

La clave de esta estrategia es la utilización de indicadores de eje para determinar la dirección de la tendencia, y la manipulación inversa para seguir la tendencia del mercado.

Análisis de las ventajas

Las principales ventajas de esta estrategia son:

El uso del indicador del eje central para determinar la dirección de la tendencia es preciso. El indicador del eje central, que tiene en cuenta los promedios móviles y el indicador RSI, puede determinar con mayor precisión el punto de cambio de tendencia.

Utiliza estrategias de manipulación inversa para rastrear la tendencia de manera efectiva. Cuando se produce una reversión de la tendencia, realice operaciones de reversión a tiempo para seguir el movimiento de la tendencia.

La sensibilidad de la estrategia se puede ajustar mediante la configuración de los parámetros RSI. Cuanto más pequeño sea el RSI, más sensible será a los cambios en el mercado y se podrán ajustar los parámetros para diferentes mercados.

Se puede ajustar el ciclo SMA con flexibilidad para adaptarse al análisis de tendencias de diferentes períodos.

Se puede cambiar la dirección de la vacío para adaptarse a diferentes situaciones.

La eficiencia del uso de los fondos es alta y se obtiene un mejor rendimiento sin necesidad de una gran cantidad de capital.

Análisis de riesgos

La estrategia también tiene ciertos riesgos:

Hay un riesgo de error en los indicadores del eje central, que puede desviarse y conducir a errores de juicio.

Las estrategias de manipulación inversa tienen un alto riesgo de pérdidas y requieren un control estricto del stop loss.

Cuando la tendencia es fuerte, no se puede invertir a tiempo y se puede perder la tendencia.

La configuración incorrecta de los parámetros puede resultar en una respuesta demasiado sensible o lenta.

Las transacciones son frecuentes y los gastos son una carga.

Las medidas de gestión de riesgos correspondientes:

Establezca el ciclo de las medias móviles de manera razonable para evitar errores de cálculo.

El objetivo de la medida es reducir el riesgo de pérdidas.

La construcción de almacenes en lotes reduce el riesgo.

Prueba de optimización de parámetros para seleccionar la combinación de parámetros adecuada para esta estrategia.

Optimizar las estrategias de stop loss para reducir las pérdidas.

Dirección de optimización

Esta estrategia puede ser optimizada en los siguientes aspectos:

Optimización de los parámetros indicadores, selección de la combinación óptima de parámetros. Se puede determinar el parámetro óptimo a través de la medición de retorno.

Optimización de las estrategias de detención de pérdidas. Se puede configurar un programa de detención de pérdidas dinámicas, como la detención de la oscilación de la cola, el seguimiento de la detención de pérdidas.

En combinación con otros indicadores, se puede filtrar la señal. Se pueden agregar indicadores como MACD, KDJ, etc., para evitar señales falsas.

Optimización automática mediante el uso de métodos de aprendizaje automático. Se buscan automáticamente los parámetros óptimos mediante el uso de algoritmos evolutivos, aprendizaje por refuerzo y otros métodos.

Cuando se combina la relación precio-cantidad. Sólo se considera la entrada si el volumen de ventas aumenta.

El uso de paros basados en modelos. La creación de modelos de fluctuación de los precios de las acciones, el parón dinámico.

Utiliza los datos de alta frecuencia para la optimización de la pérdida de control.

Resumir

Esta estrategia se basa en los indicadores centrales para determinar la dirección de la tendencia, y utiliza un modelo de seguimiento de tendencias de manipulación inversa, para seguir de manera efectiva la dirección de la tendencia del mercado. La ventaja es que la determinación es precisa, flexible y la eficiencia en el uso de los fondos es alta, pero también existe un cierto riesgo de error de juicio y riesgo de pérdida.

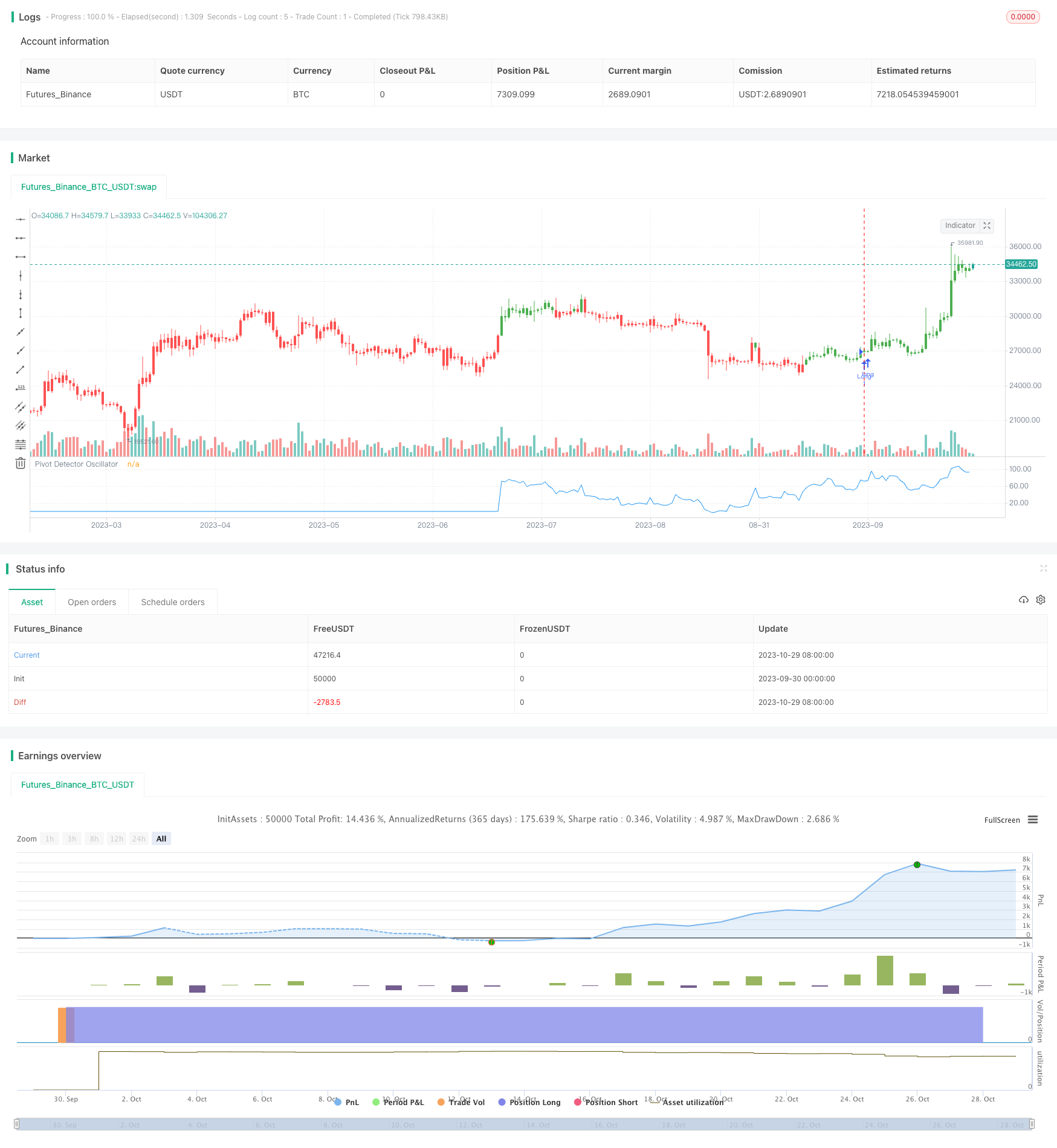

/*backtest

start: 2023-09-30 00:00:00

end: 2023-10-30 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 03/10/2017

// The Pivot Detector Oscillator, by Giorgos E. Siligardos

// The related article is copyrighted material from Stocks & Commodities 2009 Sep

//

// You can change long to short in the Input Settings

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

strategy(title="The Pivot Detector Oscillator, by Giorgos E. Siligardos")

Length_MA = input(200, minval=1)

Length_RSI = input(14, minval=1)

UpBand = input(100, minval=1)

DownBand = input(0)

MidlleBand = input(50)

reverse = input(false, title="Trade reverse")

// hline(MidlleBand, color=black, linestyle=dashed)

// hline(UpBand, color=red, linestyle=line)

// hline(DownBand, color=green, linestyle=line)

xMA = sma(close, Length_MA)

xRSI = rsi(close, Length_RSI)

nRes = iff(close > xMA, (xRSI - 35) / (85-35),

iff(close <= xMA, (xRSI - 20) / (70 - 20), 0))

pos = iff(nRes * 100 > 50, 1,

iff(nRes * 100 < 50, -1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

barcolor(possig == -1 ? red: possig == 1 ? green : blue )

plot(nRes * 100, color=blue, title="Pivot Detector Oscillator")