Estrategia cuantitativa de inversión de doble oportunidad

Descripción general

La estrategia de doble oportunidad de reversión es una combinación de estrategias de reversión 123 y RSI estocástico. La estrategia primero determina si el precio ha mostrado una forma de reversión 123, y luego se combina con el indicador RSI estocástico para confirmar nuevamente la señal de reversión.

Principio de estrategia

La estrategia tiene dos partes:

- 123 el giro

Esta sección utiliza la forma 123 para determinar la reversión de los precios. La lógica específica es:

Si el precio de cierre está por debajo del precio de cierre de ayer, y el precio de cierre actual está por encima del precio de cierre de ayer, y el Stochastic lento del día 9 está por debajo de 50, entonces se hace más

Si el precio de cierre es superior al precio de cierre de ayer, y el precio de cierre actual es inferior al precio de cierre de ayer, y el Fast Stochastic del día 9 es superior a 50, se hace un descubierto

Esto permite detectar las primeras señales de una reversión.

- Stochastic RSI

La sección utiliza el indicador estocástico para analizar nuevamente el RSI y determinar la reversión de confirmación:

Calcular el valor del RSI con una longitud de 14

El análisis estocástico aplicado al RSI, longitud 14, obtiene el valor de K

Calcula el SMA de 3 días D de K

Si el valor de K es mayor que 80, se ve más, si el valor de K es menor que 20, se ve menos.

Las posiciones se abren sólo cuando ambas estrategias emiten señales al mismo tiempo.

Análisis de las ventajas

La mayor ventaja de esta estrategia es que se utiliza un método de doble confirmación, que puede filtrar eficazmente las señales de falsedad y mejorar la estabilidad. Las ventajas concretas son las siguientes:

La inversión de 123 puede determinar la tendencia de reversión de los precios antes de tiempo

Stochastic RSI ofrece confirmación de reversión para evitar perder el punto de reversión

La combinación de ambos puede mejorar la tasa de ganancia y reducir la probabilidad de falsedad.

Optimización por combinación de parámetros que permite ajustar los parámetros para diferentes mercados

La implementación programática es sencilla, clara y fácil de aplicar en el disco

Análisis de riesgos

La estrategia también tiene algunos riesgos a tener en cuenta:

Riesgo de reversión y fracaso. El mercado puede tener una falsa reversión y causar pérdidas.

Riesgo de optimización de parámetros. La combinación inadecuada de parámetros puede causar una mala eficacia de la estrategia.

Riesgo de optimización excesiva. Parámetros de optimización excesiva para los datos históricos, y los efectos futuros no se pueden reproducir.

El riesgo de una frecuencia de transacción excesiva. Las señales dobles pueden aumentar la frecuencia de las transacciones, lo que aumenta el costo del punto de deslizamiento

Riesgo de implementación de código. La existencia de errores en el código puede causar anomalías en los efectos del disco duro.

Resolución de las mismas:

Ajuste adecuado del tamaño de la posición para controlar la pérdida individual.

La optimización de los parámetros se realiza mediante el método de “walk-forward”.

Se centra en la estabilidad de los parámetros y no busca altos rendimientos.

Ajuste adecuado de las condiciones de apertura de posiciones para reducir la frecuencia de las transacciones.

Prueba cuidadosamente el código para asegurarte de que la lógica es correcta.

Dirección de optimización

La estrategia puede ser optimizada en los siguientes aspectos:

Los parámetros de optimización. Se pueden ajustar parámetros como Stochastic para optimizar para un mercado específico.

Optimización de las condiciones de apertura de la posición. Se pueden agregar otros factores de juicio para evitar la reversión impulsiva.

Optimización del mecanismo de parada de pérdidas. Se puede configurar el modo de parada móvil, parada de tiempo, etc.

Reducir la frecuencia de las transacciones. Puede aumentar las condiciones de filtración de transacciones y reducir la frecuencia de las transacciones.

Aumentar la administración de posiciones. Ajustar el tamaño de las posiciones según las condiciones del mercado.

Considerar los factores de las comisiones. Ajustar los parámetros de la estrategia en función de las comisiones reales.

Resumir

La estrategia de cuantificación de la inversión de doble oportunidad es una estrategia de inversión de línea corta estable y práctica en general. Al mismo tiempo, tiene la sensibilidad de captura de la inversión y la estabilidad del doble filtrado. Con la optimización de los parámetros y la modificación adecuada, la estrategia puede convertirse en un componente eficaz del sistema de estrategia de cuantificación.

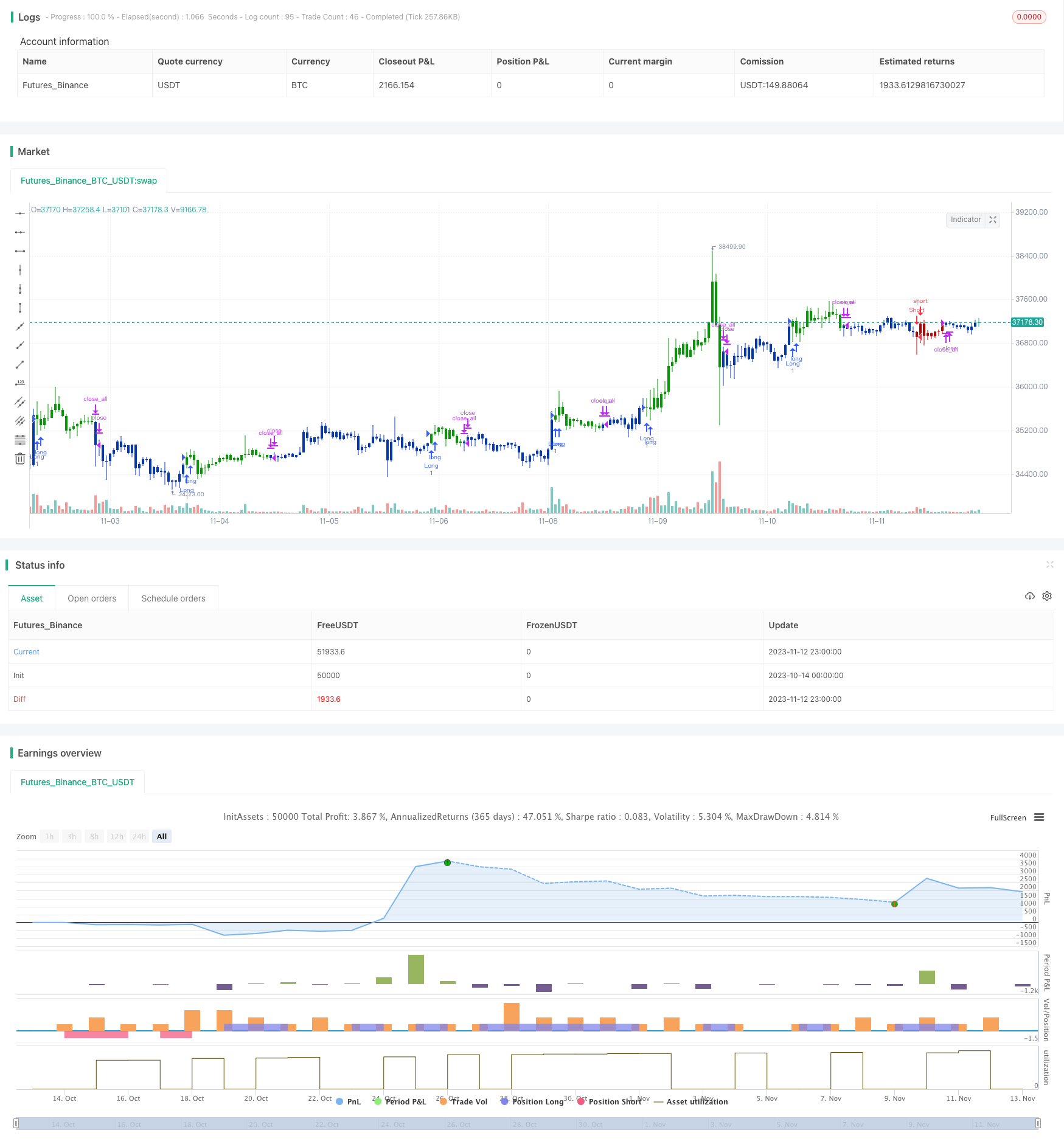

/*backtest

start: 2023-10-14 00:00:00

end: 2023-11-13 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 03/08/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This strategy used to calculate the Stochastic RSI

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

SRSI(lengthRSI,lengthStoch,smoothK,smoothD, TopBand,LowBand) =>

pos = 0.0

Source = close

rsi1 = rsi(Source, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

d_cross_80 = cross(d,TopBand)

pos := iff(k > TopBand, 1,

iff(k < LowBand, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Stochastic RSI", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- Stochastic RSI ----")

TopBand = input(80, step=0.01)

LowBand = input(20, step=0.01)

lengthRSI = input(14, minval=1)

lengthStoch = input(14, minval=1)

smoothK = input(3, minval=1)

smoothD = input(3, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posSRSI = SRSI(lengthRSI,lengthStoch,smoothK,smoothD, TopBand,LowBand)

pos = iff(posReversal123 == 1 and posSRSI == 1 , 1,

iff(posReversal123 == -1 and posSRSI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )