Estrategia de ruptura de impulso TTM

Descripción general

La estrategia es una estrategia de breakout de opciones binarias que utiliza el indicador de dinámica RSI en combinación con el indicador de la banda de Brink BB. A lo largo del tiempo, el indicador TTM se utiliza para determinar si el mercado está en un estado de liquidación, lo que aumenta la fiabilidad de la entrada.

Principio de estrategia

La lógica básica de la estrategia se basa en la formación de un conjunto de indicadores TTM para determinar la dirección de la ruptura del precio en combinación con los indicadores de las bandas de Brin y el RSI. En concreto, la estrategia utiliza un BB de 20 períodos y un RSI de 30 períodos.

Análisis de las ventajas

La estrategia tiene las siguientes ventajas:

Utiliza el indicador TTM para determinar el estado de las transacciones en el mercado y evitar transacciones sin sentido en el balance del mercado. La compresión y expansión conjuntas del indicador TTMS pueden determinar mejor la dirección de la tendencia principal y proporcionar una referencia para abrir posiciones.

La combinación de RSI y BB puede hacer que la apertura de posiciones sea más confiable. El indicador RSI determina si el precio no tiene sobreventa; y el indicador BB determina si el precio ya ha tenido una gran ruptura. La combinación de ambos permite que la estrategia se beneficie de un comportamiento direccional más fuerte.

La lógica de la estrategia tiene en cuenta ciertas optimizaciones, como evitar la apertura repetida de posiciones, etc. Esto puede reducir en cierta medida los cambios innecesarios de ganancias y pérdidas.

Análisis de riesgos

El principal riesgo de esta estrategia es:

Riesgo de fracaso de la ruptura. Cuando el indicador TTM no es muy preciso para determinar la tendencia, el RSI y el BB aún pueden tener una ruptura errónea. En este momento, la estrategia de abrir posiciones de acuerdo con la lista de indicadores puede ser ajustada. Para controlar este riesgo, se puede considerar reducir el tamaño de la posición.

Cuando el mercado está en un estado de agitación, el indicador TTM no funciona bien. El RSI y el indicador BB también pueden mostrar señales erróneas varias veces. En este caso, es muy probable que se produzcan pérdidas. Para controlar este riesgo, se debe evitar el uso de esta estrategia en un mercado con una agitación evidente.

Dirección de optimización

La estrategia puede ser optimizada en los siguientes aspectos:

Optimice los parámetros del indicador TTM, ajuste la longitud y el factor del indicador. Esto puede mejorar el juicio del indicador TTM sobre la reorganización y la ruptura.

Optimización de los parámetros de RSI y BB. Reducción adecuada de la cantidad de ciclos, con la posibilidad de obtener una señal de ruptura más oportuna y precisa. Al mismo tiempo, el ancho de banda de canal de BB también puede probar diferentes valores.

Aumentar la lógica de stop loss. La estrategia no tiene un nivel de stop loss establecido, para evitar que una sola pérdida sea demasiado grande, se puede considerar agregar un stop loss móvil o un stop loss esperado.

Se pueden probar diferentes parámetros de variedades. La estrategia actual se ejecuta en la línea de 1 minuto, para otros parámetros de variedades (como 5 minutos), los parámetros indicadores se pueden volver a probar y optimizar para obtener una mejor combinación de parámetros.

Resumir

La estrategia es una estrategia de opciones binarias que utiliza TTM para determinar la precisión de la tendencia, combinada con RSI y BB para determinar la dirección de la ruptura. En comparación con la estrategia simple de ruptura, su tiempo de entrada y la optimización de los parámetros del indicador son más ventajosos y pueden aumentar la probabilidad de ganancias. Pero la estrategia también tiene un cierto riesgo de fracaso y problemas de adaptabilidad en mercados convulsionados.

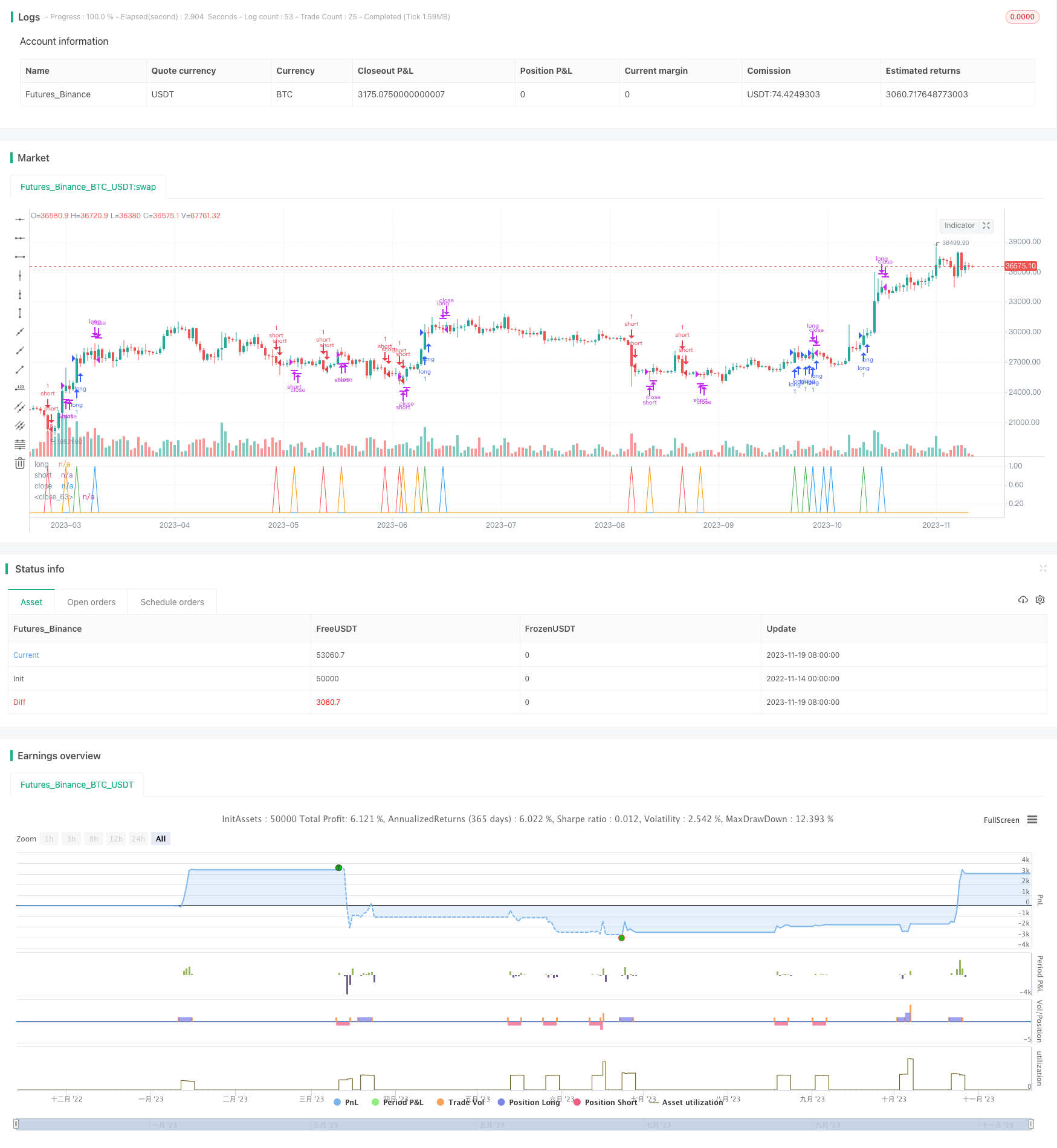

/*backtest

start: 2022-11-14 00:00:00

end: 2023-11-20 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy (title="EA_Binary Option Spfrat Strategy", shorttitle="Spyfrate_Binary Option 5min", overlay=false, pyramiding=1999, initial_capital=60000, currency=currency.USD)

// TTM Squeeze code

lengthttm = input(title="Length", defval=20, minval=0)

bband(lengthttm, mult) =>

sma(close, lengthttm) + mult * stdev(close, lengthttm)

keltner(length, mult) =>

ema(close, lengthttm) + mult * ema(tr, lengthttm)

e1 = (highest(high, lengthttm) + lowest(low, lengthttm)) / 2 + sma(close, lengthttm)

osc = linreg(close - e1 / 2, lengthttm, 0)

diff = bband(lengthttm, 2) - keltner(lengthttm, 1)

osc_color = osc[1] < osc[0] ? osc[0] >= 0 ? #00ffff : #cc00cc : osc[0] >= 0 ? #009b9b : #ff9bff

mid_color = diff >= 0 ? green : red

conso = diff >= 0?1:0

//plot(osc, color=osc_color, style=histogram, linewidth=2)

//plot(0, color=mid_color, style=circles, linewidth=3)

// BB Init

source = close

length = input(50, minval=1)

mult = input(0.2, title="Mult Factor", minval=0.001, maxval=50)

alertLevel=input(0.1)

impulseLevel=input(0.75)

showRange = input(false, type=bool)

//RSI CODE

src = close,

up = rma(max(change(src), 0), 30)

down = rma(-min(change(src), 0), 30)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

//BB CODE

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

bbr = source>upper?(((source-upper)/(upper-lower))/10): source<lower?(((source-lower)/(upper-lower))/10) : 0.05

bbi = bbr - nz(bbr[1])

//Rule

long1 = rsi>50.5 and rsi<70 and bbi>0.15 and osc>0.00100 and conso>0

short1 = rsi<49.5 and rsi>30 and bbi<-0.15 and osc<-0.00100 and conso>0

//

long = long1[1] == 0 and long1 == 1

short = short1[1] == 0 and short1 == 1

longclose = long[5] == 1

shortclose = short[5] == 1

//Alert

strategy.entry("short", strategy.short, when=short)

strategy.entry("long", strategy.long, when=long)

plot(long,"long",color=green,linewidth=1)

plot(short,"short",color=red,linewidth=1)

strategy.close("long",when=longclose)

strategy.close("short",when=shortclose)

//strategy.exit(id="long",qty = 100000,when=longclose)

//strategy.exit(id="short",qty = 100000,when=shortclose)

plot(longclose,"close",color=blue,linewidth=1)

plot(shortclose,"close",color=orange,linewidth=1)

//strategy.exit(id="Stop", profit = 20, loss = 100)