Estrategia RSI de rango de sobrecompra y sobreventa estocástica

Descripción general

La estrategia RSI de sobreventa y sobreventa aleatoria es una estrategia para capturar oportunidades de mercado de manera más flexible mediante el ajuste dinámico de la franja de sobreventa y sobreventa del RSI. La estrategia utiliza el índice de fuerza relativa (RSI) como indicador principal de negociación y establece varios parámetros de sobreventa y sobreventa aleatorios que emiten una señal de negociación cuando la línea RSI atraviesa la franja de sobreventa aleatoria.

Principio de estrategia

La lógica central de esta estrategia es usar el indicador RSI para determinar si el precio de la acción está sobrecomprado o sobrevendido. El RSI juzga la tendencia actual del precio de la acción al comparar el promedio de las subidas de cierre y el promedio de las bajadas de cierre durante un período de tiempo. La estrategia RSI de zona de sobrecompra y venta aleatoria no utiliza parámetros fijos de sobrecompra y venta, sino que establece varias zonas aleatorias para generar señales de negociación a través de la línea RSI a través de estas zonas aleatorias.

Por ejemplo, una estrategia RSI normal puede usar 30 como un rango de sobreventa y hacer más cuando se pasa 30 por debajo del RSI y cerrar 70 en el RSI. Sin embargo, esta estrategia RSI de sobreventa y sobreventa aleatoria establece varios rangos, como varios valores entre 20 y 30 como un rango de sobreventa. Esto permite una estrategia de negociación más flexible para abrir posiciones en más puntos de oportunidad.

En concreto, la lógica principal de la estrategia es la siguiente:

- Para establecer la longitud de los parámetros del RSI, por ejemplo, el RSI de 6 días

- Configuración de zonas aleatorias de sobreventa en las zonas de sobrecompra y sobreventa

- Cuando el RSI cruza un intervalo de venta aleatoria, haga una entrada adicional

- Cuando el RSI cruza un rango de sobreventa aleatorio, la posición baja

Ventajas estratégicas

La estrategia RSI de la zona de sobreventa y sobreventa aleatoria tiene las siguientes ventajas sobre la estrategia RSI tradicional:

La configuración de superzona aleatoria es más flexible, ya que permite abrir posiciones en más puntos de oportunidad. La superzona fija tiene solo dos puntos, mientras que la estrategia establece varios intervalos aleatorios para capturar más oportunidades de negociación.

El ajuste de la franja aleatoria puede reflejar mejor la periodicidad del mercado. Debido a que los diferentes ciclos del mercado, el ajuste razonable de la franja de la franja también puede ser diferente. El ajuste aleatorio puede adaptarse a diferentes situaciones.

La combinación de varios grupos de intervalos aleatorios puede formar un sistema de lógica de negociación más completo. Una sola señal de negociación es más propensa a fallar, mientras que la estrategia puede ser más estable y confiable a través de la lógica de múltiples transacciones que se forman en varios intervalos.

El RSI es un indicador de tendencia que puede determinar con mayor claridad el movimiento de los precios. En comparación con el precio simple, la probabilidad de que aparezcan señales falsas positivas es menor.

La estrategia es sencilla de implementar y fácil de verificar en el terreno. La estrategia solo requiere el cálculo básico del RSI, no implica fórmulas complejas, es muy fácil de implementar y probar. Esto también hace que la estrategia sea fácil de optimizar y mejorar.

Riesgo estratégico

A pesar de las ventajas de esta estrategia de RSI de superzona aleatoria, también existen los siguientes riesgos principales:

El RSI en sí mismo, como cualquier otro indicador, no puede predecir perfectamente la situación. El indicador RSI se calcula a partir de datos históricos y no tiene la capacidad de predecir con certeza los precios futuros.

La configuración del intervalo aleatorio sigue teniendo el riesgo de ser adaptada a la curva de la curva. Necesitamos evitar que los efectos de la estrategia se adapten solo al intervalo aleatorio de la situación histórica, y no a la situación futura.

Las lógicas de transacción múltiple pueden emitir señales de conflicto entre sí. Por ejemplo, después de comprar, se emite una señal de equilibrio. Esto requiere una prueba cuidadosa para encontrar el parámetro óptimo.

Se debe buscar cuidadosamente la combinación óptima de espacios. Se debe evitar que los espacios sean demasiado densos o que se concentren en una sola dirección. La densidad y la dirección de los espacios deben ajustarse y optimizarse constantemente.

La estrategia RSI es más adecuada para el comercio de tendencias de línea media y larga. En el corto plazo, la señal que proporciona el RSI puede tener un retraso temporal. La frecuencia de negociación de la estrategia debe ser controlada para reducir el riesgo de reversión.

El principal método de respuesta al riesgo es: adoptar un método riguroso de verificación de retroalimentación, probar los parámetros de la estrategia en períodos de tiempo largos y en varias condiciones de mercado, para garantizar su estabilidad y rentabilidad. Al mismo tiempo, controlar el tamaño de la posición y centrarse en la gestión del riesgo.

Optimización de la estrategia

Las principales direcciones de optimización para esta estrategia de RSI de zona aleatoria incluyen:

Buscar la longitud óptima de los parámetros del RSI. Puede probar diferentes parámetros, como 5, 10 y 20 días, para asegurarse de seleccionar el parámetro óptimo.

Probar más zonas aleatorias para encontrar la distribución óptima de las zonas. Asegurar una amplia cobertura de las zonas y evitar que sean demasiado densas.

Incorporar un factor de ganancias o un mecanismo de parada de pérdidas para controlar el riesgo de una sola transacción y garantizar la rentabilidad continua.

En combinación con otros indicadores auxiliares, se forma un modelo multifactorial más completo. Por ejemplo, se puede agregar una media móvil como filtro para mejorar la calidad de la señal.

Optimización y reducción de la frecuencia de las transacciones, para que la estrategia sea más adecuada para la tenencia de líneas medianas y largas. Evita que la estabilidad se vea afectada por las transacciones demasiado frecuentes.

Optimizar los parámetros para las diferentes variedades para que la estrategia se adapte a un entorno de mercado más amplio.

Los parámetros de optimización dinámica se optimizan con métodos de aprendizaje de máquina más avanzados. Los parámetros clave se pueden actualizar según los cambios en el mercado en tiempo real.

Con estas medidas de optimización, se puede reducir el riesgo de ajuste de curva y extraer el alfa de la estrategia para obtener mejores resultados en el disco.

Resumir

La estrategia RSI de sobreventa y sobreventa aleatoria permite una lógica de negociación más rica que la estrategia RSI tradicional, ya que establece una zona de compra y venta de los indicadores clave. Esta estrategia permite que las señales de los indicadores capturen mejor las características periódicas y las fluctuaciones a corto plazo del mercado.

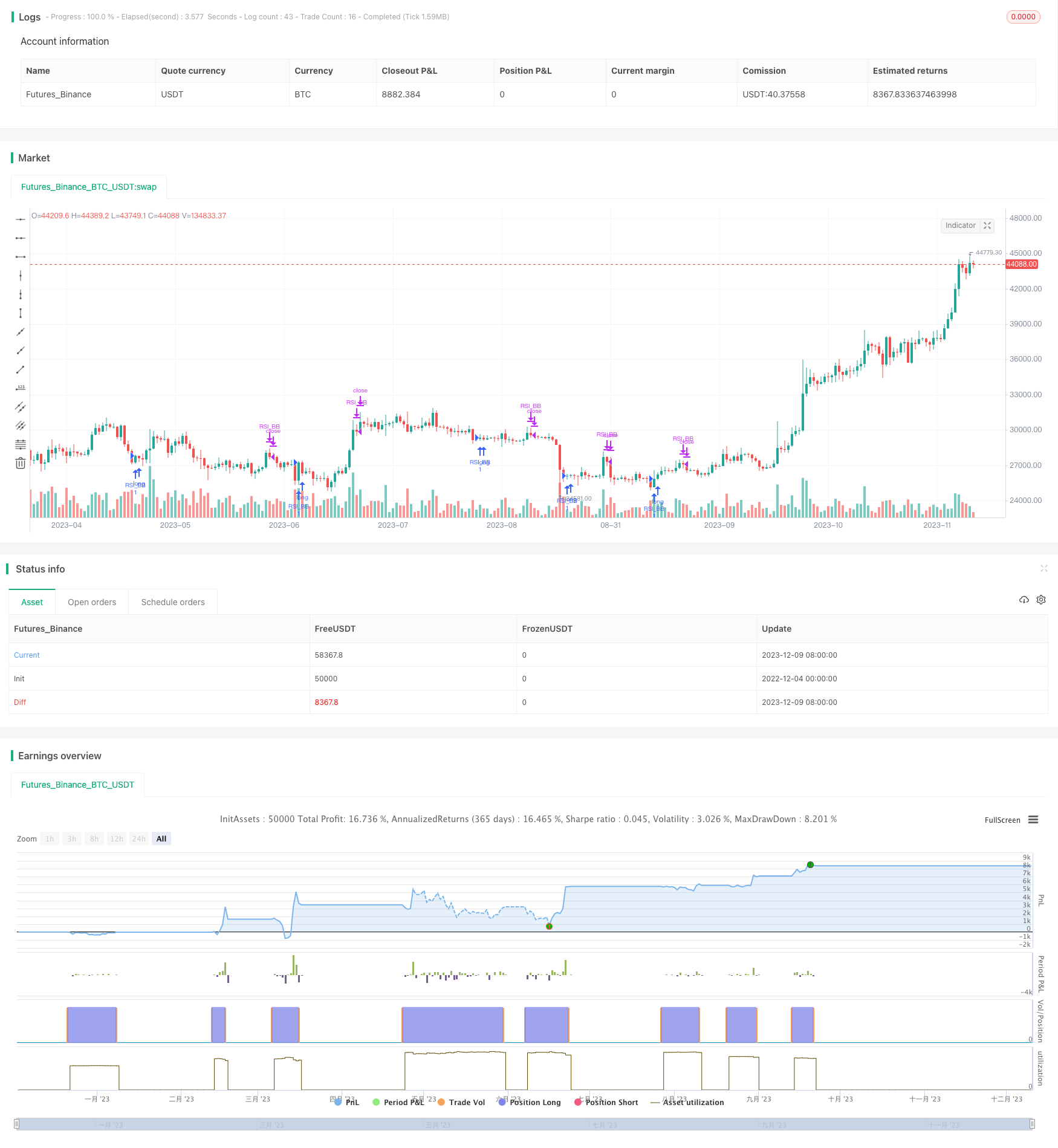

/*backtest

start: 2022-12-04 00:00:00

end: 2023-12-10 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("imrich", shorttitle="imrich", overlay=true)

RSIlength = input(6,title="RSI Period Length")

RSIoverSold1 = 1

RSIoverSold2 = 2

RSIoverSold3 = 3

RSIoverSold4 = 4

RSIoverSold5 = 5

RSIoverSold6 = 6

RSIoverSold7 = 7

RSIoverSold8 = 8

RSIoverSold9 = 9

RSIoverSold10 = 10

RSIoverSold11 = 11

RSIoverSold12 = 12

RSIoverSold13 = 13

RSIoverSold14 = 14

RSIoverSold15 = 15

RSIoverSold16 = 16

RSIoverSold17 = 17

RSIoverSold18 = 18

RSIoverSold19 = 19

RSIoverSold20 = 20

RSIoverSold21 = 21

RSIoverSold22 = 22

RSIoverSold23 = 23

RSIoverSold24 = 24

RSIoverSold25 = 25

RSIoverSold26 = 26

RSIoverSold27 = 27

RSIoverSold28 = 28

RSIoverSold29 = 29

RSIoverSold30 = 30

RSIoverSold31 = 31

RSIoverSold32 = 32

RSIoverBought1 = 70

RSIoverBought2 = 72

RSIoverBought3 = 73

RSIoverBought4 = 74

RSIoverBought5 = 75

RSIoverBought6 = 76

RSIoverBought7 = 77

RSIoverBought8 = 78

RSIoverBought9 = 79

RSIoverBought10 = 80

RSIoverBought11 = 81

RSIoverBought12 = 82

RSIoverBought13 = 83

RSIoverBought14 = 84

RSIoverBought15 = 85

RSIoverBought16 = 86

RSIoverBought17 = 87

RSIoverBought18 = 88

RSIoverBought19 = 89

RSIoverBought20 = 90

RSIoverBought21 = 91

RSIoverBought22 = 92

RSIoverBought23 = 93

RSIoverBought24 = 94

RSIoverBought25 = 95

RSIoverBought26 = 96

RSIoverBought27 = 97

RSIoverBought28 = 98

RSIoverBought29 = 99

RSIoverBought0 = 100

price = close

vrsi = rsi(price, RSIlength)

long = (crossover(vrsi, RSIoverSold5) or crossover(vrsi, RSIoverSold10) or crossover(vrsi, RSIoverSold15) or crossover(vrsi, RSIoverSold20) or crossover(vrsi, RSIoverSold25) or crossover(vrsi, RSIoverSold30) or crossover(vrsi, RSIoverSold7) or crossover(vrsi, RSIoverSold8) or crossover(vrsi, RSIoverSold9))

close_long = (crossunder(vrsi, RSIoverBought1) or crossunder(vrsi, RSIoverBought5) or crossunder(vrsi, RSIoverBought10) or crossunder(vrsi, RSIoverBought15) or crossunder(vrsi, RSIoverBought20) or crossunder(vrsi, RSIoverBought25) or crossunder(vrsi, RSIoverBought29))

if (not na(vrsi))

if long

strategy.entry("RSI_BB", strategy.long, comment="RSI_BB")

else

strategy.cancel(id="RSI_BB")

if close_long

strategy.close("RSI_BB")