Estrategia de negociación de swing con impulso

Descripción general

Dynamic Momentum Oscillator Trading Strategy (estrategia DMO) es una estrategia de comercio de corto plazo de 15 minutos basada en indicadores de movimiento de la oscilación. La estrategia combina varios indicadores técnicos para lograr señales de comercio de alta precisión, que pueden ayudar eficazmente a los operadores novatos a tomar decisiones de compra y venta en poco tiempo, controlar el riesgo y aumentar la probabilidad de obtener ganancias.

Principio de estrategia

La estrategia utiliza primero el canal de Doinchian para determinar la dirección de la tendencia principal del mercado. Cuando el precio rompe el canal, es una señal de alza, y si rompe el canal, es una señal de caída. A continuación, la estrategia utiliza una de las 3 variantes de la media móvil de Hull, combinada con una determinación de tendencias más precisa.

Análisis de las ventajas

La mayor ventaja de la estrategia DMO es la combinación orgánica de varios indicadores, los diferentes indicadores se pueden verificar entre sí, para filtrar las señales falsas, lo que hace que cada señal de negociación sea más precisa y confiable. Además, la forma en que el canal de Doinchian determina la tendencia principal es simple y directa, los medios de filtrar las señales de media media son más convencionales, en general son fáciles de entender y no son difíciles de manejar para los novatos. En comparación con un solo indicador, DMO puede obtener una mayor tasa de éxito y rentabilidad con el mismo número de operaciones.

Análisis de riesgos

A pesar de que la estrategia DMO es más estable y confiable, cualquier estrategia de comercio cuantitativo inevitablemente conlleva un cierto riesgo. En concreto, cuando la línea rápida y la línea media producen un punto muerto, si no se verifica otro indicador, es posible que sea una señal falsa. Además, como todas las estrategias de línea corta, la DMO también enfrenta un cierto riesgo de sobreventa.

Dirección de optimización

Las estrategias de DMO se pueden optimizar en las siguientes dimensiones: primero, ajustar los parámetros de Hull MA, optimizar el equilibrio entre la longitud de los promedios móviles, el efecto de suavización y la sensibilidad; segundo, mejorar la lógica de juicio de la vía Doinchian, como ajustar los parámetros de la vía o agregar restricciones adicionales a la entrada; tercero, probar otros indicadores en lugar de la media media media, como la banda de Brin, KDJ, etc., para mejorar el efecto de filtración auxiliar; cuarto, especificar intervalos de negociación adecuados según las características de las diferentes variedades, como cambiar a 5 minutos o 30 minutos. Estas iniciativas de optimización ayudan a mejorar la estabilidad de la estrategia de DMO, que se caracteriza por el entorno del mercado y las características de las variedades.

Resumir

DMO es un conjunto de estrategias de línea corta para optimizar una cartera de múltiples indicadores. Combina el canal de Doinchian, la MA de Hull y la media semicircular para determinar la tendencia del mercado y generar señales de negociación precisas. Los instrumentos de la estrategia son relativamente simples e intuitivos y no son muy difíciles de operar, y pueden ser una estrategia de entrada para los principiantes.

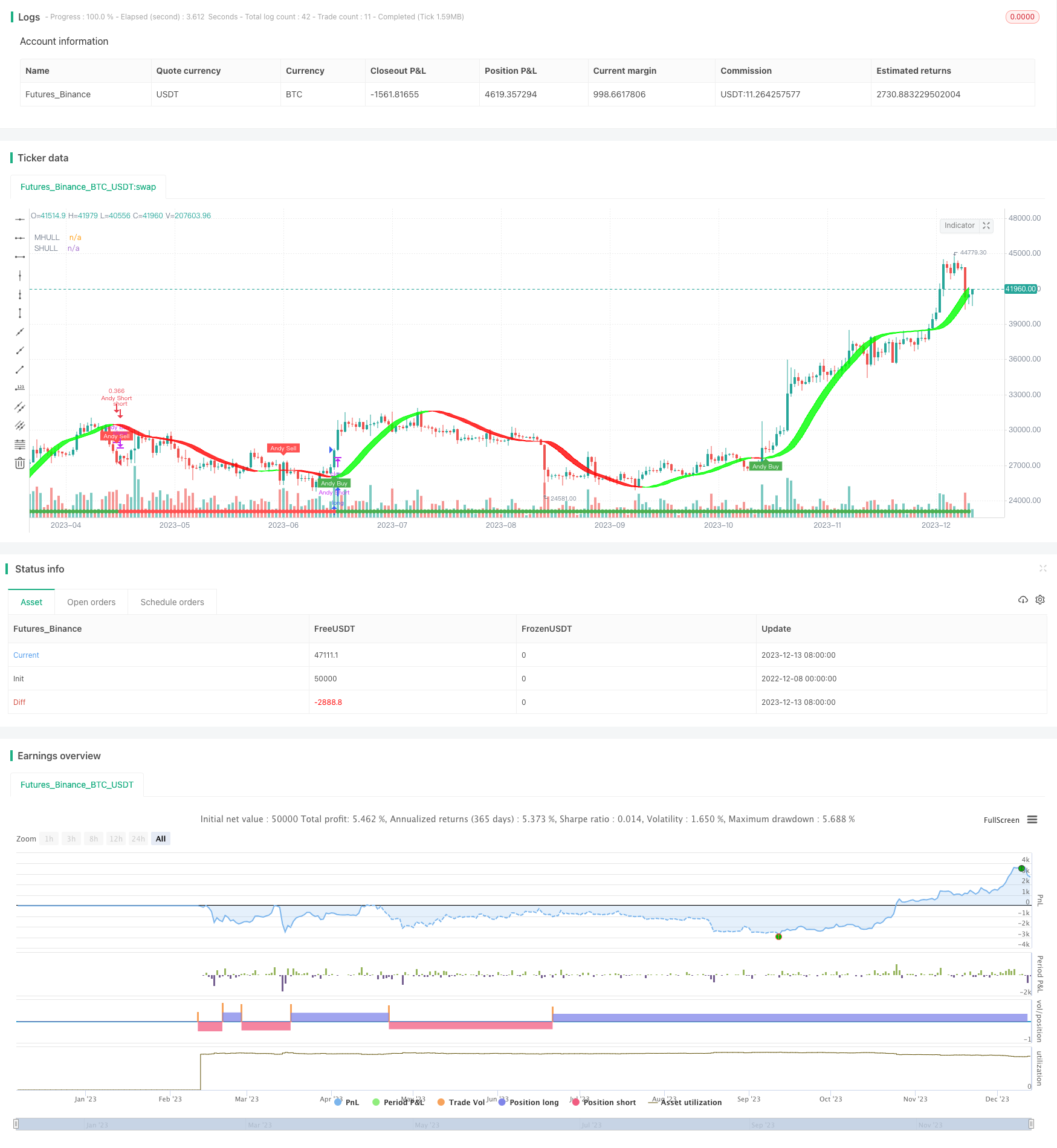

/*backtest

start: 2022-12-08 00:00:00

end: 2023-12-14 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © kgynofomo

//@version=5

strategy(title="[Salavi] | Andy Super Pro Strategy [BTC|M15]",overlay = true, pyramiding = 1,initial_capital = 10000, default_qty_type = strategy.cash,default_qty_value = 10000)

//Doinchian Trend Ribbon

dlen = input.int(defval=30, minval=10)

dchannel(len) =>

float hh = ta.highest(len)

float ll = ta.lowest(len)

int trend = 0

trend := close > hh[1] ? 1 : close < ll[1] ? -1 : nz(trend[1])

trend

dchannelalt(len, maintrend) =>

float hh = ta.highest(len)

float ll = ta.lowest(len)

int trend = 0

trend := close > hh[1] ? 1 : close < ll[1] ? -1 : nz(trend[1])

maintrend == 1 ? trend == 1 ? #00FF00ff : #00FF009f : maintrend == -1 ? trend == -1 ? #FF0000ff : #FF00009f : na

maintrend = dchannel(dlen)

donchian_bull = maintrend==1

donchian_bear = maintrend==-1

//Hulls

src = input(hlc3, title='Source')

modeSwitch = input.string('Hma', title='Hull Variation', options=['Hma', 'Thma', 'Ehma'])

length = input(55, title='Length')

lengthMult = input(1.0, title='Length multiplier ')

useHtf = false

htf = '240'

switchColor = true

candleCol = false

visualSwitch = true

thicknesSwitch = 1

transpSwitch = 40

//FUNCTIONS

//HMA

HMA(_src, _length) =>

ta.wma(2 * ta.wma(_src, _length / 2) - ta.wma(_src, _length), math.round(math.sqrt(_length)))

//EHMA

EHMA(_src, _length) =>

ta.ema(2 * ta.ema(_src, _length / 2) - ta.ema(_src, _length), math.round(math.sqrt(_length)))

//THMA

THMA(_src, _length) =>

ta.wma(ta.wma(_src, _length / 3) * 3 - ta.wma(_src, _length / 2) - ta.wma(_src, _length), _length)

//SWITCH

Mode(modeSwitch, src, len) =>

modeSwitch == 'Hma' ? HMA(src, len) : modeSwitch == 'Ehma' ? EHMA(src, len) : modeSwitch == 'Thma' ? THMA(src, len / 2) : na

//OUT

_hull = Mode(modeSwitch, src, int(length * lengthMult))

HULL = useHtf ? request.security(syminfo.ticker, htf, _hull) : _hull

MHULL = HULL[0]

SHULL = HULL[2]

//COLOR

hullColor = switchColor ? HULL > HULL[2] ? #00ff00 : #ff0000 : #ff9800

hull_bull = HULL > HULL[2]

bull_start = hull_bull and hull_bull[1]==false

hull_bear = HULL < HULL[2]

bear_start = hull_bear and hull_bear[1]==false

barcolor(color=candleCol ? switchColor ? hullColor : na : na)

//halftrend

amplitude = input(title='Amplitude', defval=2)

channelDeviation = input(title='Channel Deviation', defval=2)

// showArrows = input(title='Show Arrows', defval=true)

// showChannels = input(title='Show Channels', defval=true)

var int trend = 0

var int nextTrend = 0

var float maxLowPrice = nz(low[1], low)

var float minHighPrice = nz(high[1], high)

var float up = 0.0

var float down = 0.0

float atrHigh = 0.0

float atrLow = 0.0

float arrowUp = na

float arrowDown = na

atr2 = ta.atr(100) / 2

dev = channelDeviation * atr2

highPrice = high[math.abs(ta.highestbars(amplitude))]

lowPrice = low[math.abs(ta.lowestbars(amplitude))]

highma = ta.sma(high, amplitude)

lowma = ta.sma(low, amplitude)

if nextTrend == 1

maxLowPrice := math.max(lowPrice, maxLowPrice)

if highma < maxLowPrice and close < nz(low[1], low)

trend := 1

nextTrend := 0

minHighPrice := highPrice

minHighPrice

else

minHighPrice := math.min(highPrice, minHighPrice)

if lowma > minHighPrice and close > nz(high[1], high)

trend := 0

nextTrend := 1

maxLowPrice := lowPrice

maxLowPrice

if trend == 0

if not na(trend[1]) and trend[1] != 0

up := na(down[1]) ? down : down[1]

arrowUp := up - atr2

arrowUp

else

up := na(up[1]) ? maxLowPrice : math.max(maxLowPrice, up[1])

up

atrHigh := up + dev

atrLow := up - dev

atrLow

else

if not na(trend[1]) and trend[1] != 1

down := na(up[1]) ? up : up[1]

arrowDown := down + atr2

arrowDown

else

down := na(down[1]) ? minHighPrice : math.min(minHighPrice, down[1])

down

atrHigh := down + dev

atrLow := down - dev

atrLow

ht = trend == 0 ? up : down

var color buyColor = color.blue

var color sellColor = color.red

htColor = trend == 0 ? buyColor : sellColor

// htPlot = plot(ht, title='HalfTrend', linewidth=2, color=htColor)

// atrHighPlot = plot(showChannels ? atrHigh : na, title='ATR High', style=plot.style_circles, color=color.new(sellColor, 0))

// atrLowPlot = plot(showChannels ? atrLow : na, title='ATR Low', style=plot.style_circles, color=color.new(buyColor, 0))

// fill(htPlot, atrHighPlot, title='ATR High Ribbon', color=color.new(sellColor, 90))

// fill(htPlot, atrLowPlot, title='ATR Low Ribbon', color=color.new(buyColor, 90))

HalfTrend_buySignal = not na(arrowUp) and trend == 0 and trend[1] == 1

HalfTrend_sellSignal = not na(arrowDown) and trend == 1 and trend[1] == 0

// plotshape(showArrows and buySignal ? atrLow : na, title='Arrow Up', style=shape.triangleup, location=location.absolute, size=size.tiny, color=color.new(buyColor, 0))

// plotshape(showArrows and sellSignal ? atrHigh : na, title='Arrow Down', style=shape.triangledown, location=location.absolute, size=size.tiny, color=color.new(sellColor, 0))

//ema

filter_ema = ta.ema(close,200)

ema_bull = close>filter_ema

ema_bear = close<filter_ema

atr_length = input.int(7)

atr = ta.atr(atr_length)

atr_rsi_length = input.int(50)

atr_rsi = ta.rsi(atr,atr_rsi_length)

atr_valid = atr_rsi>50

longCondition = bull_start and atr_valid

shortCondition = bear_start and atr_valid

Exit_long_condition = shortCondition

Exit_short_condition = longCondition

if longCondition

strategy.entry("Andy Buy",strategy.long, limit=close,comment="Andy Buy Here")

if Exit_long_condition

strategy.close("Andy Buy",comment="Andy Buy Out")

// strategy.entry("Andy fandan Short",strategy.short, limit=close,comment="Andy 翻單 short Here")

// strategy.close("Andy fandan Buy",comment="Andy short Out")

if shortCondition

strategy.entry("Andy Short",strategy.short, limit=close,comment="Andy short Here")

// strategy.exit("STR","Long",stop=longstoploss)

if Exit_short_condition

strategy.close("Andy Short",comment="Andy short Out")

// strategy.entry("Andy fandan Buy",strategy.long, limit=close,comment="Andy 翻單 Buy Here")

// strategy.close("Andy fandan Short",comment="Andy Buy Out")

inLongTrade = strategy.position_size > 0

inLongTradecolor = #58D68D

notInTrade = strategy.position_size == 0

inShortTrade = strategy.position_size < 0

// bgcolor(color = inLongTrade?color.rgb(76, 175, 79, 70):inShortTrade?color.rgb(255, 82, 82, 70):na)

plotshape(close!=0,location = location.bottom,color = inLongTrade?color.green:inShortTrade?color.red:na)

plotshape(longCondition, title='Buy', text='Andy Buy', style=shape.labelup, location=location.belowbar, color=color.new(color.green, 0), textcolor=color.new(color.white, 0), size=size.tiny)

plotshape(shortCondition, title='Sell', text='Andy Sell', style=shape.labeldown, location=location.abovebar, color=color.new(color.red, 0), textcolor=color.new(color.white, 0), size=size.tiny)

Fi1 = plot(MHULL, title='MHULL', color=hullColor, linewidth=thicknesSwitch, transp=50)

Fi2 = plot(SHULL, title='SHULL', color=hullColor, linewidth=thicknesSwitch, transp=50)

fill(Fi1, Fi2, title='Band Filler', color=hullColor, transp=transpSwitch)