Estrategia de equilibrio de doble reversión

Descripción general

La estrategia de equilibrio de doble reversión es una combinación de estrategias de reversión y de descomposición de las ondas. La estrategia utiliza primero el sistema de reversión 123 para generar señales de negociación, y luego se combina con la descomposición de la modalidad experimental ((EMD) para el procesamiento de las ondas, combinando ambas señales de negociación y logrando una mayor probabilidad de éxito.

Principio de estrategia

123 Sistema de retroalimentación

El sistema de inversión 123 proviene de Ulf Jensen y su libro Cómo obtener un triple beneficio en el mercado de futuros. Esta parte de la estrategia pertenece al tipo de estrategia de inversión.

Descomposición de las experiencias (EMD)

El desglose de modelos experimentales (en inglés, EMD) es un método de análisis de datos que se adapta a sí mismo. Separa eficazmente los diferentes componentes de frecuencia de los datos para extraer tendencias a largo plazo de los mismos. Aquí se establece que la longitud es 20, el delta es 0.5, la fracción es 0.1, y se genera una señal de negociación en función de los diferentes componentes de frecuencia en el precio.

Síntesis de señales

La estrategia de equilibrio de doble reversión sintetiza las señales de negociación generadas por la descomposición del sistema de reversión 123 y el modelo de experiencia, y confirma la entrada cuando ambas señales coinciden. Esto aumenta la probabilidad de victoria de la estrategia.

Análisis de las ventajas

La estrategia de equilibrio de doble reversión combina la estrategia de reversión y la tecnología de procesamiento de señales digitales para aprovechar las ventajas de los diferentes modelos. El sistema de reversión captura oportunidades de reversión a corto plazo, y el desglose de la experiencia capta tendencias a largo plazo.

La estrategia también introdujo la modalidad 123, que evita que las inversiones no ideales sean arbitradas. La configuración de parámetros razonables en la descomposición del modelo de experiencia ayuda a filtrar parte del ruido y reduce las señales erróneas.

Análisis de riesgos

El mayor riesgo de la estrategia de equilibrio de doble reversión es el fracaso de la reversión. Aunque la introducción de la forma 123 puede reducir esta probabilidad, tenga en cuenta que la reversión tiene una mayor incertidumbre por naturaleza. Además, la descomposición de patrones de experiencia como un método de fluctuación de adaptación también puede fallar en situaciones extremas.

Para controlar estos riesgos, podemos ajustar adecuadamente los parámetros de la reversión, para asegurar que la señal de reversión sea más confiable. También se puede probar diferentes métodos de filtración para desglosar el modelo de experiencia alternativo y ver si se obtiene un mejor efecto de filtración. Además, es necesario mantener una pequeña cantidad de operaciones para evitar pérdidas individuales excesivas.

Dirección de optimización

La estrategia puede ser optimizada en los siguientes aspectos:

Prueba de sistemas de inversión con diferentes parámetros para determinar la mejor combinación de parámetros

Prueba diferentes métodos de filtración digital, como la transformación de ondas pequeñas, la transformación de Hilbert, etc.

Aumentar las estrategias de stop loss para controlar las pérdidas individuales

En combinación con otros indicadores, asegúrese de que la dirección de la transacción sea más precisa y confiable

Optimización de la gestión de fondos para determinar el tamaño óptimo de las transacciones

Resumir

La estrategia de equilibrio de doble reversión combina la aplicación de la estrategia de reversión y la tecnología de procesamiento de señales digitales. Se establece con parámetros razonables, controla el riesgo y estabiliza las transacciones. La estrategia tiene una gran adaptabilidad y extensibilidad y es una estrategia de negociación recomendable.

/*backtest

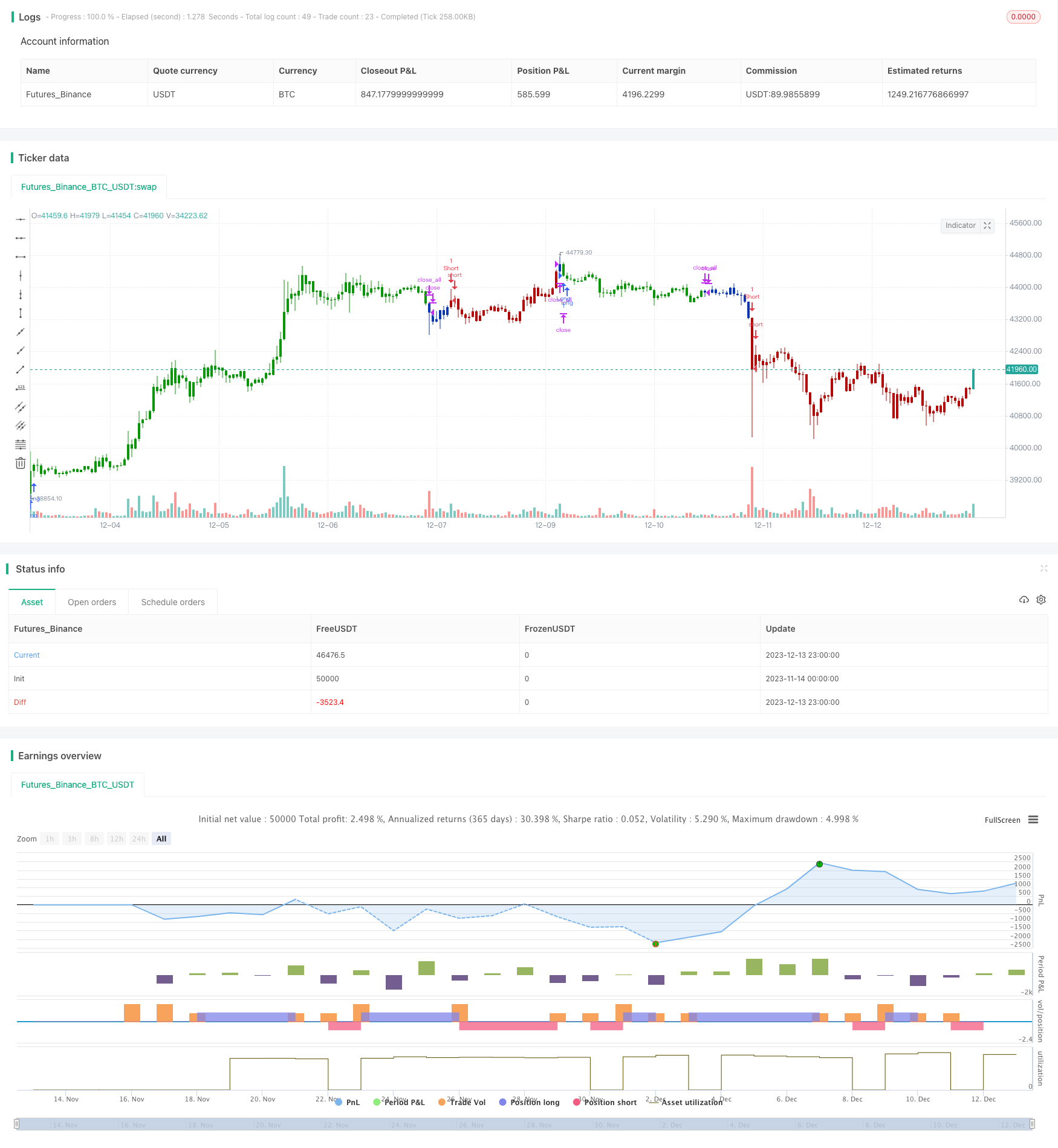

start: 2023-11-14 00:00:00

end: 2023-12-14 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 30/06/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// The related article is copyrighted material from Stocks & Commodities Mar 2010

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

Empirical(Length,Delta,Fraction) =>

pos = 0

xBandpassFilter = 0.0

xPeak = 0.0

xValley =0.0

xPrice = hl2

beta = cos(3.1415 * (360 / Length) / 180)

gamma = 1 / cos(3.1415 * (720 * Delta / Length) / 180)

alpha = gamma - sqrt(gamma * gamma - 1)

xBandpassFilter := 0.5 * (1 - alpha) * (xPrice - xPrice[2]) + beta * (1 + alpha) * nz(xBandpassFilter[1]) - alpha * nz(xBandpassFilter[2])

xMean = sma(xBandpassFilter, 2 * Length)

xPeak := iff (xBandpassFilter[1] > xBandpassFilter and xBandpassFilter[1] > xBandpassFilter[2], xBandpassFilter[1], nz(xPeak[1]))

xValley := iff (xBandpassFilter[1] < xBandpassFilter and xBandpassFilter[1] < xBandpassFilter[2], xBandpassFilter[1], nz(xValley[1]))

xAvrPeak = sma(xPeak, 50)

xAvrValley = sma(xValley, 50)

nAvrPeak = Fraction * xAvrPeak

nAvrValley = Fraction * xAvrValley

pos := iff(xMean > nAvrPeak and xMean > nAvrValley, 1,

iff(xMean < nAvrPeak and xMean < nAvrValley, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Empirical Mode Decomposition", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

LengthEMD = input(20, minval=1)

Delta = input(0.5)

Fraction = input(0.1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posEmpirical = Empirical(LengthEMD,Delta,Fraction)

pos = iff(posReversal123 == 1 and posEmpirical == 1 , 1,

iff(posReversal123 == -1 and posEmpirical == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )