Estrategia de trading cuantitativo basada en media móvil exponencial adaptativa

Descripción general

Este artículo analiza en profundidad una estrategia de comercio cuantitativa basada en el Adaptive Exponential Moving Average (AEMA). La estrategia utiliza la forma de fluctuación infinita del índice de movimiento aleatorio (Stochastic Momentum Index, SMI), combinando la señal de la media móvil del índice como una línea y estableciendo un umbral de sobreventa y sobreventa personalizable para mejorar la probabilidad de ejecución de la operación.

Principio de estrategia

La estrategia utiliza dos tipos de SMI de diferentes longitudes, una corta y una larga, y la diferencia entre ambos espacios puede generar una señal de negociación. Además, la estrategia utiliza una media móvil indexal como línea de señal. Para eliminar las señales falsas, la señal de entrada múltiple solo aparece cuando el SMI está por debajo de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de la línea de venta por encima de

Ventajas estratégicas

La mayor ventaja de la estrategia reside en su adaptabilidad. La estrategia utiliza un estándar de sobreventa y sobreventa personalizable para ajustar dinámicamente el umbral de venta libre. Este mecanismo permite que los parámetros de la estrategia se ajusten y optimicen en función de diferentes entornos de mercado, adaptándose así a un tipo de situación más amplio. Además, la forma de fluctuación infinita del SMI también aumenta la sensibilidad y la puntualidad de la estrategia.

Riesgo estratégico

El mayor riesgo de esta estrategia reside en su dependencia de la configuración de los parámetros. Si los parámetros se configuran incorrectamente, es fácil generar una gran cantidad de señales de negociación no válidas. Además, el SMI, como un indicador de tipo pulsado, no es ideal para el rendimiento de los mercados de convulsiones aleatorias.

Dirección de optimización de la estrategia

La estrategia todavía tiene varias direcciones de optimización: primero, se pueden probar diferentes combinaciones de longitudes de SMA para encontrar los mejores pares de parámetros; segundo, se puede considerar el establecimiento de un stop loss cerca del punto de entrada para controlar las pérdidas individuales; tercero, se puede combinar con otros indicadores, como el RSI, el Blink, etc., para establecer una línea de venta por encima de compra dinámica; cuarto, los parámetros se pueden optimizar automáticamente a través de algoritmos de aprendizaje automático; quinto, la estrategia se puede integrar en modelos multifactoriales para mejorar la estabilidad.

Resumir

Este artículo analiza en profundidad los principios, ventajas, riesgos y direcciones de optimización de una estrategia de comercio infinito de SMI que se adapta. La estrategia utiliza filtros de señal adaptados a los mínimos y las medias móviles del índice para aprovechar eficazmente las oportunidades de corto plazo en el mercado. A pesar de la existencia de cierta dependencia de parámetros, la estrategia aún tiene un valor práctico considerable a través de un estricto control de riesgos y optimización en varios aspectos.

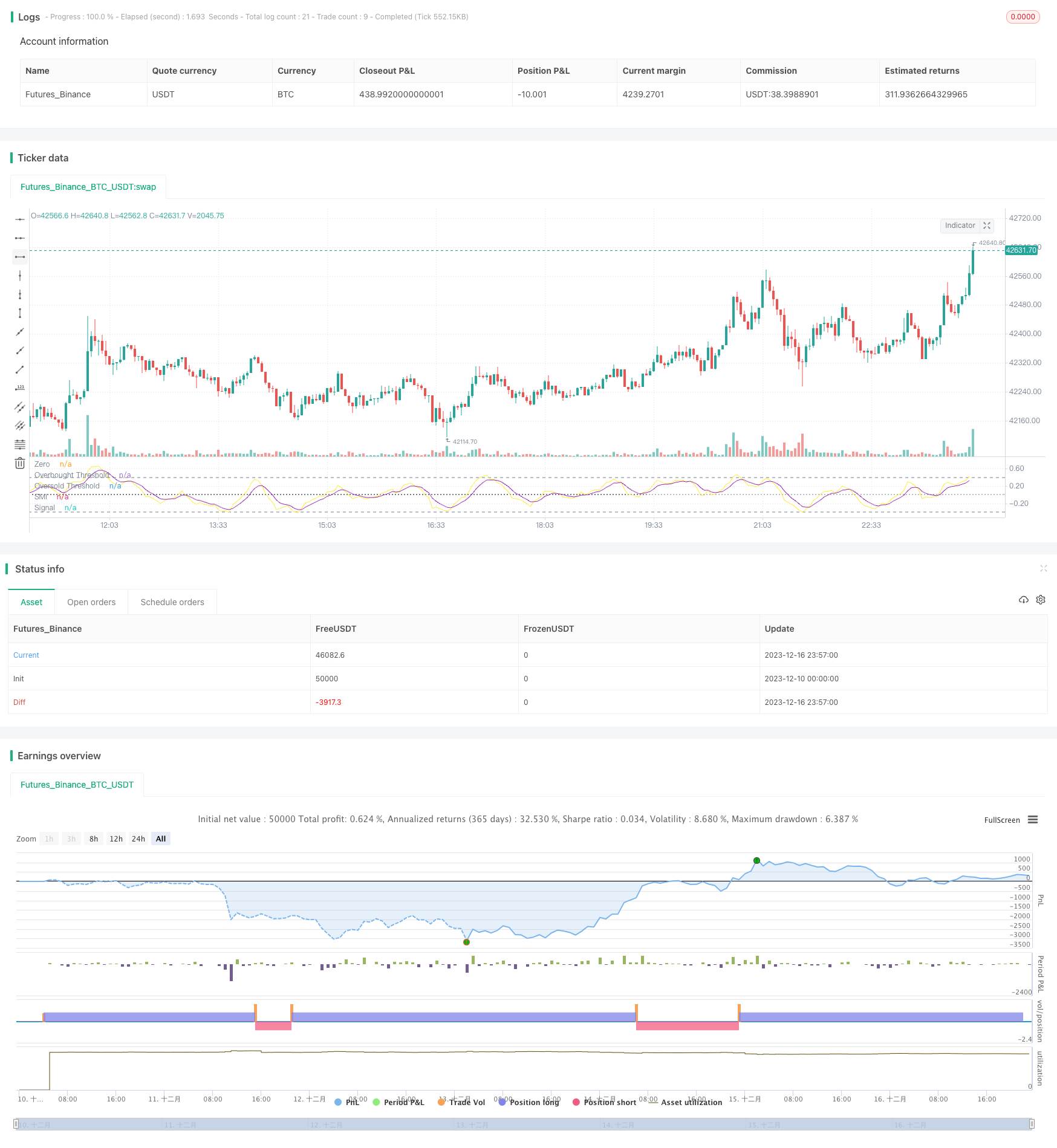

/*backtest

start: 2023-12-10 00:00:00

end: 2023-12-17 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// © DraftVenture

//@version=5

strategy(title="Adaptive SMI Ergodic Strategy", shorttitle="Adaptive SMI Strategy", overlay = false)

longlen = input.int(12, minval=1, title="Long Length")

shortlen = input.int(5, minval=1, title="Short Length")

siglen = input.int(5, minval=1, title="Signal Line Length")

overS = input.float(-0.4, title = "Oversold", step = 0.01)

overB = input.float(0.4, title = "Overbought", step = 0.01)

erg = ta.tsi(close, shortlen, longlen)

sig = ta.ema(erg, siglen)

plot(erg, color = color.yellow, title = "SMI")

plot(sig, color = color.purple, title="Signal")

hline(0, title = "Zero", color = color.gray, linestyle = hline.style_dotted)

h0 = hline(overB, color = color.gray, title = "Overbought Threshold")

h1 = hline(overS, color = color.gray, title = "Oversold Threshold")

fill(h0, h1, color=color.rgb(25, 117, 192, 90), title = "Background")

longEntry = ta.crossover(erg, sig) and erg > overS and sig < overS

shortEntry = ta.crossunder(erg, sig) and erg < overB and sig > overB

if longEntry

strategy.entry("Long", strategy.long)

if shortEntry

strategy.entry("Short", strategy.short)

// ______ _________

// ___ //_/__ __ \

// __ ,< __ /_/ /

// _ /| | _ ____/

// /_/ |_| /_/