Estrategia cuantitativa de reversión a corto plazo de las bandas de Bollinger basada en la media móvil

Descripción general

La estrategia es una estrategia de inversión de línea corta basada en el indicador de la banda de Brin. Combina la línea media, la diferencia estándar y el canal de la banda de Brin para buscar oportunidades de inversión de precios anormalmente dispersos.

Principio de estrategia

Calcula el promedio de la línea y la diferencia estándar. Utiliza la función sma () para calcular el promedio de la línea y la función stdev () para calcular la diferencia estándar.

La banda de Brin sube y baja en función de la media y la diferencia estándar. La línea superior es el precio + la diferencia estándar*1, la línea inferior es el precio-diferencia estándar*1。

Cuando el precio se desvía hacia arriba o hacia abajo, lo que indica que el precio es anormal, entonces decidimos invertir.

En concreto, si el precio está por debajo de la vía inferior, hacemos una operación de más cabeza; si el precio está por encima de la vía superior, hacemos una operación de menos cabeza.

Análisis de las ventajas

El uso de los canales de la correa de Brin para determinar la anomalía en los precios sirve de base para la inversión.

La combinación de un factor de uniformidad puede filtrar eficazmente parte de la transacción de ruido.

La introducción de un factor de diferencia estándar permite a los conductos de Brin ser más dinámicos para juzgar mejor las anomalías de precios.

La estrategia de retroceso es pequeña y tiene cierta estabilidad.

Análisis de riesgos

El indicador de la banda de Brin no puede determinar completamente las situaciones anormales de los precios, en las que los precios pueden presentar falsas rupturas.

La frecuencia de las transacciones puede ser demasiado alta, por lo que se recomienda ajustar los parámetros para controlar la frecuencia de las transacciones.

La señal de bajada de la banda de Brin puede tardar más en romperse, y los parámetros deben ajustarse adecuadamente para obtener un mejor efecto de reversión.

La introducción adecuada de stop loss para controlar el riesgo.

Dirección de optimización

- Optimización del ciclo de la media y el parámetro de la diferencia estándar para obtener un camino más razonable de la banda de Bryn.

- Aumentar los factores auxiliares como EMA y MACD para filtrar una parte de la señal.

- Introducción de un mecanismo de control de pérdidas y posiciones.

- Optimizar el tamaño de la posición y las medidas de control de la posición.

Resumir

La estrategia utiliza el indicador de Brin para determinar las anomalías de precios y el comercio inverso con parámetros de medias y diferencias estándar. Tiene cierta estabilidad. Necesitamos reducir aún más el máximo retiro de la estrategia y aumentar la estabilidad a través de la optimización de parámetros, la introducción de factores auxiliares, la gestión de stop loss y el control de posiciones.

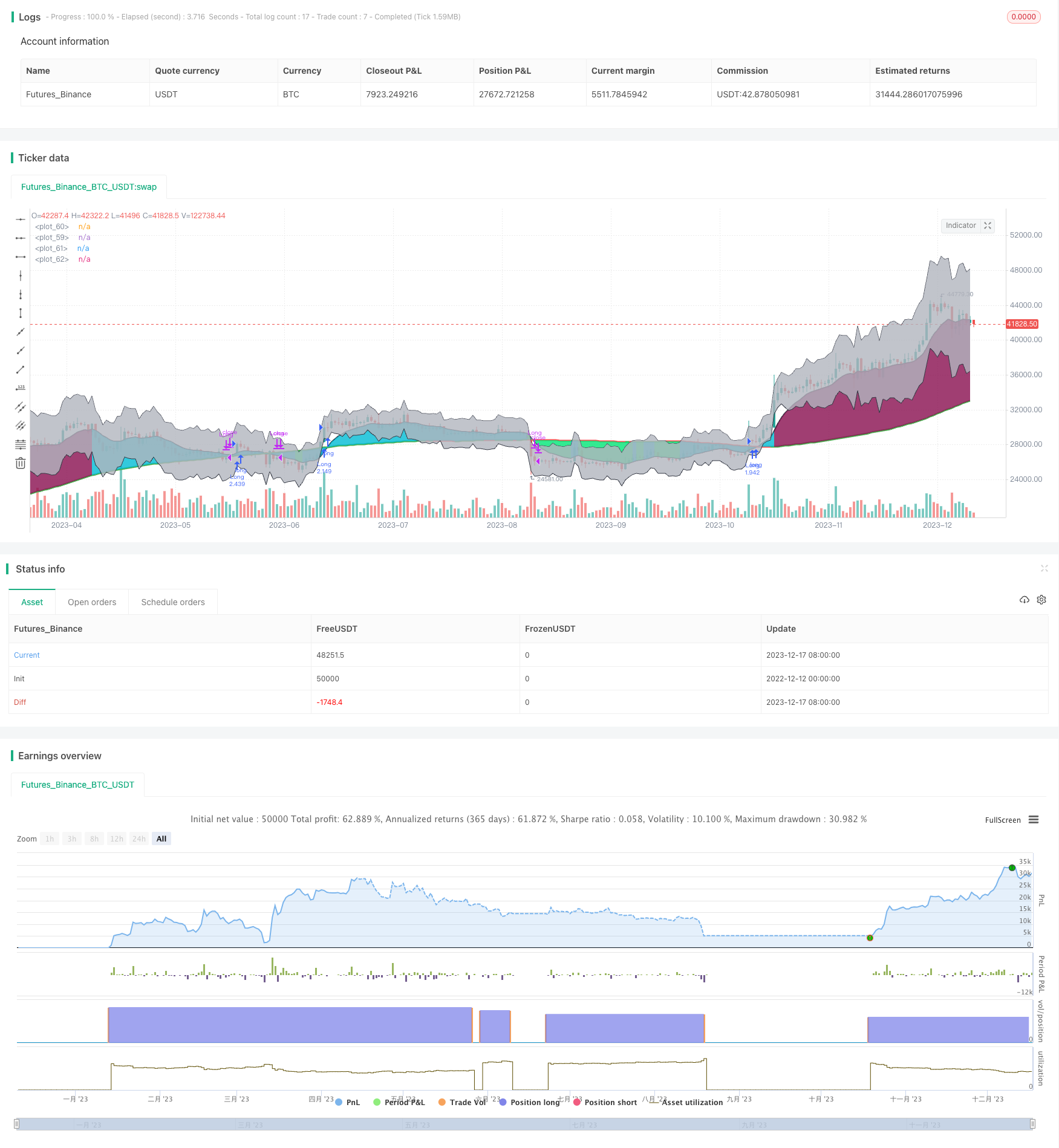

/*backtest

start: 2022-12-12 00:00:00

end: 2023-12-18 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("BCE Version of EMA, SMA Mean Reversion", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// Inputs

st_yr_inp = input(defval=2017, title='Backtest Start Year')

st_mn_inp = input(defval=01, title='Backtest Start Month')

st_dy_inp = input(defval=01, title='Backtest Start Day')

en_yr_inp = input(defval=2025, title='Backtest End Year')

en_mn_inp = input(defval=01, title='Backtest End Month')

en_dy_inp = input(defval=01, title='Backtest End Day')

sma_lookback = input(defval=100, title="Lookback Period For SMA")

ema_lookback = input(defval=10, title="Lookback Period For EMA")

long_diff_perc = input(defval=6, title="Percentage Deviation From SMA to go Long")/100

short_diff_perc = input(defval=20, title="Percentage Deviation From SMA to go Short")/100

ema_filter_bars = input(defval=4, title="The number of bars the EMA must rise/fall")

lng_allwd = input(defval=true, title="Allow Longs?")

srt_allwd = input(defval=true, title="Allow Shorts?")

use_stop = input(defval=true, title="Use Stoploss?")

stop_perc = input(defval=30, title="Stop Loss Percentage")/100

// Dates

start = timestamp(st_yr_inp, st_mn_inp, st_dy_inp,00,00)

end = timestamp(en_yr_inp, en_mn_inp, en_dy_inp,00,00)

can_trade = time >= start and time <= end

// Indicators Setup

sma = sma(close, sma_lookback)

ema = ema(close, ema_lookback)

// Strategy Calcuations

close_stdev = stdev(close, sma_lookback)

sd1_upper = close + (close_stdev * 1)

sd1_lower = close - (close_stdev * 1)

close_diff = (close - sma) / sma

// Entries and Exits

longCondition = close > sma and open > sma

if (time >= start and time <= end)

if (longCondition)

strategy.entry("Long", strategy.long)

if use_stop

stop_price = close * (1 - stop_perc)

strategy.order("Long Stoploss", false, stop=stop_price)

shortCondition = close < sma and open < sma

if (shortCondition)

// strategy.entry("Short", strategy.short)

// if use_stop

// stop_price = close * (1 + stop_perc)

// strategy.order("Short Stoploss", true, stop=stop_price)

//if (time >= start)

strategy.close("Long", when=close < sma and open < sma)

//strategy.cancel("Long Stoploss", when=sma < sma[1])

// strategy.close("Short", when=close > sma and open > sma)

//strategy.cancel("Short Stoploss", when=close_diff<=0)

// Plotting

sma_col = sma > sma[1] ? green : red

ema_fill = close_diff <= -long_diff_perc ? lime : close_diff >= short_diff_perc ? maroon : aqua

p_sma = plot(sma, color=sma_col, linewidth=3)

p_ema = plot(ema, color=black, linewidth=2)

p_sd1 = plot(sd1_upper, color=black, linewidth=1, transp=85)

p_sd2 = plot(sd1_lower, color=black, linewidth=1, transp=85)

fill(p_sd1, p_sd2, title='STDEV Fill', color=silver, transp=80)

fill(p_sma, p_ema, title='EMA > Mean Percentage', color=ema_fill, transp=80)