Estrategia de seguimiento de doble tendencia

Descripción general

La estrategia de seguimiento de doble tendencia es una estrategia de comercio cuantitativa que combina al mismo tiempo un doble indicador para juzgar la tendencia. La estrategia utiliza primero el indicador de reversión 123 para juzgar la señal de reversión de precios, y luego combina el indicador de tendencia de dirección ((DTI) para juzgar la dirección de la tendencia de precios, lo que permite una doble confirmación de la señal de pedido.

Principio de estrategia

La estrategia tiene dos partes principales:

- 123 Indicadores de la inversión

123 El criterio para evaluar el índice de inversión es:

Hacer más cuando el precio de cierre ha subido por 2 días consecutivos y la línea K lenta ha bajado por debajo de 50 en 9 días;

Cuando el precio de cierre cae por 2 días consecutivos y la línea K rápida es superior a 50 en el día 9, hacer un vacío.

En este caso, el precio de un dólar se ve reflejado en el precio de un dólar, y el precio de un dólar se ve reflejado en el dólar.

- Indicador de tendencia de dirección (DTI)

El indicador DTI se basa en el cálculo de la media absoluta de las fluctuaciones de los precios durante un período de tiempo, dividido por la amplitud media de los precios.

Cuando el DTI está por encima de la línea de sobreventa, indica que se trata de una tendencia a la baja;

Cuando el DTI está por debajo de la línea de venta excesiva, indica que se trata de una tendencia al alza.

- Las dos cosas juntas.

En primer lugar, se utiliza el indicador de reversión 123 para determinar si hay una señal de reversión. Luego, se combina con el indicador DTI para determinar la dirección general de la tendencia del precio después de la reversión.

Esto evita el problema de las falsas inversiones que se producen con la simple dependencia de señales de inversión, lo que mejora la estabilidad y la rentabilidad de la estrategia.

Ventajas estratégicas

Confirmación de doble indicador para evitar el riesgo de una falsa inversión

Combinando la inversión con el juicio de tendencia, teniendo en cuenta la flexibilidad y la estabilidad de la operación

El espacio para optimizar los parámetros es amplio y se puede ajustar con flexibilidad para adaptarse a diferentes variedades

Análisis de riesgos

La configuración de los parámetros de DTI requiere experiencia y no es apropiado para juzgar mal la dirección de la tendencia

La inversión no significa necesariamente una nueva tendencia, sino que podría provocar un gran cambio en la ciudad de RANGE

Necesidad de una pérdida efectiva para controlar las pérdidas individuales

Solución: prueba de optimización de parámetros + stop loss razonable + combinación con otros indicadores

Dirección de optimización de la estrategia

Prueba de los parámetros DTI para encontrar la combinación óptima de parámetros

Combinación de otros indicadores para filtrar señales falsas de retorno

Optimización de las estrategias de stop loss y búsqueda de los mejores puntos de stop loss

Resumir

La estrategia de seguimiento de doble tendencia, confirmada por el indicador doble de 123 inversiones y DTI, puede determinar eficazmente la esencia de las inversiones de precios y capturar la dirección de las nuevas tendencias, lo que mejora la probabilidad de ganancias de la estrategia. Sin embargo, la configuración de los parámetros y las estrategias de stop loss aún necesitan ser probadas y optimizadas para maximizar el margen de ganancias de la estrategia. En general, la estrategia combina las ventajas de las inversiones de tendencia y el comercio es una estrategia cuantitativa recomendable.

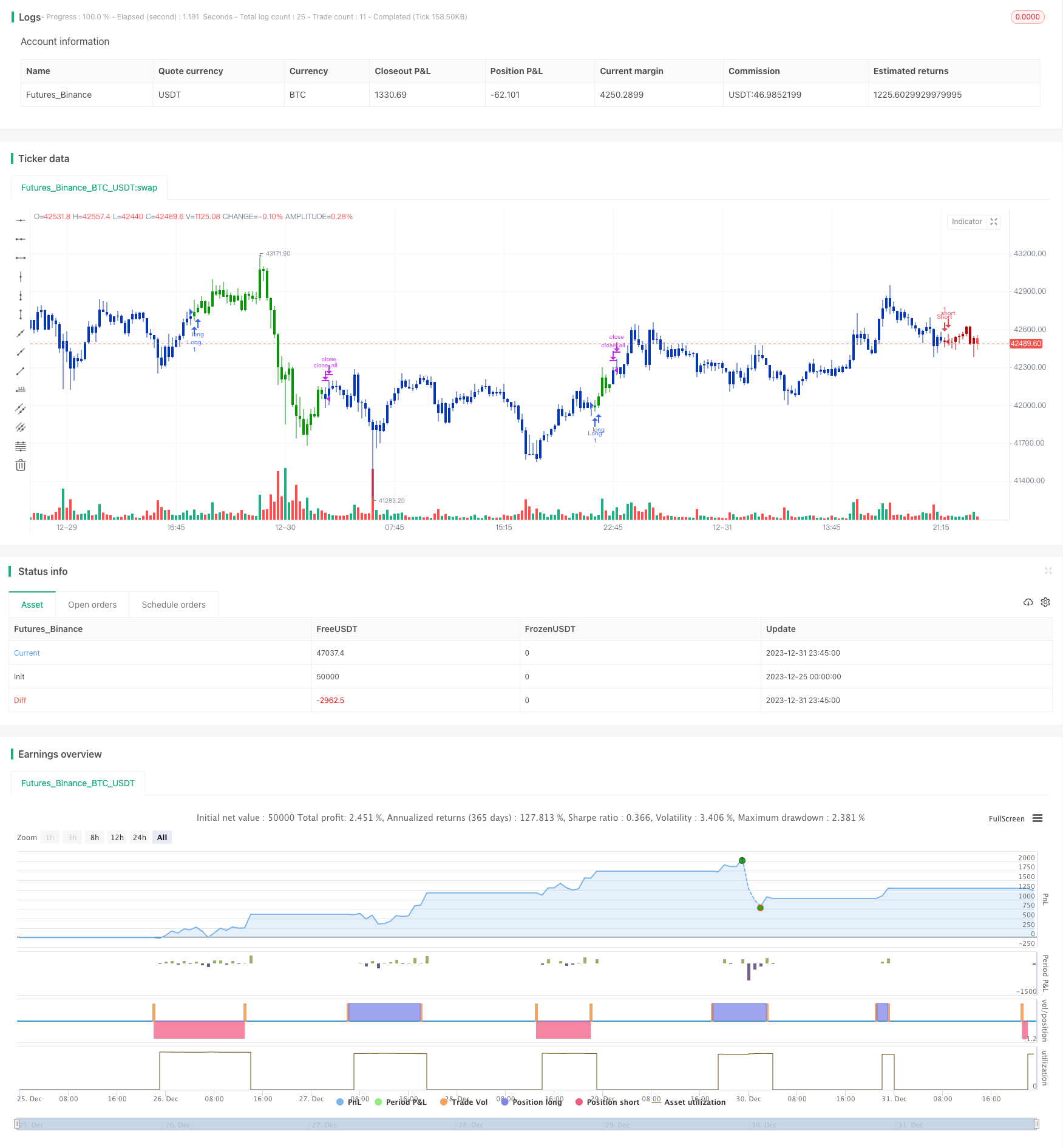

/*backtest

start: 2023-12-25 00:00:00

end: 2024-01-01 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 19/02/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This technique was described by William Blau in his book "Momentum,

// Direction and Divergence" (1995). His book focuses on three key aspects

// of trading: momentum, direction and divergence. Blau, who was an electrical

// engineer before becoming a trader, thoroughly examines the relationship between

// price and momentum in step-by-step examples. From this grounding, he then looks

// at the deficiencies in other oscillators and introduces some innovative techniques,

// including a fresh twist on Stochastics. On directional issues, he analyzes the

// intricacies of ADX and offers a unique approach to help define trending and

// non-trending periods.

// Directional Trend Index is an indicator similar to DM+ developed by Welles Wilder.

// The DM+ (a part of Directional Movement System which includes both DM+ and

// DM- indicators) indicator helps determine if a security is "trending." William

// Blau added to it a zeroline, relative to which the indicator is deemed positive or

// negative. A stable uptrend is a period when the DTI value is positive and rising, a

// downtrend when it is negative and falling.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

TDI(r,s,u,OS,OB) =>

pos = 0.0

xHMU = iff(high - high[1] > 0, high - high[1], 0)

xLMD = iff(low - low[1] < 0, -(low - low[1]), 0)

xPrice = xHMU - xLMD

xPriceAbs = abs(xPrice)

xuXA = ema(ema(ema(xPrice, r),s),u)

xuXAAbs = ema(ema(ema(xPriceAbs, r),s),u)

Val1 = 100 * xuXA

Val2 = xuXAAbs

DTI = iff(Val2 != 0, Val1 / Val2, 0)

pos := iff(DTI > OS, -1,

iff(DTI < OB, 1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Directional Trend Index (DTI)", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

r = input(14, minval=1)

s = input(10, minval=1)

u = input(5, minval=1)

OS = input(45, minval=1)

OB = input(-45, maxval=-1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posTDI = TDI(r,s,u,OS,OB)

pos = iff(posReversal123 == 1 and posTDI == 1 , 1,

iff(posReversal123 == -1 and posTDI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )