Estrategia automática de seguimiento de tendencias basada en T3 y ATR

Descripción general

El núcleo de esta estrategia consiste en utilizar las medias móviles suaves del indicador T3 y los paros dinámicos del indicador ATR para identificar la dirección de la tendencia y seguirla. La estrategia combina el seguimiento de la tendencia y las oportunidades de reversión de la tendencia para obtener más ganancias en la tendencia.

Principio de estrategia

La estrategia utiliza el indicador T3 para calcular el promedio móvil liso del precio y el indicador ATR para calcular el rango de fluctuación real promedio del ciclo. Se produce una señal de negociación cuando el precio supera el stop ATR. En concreto, se produce una señal de compra cuando el precio supera el stop ATR y se produce una señal de venta cuando el precio supera el stop ATR.

Para filtrar las falsas señales, la estrategia requiere que el precio también rompa la media móvil T3 para confirmar la señal. Además, la estrategia calcula los puntos de parada y los puntos de parada a través de los valores de ATR para lograr la gestión del riesgo.

Análisis de las ventajas

En comparación con las medias móviles tradicionales, el indicador T3 tiene una mayor sensibilidad y menor retraso, lo que permite capturar los cambios en las tendencias de los precios más rápidamente. Además, el T3 tiene ventajas en cuanto a los cálculos matemáticos, que pueden proporcionar una media móvil más precisa y suave.

Los valores de ATR reflejan la volatilidad y el nivel de riesgo del mercado actual. El ATR permite ajustar el tamaño de las posiciones de forma dinámica, obteniendo mayores ganancias en situaciones de tendencia y reduciendo las pérdidas en situaciones de crisis.

Análisis de riesgos

La estrategia depende del cálculo de los indicadores y existe el riesgo de ser arbitraje. Además, los problemas de retraso de las medias móviles suaves T3 y los paros dinámicos ATR pueden perder la oportunidad de una rápida reversión de los precios. Se pueden ajustar los parámetros adecuadamente o optimizar en combinación con otros indicadores.

En el caso de una reversión de la oscilación de la tendencia, el stop loss puede romperse y aumentar las pérdidas. Se puede relajar adecuadamente el rango de stop loss o usar otros parámetros, como el valor de Handle, como base de stop loss.

Dirección de optimización

Se pueden ajustar los parámetros del indicador T3 para optimizar su sensibilidad.

Se pueden probar diferentes parámetros del ciclo ATR para encontrar el valor óptimo.

Se puede probar con diferentes coeficientes de riesgo-beneficio para determinar los parámetros óptimos.

Se pueden añadir otras señales de filtración de indicadores, como el Money Flow Index.

Se puede optimizar automáticamente el conjunto de parámetros con métodos de aprendizaje automático.

Resumir

La estrategia integra la capacidad de seguimiento de tendencias de las medias móviles planas T3 y la capacidad de ajuste de stop loss dinámico de ATR. Se espera obtener una buena tasa de retorno con la optimización de los parámetros y el control del riesgo en su lugar. La estrategia considera tanto el seguimiento de tendencias como las oportunidades de reversión y es una estrategia de comercio cuantitativa de tipo universal.

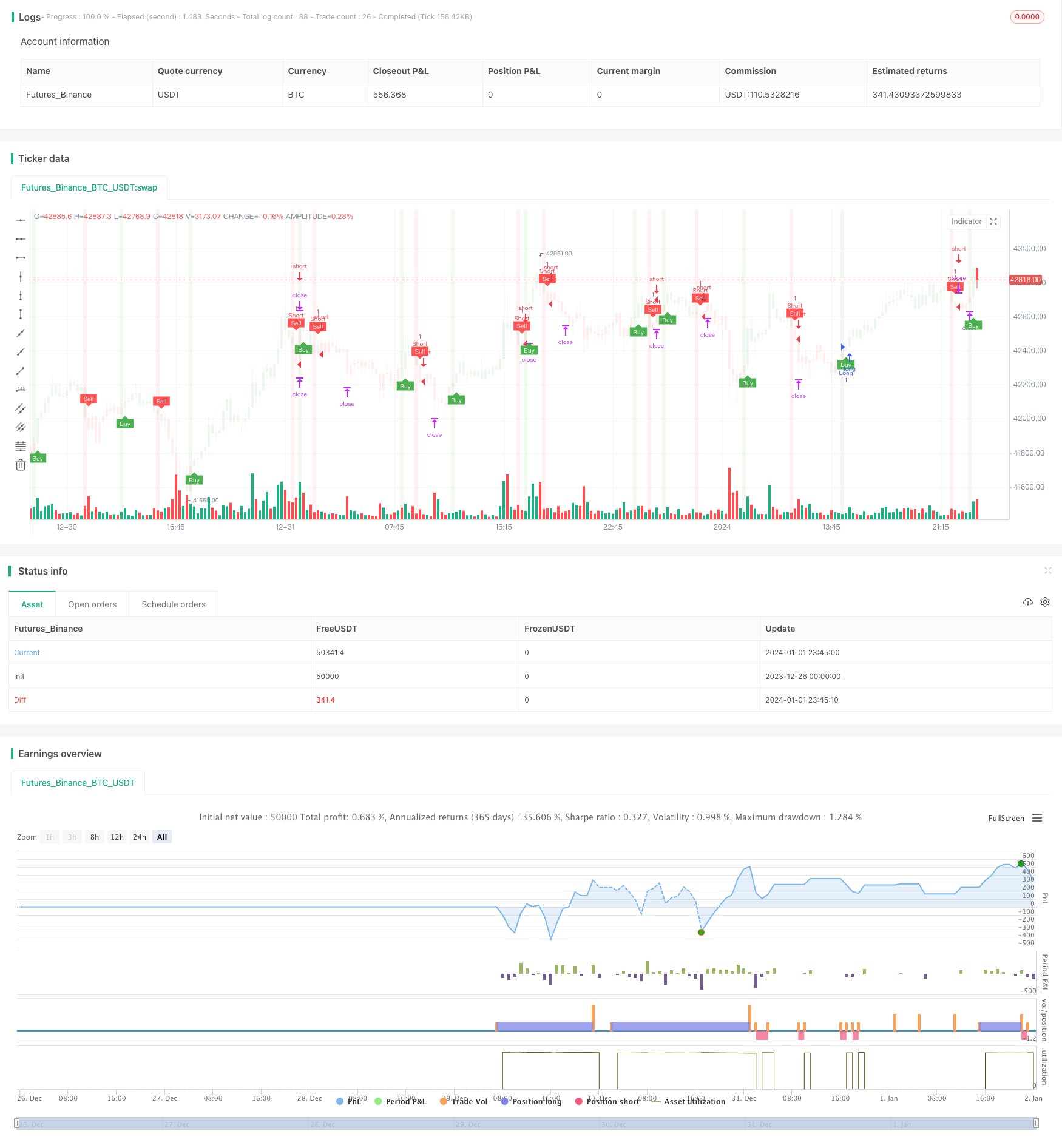

/*backtest

start: 2023-12-26 00:00:00

end: 2024-01-02 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title='NinjaView Example 1 (UTBA "QuantNomad" Strategy)', overlay=true)

T3 = input(100)//600

// Input for Long Settings

// Input for Long Settings

xPrice3 = close

xe1 = ta.ema(xPrice3, T3)

xe2 = ta.ema(xe1, T3)

xe3 = ta.ema(xe2, T3)

xe4 = ta.ema(xe3, T3)

xe5 = ta.ema(xe4, T3)

xe6 = ta.ema(xe5, T3)

b3 = 0.7

c1 = -b3*b3*b3

c2 = 3*b3*b3+3*b3*b3*b3

c3 = -6*b3*b3-3*b3-3*b3*b3*b3

c4 = 1+3*b3+b3*b3*b3+3*b3*b3

nT3Average = c1 * xe6 + c2 * xe5 + c3 * xe4 + c4 * xe3

//plot(nT3Average, color=color.white, title="T3")

// Buy Signal - Price is below T3 Average

buySignal3 = xPrice3 < nT3Average

sellSignal3 = xPrice3 > nT3Average

// Inputs

a = input(1, title='Key Value. "This changes the sensitivity"')

c = input(50, title='ATR Period')

h = input(true, title='Signals from Heikin Ashi Candles')

riskRewardRatio = input(1, title='Risk Reward Ratio')

xATR = ta.atr(c)

nLoss = a * xATR

src = h ? request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, close, lookahead=barmerge.lookahead_off) : close

xATRTrailingStop = 0.0

iff_1 = src > nz(xATRTrailingStop[1], 0) ? src - nLoss : src + nLoss

iff_2 = src < nz(xATRTrailingStop[1], 0) and src[1] < nz(xATRTrailingStop[1], 0) ? math.min(nz(xATRTrailingStop[1]), src + nLoss) : iff_1

xATRTrailingStop := src > nz(xATRTrailingStop[1], 0) and src[1] > nz(xATRTrailingStop[1], 0) ? math.max(nz(xATRTrailingStop[1]), src - nLoss) : iff_2

pos = 0

iff_3 = src[1] > nz(xATRTrailingStop[1], 0) and src < nz(xATRTrailingStop[1], 0) ? -1 : nz(pos[1], 0)

pos := src[1] < nz(xATRTrailingStop[1], 0) and src > nz(xATRTrailingStop[1], 0) ? 1 : iff_3

xcolor = pos == -1 ? color.red : pos == 1 ? color.green : color.blue

ema = ta.ema(src, 1)

above = ta.crossover(ema, xATRTrailingStop)

below = ta.crossunder(ema, xATRTrailingStop)

buy = src > xATRTrailingStop and above

sell = src < xATRTrailingStop and below

barbuy = src > xATRTrailingStop

barsell = src < xATRTrailingStop

plotshape(buy, title='Buy', text='Buy', style=shape.labelup, location=location.belowbar, color=color.new(color.green, 0), textcolor=color.new(color.white, 0), size=size.tiny)

plotshape(sell, title='Sell', text='Sell', style=shape.labeldown, location=location.abovebar, color=color.new(color.red, 0), textcolor=color.new(color.white, 0), size=size.tiny)

barcolor(barbuy ? color.new(color.green, 90) : na)

barcolor(barsell ? color.new(color.red, 90) : na)

var float entryPrice = na

var float takeProfitLong = na

var float stopLossLong = na

var float takeProfitShort = na

var float stopLossShort = na

if buy and buySignal3

entryPrice := src

takeProfitLong := entryPrice + nLoss * riskRewardRatio

stopLossLong := entryPrice - nLoss

takeProfitShort := na

stopLossShort := na

if sell and sellSignal3

entryPrice := src

takeProfitShort := entryPrice - nLoss * riskRewardRatio

stopLossShort := entryPrice + nLoss

takeProfitLong := na

stopLossLong := na

// Strategy order conditions

acct = "Sim101"

ticker = "ES 12-23"

qty = 1

OCOMarketLong = '{ "alert": "OCO Market Long", "account": "' + str.tostring(acct) + '", "ticker": "' + str.tostring(ticker) + '", "qty": "' + str.tostring(qty) + '", "take_profit_price": "' + str.tostring(takeProfitLong) + '", "stop_price": "' + str.tostring(stopLossLong) + '", "tif": "DAY" }'

OCOMarketShort = '{ "alert": "OCO Market Short", "account": "' + str.tostring(acct) + '", "ticker": "' + str.tostring(ticker) + '", "qty": "' + str.tostring(qty) + '", "take_profit_price": "' + str.tostring(takeProfitShort) + '", "stop_price": "' + str.tostring(stopLossShort) + '", "tif": "DAY" }'

CloseAll = '{ "alert": "Close All", "account": "' + str.tostring(acct) + '", "ticker": "' + str.tostring(ticker) + '" }'

strategy.entry("Long", strategy.long, when=buy and buySignal3, alert_message=OCOMarketLong)

strategy.entry("Short", strategy.short, when=sell and sellSignal3, alert_message=OCOMarketShort)

// Setting the take profit and stop loss for long trades

strategy.exit("Take Profit/Stop Loss", "Long", stop=stopLossLong, limit=takeProfitLong,alert_message=CloseAll)

// Setting the take profit and stop loss for short trades

strategy.exit("Take Profit/Stop Loss", "Short", stop=stopLossShort, limit=takeProfitShort,alert_message=CloseAll)

// Plot trade setup boxes

bgcolor(buy ? color.new(color.green, 90) : na, transp=0, offset=-1)

bgcolor(sell ? color.new(color.red, 90) : na, transp=0, offset=-1)

// longCondition = buy and not na(entryPrice)

// shortCondition = sell and not na(entryPrice)

// var line longTakeProfitLine = na

// var line longStopLossLine = na

// var line shortTakeProfitLine = na

// var line shortStopLossLine = na

// if longCondition

// longTakeProfitLine := line.new(bar_index, takeProfitLong, bar_index + 1, takeProfitLong, color=color.green, width=2)

// longStopLossLine := line.new(bar_index, stopLossLong, bar_index + 1, stopLossLong, color=color.red, width=2)

// label.new(bar_index + 1, takeProfitLong, str.tostring(takeProfitLong, "#.#####"), color=color.green, style=label.style_none, textcolor=color.green, size=size.tiny)

// label.new(bar_index + 1, stopLossLong, str.tostring(stopLossLong, "#.#####"), color=color.red, style=label.style_none, textcolor=color.red, size=size.tiny)

// if shortCondition

// shortTakeProfitLine := line.new(bar_index, takeProfitShort, bar_index + 1, takeProfitShort, color=color.green, width=2)

// shortStopLossLine := line.new(bar_index, stopLossShort, bar_index + 1, stopLossShort, color=color.red, width=2)

// label.new(bar_index + 1, takeProfitShort, str.tostring(takeProfitShort, "#.#####"), color=color.green, style=label.style_none, textcolor=color.green, size=size.tiny)

// label.new(bar_index + 1, stopLossShort, str.tostring(stopLossShort, "#.#####"), color=color.red, style=label.style_none, textcolor=color.red, size=size.tiny)

alertcondition(buy, 'UT Long', 'UT Long')

alertcondition(sell, 'UT Short', 'UT Short')