Estrategia de reversión siguiendo tendencias

Descripción general

La estrategia de inversión de seguimiento de tendencias es una estrategia de negociación de tendencias basada en promedios móviles y extremos de precios. La estrategia utiliza dos promedios móviles para seguir la tendencia de los precios y abrir posiciones invertidas cuando la tendencia se invierte. Al mismo tiempo, calcula un canal de precios basado en los precios más altos y más bajos de las líneas K más recientes y establece un stop loss cuando el precio se acerca a los límites del canal para controlar el riesgo aún más.

Principio de estrategia

La estrategia utiliza un promedio móvil hma y lma de 3 puntos de longitud y un promedio móvil de 3 puntos de longitud para rastrear la tendencia de los precios. Interpreta como positivo cuando el precio sube por hma; Interpreta como negativo cuando el precio baja por lma.

La estrategia también calcula los precios máximos y mínimos dentro de la línea K de la raíz de barras más reciente en base a la trayectoria ascendente y descendente del canal de precios: uplevel y dnlevel. uplevel agrega un coeficiente de corrección corr en base al precio máximo dentro de la línea K de la raíz de barras más reciente; dnlevel resta un coeficiente de corrección corr en base al precio mínimo dentro de la línea K de la raíz de barras más reciente. Esto constituye el rango de canal de precios.

Cuando se abren más órdenes, el precio de parada es el canal de arriba; cuando se abren las órdenes vacías, el precio de parada es el canal de abajo. Esto puede controlar eficazmente el riesgo de pérdidas provocadas por la inversión de precios.

Cuando aparece una señal de reversión, la estrategia abre posiciones de reversión inmediatamente y sigue una nueva tendencia de precios. Esto es lo que se conoce como el principio de seguimiento de la reversión.

Ventajas estratégicas

- La estrategia aprovecha las ventajas de los promedios móviles de seguimiento de tendencias para capturar rápidamente las tendencias de los precios.

- La aplicación de canales de precios y la apertura inversa de posiciones para controlar el riesgo y bloquear los beneficios;

- La lógica de la estrategia es simple y clara, fácil de entender y de implementar.

- Los parámetros personalizados, como la longitud de la tendencia, el coeficiente de retroceso, etc., se adaptan a diferentes variedades;

- El objetivo de esta iniciativa es ayudar a los inversores a aprovechar las oportunidades de la tendencia.

Riesgo estratégico

- La volatilidad de los precios es propensa a generar señales erróneas.

- La reversión de la tendencia no necesariamente desencadena un stop loss, y las pérdidas máximas están fuera de control.

- La configuración inadecuada de los parámetros puede resultar en una hipersensibilidad o lentitud;

- La variedad y el período de tiempo adecuados son los más eficaces.

Mejoramiento:

- En combinación con otros indicadores, la filtración de señales no válidas;

- Aumentar el stop loss móvil para bloquear ganancias y reducir el máximo retiro.

- Prueba y optimización de parámetros para diferentes variedades y ciclos.

Dirección de optimización de la estrategia

La estrategia tiene espacio para ser optimizada aún más:

Se pueden introducir otras combinaciones de indicadores para filtrar algunas señales no válidas. Por ejemplo, MACD, KD, etc.

Se puede agregar una lógica de stop-loss adaptativa, como stop-loss móvil, stop-loss de saldo, etc., para controlar aún más el riesgo.

Se puede probar la influencia de diferentes parámetros en la eficacia de la estrategia, optimizando la combinación de parámetros, como la longitud del ciclo MA, el tamaño del coeficiente de regresión, etc.

La estrategia es actualmente para el comercio por períodos de tiempo y puede adaptarse para el comercio todo el día. Esto puede requerir otras reglas de filtración.

Resumir

La estrategia en su conjunto es una estrategia de inversión de tendencias que utiliza un canal de precios combinado con un promedio móvil. Se puede seguir de manera efectiva el movimiento de los precios al seguir la tendencia y abrir posiciones de reversión a tiempo. Al mismo tiempo, los medios de control de riesgo del canal de precios y la apertura de posiciones de reversión también le permiten controlar eficazmente las pérdidas individuales.

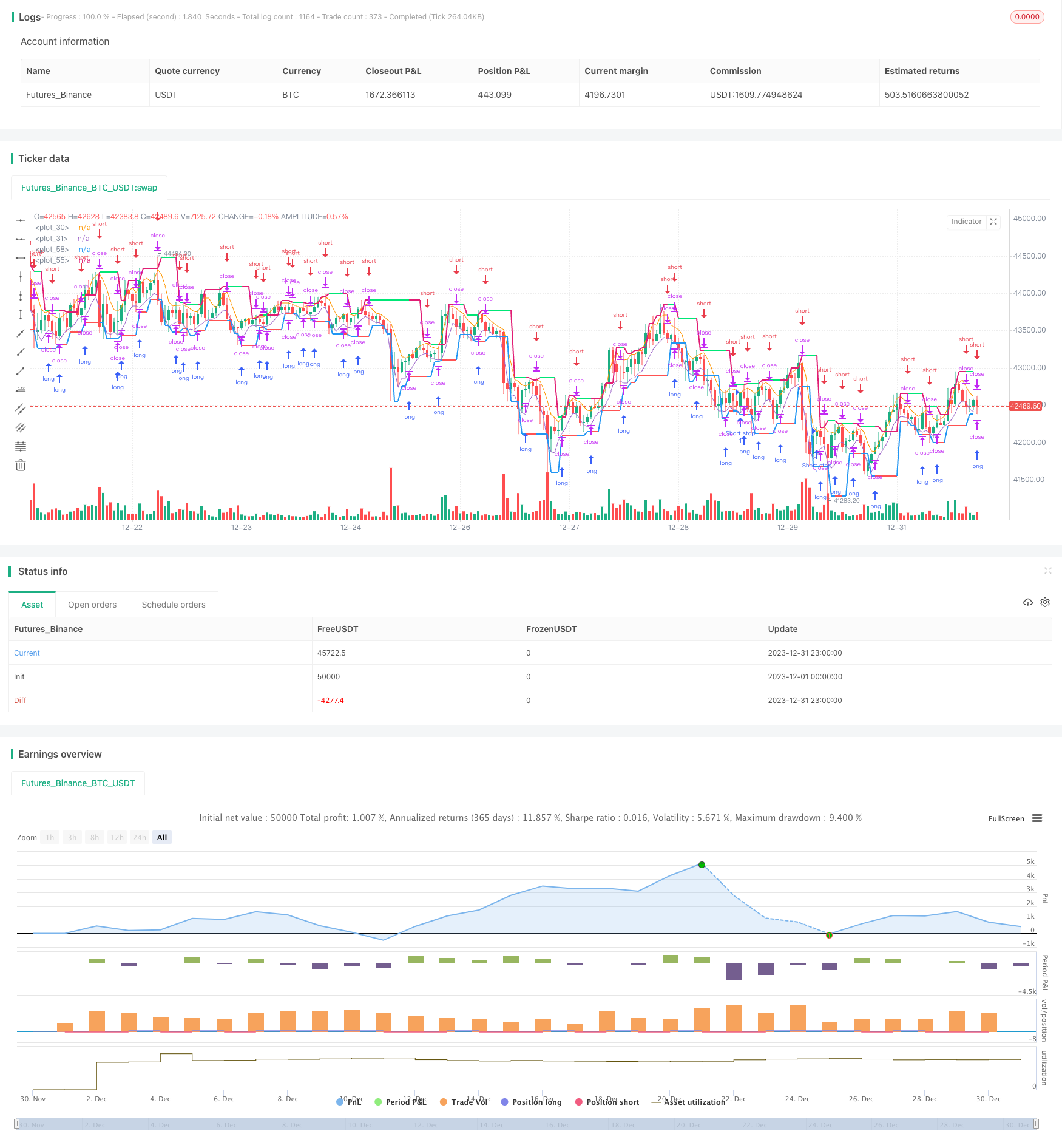

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2019

//@version=3

strategy(title = "Noro's 3Bars Strategy by Larry Williams", shorttitle = "3Bars", overlay = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

capital = input(100, defval = 100, minval = 1, maxval = 10000, title = "Capital, %")

corr = input(0.0, title = "Correction, %")

bars = input(1, minval = 1)

revers = input(false, defval = false, title = "revers")

showll = input(true, defval = true, title = "Show Levels")

showos = input(true, defval = true, title = "Show Levels one side")

showcl = input(false, defval = false, title = "Show Levels continuous line")

showbg = input(false, defval = false, title = "Show Background")

showar = input(false, defval = false, title = "Show Arrows")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

len = input(3)

hma = sma(high, len)

lma = sma(low, len)

plot(hma)

plot(lma)

//Levels

hbar = 0

hbar := high > high[1] ? 1 : high < high[1] ? -1 : 0

lbar = 0

lbar := low > low[1] ? 1 : low < low[1] ? -1 : 0

uplevel = 0.0

dnlevel = 0.0

hh = highest(high, bars + 1)

ll = lowest(low, bars + 1)

uplevel := hbar == -1 and sma(hbar, bars)[1] == 1 ? hh + ((hh / 100) * corr) : uplevel[1]

dnlevel := lbar == 1 and sma(lbar, bars)[1] == -1 ? ll - ((ll / 100) * corr) : dnlevel[1]

//Background

size = strategy.position_size

trend = 0

trend := size > 0 ? 1 : size < 0 ? -1 : high >= uplevel ? 1 : low <= dnlevel ? -1 : trend[1]

col = showbg == false ? na : trend == 1 ? lime : trend == -1 ? red : na

bgcolor(col)

//Lines

upcol = na

upcol := showll == false ? na : uplevel != uplevel[1] and showcl == false ? na : showos and trend[1] == 1 ? na : lime

plot(uplevel, color = upcol, linewidth = 2)

dncol = na

dncol := showll == false ? na : dnlevel != dnlevel[1] and showcl == false ? na : showos and trend[1] == -1 ? na : red

plot(dnlevel, color = dncol, linewidth = 2)

//Arrows

longsignal = false

shortsignal = false

longsignal := size > size[1]

shortsignal := size < size[1]

plotarrow(longsignal and showar and needlong ? 1 : na, colorup = blue, colordown = blue, transp = 0)

plotarrow(shortsignal and showar and needshort ? -1 : na, colorup = blue, colordown = blue, transp = 0)

//Trading

lot = 0.0

lot := size != size[1] ? strategy.equity / close * capital / 100 : lot[1]

if uplevel > 0 and dnlevel > 0 and revers == false

strategy.entry("Long", strategy.long, needlong == false ? 0 : lot, stop = uplevel)

strategy.entry("Long stop", strategy.short, 0, stop = lma)

strategy.entry("Short", strategy.short, needshort == false ? 0 : lot, stop = dnlevel)

strategy.entry("Short stop", strategy.long, 0, stop = hma)

// if time > timestamp(toyear, tomonth, today, 23, 59)

// strategy.close_all()