Estrategia de canal de precios de bandas de Bollinger de ruptura y reversión inteligente

Descripción general

La estrategia es una estrategia de ruptura que combina varios rangos de tiempo (minuto 1, 5 minutos, 15 minutos, 1 hora y 4 horas) y detecta las áreas de apoyo y resistencia en el gráfico.

Principio de estrategia

La estrategia utiliza las bandas de Brin y los canales de precios para determinar las zonas de soporte y resistencia. En primer lugar, se calcula el promedio móvil simple (SMA) y la diferencia estándar (STDEV) en función de los precios de cierre de cada período de tiempo para determinar la trayectoria ascendente y descendente. Luego, se detecta el bloqueo de ruptura de la cuña, que se determina en función de la ruptura del precio desde el nivel de soporte o resistencia y el volumen de transacciones.

Una vez que se detecta un cuadrado de ruptura, se genera una señal de compra si el precio se rompe la vía baja; si se rompe la vía alta, se genera una señal de venta. La estrategia también traza un canal de precios para cada período de tiempo, lo que indica niveles de soporte y resistencia.

Además, la estrategia establece un nivel de límite de stop-loss para cada período de tiempo. Esto significa que el nivel de precio designado para la posición debe ser liquidado de manera rentable. También se establece un nivel de stop-loss para limitar las pérdidas.

Análisis de las ventajas

- Utiliza análisis de múltiples escalas de tiempo para evaluar mejor las tendencias del mercado

- La combinación de bloques de ruptura, canales de banda de Brin y volumen de transacciones hace que la señal sea más confiable.

- Configuración de la parada de pérdidas para ayudar a controlar el riesgo

Análisis de riesgos

- Los parámetros incorrectos de la banda de Bryn pueden causar falsas señales

- Las rupturas pueden ser periodos breves de ruido en el mercado, lo que genera riesgo de encierro.

- Los juicios de múltiples escalas de tiempo aumentan la complejidad de la estrategia

Se puede evitar el riesgo aún más mediante la optimización de los parámetros de las bandas de Bryn, el aumento del tiempo de tenencia de la posición o la configuración de un stop loss.

Dirección de optimización

La estrategia puede ser optimizada en los siguientes aspectos:

Optimización de los parámetros de las bandas de Brin para que las vías de subida y bajada reflejen mejor el soporte y la resistencia reales

Aumentar los algoritmos de aprendizaje automático para determinar la dirección y la intensidad de los avances

Aumentar el índice de volatilidad de las acciones para determinar el mejor momento para comprar y vender

Combina más indicadores como MACD, KD y otros para juzgar tendencias y energía

Resumir

La estrategia integra el análisis de indicadores técnicos de varios intervalos de tiempo y gestiona el riesgo a través de operaciones de ruptura, paradas y pérdidas. Es una estrategia de negociación de sistema de ruptura flexible y confiable. Sin embargo, la configuración de parámetros y el control de riesgos aún deben ser probados y optimizados constantemente en función del mercado real.

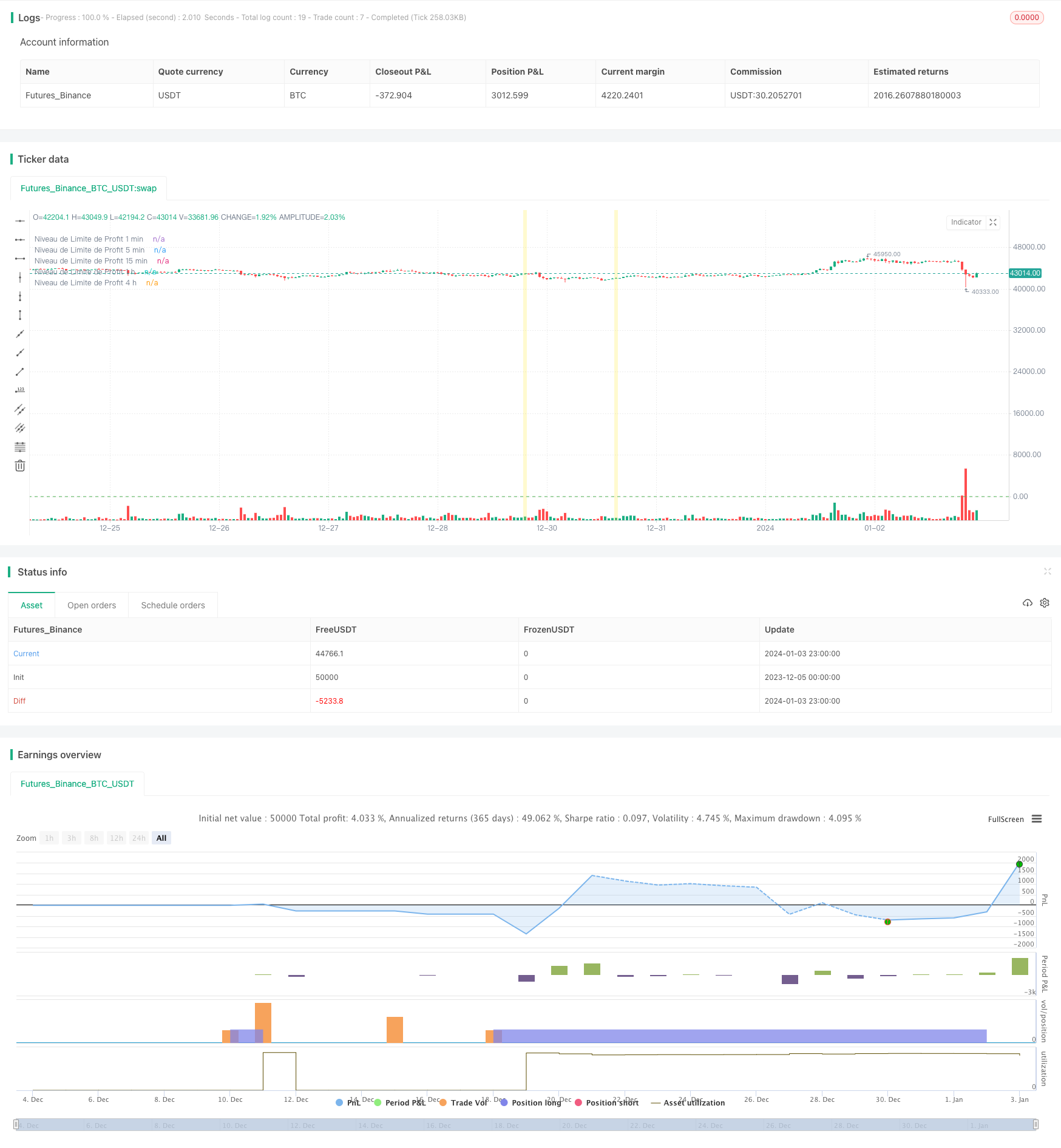

/*backtest

start: 2023-12-05 00:00:00

end: 2024-01-04 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("DZ Strategy ICT", overlay=true)

// Paramètres de l'indicateur

length1 = input.int(14, minval=1, title='Longueur 1 min')

deviations1 = input.float(2.0, title='Déviations 1 min')

multiplier1 = input.float(1.0, minval=0.1, maxval=10, title='Multiplicateur 1 min')

fibonacciLevel1 = input.float(0.618, title='Niveau de Fibonacci 1 min')

displacement1 = input.int(3, minval=1, title='Décalage de Displacement 1 min')

volumeThreshold1 = input.float(1.0, minval=0, title='Seuil de Volume 1 min')

fibLevelInput1 = input.float(0.0, "Niveau de Limite de Profit 1 min", minval=0.0)

length5 = input.int(14, minval=1, title='Longueur 5 min')

deviations5 = input.float(2.0, title='Déviations 5 min')

multiplier5 = input.float(1.0, minval=0.1, maxval=10, title='Multiplicateur 5 min')

fibonacciLevel5 = input.float(0.618, title='Niveau de Fibonacci 5 min')

displacement5 = input.int(3, minval=1, title='Décalage de Displacement 5 min')

volumeThreshold5 = input.float(1.0, minval=0, title='Seuil de Volume 5 min')

fibLevelInput5 = input.float(0.0, "Niveau de Limite de Profit 5 min", minval=0.0)

length15 = input.int(14, minval=1, title='Longueur 15 min')

deviations15 = input.float(2.0, title='Déviations 15 min')

multiplier15 = input.float(1.0, minval=0.1, maxval=10, title='Multiplicateur 15 min')

fibonacciLevel15 = input.float(0.618, title='Niveau de Fibonacci 15 min')

displacement15 = input.int(3, minval=1, title='Décalage de Displacement 15 min')

volumeThreshold15 = input.float(1.0, minval=0, title='Seuil de Volume 15 min')

fibLevelInput15 = input.float(0.0, "Niveau de Limite de Profit 15 min", minval=0.0)

length60 = input.int(14, minval=1, title='Longueur 1 h')

deviations60 = input.float(2.0, title='Déviations 1 h')

multiplier60 = input.float(1.0, minval=0.1, maxval=10, title='Multiplicateur 1 h')

fibonacciLevel60 = input.float(0.618, title='Niveau de Fibonacci 1 h')

displacement60 = input.int(3, minval=1, title='Décalage de Displacement 1 h')

volumeThreshold60 = input.float(1.0, minval=0, title='Seuil de Volume 1 h')

fibLevelInput60 = input.float(0.0, "Niveau de Limite de Profit 1 h", minval=0.0)

length240 = input.int(14, minval=1, title='Longueur 4 h')

deviations240 = input.float(2.0, title='Déviations 4 h')

multiplier240 = input.float(1.0, minval=0.1, maxval=10, title='Multiplicateur 4 h')

fibonacciLevel240 = input.float(0.618, title='Niveau de Fibonacci 4 h')

displacement240 = input.int(3, minval=1, title='Décalage de Displacement 4 h')

volumeThreshold240 = input.float(1.0, minval=0, title='Seuil de Volume 4 h')

fibLevelInput240 = input.float(0.0, "Niveau de Limite de Profit 4 h", minval=0.0)

// Calcul des supports et résistances pour chaque plage de temps

basis1 = ta.sma(close, length1)

range_1 = multiplier1 * ta.stdev(close, length1)

upper1 = basis1 + deviations1 * range_1

lower1 = basis1 - deviations1 * range_1

basis5 = ta.sma(close, length5)

range_5 = multiplier5 * ta.stdev(close, length5)

upper5 = basis5 + deviations5 * range_5

lower5 = basis5 - deviations5 * range_5

basis15 = ta.sma(close, length15)

range_15 = multiplier15 * ta.stdev(close, length15)

upper15 = basis15 + deviations15 * range_15

lower15 = basis15 - deviations15 * range_15

basis60 = ta.sma(close, length60)

range_60 = multiplier60 * ta.stdev(close, length60)

upper60 = basis60 + deviations60 * range_60

lower60 = basis60 - deviations60 * range_60

basis240 = ta.sma(close, length240)

range_240 = multiplier240 * ta.stdev(close, length240)

upper240 = basis240 + deviations240 * range_240

lower240 = basis240 - deviations240 * range_240

// Calcul du volume moyen sur chaque période donnée

averageVolume1 = ta.sma(volume, length1)

averageVolume5 = ta.sma(volume, length5)

averageVolume15 = ta.sma(volume, length15)

averageVolume60 = ta.sma(volume, length60)

averageVolume240 = ta.sma(volume, length240)

// Détection du Breaker Block en fonction du déplacement et du volume pour chaque plage de temps

breakerBlock1 = ta.crossover(close[displacement1], lower1) and volume > volumeThreshold1 * averageVolume1

breakerBlock1 := breakerBlock1 or (ta.crossunder(close[displacement1], upper1) and volume > volumeThreshold1 * averageVolume1)

breakerBlock5 = ta.crossover(close[displacement5], lower5) and volume > volumeThreshold5 * averageVolume5

breakerBlock5 := breakerBlock5 or (ta.crossunder(close[displacement5], upper5) and volume > volumeThreshold5 * averageVolume5)

breakerBlock15 = ta.crossover(close[displacement15], lower15) and volume > volumeThreshold15 * averageVolume15

breakerBlock15 := breakerBlock15 or (ta.crossunder(close[displacement15], upper15) and volume > volumeThreshold15 * averageVolume15)

breakerBlock60 = ta.crossover(close[displacement60], lower60) and volume > volumeThreshold60 * averageVolume60

breakerBlock60 := breakerBlock60 or (ta.crossunder(close[displacement60], upper60) and volume > volumeThreshold60 * averageVolume60)

breakerBlock240 = ta.crossover(close[displacement240], lower240) and volume > volumeThreshold240 * averageVolume240

breakerBlock240 := breakerBlock240 or (ta.crossunder(close[displacement240], upper240) and volume > volumeThreshold240 * averageVolume240)

// Affichage du Breaker Block sur le graphique

bgcolor(breakerBlock1 ? color.new(color.yellow, 70) : na)

bgcolor(breakerBlock5 ? color.new(color.yellow, 70) : na)

bgcolor(breakerBlock15 ? color.new(color.yellow, 70) : na)

bgcolor(breakerBlock60 ? color.new(color.yellow, 70) : na)

bgcolor(breakerBlock240 ? color.new(color.yellow, 70) : na)

// Définition de la zone limite de l'ordre de profit pour chaque plage de temps

fibLevel1 = basis1 * fibonacciLevel1

fibLevel5 = basis5 * fibonacciLevel5

fibLevel15 = basis15 * fibonacciLevel15

fibLevel60 = basis60 * fibonacciLevel60

fibLevel240 = basis240 * fibonacciLevel240

// Signal d'achat modifié en fonction du Breaker Block et du déplacement pour chaque plage de temps

buySignal1 = ta.crossover(close[displacement1], lower1) and volume > volumeThreshold1 * averageVolume1

buySignal5 = ta.crossover(close[displacement5], lower5) and volume > volumeThreshold5 * averageVolume5

buySignal15 = ta.crossover(close[displacement15], lower15) and volume > volumeThreshold15 * averageVolume15

buySignal60 = ta.crossover(close[displacement60], lower60) and volume > volumeThreshold60 * averageVolume60

buySignal240 = ta.crossover(close[displacement240], lower240) and volume > volumeThreshold240 * averageVolume240

// Signal de vente modifié en fonction du Breaker Block et du déplacement pour chaque plage de temps

sellSignal1 = ta.crossunder(close[displacement1], upper1) and volume > volumeThreshold1 * averageVolume1

sellSignal5 = ta.crossunder(close[displacement5], upper5) and volume > volumeThreshold5 * averageVolume5

sellSignal15 = ta.crossunder(close[displacement15], upper15) and volume > volumeThreshold15 * averageVolume15

sellSignal60 = ta.crossunder(close[displacement60], upper60) and volume > volumeThreshold60 * averageVolume60

sellSignal240 = ta.crossunder(close[displacement240], upper240) and volume > volumeThreshold240 * averageVolume240

// Tracé des niveaux de limite de profit pour chaque plage de temps

hline(fibLevelInput1, color=color.green, linestyle=hline.style_dashed, title="Niveau de Limite de Profit 1 min")

hline(fibLevelInput5, color=color.green, linestyle=hline.style_dashed, title="Niveau de Limite de Profit 5 min")

hline(fibLevelInput15, color=color.green, linestyle=hline.style_dashed, title="Niveau de Limite de Profit 15 min")

hline(fibLevelInput60, color=color.green, linestyle=hline.style_dashed, title="Niveau de Limite de Profit 1 h")

hline(fibLevelInput240, color=color.green, linestyle=hline.style_dashed, title="Niveau de Limite de Profit 4 h")

// Définition des ordres de vente et d'achat pour chaque plage de temps

if buySignal1

strategy.entry("Achat 1 min", strategy.long)

if sellSignal1

strategy.entry("Vente 1 min", strategy.short)

if buySignal5

strategy.entry("Achat 5 min", strategy.long)

if sellSignal5

strategy.entry("Vente 5 min", strategy.short)

if buySignal15

strategy.entry("Achat 15 min", strategy.long)

if sellSignal15

strategy.entry("Vente 15 min", strategy.short)

if buySignal60

strategy.entry("Achat 1 h", strategy.long)

if sellSignal60

strategy.entry("Vente 1 h", strategy.short)

if buySignal240

strategy.entry("Achat 4 h", strategy.long)

if sellSignal240

strategy.entry("Vente 4 h", strategy.short)

// Configuration des ordres de sortie (Take Profit) pour chaque plage de temps

profitRatio = 2

stopLossRatio = 1

stopLossLevel1 = strategy.position_avg_price * (1 - stopLossRatio / (stopLossRatio + profitRatio))

stopLossLevel5 = strategy.position_avg_price * (1 - stopLossRatio / (stopLossRatio + profitRatio))

stopLossLevel15 = strategy.position_avg_price * (1 - stopLossRatio / (stopLossRatio + profitRatio))

stopLossLevel60 = strategy.position_avg_price * (1 - stopLossRatio / (stopLossRatio + profitRatio))

stopLossLevel240 = strategy.position_avg_price * (1 - stopLossRatio / (stopLossRatio + profitRatio))

strategy.exit("Stop Loss 1 min", "Achat 1 min", stop=stopLossLevel1)

strategy.exit("Stop Loss 1 min", "Vente 1 min", stop=stopLossLevel1)

strategy.exit("Stop Loss 5 min", "Achat 5 min", stop=stopLossLevel5)

strategy.exit("Stop Loss 5 min", "Vente 5 min", stop=stopLossLevel5)

strategy.exit("Stop Loss 15 min", "Achat 15 min", stop=stopLossLevel15)

strategy.exit("Stop Loss 15 min", "Vente 15 min", stop=stopLossLevel15)

strategy.exit("Stop Loss 1 h", "Achat 1 h", stop=stopLossLevel60)

strategy.exit("Stop Loss 1 h", "Vente 1 h", stop=stopLossLevel60)