Estrategia combinada de cruces múltiples de tortugas y promedios móviles ponderados, MACD y TSI

Descripción general

Se trata de una estrategia que utiliza múltiples indicadores técnicos para juzgar las señales de negociación. Integra el sistema de doble cruce de medias de las reglas de negociación de la tortuga, el promedio móvil ponderado, el MACD y el TSI, los cuatro principales indicadores técnicos, para formar una estrategia de negociación de confirmación múltiple. Esta combinación puede filtrar eficazmente las señales falsas y mejorar la estabilidad.

El principio

El principio central de la estrategia es la combinación cruzada de múltiples indicadores técnicos. Incluye los siguientes aspectos:

El cruce de la línea de doble medias con el uso de la regla de comercio de la tortuga genera una señal de comercio. Se calcula el promedio móvil de doble Hull del día 7 y el día 14, respectivamente, y se ve al alza cuando se atraviesa la línea de media de corto plazo y se ve bajada cuando se atraviesa la línea de media de largo plazo.

Calcula el promedio móvil ponderado de 1 día como indicador de tendencias importantes a largo plazo.

Calcule el indicador MACD y juzgue su punto de inflexión con la línea de señal. El MACD es mayor que la línea de señal cuando es positivo y menor que cuando es negativo.

Calcule el índice TSI y determine si está por encima de la línea de sobreventa o por debajo de la línea de sobreventa. El TSI se desploma cuando está por encima de la línea de sobreventa, y se ve cuando está por debajo de la línea de sobreventa.

Para ser admitido, se deben cumplir las siguientes condiciones:

- La línea 7 en la línea 14

- Si está por debajo de la media móvil ponderada de 1 día, solo hace más; si está por encima, solo hace menos.

- El MACD está atravesando la línea de señal.

- TSI por encima de la línea de venta alta (hacer más) o por encima de la línea de compra baja (hacer menos)

De esta manera, se puede evitar la falsa señal producida por un solo indicador técnico y mejorar la estabilidad.

Las ventajas

Esta estrategia de combinación cruzada de múltiples indicadores tiene las siguientes ventajas:

Confirmación múltiple, filtración efectiva de señales falsas y evita transacciones erróneas.

Los indicadores técnicos cubren el corto, medio y largo plazo y pueden capturar diferentes niveles de oportunidades de negociación.

Las leyes de comercio de la playa han sido probadas en la práctica y permiten obtener ganancias estables.

Los indicadores MACD son sensibles a los cambios en el mercado a corto plazo y pueden mejorar la actualidad de las estrategias.

El índice TSI es más suave y permite identificar de manera eficiente el exceso de compra y venta.

Las medias móviles son importantes indicadores de tendencias a largo plazo para evitar el comercio en contra.

En resumen, esta estrategia combina varios indicadores, es estable y flexible, tiene un gran margen de ganancias y es una excelente estrategia de cuantificación.

El riesgo

Esta estrategia también tiene ciertos riesgos, que se centran principalmente en los siguientes aspectos:

La multiplicación de indicadores aumenta la complejidad de las estrategias y dificulta la configuración y optimización de los parámetros.

La diferencia entre los indicadores puede afectar la estabilidad de la estrategia.

La probabilidad de que un indicador técnico emita una señal falsa no puede eliminarse por completo.

Si se pierde la oportunidad de un cambio de tendencia a corto plazo, no se puede aprovechar el espacio de arbitraje de un cambio de tendencia rápido.

En consecuencia, se puede optimizar aún más en los siguientes aspectos:

Buscar la combinación óptima de los parámetros del indicador para mejorar la coherencia entre los indicadores.

Aumentar los mecanismos de prevención de pérdidas y controlar las pérdidas individuales.

La combinación de indicadores de diferentes tipos y ciclos puede mejorar aún más la estabilidad.

Reservar parte de los fondos apropiadamente para el arbitraje utilizando técnicas de inversión.

Dirección de optimización

Esta estrategia puede ser optimizada en los siguientes aspectos:

Optimización de parámetros: se pueden optimizar los parámetros del indicador, como la longitud del ciclo, el número de líneas, el intervalo de sobreventa y sobreventa, para encontrar la combinación óptima de parámetros.

Aumentar los mecanismos de detención de pérdidas. Configurar adecuadamente los métodos de detención de pérdidas, como el detención móvil o CLASSES, para controlar las pérdidas.

Añadir más indicadores. Se pueden agregar otros indicadores como KD, OBV, fluctuación, etc., formando una verificación cruzada de más dimensiones.

En combinación con el aprendizaje automático. Utiliza varios indicadores técnicos como entrada, utiliza redes neuronales para el juicio de señales y optimización de parámetros, etc.

Reservar adecuadamente los fondos para la cobertura. Tener una posición inversa, aprovechar la inversión para obtener ganancias.

Resumir

La estrategia utiliza una combinación de cuatro indicadores técnicos: la ley de comercio de la tortuga, el promedio móvil, el MACD y el TSI, para construir una estrategia cuantitativa de alta estabilidad, flexibilidad y buena eficacia en el campo. Capta las tendencias a corto y largo plazo, y la verificación cruzada de múltiples indicadores reduce efectivamente la probabilidad de falsas señales.

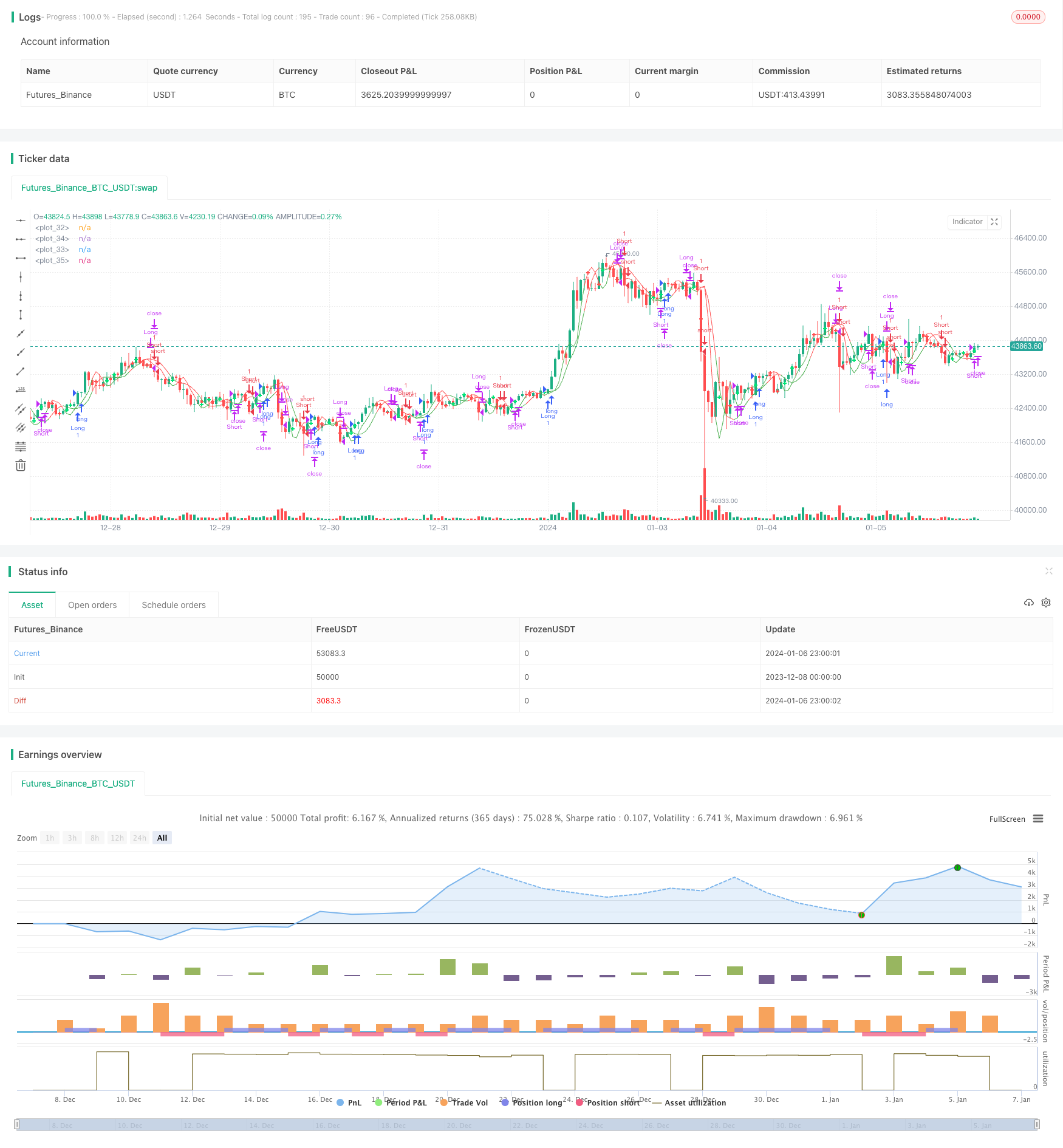

/*backtest

start: 2023-12-08 00:00:00

end: 2024-01-07 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

// Quad-HullMA-cross & VWMA & MacD & TSI combination <<<<< by SeaSide420 >>>>>>

strategy("MultiCross", overlay=true)

keh=input(title="Double HullMA 1",defval=7, minval=1)

teh=input(title="Double HullMA 2",defval=14, minval=1)

meh=input(title="VWMA",defval=1, minval=1)

meh1=vwma(close,round(meh))

n2ma=2*wma(close,round(keh/2))

nma=wma(close,keh)

diff=n2ma-nma,sqn=round(sqrt(keh))

n2ma1=2*wma(close[2],round(keh/2))

nma1=wma(close[2],keh)

diff1=n2ma1-nma1,sqn1=round(sqrt(keh))

n1=wma(diff,sqn)

n2=wma(diff1,sqn)

b=n1>n2?lime:red

c=n1>n2?green:red

n2ma3=2*wma(close,round(teh/2))

nma2=wma(close,teh)

diff2=n2ma3-nma2,sqn2=round(sqrt(teh))

n2ma4=2*wma(close[2],round(teh/2))

nma3=wma(close[2],teh)

diff3=n2ma4-nma3,sqn3=round(sqrt(teh))

n3=wma(diff2,sqn2)

n4=wma(diff3,sqn3)

fastLength = input(title="MacD fastLength", defval=7)

slowlength = input(title="MacD slowlength", defval=14)

MACDLength = input(title="MacD Length", defval=3)

MACD = ema(close, fastLength) - ema(close, slowlength)

aMACD = ema(MACD, MACDLength)

delta = MACD - aMACD

a1=plot(n1,color=c),a2=plot(n2,color=c)

plot(cross(n1, n2) ? n1 : na, style = cross, color=b, linewidth = 3)

a3=plot(n3,color=c),a4=plot(n4,color=c)

plot(cross(n3, n4) ? n1 : na, style = cross, color=b, linewidth = 3)

//a5=plot(meh1,color=c)

long = input(title="TSI Long Length", defval=5)

short = input(title="TSI Short Length", defval=3)

signal = input(title="TSI Signal Length", defval=2)

linebuy = input(title="TSI Upper Line", defval=4)

linesell = input(title="TSI Lower Line", defval=-4)

price = close

double_smooth(src, long, short) =>

fist_smooth = ema(src, long)

ema(fist_smooth, short)

pc = change(price)

double_smoothed_pc = double_smooth(pc, long, short)

double_smoothed_abs_pc = double_smooth(abs(pc), long, short)

tsi_value = 100 * (double_smoothed_pc / double_smoothed_abs_pc)

closelong = n1<n2 and n3<n4 and n1>meh1

if (closelong)

strategy.close("Long")

closeshort = n1>n2 and n3>n4 and n1<meh1

if (closeshort)

strategy.close("Short")

longCondition = strategy.opentrades<1 and n1>n2 and MACD>aMACD and n1<meh1 and n3>n4 and ema(tsi_value, signal)>linesell

if (longCondition)

strategy.entry("Long",strategy.long)

shortCondition = strategy.opentrades<1 and n1<n2 and MACD<aMACD and n1>meh1 and n3<n4 and ema(tsi_value, signal)<linebuy

if (shortCondition)

strategy.entry("Short",strategy.short)