Estrategia de trading con cruces dorados de tres medias móviles

Descripción general

La estrategia de intercambio de oro en tres líneas es una estrategia típica de análisis técnico que utiliza tres promedios móviles de diferentes longitudes de tiempo para capturar tendencias y realizar operaciones de bajo riesgo. Se genera una señal de compra cuando el promedio móvil de corto plazo atraviesa el promedio móvil de mediano plazo y el promedio móvil de mediano plazo es superior al promedio móvil de largo plazo. Se genera una señal de venta cuando el promedio móvil de mediano plazo atraviesa el promedio móvil de mediano plazo por debajo del promedio móvil de corto plazo y el promedio móvil de mediano plazo es inferior al promedio móvil de largo plazo.

Principio de estrategia

La estrategia de cruce de oro de tres líneas promedio depende principalmente de tres medias móviles para determinar la dirección de la tendencia. Las medias móviles a corto plazo responden sensiblemente a los cambios en los precios; las medias móviles a medio plazo ofrecen un juicio de tendencia más claro; las medias móviles a largo plazo filtran el ruido del mercado y determinan la dirección de la tendencia a largo plazo.

Cuando un movimiento medio a corto plazo atraviesa el movimiento medio a mediano plazo, indica que el precio comienza a romper hacia arriba; en este momento, si el movimiento medio a mediano plazo es más alto que el movimiento medio a largo plazo, indica que se encuentra en auge, por lo que genera una señal de compra.

Por el contrario, cuando la media móvil corta atraviesa la media móvil intermedia, indica que el precio comienza a romper hacia abajo; en este momento, si la media móvil intermedia está por debajo de la media móvil de largo plazo, indica que se encuentra en una tendencia bajista, por lo que genera una señal de venta.

La estrategia establece al mismo tiempo un límite de stop loss. Después de la negociación, se calcula el precio de stop loss y el precio de stop loss en función del porcentaje de stop loss y stop loss establecido. Si el precio toca el límite de stop loss o stop loss, se sale de la posición.

Ventajas estratégicas

- Utiliza tres medias móviles para evaluar tendencias y mejorar la precisión de los resultados

- Establecer un Stop Loss Stop para controlar el riesgo de una sola operación

- Parámetros de promedio móvil personalizables para diferentes variedades

- Se puede elegir entre siete diferentes tipos de medias móviles, con una gran variedad de estrategias

Riesgos estratégicos y soluciones

- Las líneas triangulares pueden generar señales erróneas cuando se alinean entre sí

Solución: ajuste adecuado de los parámetros de las medias móviles para evitar señales erróneas

- Establecer un porcentaje de parada de pérdidas excesivo

Solución: ajuste adecuado de la proporción de la parada de pérdida, no demasiado grande ni demasiado pequeño

- Parámetros mal configurados que resultan en una frecuencia de transacción demasiado alta o demasiado baja

Solución: probar diferentes parámetros para encontrar la combinación óptima

Dirección de optimización de la estrategia

La estrategia de la cruz de oro triangular se puede optimizar en los siguientes aspectos:

- Prueba diferentes tipos de parámetros de diferentes longitudes para encontrar el mejor parámetro

Se puede probar una combinación de promedios móviles de diferentes longitudes o tipos para obtener el mejor resultado comercial

- Añadir otras señales de filtro de indicadores técnicos

Se pueden incluir otros indicadores en la estrategia, como KDJ, MACD, etc., para la verificación de múltiples factores, filtrar señales de error

- Parámetros de selección según las características de las diferentes variedades

Se puede acortar el ciclo de la media móvil para variedades de alta volatilidad; para variedades de baja volatilidad, se puede aumentar el ciclo de la media móvil

- Buscar la combinación óptima de parámetros con métodos de aprendizaje automático

El algoritmo recorre automáticamente el espacio de los parámetros para localizar rápidamente los parámetros óptimos

Resumir

La estrategia de cruce de oro de tres líneas es una estrategia de seguimiento de tendencias más sencilla y práctica en general. Utiliza al mismo tiempo tres medias móviles para capturar la dirección de la tendencia, establecer el riesgo de control de stop loss y obtener un rendimiento estable.

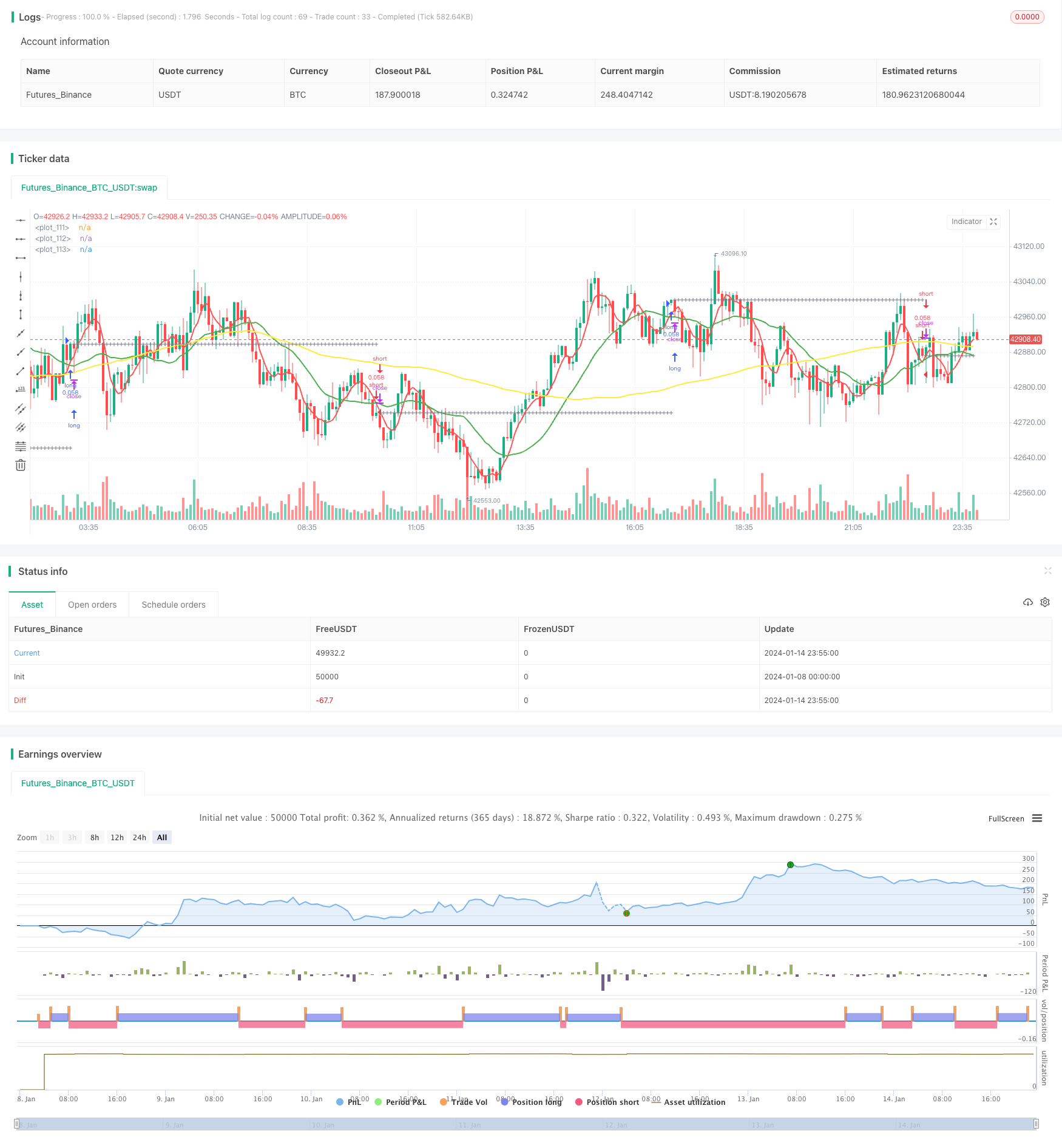

/*backtest

start: 2024-01-08 00:00:00

end: 2024-01-15 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Kozlod - 3 MA strategy with SL/PT", shorttitle="kozlod_3ma", overlay = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 5)

//

// author: Kozlod

// date: 2018-03-25

//

////////////

// INPUTS //

////////////

ma_type = input(title = "MA Type", defval = "SMA", options = ['SMA', 'EMA', 'WMA', 'VWMA', 'HMA', 'SMMA', 'DEMA'])

short_ma_len = input(title = "Short MA Length", defval = 5, minval = 1)

short_ma_src = input(title = "Short MA Source", defval = close)

medium_ma_len = input(title = "Medium MA Length", defval = 20, minval = 2)

medium_ma_src = input(title = "Medium MA Source", defval = close)

long_ma_len = input(title = "Long MA Length", defval = 100, minval = 3)

long_ma_src = input(title = "Long MA Source", defval = close)

sl_lev_perc = input(title = "SL Level % (0 - Off)", type = float, defval = 0, minval = 0, step = 0.01)

pt_lev_perc = input(title = "PT Level % (0 - Off)", type = float, defval = 0, minval = 0, step = 0.01)

// Set initial values to 0

short_ma = 0.0

long_ma = 0.0

medium_ma = 0.0

// Simple Moving Average (SMA)

if ma_type == 'SMA'

short_ma := sma(short_ma_src, short_ma_len)

medium_ma := sma(medium_ma_src, medium_ma_len)

long_ma := sma(long_ma_src, long_ma_len)

// Exponential Moving Average (EMA)

if ma_type == 'EMA'

short_ma := ema(short_ma_src, short_ma_len)

medium_ma := ema(medium_ma_src, medium_ma_len)

long_ma := ema(long_ma_src, long_ma_len)

// Weighted Moving Average (WMA)

if ma_type == 'WMA'

short_ma := wma(short_ma_src, short_ma_len)

medium_ma := wma(medium_ma_src, medium_ma_len)

long_ma := wma(long_ma_src, long_ma_len)

// Hull Moving Average (HMA)

if ma_type == 'HMA'

short_ma := wma(2*wma(short_ma_src, short_ma_len / 2) - wma(short_ma_src, short_ma_len), round(sqrt(short_ma_len)))

medium_ma := wma(2*wma(medium_ma_src, medium_ma_len / 2) - wma(medium_ma_src, medium_ma_len), round(sqrt(medium_ma_len)))

long_ma := wma(2*wma(long_ma_src, long_ma_len / 2) - wma(long_ma_src, long_ma_len), round(sqrt(long_ma_len)))

// Volume-weighted Moving Average (VWMA)

if ma_type == 'VWMA'

short_ma := vwma(short_ma_src, short_ma_len)

medium_ma := vwma(medium_ma_src, medium_ma_len)

long_ma := vwma(long_ma_src, long_ma_len)

// Smoothed Moving Average (SMMA)

if ma_type == 'SMMA'

short_ma := na(short_ma[1]) ? sma(short_ma_src, short_ma_len) : (short_ma[1] * (short_ma_len - 1) + short_ma_src) / short_ma_len

medium_ma := na(medium_ma[1]) ? sma(medium_ma_src, medium_ma_len) : (medium_ma[1] * (medium_ma_len - 1) + medium_ma_src) / medium_ma_len

long_ma := na(long_ma[1]) ? sma(long_ma_src, long_ma_len) : (long_ma[1] * (long_ma_len - 1) + long_ma_src) / long_ma_len

// Double Exponential Moving Average (DEMA)

if ma_type == 'DEMA'

e1_short = ema(short_ma_src , short_ma_len)

e1_medium = ema(medium_ma_src, medium_ma_len)

e1_long = ema(long_ma_src, long_ma_len)

short_ma := 2 * e1_short - ema(e1_short, short_ma_len)

medium_ma := 2 * e1_medium - ema(e1_medium, medium_ma_len)

long_ma := 2 * e1_long - ema(e1_long, long_ma_len)

/////////////

// SIGNALS //

/////////////

long_signal = crossover( short_ma, medium_ma) and medium_ma > long_ma

short_signal = crossunder(short_ma, medium_ma) and medium_ma < long_ma

// Calculate PT/SL levels

// Initial values

last_signal = 0

prev_tr_price = 0.0

pt_level = 0.0

sl_level = 0.0

// Calculate previous trade price

prev_tr_price := (long_signal[1] and nz(last_signal[2]) != 1) or (short_signal[1] and nz(last_signal[2]) != -1) ? open : nz(last_signal[1]) != 0 ? prev_tr_price[1] : na

// Calculate SL/PT levels

pt_level := nz(last_signal[1]) == 1 ? prev_tr_price * (1 + pt_lev_perc / 100) : nz(last_signal[1]) == -1 ? prev_tr_price * (1 - pt_lev_perc / 100) : na

sl_level := nz(last_signal[1]) == 1 ? prev_tr_price * (1 - sl_lev_perc / 100) : nz(last_signal[1]) == -1 ? prev_tr_price * (1 + sl_lev_perc / 100) : na

// Calculate if price hit sl/pt

long_hit_pt = pt_lev_perc > 0 and nz(last_signal[1]) == 1 and close >= pt_level

long_hit_sl = sl_lev_perc > 0 and nz(last_signal[1]) == 1 and close <= sl_level

short_hit_pt = pt_lev_perc > 0 and nz(last_signal[1]) == -1 and close <= pt_level

short_hit_sl = sl_lev_perc > 0 and nz(last_signal[1]) == -1 and close >= sl_level

// What is last active trade?

last_signal := long_signal ? 1 : short_signal ? -1 : long_hit_pt or long_hit_sl or short_hit_pt or short_hit_sl ? 0 : nz(last_signal[1])

//////////////

// PLOTTING //

//////////////

// Plot MAs

plot(short_ma, color = red, linewidth = 2)

plot(medium_ma, color = green, linewidth = 2)

plot(long_ma, color = yellow, linewidth = 2)

// Plot Levels

plotshape(prev_tr_price, style = shape.cross, color = gray, location = location.absolute, size = size.small)

plotshape(sl_lev_perc > 0 ? sl_level : na, style = shape.cross, color = red, location = location.absolute, size = size.small)

plotshape(pt_lev_perc > 0 ? pt_level : na, style = shape.cross, color = green, location = location.absolute, size = size.small)

//////////////

// STRATEGY //

//////////////

strategy.entry("long", true, when = long_signal)

strategy.entry("short", false, when = short_signal)

strategy.close("long", when = long_hit_pt or long_hit_sl)

strategy.close("short", when = short_hit_pt or short_hit_sl)