Estrategia de trading a corto plazo basada en el indicador de índice estocástico

Descripción general

Esta estrategia se basa en el indicador SMI, diseñado para una estrategia de negociación de corto plazo, que se utiliza principalmente para la negociación de corto plazo en acciones y monedas digitales. La estrategia combina las señales de sobreventa y sobreventa del indicador SMI y la confirmación de las medias móviles, que pueden capturar el retroceso intermedio en un mercado de tendencia y proporcionar un mejor punto de entrada.

Principio de estrategia

La estrategia utiliza principalmente el índice estocástico para determinar las zonas de sobrecompra y sobreventa del mercado. La fórmula para calcular el índice estocástico es:

SMI = (MA(Close - LL)/(HH - LL)) * 100

LL es el precio más bajo en N días y HH es el precio más alto en N días. La idea de diseño de este indicador es que el mercado está sobrecomprado cuando el precio de cierre se acerca al precio más alto en N días; el mercado está sobrevendido cuando el precio de cierre se acerca al precio más bajo en N días.

En esta estrategia, toma los parámetros de los indicadores SMA N de 5 y 3, que representan el índice estocástico de los días 5 y 3. Por lo general, si se usa solo un parámetro, es fácil generar una señal errónea, por lo que esta estrategia utiliza la doble confirmación SMA doble para filtrar algo de ruido.

Además, la estrategia superpone el EMA de media móvil, con parámetros establecidos para que coincida con el SMI, para confirmar aún más la señal del SMI y evitar errores de juicio.

Ventajas estratégicas

- El indicador del índice estocástico (Stochastic Index) es un indicador de las zonas de sobreventa y sobrecompra, que permite capturar oportunidades de reversión.

- Parámetros de doble SMA configurados para filtrar las señales de error

- Confirme junto con los indicadores de la EMA para evitar errores

Riesgo estratégico

- Los indicadores SMI son propensos a la formación de señales erróneas, incluso con la configuración de dos indicadores SMA y EMA, no se puede evitar el riesgo por completo

- La estrategia puede generar demasiadas inversiones en un escenario de tendencia, lo que afecta a los ingresos generales.

El riesgo es evitarlo:

- El uso de stop loss para controlar las pérdidas individuales

- Utilizar esta estrategia sólo en mercados de sideways o ranges, evitando su uso en situaciones de tendencia

Dirección de optimización de la estrategia

- Prueba de los indicadores SMI bajo diferentes parámetros para encontrar la combinación óptima de parámetros

- Intenta combinar la confirmación con otros indicadores, como la banda de Brin, KDJ, etc., para mejorar la precisión de la señal

- Optimización de las estrategias de stop loss, con un stop loss variable según la volatilidad del mercado

- Indicadores de tendencia combinados para evitar su uso en situaciones de tendencia

Resumir

En general, esta estrategia es una estrategia adecuada para el comercio de corta línea. Combina las características de sobrecompra y sobreventa del índice estocástico, con el movimiento de la media para filtrar y confirmar la señal, para identificar algunas oportunidades de comercio de corta línea.

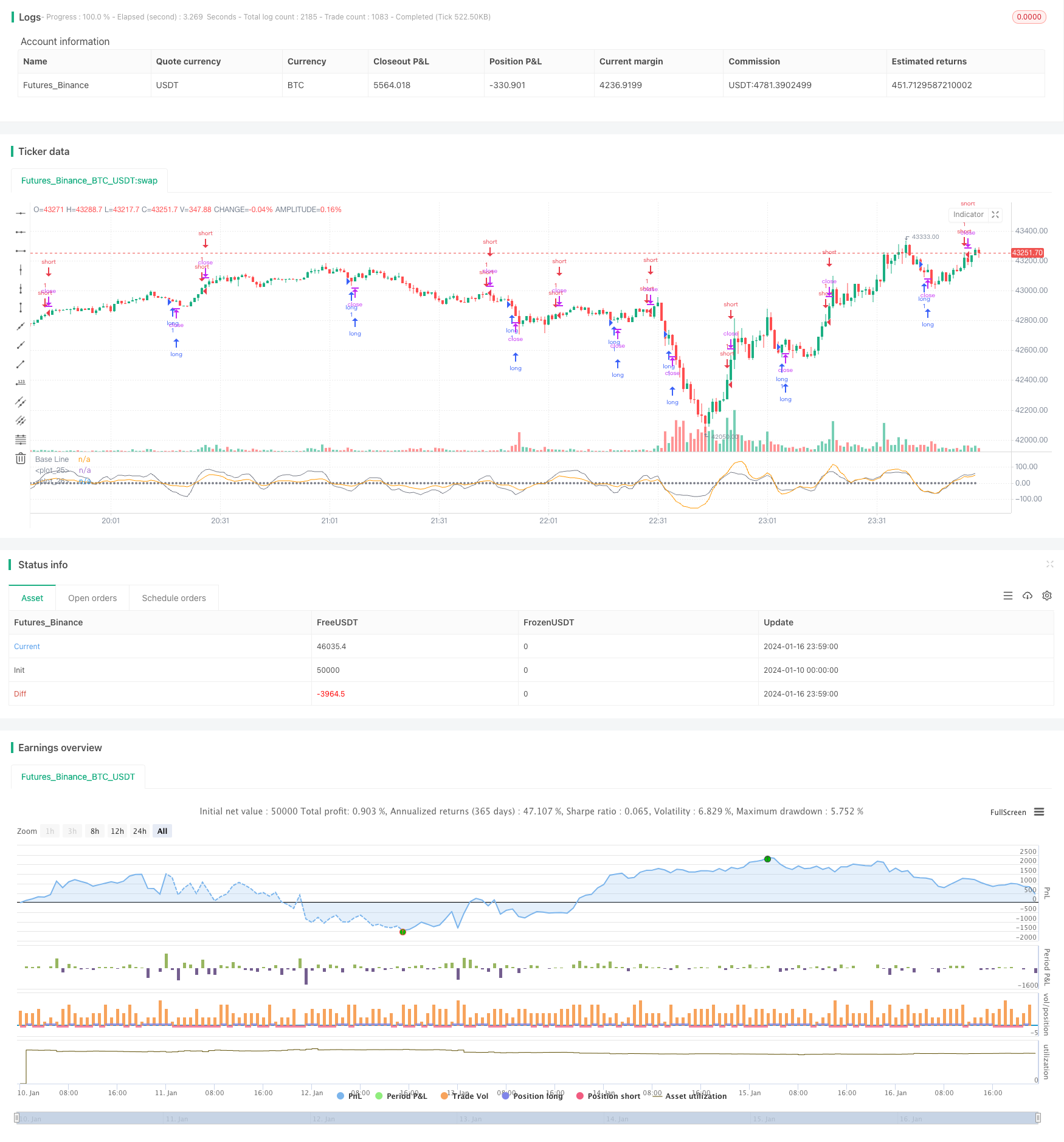

/*backtest

start: 2024-01-10 00:00:00

end: 2024-01-17 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title="SMIndex Strategy", shorttitle="SMIndex Strategy", overlay=false, pyramiding=0, initial_capital=1000, currency=currency.USD)

//

sm1 = input(5, 'sm1')

sm2 = input(3, 'sm2')

//

Lower = lowest (low, sm1)

Hight = highest (high, sm1)

Downsideup = Hight - Lower

Upsidedown = close - (Hight+Lower)/2

//

ema1 = ema(ema(Upsidedown,sm2),sm2)

ema2 = ema(ema(Downsideup,sm2),sm2)

smi = ema2 != 0 ? (ema1/(ema2/2)*100) : 0

//

obLevel1 = input(55, "Over Bought Level 1")

obLevel2 = input(35, "Over Bought Level 2")

osLevel1 = input(-55, "Over Sold Level 1")

osLevel2 = input(-35, "Over Sold Level 2")

//

// h1=plot(obLevel1, color=red, title='Sell 1s 55 do', style=dashed, linewidth=2)

// h2=plot(obLevel2, color=maroon, title='Sell 2s 35 do', style=circles, linewidth=2)

// h3=plot(osLevel1, color=red, title='Buy 1s -55 up', style=dashed, linewidth=2)

// h4=plot(osLevel2, color=maroon, title='Buy 2s -35 up', style=circles, linewidth=2)

plot(smi, color=gray, style=line, linewidth=0, transp=5)

plot(ema1, color=orange, style=line, linewidth=0, transp=5)

plot(0, color=gray, style=circles, linewidth=1, title='Base Line')

//

// fill(h1, h2, color=red, transp=55)

// fill(h3, h4, color=green, transp=55)

//Strategy Long Short Entry

longEntry = (smi) < -75 or (smi) < -65 or (smi) < -55 or (smi) < -45

shortEntry = (smi) > 75 or (smi) > 65 or (smi) > 55 or (smi) > 45

longCondition = longEntry

if(longCondition)

strategy.entry("long", strategy.long)

shortCondition = shortEntry

if(shortCondition)

strategy.entry("short", strategy.short)