Estrategia de bandas de Bollinger RSI OBV

Descripción general

La estrategia RSI OBV de Bollinger Bands combina la banda de Bollinger, el indicador de la fuerza relativa (RSI) y el indicador de equilibrio (OBV) para identificar los puntos de ruptura y los puntos de reversión en el precio de las acciones. La estrategia emite una señal de negociación cuando las acciones rompen la banda de Bollinger y se desvían, y el indicador RSI muestra un exceso de compra y venta, mientras que el indicador OBV se desvía.

Principio de estrategia

La lógica de negociación de esta estrategia se basa principalmente en las bandas de Brin, el RSI y el OBV. En concreto:

- Cuando el precio de las acciones rompe la línea media de la banda de Brin y sube, y el RSI es mayor que 50 indica que se está formando una tendencia de múltiples cabezas, en este momento si el indicador OBV retrocede indica una caída en el corto plazo, entonces este es el momento de construir una lista de múltiples posiciones.

- Cuando el precio de las acciones cae por debajo de la banda de Brin, se cancela la posición anterior.

- Cuando el precio de las acciones rompe la banda media de Brin y se dirige hacia abajo, y el RSI es menor a 50 para indicar que se está formando una tendencia de cabeza vacía, entonces es el momento de construir una reserva vacía si el aumento del indicador OBV indica un rebote en el corto plazo.

- Cuando el precio de las acciones vuelve a romper la banda de Brin y se pone en marcha, se elimina la posición en blanco anterior. Por lo tanto, la estrategia utiliza la ruptura de la trayectoria de Brin para determinar la dirección; luego se combina con el juicio de la fortaleza del RSI y el juicio de la reversión a corto plazo de OBV para formar una señal de negociación.

Análisis de las ventajas

La mayor ventaja de esta estrategia es la combinación de tres tipos diferentes de indicadores al mismo tiempo: la trayectoria de Brin, el RSI y el OBV, que pueden capturar las señales de cambio con anticipación cuando el precio de las acciones comienza a cambiar de dirección. Por ejemplo, después de que las acciones rompan la trayectoria de Brin hacia arriba, si solo se mira la línea K, es posible que se construya un polinomio directamente, pero la combinación de RSI y OBV puede determinar si existe la posibilidad de un ajuste a corto plazo en este momento para evitar la construcción de posiciones. Por lo tanto, este conjunto de indicadores puede mejorar la estabilidad de la estrategia. En segundo lugar, la estrategia establece al mismo tiempo una condición de entrada para romper el carril de Brin y una condición de parada para volver a romper el carril de Brin en la dirección opuesta. Esto permite controlar el porcentaje de ganancias y pérdidas de cada partida dentro de un rango razonable, lo que reduce la posibilidad de pérdidas individuales. Finalmente, la lógica del código de la estrategia es clara y concisa, la configuración de los parámetros es razonablemente fácil de entender, y se adapta a la optimización y mejora del marco de la estrategia para simular la realidad. Esto reduce los riesgos que pueden surgir cuando la estrategia es real.

Análisis de riesgos

El mayor riesgo de esta estrategia es que la configuración inadecuada de la anchura de la órbita de Brin puede causar la pérdida de una gran cantidad de oportunidades de negociación. Si la configuración de la distancia de la órbita de Brin es demasiado grande, el precio de las acciones necesita una gran fluctuación para desencadenar la lógica de la construcción de posiciones o el stop loss. Esto puede perder algunas oportunidades de tendencia más pequeñas. Además, la estrategia solo considera la lógica de selección de puntos de compra y venta, sin la integración de la optimización de la administración de fondos, administración de posiciones, etc. Esto conduce a la posibilidad de un aumento de posición ilimitado unilateral, que puede causar grandes pérdidas debido a la imposibilidad de detener la salida de pérdidas a tiempo. Por último, el RSI y el OBV pueden combinarse para dar una señal errónea. El RSI no puede determinar la tendencia a largo plazo solo considerando la velocidad de caída de los precios de las acciones en un período determinado. El OBV también puede ser menos confiable debido a las características de la acción.

Dirección de optimización

Teniendo en cuenta el análisis anterior, la estrategia puede ser optimizada en las siguientes direcciones:

- Optimización de la anchura de la vía de Brin, con la configuración de la anchura de la vía de Brin para adaptarse automáticamente a la amplitud de las fluctuaciones del mercado.

- Integración de la lógica de gestión de posiciones, reduciendo el tamaño de las posiciones cuando se producen pérdidas continuas. Aumentar adecuadamente las posiciones cuando se producen ganancias continuas.

- Prueba y optimización de los parámetros del indicador RSI, como el ciclo de inflexión.

- Prueba diferentes indicadores de corto plazo como KDJ, MACD y otros indicadores alternativos de OBV para ver si puedes mejorar la precisión de la señal.

- Prueba diferentes indicadores a medio y largo plazo, como MVSL, DMI, etc., en combinación con el RSI, para ayudar a determinar el movimiento a medio y largo plazo de las acciones.

Resumir

La estrategia de Bollinger Bands RSI OBV utiliza tres tipos diferentes de indicadores técnicos para garantizar cierta estabilidad y criterios de selección, y proporciona una base de marco para la optimización y mejora posteriores. La estrategia se aplica a las acciones de opción y tenencia de la línea media larga, y también puede servir como base para una estrategia de línea corta para realizar ajustes y optimizaciones considerables.

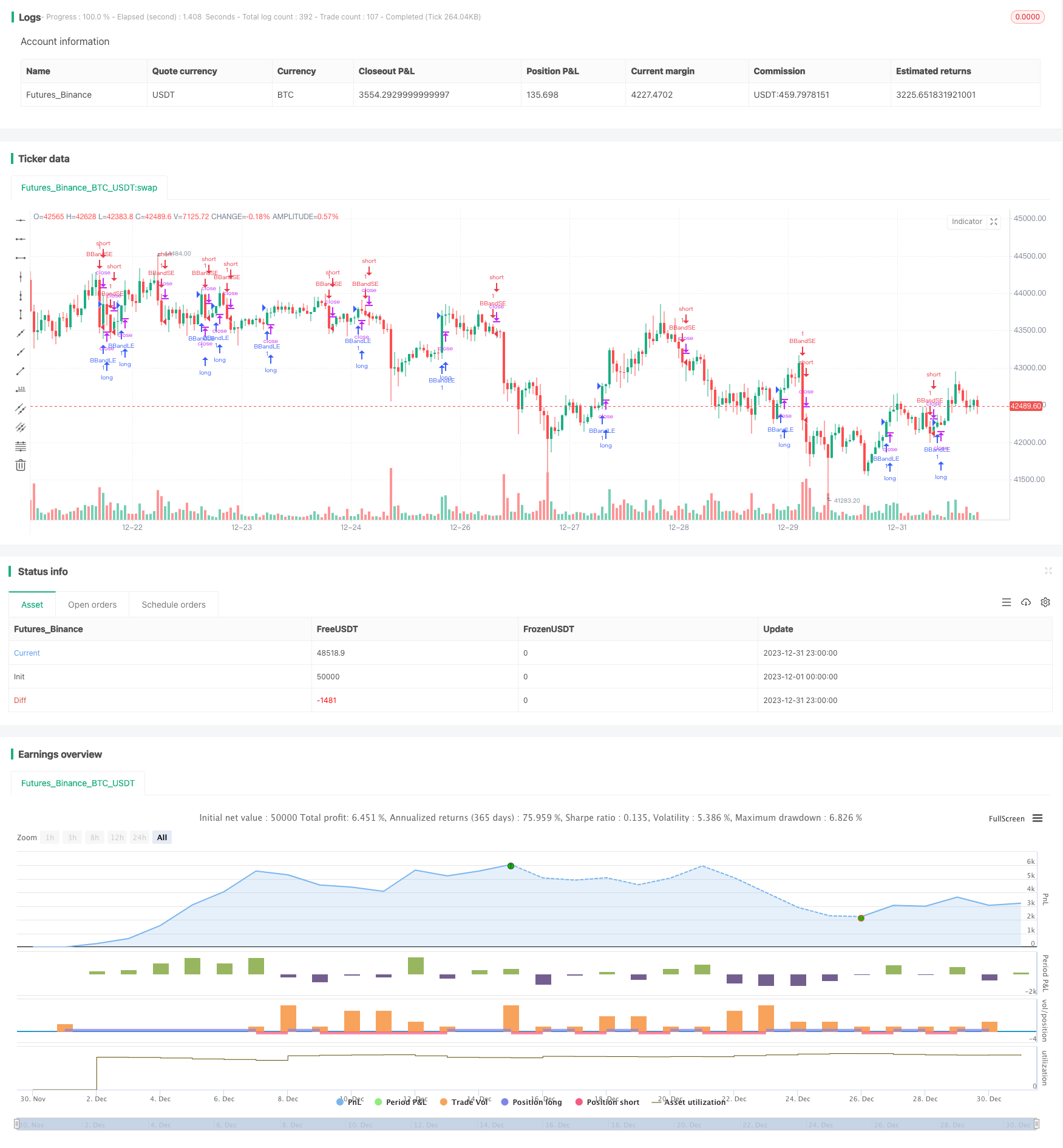

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © atakhadivi

//@version=4

strategy("BB+RSI+OBV", overlay=true)

src = close

obv = cum(sign(change(src)) * volume)

// plot(obv, color=#3A6CA8, title="OnBalanceVolume")

source = close

length = input(20, minval=1)

mult = input(2.0, minval=0.001, maxval=50)

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

buyEntry = source > basis and rsi(close, 14) > 50 and obv[1] < obv

buyExit = source < lower

sellEntry = source < basis and rsi(close, 14) < 50 and obv[1] > obv

sellExit = source > upper

strategy.entry("BBandLE", strategy.long, stop=lower, oca_name="BollingerBands",comment="BBandLE", when=buyEntry)

strategy.exit(id='BBandLE', when=buyExit)

strategy.entry("BBandSE", strategy.short, stop=upper, oca_name="BollingerBands", comment="BBandSE", when=sellEntry)

strategy.exit(id='BBandSE', when=sellExit)