Estrategia de trading con media móvil exponencial doble RSI

Descripción general

Esta estrategia se llama estrategia de negociación RSI de doble índice móvil. Utiliza el doble índice móvil (Double EMA) y el índice relativamente débil (RSI) como indicadores de negociación principales para realizar operaciones mecanizadas.

Principio de estrategia

La estrategia primero calcula el promedio móvil binario del precio (MA), luego calcula el RSI basado en el MA, y luego calcula el promedio móvil indexado del RSI (Smooth). Cuando el RSI cruza su promedio móvil, genera una señal de compra; cuando el RSI cruza su promedio móvil, genera una señal de venta. Opcionalmente, la estrategia también establece el número máximo de operaciones por día, el volumen de capital de negociación, el período de negociación, el punto de parada de pérdidas y el número de puntos de parada de seguimiento para el control de riesgos.

Ventajas estratégicas

- El uso de promedios móviles binarios permite una respuesta más rápida a los cambios en los precios, filtrando parte del ruido.

- El RSI se calcula a partir de una media móvil, lo que lo hace más estable y evita errores de trading.

- Los promedios móviles del RSI ayudan a confirmar las señales de negociación y filtrar las brechas falsas.

- Establezca el número máximo de operaciones para ayudar a controlar el riesgo diario.

- Establezca la cuota de capital de la transacción para evitar pérdidas individuales excesivas.

- Establecer un período de tiempo para el comercio, evitar los nodos de tiempo críticos y controlar el riesgo de liquidez.

- Establezca un número de puntos de parada para ayudar a limitar las pérdidas individuales.

- El seguimiento de los puntos de parada ayuda a bloquear los beneficios y reducir las retiradas.

Riesgo estratégico

- Los promedios móviles binarios son más lentos para reaccionar a los eventos inesperados en el mercado y pueden perder oportunidades de negociación en líneas cortas.

- El RSI es propenso a la formación de señales engañosas de forquillas y cruces de oro.

- La proporción de capital fijo no puede responder a la volatilidad del mercado y existe el riesgo de una utilización insuficiente de los fondos.

- Las paradas de pérdidas fijas son difíciles de adaptar a diferentes variedades y condiciones del mercado, y existe el riesgo de pérdidas o paradas prematuras.

- El tracking stop se puede activar con demasiada frecuencia en situaciones de temblor.

Respuesta:

- Reducir adecuadamente el ciclo de las medias móviles y aumentar la sensibilidad.

- En combinación con otros indicadores como la señal de filtro de volumen de tráfico.

- Dinámicamente ajustar el porcentaje de capital de la transacción.

- Ajuste el margen de stop loss en función de la volatilidad y el cambio del mercado.

- La flexibilidad adecuada para seguir el número de puntos de parada.

Dirección de optimización de la estrategia

- Prueba combinaciones de promedios móviles binarios de diferentes longitudes y períodos para encontrar el parámetro óptimo.

- Prueba de los parámetros de ciclo de cálculo del RSI para mejorar la fiabilidad de la señal de oro/horquilla muerta.

- Añadir volumen de transacciones, bandas de Brin y otros indicadores para filtrar el ruido de la señal.

- La proporción de capital de la transacción y el stop loss se ajustan dinámicamente a la volatilidad de los precios de cierre del día y otros factores.

- Mecanismos de seguimiento de pérdidas según las características de las diferentes variedades y la optimización del entorno de mercado.

Resumir

Esta estrategia tiene reglas mecánicas claras y de alta fiabilidad para variedades de tendencias de líneas medianas y largas. Después de la optimización, puede servir de base para la estrategia de seguimiento de tendencias mecánicas, el riesgo es controlado y vale la pena evaluar más a fondo el efecto en el mercado.

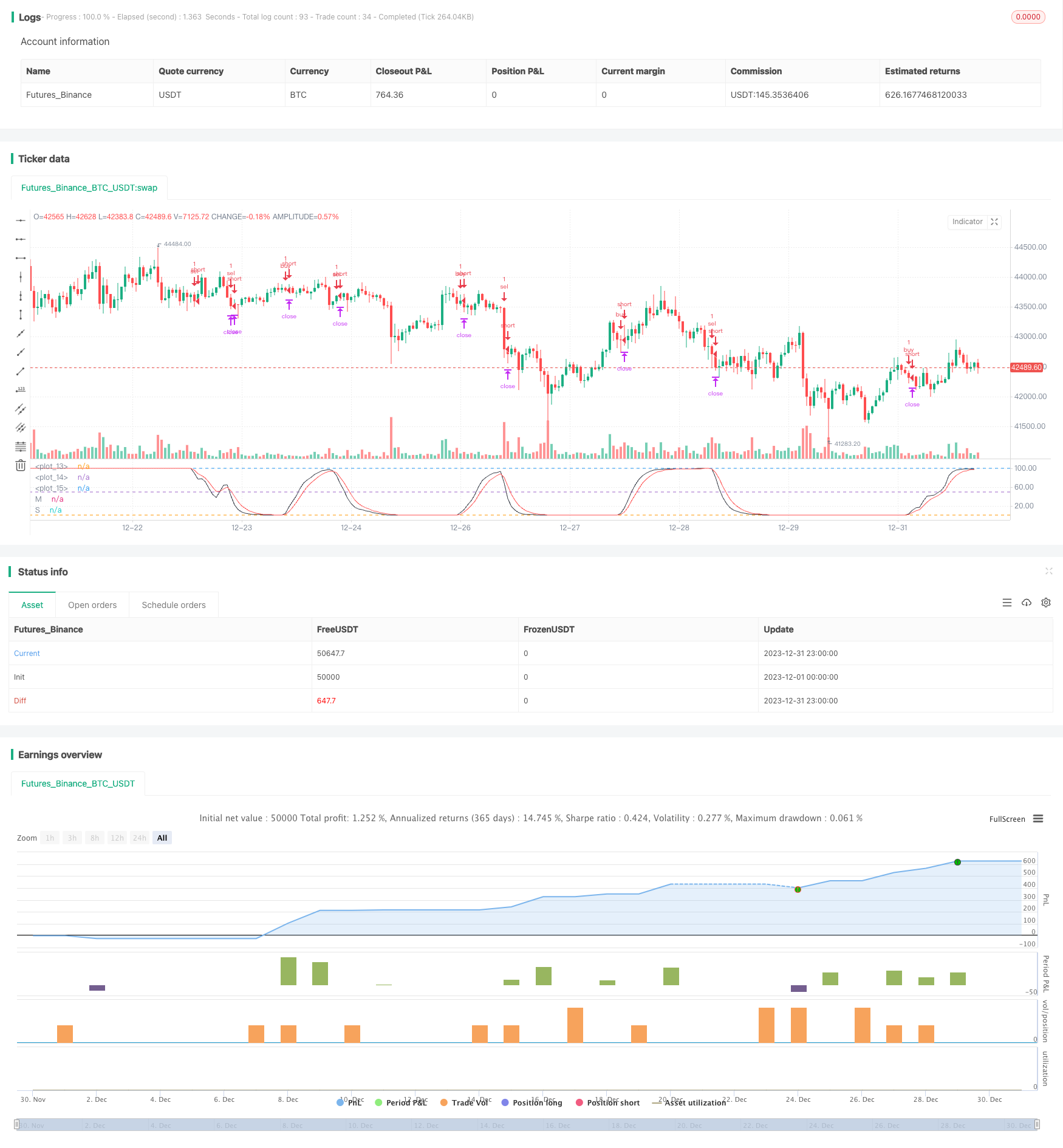

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title='[STRATEGY][RS]DemaRSI V0', shorttitle='D', overlay=false, initial_capital=100000, currency=currency.USD)

src = input(close)

ma_length = input(21)

rsi_length = input(4)

rsi_smooth = input(4)

ma = ema(ema(src, ma_length), ma_length)

marsi = rsi(ma, rsi_length)

smooth = ema(marsi, rsi_smooth)

plot(title='M', series=marsi, color=black)

plot(title='S', series=smooth, color=red)

hline(0)

hline(50)

hline(100)

max_order_per_day = input(6)

// strategy.risk.max_intraday_filled_orders(max_order_per_day)

trade_size_as_equity_factor = input(false)

trade_size = input(type=float, defval=10000.00) * (trade_size_as_equity_factor ? strategy.equity : 1)

take_profit_in_points = input(100000)

stop_loss_in_points = input(100000)

trail_in_points = input(150)

USE_SESSION = input(true)

trade_session = input(title='Trade Session:', defval='0400-1500', confirm=false)

istradingsession = not USE_SESSION ? true : not na(time('1', trade_session))

buy_entry = istradingsession and crossover(marsi, smooth)

sel_entry = istradingsession and crossunder(marsi, smooth)

strategy.entry('buy', long=true, qty=1, when=buy_entry)

strategy.entry('sel', long=false, qty=1, when=sel_entry)

strategy.exit('buy.Exit', from_entry='buy', profit=take_profit_in_points, loss=stop_loss_in_points, trail_points=trail_in_points, trail_offset=trail_in_points)

strategy.exit('sel.Exit', from_entry='sel', profit=take_profit_in_points, loss=stop_loss_in_points, trail_points=trail_in_points, trail_offset=trail_in_points)

strategy.close_all(when=not istradingsession)