Estrategia de trading con filtro de indicador dual

Descripción general

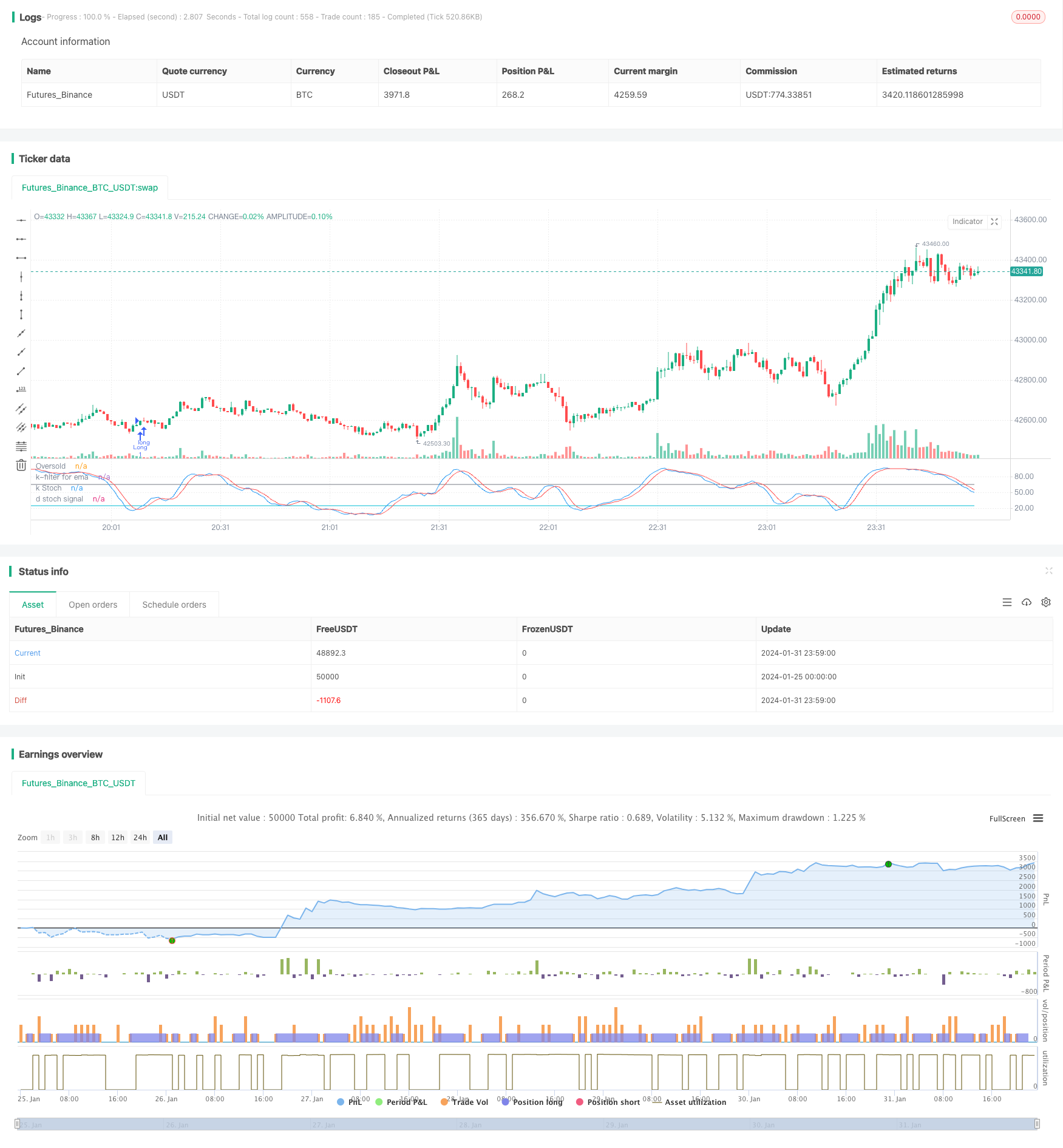

La estrategia es una estrategia de negociación de línea larga que utiliza el valor de K del indicador aleatorio y el promedio móvil del índice para combinar el filtro. La estrategia se juzga como una condición de compra cuando el valor de K del indicador aleatorio entra en la zona de venta excesiva y se juzga como una parada de pérdida o una parada de liquidación cuando el precio cae por debajo de la media móvil y se establece la condición de filtro del indicador aleatorio.

Principio de estrategia

La estrategia de comercio de ondas de doble indicador utiliza principalmente las características técnicas de los indicadores de indicadores aleatorios K para determinar el momento de compra y el índice de promedios móviles para determinar el momento de parada de pérdidas. Los valores de los indicadores aleatorios K se pueden usar para identificar sobreventa y sobreventa, mientras que las medias móviles son herramientas para determinar la tendencia de los precios. La combinación de ambos se puede comprar en el punto de venta y usar el promedio móvil para determinar el momento de parada de pérdidas.

La estrategia primero calcula los valores de K y D de un indicador aleatorio de 21 ciclos de longitud, y el promedio móvil de un índice de 38 ciclos de longitud. Se genera una señal de compra cuando el valor de K supera el valor de D y entra en la zona de venta por adelantado (default 25); se determina un reverso de tendencia cuando el precio cae por encima del promedio móvil y el valor de K del indicador aleatorio es mayor que 65, y se genera una señal de posición cerrada; al mismo tiempo se establece una condición de parada del 13%

El comercio a través de dos indicadores y dos filtros puede filtrar eficazmente las señales falsas y seguir la tendencia de la línea larga para obtener ganancias después de comprar en zonas de venta por adelantado. La estrategia es adecuada para mantener posiciones de línea larga y media.

Análisis de las ventajas

La estrategia tiene las siguientes ventajas:

Utiliza el indicador aleatorio Determina el punto de compra: cuando el indicador aleatorio K cruza el valor de D y entra en la zona de sobreventa, se considera una señal de reversión del precio de las acciones, es un buen momento para comprar.

Diseño de doble filtro: la estrategia utiliza un filtro de nivel bajo y un filtro de valor K / D para determinar el momento de compra y filtrar eficazmente las señales falsas.

Un indicador de movimiento promedio sigue el stop: el indicador tiene un retraso, y el uso de un stop puede maximizar los beneficios de seguir la tendencia.

El indicador aleatorio vuelve a filtrar el retroceso: al juzgar el cierre de la posición, el indicador aleatorio vuelve a utilizar el filtro del retroceso ordinario y la reversión de la tendencia para que la estrategia sea más estable.

La estrategia adecuada para la posición de la línea media y larga: mediante el diseño de la combinación de dos indicadores, la estrategia adecuada para la posición de la línea media y larga, se puede obtener una mejor ganancia.

Análisis de riesgos

La estrategia también tiene sus riesgos:

Riesgo sistémico: la estrategia es más sensible al entorno de las grandes ciudades y es susceptible a pérdidas en mercados bajistas.

Riesgo de reajuste: en el caso de una reajuste a corto plazo, puede desencadenar la pérdida de la media móvil y la salida prematura.

Riesgo de optimización de parámetros: los parámetros del indicador requieren una optimización de prueba repetida, y la configuración incorrecta puede afectar el rendimiento de la estrategia.

Riesgo de emergencia: los indicadores técnicos no funcionan en el momento de una emergencia importante, por lo que se debe tener cuidado de evitar este tipo de momentos.

Dirección de optimización

Algunas de las posibles direcciones de optimización de la estrategia incluyen:

Optimización de parámetros indicadores: prueba repetidamente diferentes combinaciones de parámetros para encontrar el mejor parámetro.

Métodos para incrementar el stop loss: Se pueden introducir métodos como el stop loss de la tasa de fluctuación y el stop loss de seguimiento.

En combinación con otros indicadores: se puede introducir un indicador de capacidad, una banda de Brin para determinar el punto de venta y venta.

Optimización del promedio móvil: prueba el efecto de medias más largas o más cortas.

Analiza el entorno de las grandes ciudades: ajusta los parámetros de la estrategia en función de la dinámica de la situación de la bolsa.

Resumir

La estrategia de comercio de ondas de filtro de doble indicador es una estrategia de seguimiento de tendencias más completa en general. Utiliza indicadores aleatorios para determinar puntos de compra, luego utiliza medias móviles para rastrear paradas de tendencia, y diseña un doble filtro que puede filtrar efectivamente las señales falsas. El espacio para optimizar los parámetros de la estrategia es grande y se adapta a la posición de la línea media y larga, y es una estrategia de comercio de acciones efectiva.

/*backtest

start: 2024-01-25 00:00:00

end: 2024-02-01 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// English version

strategy(title='Stochastic & MA', overlay=false)

// INPUTS : all default value have already been optimized

length = input.int(21, 'period', minval=1)

lossp = input.int(13, 'stop loss %', minval=2, step=1)

leverage = input.int(1, 'leverage', minval=1, step=1)

// leverage has been introduced for modifying stop loss levels for financial instruments with leverage, like ETF

n = input(2, 'n days ago')

filtro = input.int(65, 'k filter for throwbacks', minval=20, step=1)

OverSold = input.int(25, 'Oversold value', minval=5, step=5)

// Building indicators

smoothK = input.int(6, 'k', minval=1)

smoothD = input.int(4, 'd', minval=1)

k = ta.sma(ta.stoch(close, high, low, length), smoothK)

d = ta.sma(k, smoothD)

//Empowerment: introducing EMA

sma_period = input.int(38, 'periodo Sma', minval=1)

emaf = ta.ema(close, sma_period)

//ENTRY condition and order

// First of all, it's better not trade shares with a quaterly loss or with a bad surprise towards to analysts' expectations or ipevaluated (P/E > 50), but on your choice

// You entry when Stochastic's K is higher than D in Oversold area (you may personalize), applying the condition that today's close should be higher than one of n-days ago (default of the day before yesterday or 2 candles ago)

entry1 = k > d and k <= OverSold and close >= close[n]

strategy.entry('Long', strategy.long, comment='k basso', when=entry1)

//EXIT CONDITIONS

// 1) close crosses under exponential movinig average with filter that k >= fixed level (65), in order to distinguish a violent movement of prices with a possibile beginning of a trend from an almost exhausted "ordinary" throwback

// 2) fixed stop loss on percentage

exit1 = ta.crossunder(close, emaf) and k >= filtro

losspel = strategy.position_avg_price * (1 - lossp / 100 * leverage)

exit2 = close < losspel

strategy.close('Long', when=exit1, comment='sma')

strategy.close('Long', when=exit2, comment='stop loss')

// plotting indicators (add Ema on your choice)

plot(k, color=color.new(color.blue, 0), linewidth=1, title='k Stoch')

plot(d, color=color.new(color.red, 0), linewidth=1, title='d stoch signal')

plot(OverSold, title='Oversold', color=color.new(color.aqua, 0))

plot(filtro, color=color.new(color.gray, 0), title='k-filter for ema')