Estrategia dinámica de seguimiento de la volatilidad de las acciones de PSAR

Descripción general

Esta estrategia, basada en el indicador Parabolic SAR, permite un seguimiento simple y eficiente de las fluctuaciones de las acciones y una estrategia de parada automática. Puede seguir de forma dinámica la tendencia descendente del precio de las acciones y establecer automáticamente un punto de parada en el punto de inflexión de la caída, sin necesidad de intervención humana, para realizar operaciones automatizadas.

Principio de estrategia

Esta estrategia utiliza el indicador Parabolic SAR para determinar la dirección de la tendencia de las fluctuaciones de los precios de las acciones. Cuando el indicador PSAR está por debajo de la línea K, indica que está en una tendencia alcista; cuando el indicador PSAR está por encima de la línea K, indica que está en una tendencia descendente. La estrategia sigue en tiempo real los cambios en el valor de PSAR para determinar los cambios de tendencia.

Cuando se confirma una tendencia al alza, la estrategia establece un punto de parada en el siguiente punto de BAR en el PSAR; cuando se confirma una tendencia a la baja, la estrategia establece un punto de parada en el siguiente punto de BAR en el PSAR. De esta manera, se logra la función de detener automáticamente la pérdida cuando el precio de la acción se invierte.

Al mismo tiempo, la estrategia incorpora parámetros como el valor de inicio, el valor de paso y el valor máximo, que pueden ajustar la sensibilidad del indicador PSAR para optimizar el efecto del stop loss.

Análisis de las ventajas estratégicas

La mayor ventaja de esta estrategia es que permite la automatización completa del seguimiento de las fluctuaciones de las acciones y el stop-loss automático. Se puede obtener ganancias sin la necesidad de juzgar manualmente el movimiento del mercado, lo que reduce considerablemente el tiempo y el costo del esfuerzo de las operaciones manuales.

En comparación con las estrategias tradicionales de parada de pérdidas, el punto de parada de pérdidas de esta estrategia es el cambio flotante, lo que permite capturar más rápidamente las oportunidades generadas por los cambios en los precios, al mismo tiempo que reduce la probabilidad de error de juicio y aumenta el margen de ganancias.

Después de optimizar los parámetros, la estrategia puede ser rentable en una gran tendencia, mientras que la pérdida de capital Protect se detiene automáticamente cuando se produce una inversión.

Análisis de riesgos

El mayor riesgo de esta estrategia reside en la probabilidad de que el indicador PSAR determine la dirección de una tendencia errónea. Cuando los precios de las acciones se ven afectados por una oscilación de ajuste a corto plazo, el indicador PSAR puede emitir una señal errónea. En este caso, es necesario optimizar razonablemente los parámetros del PSAR para mejorar la precisión del juicio.

Otro punto de riesgo es que el punto de parada esté demasiado cerca del precio actual. Esto puede aumentar la probabilidad de que el punto de parada se rompa, lo que genera un mayor impacto en el capital. En este caso, se requiere una ampliación adecuada del rango de parada para garantizar que haya suficiente espacio de amortiguación.

Dirección de optimización de la estrategia

El margen de optimización de esta estrategia se centra principalmente en el ajuste de los parámetros del propio indicador PSAR. Mediante la prueba de diferentes acciones y la optimización de la configuración de los valores iniciales, pasos y máximos, el indicador PSAR puede ser más sensible a las fluctuaciones de precios, al tiempo que se garantiza la precisión de los juicios. Esto requiere una gran cantidad de trabajo de retroalimentación y análisis.

Otra dirección de optimización es el establecimiento de límites de stop loss. Esto requiere el estudio de los límites de fluctuación diaria de las diferentes acciones y, sobre esta base, establecer un requisito razonable de porcentaje de pérdidas y ganancias. Esto puede reducir aún más la probabilidad de pérdidas de capital.

Resumir

Esta estrategia utiliza el indicador Parabolic SAR para lograr una estrategia de negociación totalmente automatizada de seguimiento de acciones y paradas y pérdidas automáticas. Su mayor ventaja es que no requiere intervención humana, lo que reduce el tiempo y el costo de la energía. El riesgo proviene principalmente del error de juicio del indicador, que se puede reducir mediante la optimización de los parámetros.

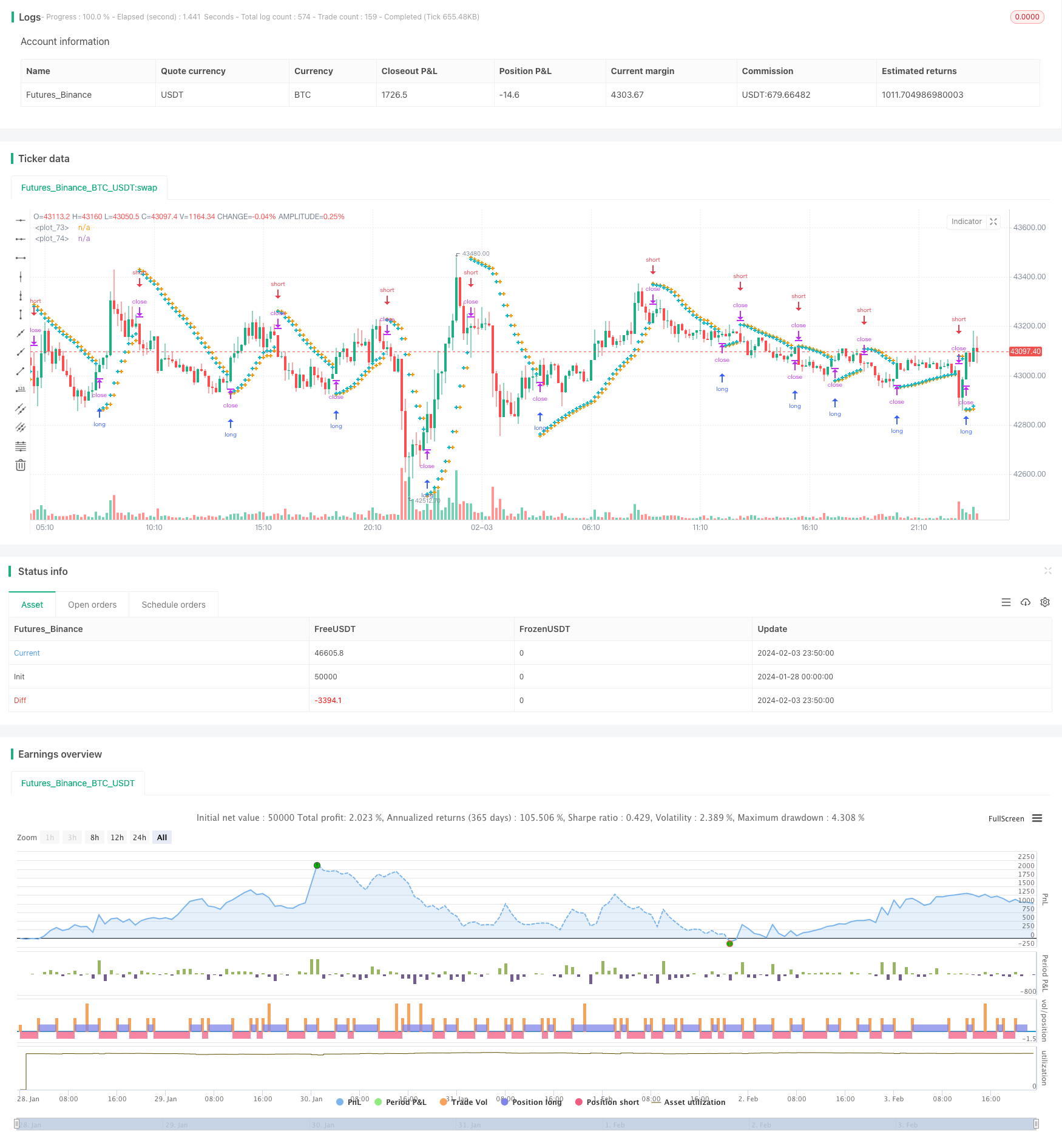

/*backtest

start: 2024-01-28 00:00:00

end: 2024-02-04 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Swing Parabolic SAR Strategy", overlay=true)

start = input(0.02)

increment = input(0.02)

maximum = input(0.2)

var bool uptrend = na

var float EP = na

var float SAR = na

var float AF = start

var float nextBarSAR = na

if bar_index > 0

firstTrendBar = false

SAR := nextBarSAR

if bar_index == 1

float prevSAR = na

float prevEP = na

lowPrev = low[1]

highPrev = high[1]

closeCur = close

closePrev = close[1]

if closeCur > closePrev

uptrend := true

EP := high

prevSAR := lowPrev

prevEP := high

else

uptrend := false

EP := low

prevSAR := highPrev

prevEP := low

firstTrendBar := true

SAR := prevSAR + start * (prevEP - prevSAR)

if uptrend

if SAR > low

firstTrendBar := true

uptrend := false

SAR := max(EP, high)

EP := low

AF := start

else

if SAR < high

firstTrendBar := true

uptrend := true

SAR := min(EP, low)

EP := high

AF := start

if not firstTrendBar

if uptrend

if high > EP

EP := high

AF := min(AF + increment, maximum)

else

if low < EP

EP := low

AF := min(AF + increment, maximum)

if uptrend

SAR := min(SAR, low[1])

if bar_index > 1

SAR := min(SAR, low[2])

else

SAR := max(SAR, high[1])

if bar_index > 1

SAR := max(SAR, high[2])

nextBarSAR := SAR + AF * (EP - SAR)

if barstate.isconfirmed

if uptrend

strategy.entry("short", strategy.short, stop=nextBarSAR, comment="short")

strategy.cancel("long")

else

strategy.entry("long", strategy.long, stop=nextBarSAR, comment="long")

strategy.cancel("short")

plot(SAR, style=plot.style_cross, linewidth=3, color=color.orange)

plot(nextBarSAR, style=plot.style_cross, linewidth=3, color=color.aqua)