Estrategia de reversión de stop loss de ruptura

Descripción general

La estrategia es una estrategia de comercio cuantitativa de líneas largas y cortas basada en la teoría de la ruptura. Se determina si se ha producido una ruptura calculando el precio de cierre más alto de los últimos 100 días de negociación. Si el precio de cierre del día más reciente supera el precio de cierre más alto de los 100 días anteriores, se emite una señal de compra.

Principio de estrategia

La lógica central de esta estrategia se basa en la teoría de la brecha de la brecha en el análisis técnico. La teoría de la brecha considera que cuando el precio supera los máximos o mínimos de un período anterior, representa un cambio en el mercado que puede entrar en una nueva tendencia alcista o bajista.

En concreto, la estrategia se ejecuta mediante la invocación de la función integrada de Pine Scriptta.highest()Se calcula el precio de cierre máximo de los últimos 100 bares. Luego se compara si el precio de cierre de la línea K actual es superior al precio de cierre máximo. Si el precio de cierre supera el precio de cierre máximo de los 100 días, se produce una señal de compra.

Una vez que se entra en una posición de ventaja, la estrategia establece una condición para detener la pérdida de la posición de liquidación.ta.barssince()La función estadística entra en el número de barras después de hacer más, y cuando el número de barras es superior a 25, se obliga a detener la pérdida de liquidez.

La lógica de salida a bolsa de esta estrategia se puede resumir como:

- Calcula el precio de cierre más alto de los últimos 100 días de negociación

- Compare si el precio de cierre de la línea K actual es superior al precio de cierre máximo

- Si está por encima de, genera una señal de compra, entrar en hacer multidireccional

- Cesación de pérdidas forzadas después de 25 días de negociación

Análisis de las ventajas

La mayor ventaja de esta estrategia es la captura de los puntos de inflexión de la tendencia de los precios, con una alta tasa de éxito de las operaciones en curso. Además, la configuración de la lógica de stop loss también puede controlar eficazmente las pérdidas individuales.

Las ventajas concretas pueden resumirse en:

1. Las operaciones en curso tienen una mayor tasa de éxito

La teoría de la ruptura considera que los precios superan una zona de precios clave y representan la entrada en una nueva tendencia. La estrategia está diseñada en base a esta teoría, por lo que hay una mayor probabilidad de capturar el momento en que los precios se invierten y realizan una negociación de avance.

2. El riesgo es controlado y hay un mecanismo para detener el daño.

La estrategia establece un mecanismo de salida de pérdidas después de 25 días de negociación, lo que permite controlar las pérdidas individuales en un rango determinado, evitar grandes pérdidas y controlar el riesgo general.

3. Apto para la línea media y larga

El tiempo de mantenimiento de la estrategia es de 25 días de negociación por defecto, aproximadamente 1 mes. Este es un rango de tiempo de mantenimiento más adecuado para la estrategia de línea media-larga, que no causa un whipsaw demasiado corto, ni aumenta el riesgo de una posición demasiado larga.

4. Menos parámetros y fácil optimización

Los principales parámetros de esta estrategia son solo la brecha de la ventana y el tiempo de tenencia, los parámetros son menos fáciles de probar y optimizar para encontrar los parámetros óptimos, y el costo de operación en el disco es bajo.

5. Se puede cambiar entre varias variedades

La estrategia no utiliza indicadores únicos de una variedad específica, su lógica de negociación se aplica a varias variedades, como índices de acciones, divisas, mercancías y criptomonedas, y puede cambiar entre diferentes variedades según las condiciones del mercado, aumentando la adaptabilidad de la estrategia.

Análisis de riesgos

A pesar de las ventajas mencionadas, la estrategia también presenta ciertos riesgos en la práctica, como:

1. El riesgo de ser engañados

La estrategia no tiene un mecanismo de stop-loss móvil o de seguimiento. Si la tendencia de entrada no se forma, o si la ruptura es en realidad una falsa ruptura, entonces es fácil que se encuentre en el punto de parada. Este es el mayor riesgo de la estrategia.

2. Los parámetros pueden necesitar optimización

Los parámetros predeterminados no son necesariamente los óptimos, y el proceso de disco duro puede requerir la búsqueda de configuraciones de parámetros adecuadas para una variedad específica y el entorno del mercado a través de métodos de optimización, lo que aumenta el volumen de trabajo de ajuste y seguimiento de la estrategia.

3. Gran relevancia para el mercado

La estrategia depende demasiado de la tendencia, tiene un mal desempeño en el mercado de liquidación y una baja adaptabilidad a los entornos de mercado de diferentes modelos. Si se encuentra en un mercado convulsivo, a menudo se corta o se dispara el stop loss, y las ganancias y pérdidas pueden ser inestables.

Dirección de optimización

Para que la estrategia obtenga un rendimiento más estable en el disco real, se puede optimizar y mejorar en los siguientes aspectos:

1. Aumentar el mecanismo de pérdidas móviles

Añadir una lógica de seguimiento de stop loss, de acuerdo con el tamaño de la ganancia en el papel de posición, configurar un punto de stop loss móvil para el seguimiento, lo que limita la pérdida máxima de cada transacción en un determinado rango. Esto puede reducir considerablemente el riesgo individual.

2. Ajuste de los parámetros a las condiciones del mercado

Se puede configurar un rango o una lista de valores para los dos parámetros principales de la estrategia (la ventana de ruptura y el tiempo de tenencia de la posición), y se puede configurar el valor de los parámetros de forma dinámica en función de la fortaleza relativa del mercado (por ejemplo, mediante el cálculo del uso del indicador ATR) para optimizar aún más los parámetros.

3. Combinación de las reglas de juicio de tendencias

La reducción máxima de los riesgos en caso de tendencias poco claras o falsas rupturas. Se pueden combinar los resultados de un análisis de tendencias previo (como el juicio visual o el análisis cuantitativo) para participar en el comercio cuando el análisis determina una tendencia más clara.

4. Pruebas en diferentes variedades y condiciones de mercado

Pruebe los parámetros y reglas de la estrategia de optimización en varias variedades (por ejemplo, índices de acciones, mercancías, divisas y criptomonedas, etc.) y en diferentes rangos de negociación (por ejemplo, líneas de sol, 60 minutos, etc.) para adaptarse a un entorno de mercado más amplio y aumentar la estabilidad.

Resumir

La estrategia de reversión de pérdidas y pérdidas es sencilla de usar, tiene una gran capacidad de juicio y captación de tendencias, puede configurar con eficacia posiciones abiertas y ser rentable de manera continua. Hemos realizado un análisis de código para identificar las ventajas y los puntos de riesgo de la estrategia, y hemos dado recomendaciones para mejorar aún más la estabilidad y la practicidad de la estrategia.

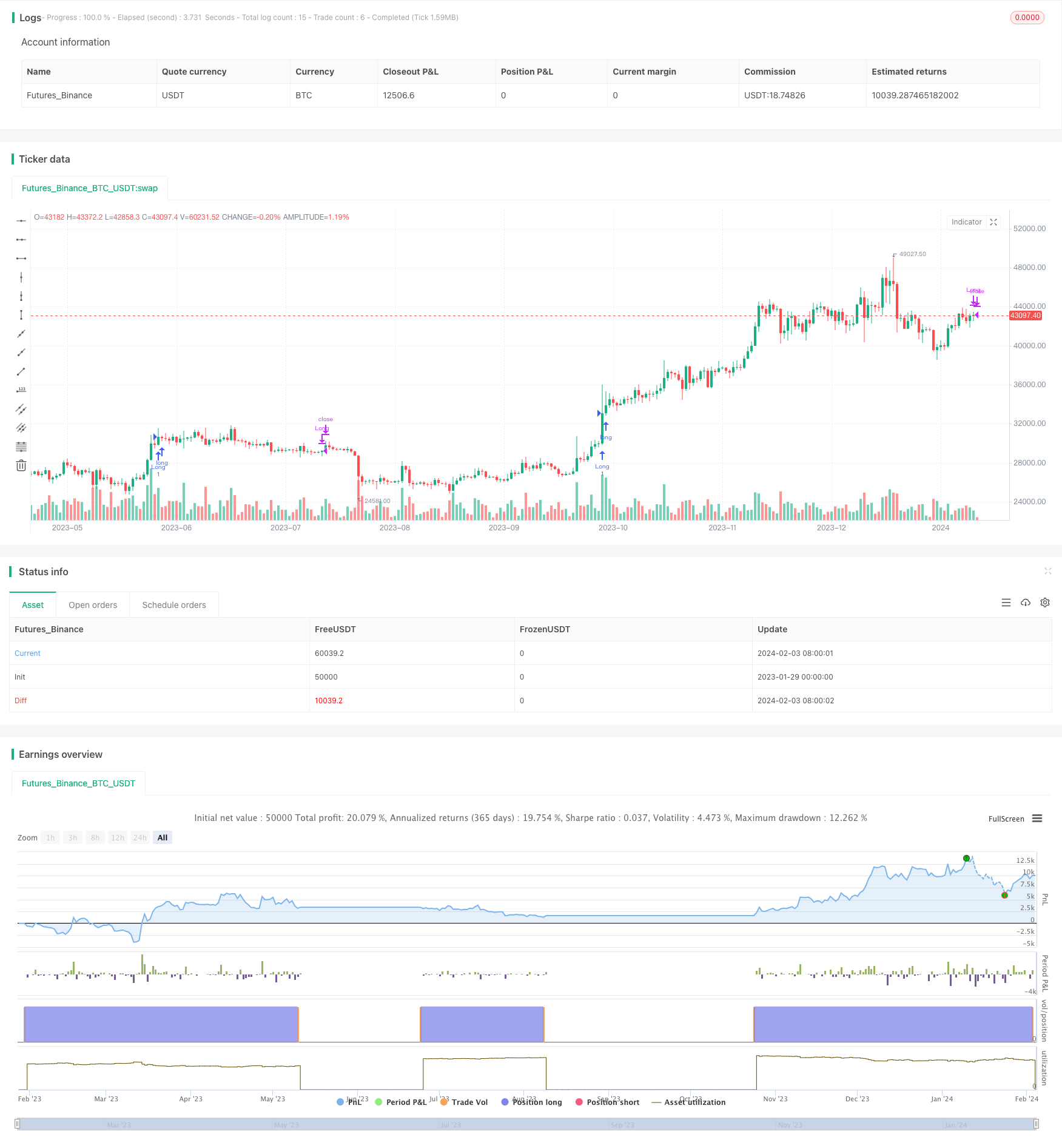

/*backtest

start: 2023-01-29 00:00:00

end: 2024-02-04 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © All_Verklempt

//@version=5

strategy("Breakout Strategy", overlay=true)

// Input variable for breakout period

breakoutPeriod = input.int(100, title="Breakout Period", minval=1)

// Calculate the highest close of the past breakout period

highestClose = ta.highest(close, breakoutPeriod)

// Input variables for start and end dates

startYear = input.int(2022, title="Start Year", minval=1900)

startMonth = input.int(1, title="Start Month", minval=1, maxval=12)

startDay = input.int(1, title="Start Day", minval=1, maxval=31)

endYear = input.int(2023, title="End Year", minval=1900)

endMonth = input.int(12, title="End Month", minval=1, maxval=12)

endDay = input.int(31, title="End Day", minval=1, maxval=31)

// Convert start and end dates to timestamp

startDate = timestamp(startYear, startMonth, startDay, 00, 00)

endDate = timestamp(endYear, endMonth, endDay, 23, 59)

// Entry condition: Breakout and higher close within the specified date range

enterLong = close > highestClose[1] and close > close[1]

// Exit condition: Close the long position after twenty-five bars

exitLong = ta.barssince(enterLong) >= 25

// Strategy logic

if (enterLong)

strategy.entry("Long", strategy.long)

if (exitLong)

strategy.close("Long")