Estrategia de trading con media móvil adaptativa

Descripción general

Esta estrategia es una estrategia de seguimiento de tendencias basada en una línea de medias móviles que se adapta a sí misma. Utiliza una línea de medias móviles DEMA de dos períodos diferentes para generar señales de compra y venta. La estrategia se adapta automáticamente a la granulación de análisis de acuerdo con diferentes períodos, lo que permite un seguimiento de varios marcos de tiempo.

Principio de estrategia

Estrategia de construcción de señales de transacción usando la línea rápida DEMA y la línea lenta DEMA. La línea rápida tiene un período de tiempo de tf y la línea lenta de tf*2 ❚ Cuando la línea rápida atraviesa la línea lenta, se genera una señal de compra; cuando la línea rápida atraviesa la línea lenta, se genera una señal de venta. Así se puede seguir la tendencia de la línea media y larga. Además, la estrategia también utiliza un filtro de doble línea uniforme móvil de Hull para reducir el ruido de las transacciones.

Análisis de las ventajas

La mayor ventaja de esta estrategia es que se puede adaptar a diferentes períodos. Se puede utilizar desde la línea de sol hasta la línea de circunferencia. Se puede utilizar desde la línea de sol hasta la línea de circunferencia.

Análisis de riesgos

El principal riesgo de esta estrategia proviene de la reversión de la tendencia. Cuando el mercado pasa de un mercado alcista a un mercado bajista, la línea rápida y la línea lenta pueden cruzarse fuertemente hacia abajo, lo que provoca grandes pérdidas. Además, los filtros de doble línea también pueden eliminar algunas oportunidades de ganar dinero.

Dirección de optimización

Se puede optimizar la estrategia ajustando los parámetros de filtro o utilizando otros indicadores de sustitución. Por ejemplo, se puede probar el MACD en lugar del HullMA, o ajustar los parámetros de ciclo del HullMA. También se puede probar diferentes combinaciones de parámetros para encontrar reglas de negociación más compatibles. Además, se puede combinar con el indicador de fluctuación para controlar el tamaño de la posición.

Resumir

La estrategia en su conjunto es una estrategia de seguimiento de tendencias de adaptación muy práctica. Se puede ajustar automáticamente el ciclo de análisis para adaptarse a las operaciones de diferentes períodos de tiempo. La estructura de doble línea uniforme permite un seguimiento estable de la tendencia, y el filtro también mejora la calidad de la señal. En general, es adecuado para los inversores que buscan ganancias estables en la línea media-larga.

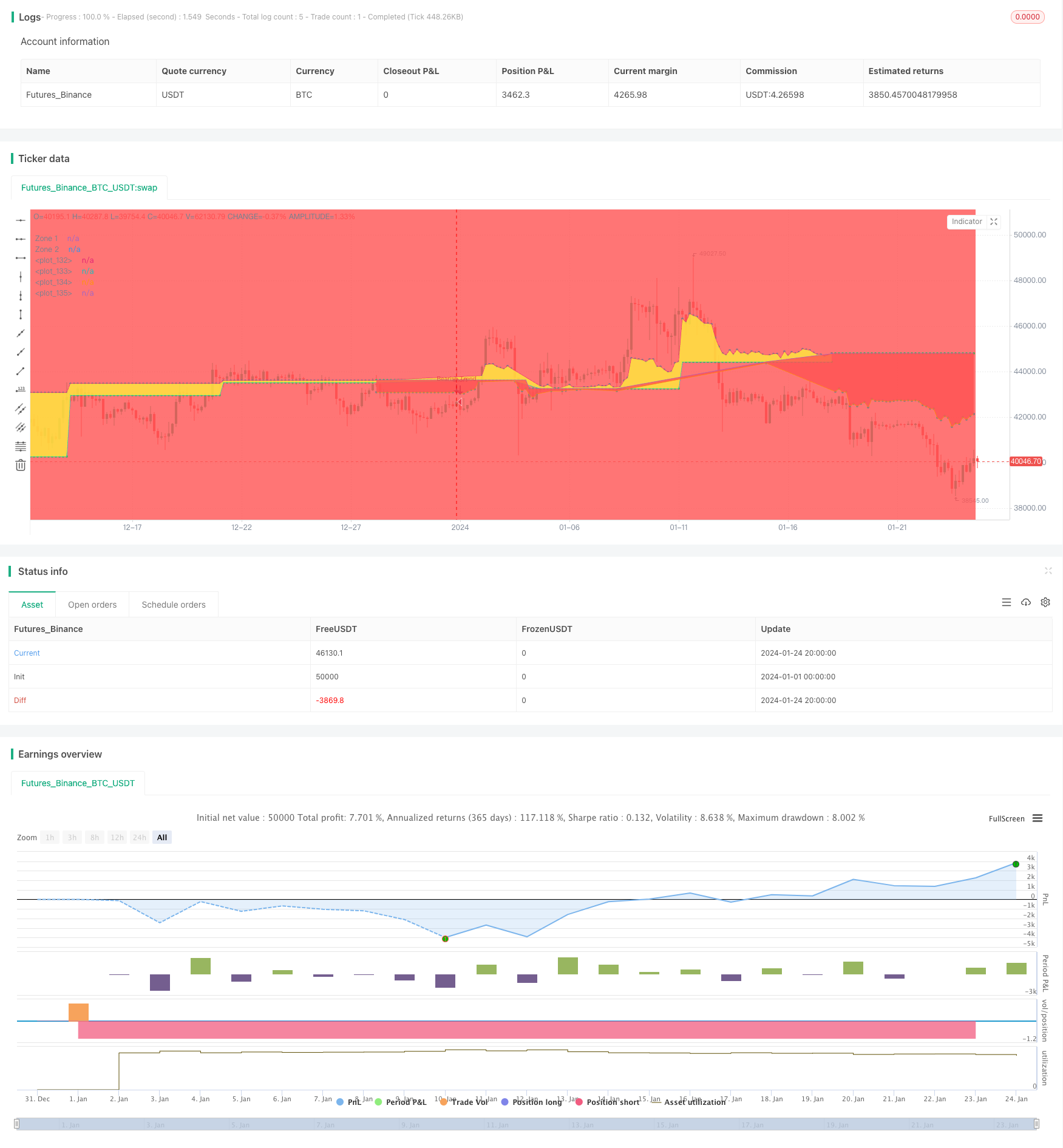

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-24 23:59:59

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

//

//---------------------------------------------

//* Author - PPSingnal

//* http://ppsignal.com

//---------------------------------------------

//

//

strategy (title="PPSignal V4 (Auto Adaptive Times)", shorttitle="PPSignal V4", overlay=true)

delayOffset = input(defval = 0, title = "Delay Open/Close MA (Forces Non-Repainting)", minval = 0, step = 1)

//---------------------------------------- INICIO PPI ----------------------------------------

// - PARÁMETROS DE ENTRADA

// SE DEFINE LA RESOLUCIÓN

useRes1 = true

setRes1 = true

tf = timeframe.period == "60" ? 4 : timeframe.period == "240" ? 4 : timeframe.period == "D" ? 4 : timeframe.period == "W" ?4 : 4

// PRIMER DEMA

type = "DEMA"

src = close

len = tf

off = 0

lsma = 0

// SEGUNDA DEMA

type2 = "DEMA"

src2 = open

len2 = tf

off2 = 0

lsma2 = 0

// - INPUTS END

//---------------------------------------- INICIO FUNCIONES ----------------------------------------

// RETORNA UNA MEDIA MOVIL (TYPE=TIPO / SRC = TIPO DE PRECIO / LEN=LONGITUD / LSMA=0)

variant(type, src, len, lsma) =>

v1 = sma(src, len) // Simple

v2 = ema(src, len) // Exponential

v3 = wma(src, len) // Weighted

v4 = vwma(src, len) // Volume Weighted

v5 = na(v5[1]) ? sma(src, len) : (v5[1] * (len - 1) + src) / len // Smoothed

v6 = 2 * v2 - ema(v2, len) // Double Exponential

v7 = 3 * (v2 - ema(v2, len)) + ema(ema(v2, len), len) // Triple Exponential

v8 = wma(2 * wma(src, len / 2) - wma(src, len), round(sqrt(len))) // Hull

v9 = linreg(src, len, lsma) // Least Squares

// return variant, defaults to SMA if input invalid.

type=="EMA"?v2 : type=="WMA"?v3 : type=="VWMA"?v4 : type=="SMMA"?v5 : type=="DEMA"?v6 : type=="TEMA"?v7 : type=="HullMA"?v8 : type=="LSMA"?v9 : v1

// SuperSmoother filter

// © 2013 John F. Ehlers

a1 = exp(-1.414*3.14159 / len)

b1 = 2*a1*cos(1.414*3.14159 / len)

c2 = b1

c3 = (-a1)*a1

c1 = 1 - c2 - c3

v12 = 0.0

v12 := c1*(src + nz(src[1])) / 2 + c2*nz(v12[1]) + c3*nz(v12[2])

// RETORNA LA RESOLUCIÓN SETEADA Y SINO LA DEFAULT

// 3H: 1min - 3min - 5min - 15min

// DIARIO: 30 - 45 - 60

// SEMANAL: 120 - 180 - 240 - D

reso(exp, use, res) => use ? request.security(syminfo.tickerid, timeframe.period=="1" ? "D" : timeframe.period=="3" ? "D" : timeframe.period=="5" ? "D" : timeframe.period=="15" ? "D" : timeframe.period=="30" ? "D" : timeframe.period=="45" ? "W" : timeframe.period=="60" ? "W" : timeframe.period=="120" ? "W" : timeframe.period=="180" ? "W" : timeframe.period=="240" ? "W" : timeframe.period=="D" ? "W" : "W", exp) : exp

//---------------------------------------- FIN FUNCIONES ----------------------------------------

//---------------------------------------- INICIO VARIABLES ----------------------------------------

// DEMAS

ma_short = reso(variant(type, src[off], len, lsma), useRes1, setRes1)

ma_long = reso(variant(type2, src2[off2], len2, lsma2), useRes1, setRes1)

//---------------------------------------- FIN VARIABLES ----------------------------------------

//---------------------------------------- FIN PPI ----------------------------------------

//---------------------------------------- PRIMER FILTRO ----------------------------------------

// Double HullMA

scolor = false

n=1

n2ma=2*wma(close,round(n/2))

nma=wma(close,n)

diff=n2ma-nma

sqn=round(sqrt(n))

n2ma1=2*wma(close[1],round(n/2))

nma1=wma(close[1],n)

diff1=n2ma1-nma1

sqn1=round(sqrt(n))

n1=wma(diff,sqn)

n2=wma(diff1,sqn)

//---------------------------------------- FIN PRIMER FILTRO ----------------------------------------

//---------------------------------------- INICIO CONDICIONES ----------------------------------------

// CONDICION CON FILTRO

cruce= (ma_short > ma_long) and n1>n2 ? true : ma_short < ma_long ? false : cruce[1]

// Condition

// FONDO DE COLOR

bground = cruce ? white : red

bgcolor(bground, transp=90)

// BARRAS COLOREADAS

barcol = cruce ? yellow : red

barcolor(barcol, transp=0)

closePlot = plot(ma_short, title = "Zone 1", color = gray, circles = 0, style = circles, transp = 100)

openPlot = plot(ma_long, title = "Zone 2", color = green, circles = 0, style = circles, transp = 100)

trendState = ma_short > ma_long ? true : ma_short < ma_long ? false : trendState[1]

// channel fill

closePlotU = plot(trendState ? ma_short : na, transp = 100, editable = false)

openPlotU = plot(trendState ? ma_long : na, transp = 100, editable = false)

closePlotD = plot(trendState ? na : ma_short, transp = 100, editable = false)

openPlotD = plot(trendState ? na : ma_long, transp = 100, editable = false)

fill(openPlotU, closePlotU, title = "Up Trend Fill", color = yellow, transp = 70)

fill(openPlotD, closePlotD, title = "Down Trend Fill", color = red, transp = 70)

//---------------------------------------- FIN CONDICIONES ----------------------------------------

//---------------------------------------- INICIO ESTRATEGIA ----------------------------------------

//CONDICION COMPRA

longCond = (ma_short > ma_long) and n1>=n2

//CONDICION VENTA

shortCond = (ma_short < ma_long)

//ABRO COMPRA A

strategy.entry("Bull Trend", strategy.long, when = longCond)

//ABRO VENTA A

strategy.entry("Bearish Trend", strategy.short, when = shortCond)

//CIERRO VENTA A

strategy.exit("Exit Short", from_entry = "Bull Trend", when = shortCond)

//CIERRO COMPRA A

strategy.exit("Exit Long", from_entry = "Bearish Trend", when = longCond)

//---------------------------------------- FIN ESTRATEGIA ----------------------------------------