Estrategia de reversión de momentum en múltiples marcos temporales

Descripción general

La estrategia se basa en la dinámica de los precios mediante el cálculo de la proporción de las entidades de la línea K y las líneas de sombra, en combinación con el indicador RSI para juzgar el estado de sobreventa y sobreventa del mercado, y buscar oportunidades de reversión para negociar. Se utiliza principalmente para el comercio de líneas cortas, para rastrear los puntos de reversión de la dinámica de precios de las líneas cortas, para obtener una mayor tasa de ganancia.

Principio de estrategia

La lógica central de esta estrategia se basa en los siguientes puntos:

Calcular la proporción de las líneas K entre las entidades y las sombras: Calcular el precio de apertura, cierre, alto y bajo de cada línea K para obtener el porcentaje de entidades y sombras. Cuando la proporción de sombras es inferior al 20%, se considera una línea K fuerte.

Calcula el índice de variación de la intensidad de la línea K: calcula la amplitud de la variación de los precios dentro de cada línea K para determinar la fortaleza de la línea K. Cuando la amplitud de cambio es mayor, indica una mayor energía dinámica y se juzga que es una línea K fuerte.

Combinando el indicador RSI para determinar sobrecompra y sobreventa: establezca una línea de sobrecompra y una línea de sobreventa en el RSI. Si el RSI está por encima de la línea de sobrecompra, se trata de una sobrecompra, y si el RSI está por debajo de la línea de sobreventa, se trata de una sobreventa. La línea K fuerte en el estado de sobrecompra tiene una mayor probabilidad de reversión.

Para determinar la señal de reversión: cuando la proporción de líneas de sombra es menor que el 20% y la intensidad de la línea K es más de 2 veces mayor que el valor promedio, y el precio de cierre de la línea K anterior es mayor que el precio de cierre de la línea K actual, indica que se cumplen las condiciones de reversión, hacer un shorting; por el contrario, cuando el precio de cierre de la línea K es inferior al precio de cierre de la línea K actual, hacer más.

Configuración de paradas de pérdidas: Configuración de paradas de pérdidas y paradas de paradas de una proporción fija, respectivamente, para hacer señales de toma de posesión múltiples.

Análisis de las ventajas

La estrategia tiene las siguientes ventajas:

La capacidad de determinar la tendencia y la reversión con la proporción de la entidad de la línea K y la línea de sombra es más fuerte. Puede determinar con eficacia la fuerza y el punto de reversión del precio.

Combinando los cambios en la intensidad de la línea K y el indicador RSI, se puede determinar con mayor precisión la señal de inversión. Los parámetros de RSI son ajustables y hay mucho espacio para optimizarlos.

La configuración del Stop Loss Stop es razonable, lo que ayuda a aprovechar las oportunidades de corta línea y reduce el riesgo de una sola transacción.

La estrategia es flexible para ajustar los parámetros, se puede optimizar para diferentes variedades y ciclos, y es muy práctica.

Análisis de riesgos

La estrategia puede tener los siguientes riesgos:

En el caso de una fuerte ruptura, puede generar falsas señales, lo que lleva al fracaso de la operación. Se puede reducir mediante la optimización de los ciclos de comparación de la línea K y los parámetros RSI.

También existe la probabilidad de reversión de fracasos, ya que se ajustan a las tendencias bajistas y a las tendencias altas. Se debe ajustar adecuadamente el stop loss para reducir las pérdidas.

El efecto está relacionado con la variedad de comercio y el ciclo de tiempo. La estrategia debe usarse con cautela para variedades con volatilidad inestable.

Dirección de optimización

La estrategia puede ser optimizada en los siguientes aspectos:

Optimizar el número de raíces de la comparación de la línea K para encontrar la combinación de parámetros de ciclo que mejor juzgue la sobrecompra y la sobreventa.

Optimizar la línea de sobrecompra y sobreventa del RSI para determinar los mejores parámetros para las diferentes variedades.

Prueba diferentes configuraciones de la proporción de stop loss para determinar la mejor estrategia de stop loss.

Optimización de las variedades de negociación por grupo de volatilidad para que los parámetros de la estrategia sean más específicos.

Aumentar el criterio de otros indicadores y condiciones de filtración para mejorar la estabilidad de la estrategia.

Resumir

Esta estrategia es muy práctica en general, y es una estrategia típica de comercio de línea corta para determinar el punto de inflexión de la tendencia del precio a través de la aplicación de la información de la línea K. El espacio de optimización es grande, se puede ajustar para diferentes variedades y entornos de negociación, y es más eficaz en el seguimiento de las tendencias de precios de la línea corta. Sin embargo, se debe tener en cuenta la prevención de pérdidas y el control de riesgos.

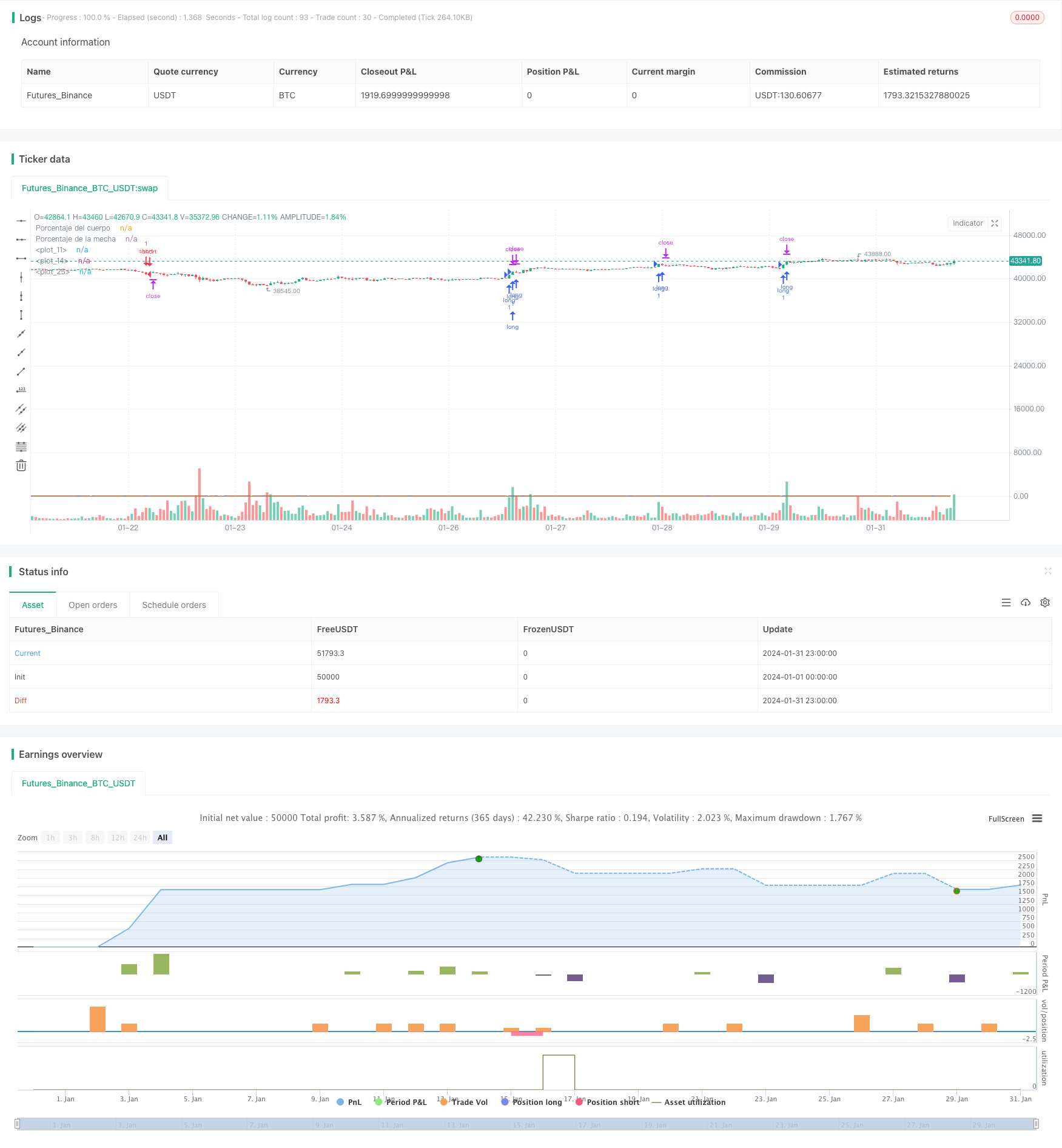

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("mecha larga study",overlay = true, max_bars_back = 600)

//Porcentaje Mecha cuerpo

bodyPercent = math.abs(open - close) / (high - low) * 100

wickPercent = 100 - bodyPercent

plot(bodyPercent, "Porcentaje del cuerpo", color.rgb(163, 76, 175))

plot(wickPercent, "Porcentaje de la mecha", color.red)

VelaDeFuerza = math.abs(((high[0] - low[0])*100)/high)//PORCENTAJE DE VARIACION DE UNA VELA

plot(VelaDeFuerza, color = color.purple)

Promedio = ((VelaDeFuerza[0] + VelaDeFuerza[1] + VelaDeFuerza[2] + VelaDeFuerza[3] + VelaDeFuerza[4] + VelaDeFuerza[5] + VelaDeFuerza[6] + VelaDeFuerza[7] + VelaDeFuerza[8] + VelaDeFuerza[9] + VelaDeFuerza[10] + VelaDeFuerza[11] + VelaDeFuerza[12] + VelaDeFuerza[13] + VelaDeFuerza[14] ) / 15)

plot(Promedio, color = color.yellow)

// rsi

per_Rsi = input.int(14, "Periodo RSI",minval= 11, maxval=20) //inicializo el rsi en 14 periodos pero doy la posibilidad al usuario de cambiarlo

rsi_Sc = input.int(75,"Sobre Compra",minval=68,maxval=80) //ENTRADA DE SOBRE COMPRA DE RSI

rsi_Sv = input.int(25,"Sobre Venta",minval=20,maxval=33) //ENTRADA DE SOBRE VENTA DE RSI

rsi= ta.rsi(close,per_Rsi)//guardo el rsi con los paramentros anteriores en una variable

//logica

MayorPromedio = Promedio + 0.800

plot(MayorPromedio, color = color.green)

Venta = bodyPercent > 80 and VelaDeFuerza > Promedio * 2 and close < close[1]

Compra = bodyPercent > 80 and VelaDeFuerza > Promedio * 2 and close > close[1]

precioVenta = Venta? close : na

precioCompra = Compra? close : na

tp1 = 0.00

sl = 0.00

tp1 := 0.003

sl := 0.010

TP1short = precioVenta - (precioVenta * tp1)

Slshort = precioVenta + (precioVenta * sl)

TP1long = precioCompra + (precioCompra * tp1)

SLlong = precioCompra - (precioCompra * sl)

name1 = "tp1"

name2 = "tp2"

name3= "SL"

if ( precioVenta )

strategy.entry("short", strategy.short , comment = "Sell SL: " + str.tostring(Slshort, "0.000") + " TP1: " + str.tostring(TP1short,"0.000") )

strategy.exit("exit" , "short", stop = Slshort , limit = TP1short ,qty_percent = 100 )

if ( precioCompra )

strategy.entry("long", strategy.long , comment = "Buy SL: " + str.tostring(SLlong, "0.000") + " TP1: " + str.tostring(TP1long,"0.000") )

strategy.exit("exit" , "long", stop = SLlong , limit = TP1long ,qty_percent = 100 )