Estrategia de trading de reversión de alta frecuencia basada en el indicador Momentum RSI

RSI

Descripción general

La estrategia utiliza el indicador RSI para medir el movimiento de los precios y determinar el momento de entrada calculando la diferencia estándar de los cambios en el RSI. Se abre una posición cuando el RSI supera el umbral de diferencia estándar y es menor que el movimiento del momento anterior multiplicado por el factor de falla. La estrategia utiliza posiciones de precio limitado y sencillo para controlar el riesgo estableciendo paradas y puntos de parada. La estrategia se ejecuta en cada cambio de precio para capturar todas las posibles fluctuaciones de precios.

Principio de estrategia

- Calcula el RSI para medir el movimiento de los precios.

- Calcula el diferencial estándar del cambio en el RSI para determinar el umbral de entrada.

- Calcula el impulso RSI, es decir, la variación del RSI.

- Cuando el RSI está por encima del umbral de diferencia estándar y es menor que el momento anterior multiplicado por el factor de falla, se abre una posición adicional.

- Cuando el RSI está por debajo del umbral de diferencia estándar negativo y es mayor que el momento anterior multiplicado por el factor de falla, se abre una posición vacía.

- Utiliza el precio límite de la posición en el plano, el establecimiento de la parada y el número de puntos de parada.

- La estrategia se ejecuta en cada cambio de precio para capturar todas las fluctuaciones potenciales.

Ventajas estratégicas

- La ejecución de alta frecuencia permite capturar más oportunidades de negociación.

- El uso de la dinámica RSI y el umbral de diferencia estándar permite entrar en operaciones cuando la tendencia de los precios es clara.

- Introducir factores de desfallecimiento para evitar situaciones extremas y reducir el riesgo.

- El uso de posiciones en el mercado de divisas a precio limitado permite controlar mejor el riesgo.

- Las transacciones son programadas, ejecutadas de manera eficiente y se evita la interferencia emocional.

Riesgo estratégico

- Las transacciones de alta frecuencia pueden generar costos de transacción más altos.

- El RSI puede oscilar, lo que hace que la señal de negociación falle.

- La configuración de los umbrales de diferencia estándar y el factor de descalabro necesita ser optimizada en función de las condiciones del mercado, de lo contrario, puede conducir a operaciones frecuentes o oportunidades de negociación perdidas.

- Las posiciones a precio limpio pueden llevar a una mayor duración de la posición y a un mayor riesgo.

- Las estrategias pueden no funcionar bien en situaciones extremas.

Dirección de optimización de la estrategia

- Introducir más indicadores, como el indicador de comportamiento de precios, para mejorar la precisión de las señales de negociación.

- Optimización de los ajustes de los umbrales de diferencia estándar y los factores de fallo para adaptarlos a las diferentes condiciones del mercado.

- Introducción de la gestión de posiciones, ajustando el tamaño de las posiciones según la volatilidad del mercado para controlar el riesgo.

- Considere la posibilidad de introducir filtros de tendencia, negociar cuando la tendencia es clara y evitar el comercio frecuente en mercados convulsionados.

- Optimización de la configuración de los puntos de parada y de pérdida para mejorar la rentabilidad de las estrategias.

Resumir

La estrategia utiliza la dinámica del RSI y el umbral de la diferencia estándar para invertir en un entorno de alta frecuencia. Al introducir un factor de decadencia y una posición de paridad limitada, la estrategia puede capturar las oportunidades de negociación generadas por las fluctuaciones de los precios mientras controla el riesgo. Sin embargo, la estrategia necesita ser optimizada aún más en la aplicación real, como la introducción de más indicadores, la configuración de parámetros optimizados, la introducción de gestión de posiciones y filtración de tendencias, entre otros, para mejorar la estabilidad y la rentabilidad de la estrategia.

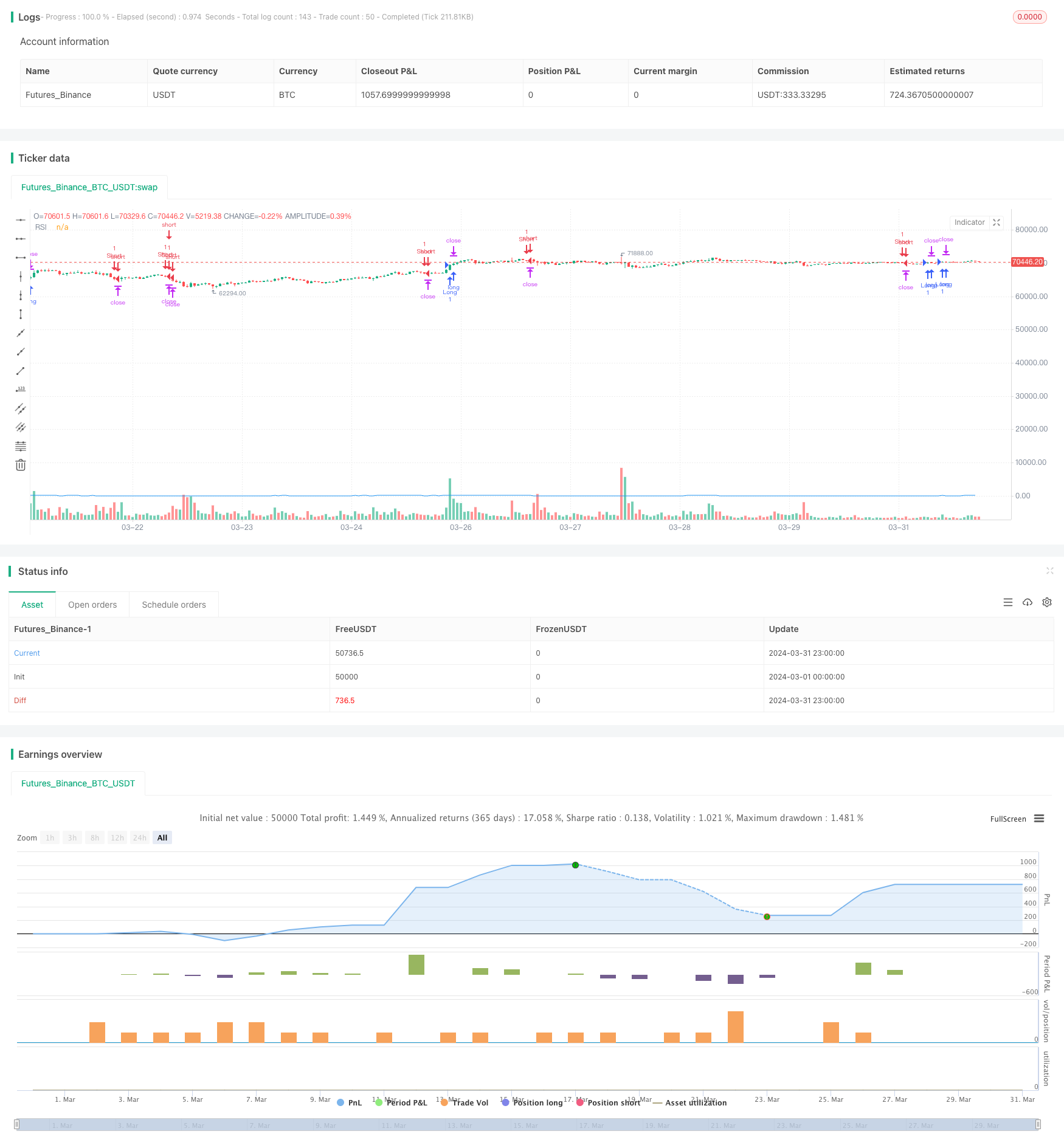

/*backtest

start: 2024-03-01 00:00:00

end: 2024-03-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("MCOTs Intuition Strategy", overlay=true, default_qty_type=strategy.fixed, default_qty_value=1, initial_capital=50000, calc_on_every_tick=true)

// Input for RSI period

rsiPeriod = input(14, title="RSI Period")

// Input for standard deviation multiplier

stdDevMultiplier = input(1.0, title="Standard Deviation Multiplier")

// Input for exhaustion detection

exhaustionMultiplier = input(1.5, title="Exhaustion Multiplier")

// Input for profit target and stop loss in ticks

profitTargetTicks = input(8, title="Profit Target (ticks)")

stopLossTicks = input(32, title="Stop Loss (ticks)")

// Calculate RSI

rsiValue = ta.rsi(close, rsiPeriod)

// Calculate standard deviation of RSI changes

rsiStdDev = ta.stdev(ta.change(rsiValue), rsiPeriod)

// Calculate momentum

momentum = ta.change(rsiValue)

// Conditions for entering a long position

longCondition = momentum > rsiStdDev * stdDevMultiplier and momentum < momentum[1] * exhaustionMultiplier

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("Take Profit Long", "Long", limit=close + profitTargetTicks * syminfo.mintick)

strategy.exit("Stop Loss Long", "Long", stop=close - stopLossTicks * syminfo.mintick)

// Conditions for entering a short position

shortCondition = momentum < -rsiStdDev * stdDevMultiplier and momentum > momentum[1] * exhaustionMultiplier

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Take Profit Short", "Short", limit=close - profitTargetTicks * syminfo.mintick)

strategy.exit("Stop Loss Short", "Short", stop=close + stopLossTicks * syminfo.mintick)

// Plotting RSI value for reference

plot(rsiValue, title="RSI", color=color.blue)