Descripción general

La estrategia de optimización de la cantidad de impulso de Brin es una estrategia de negociación cuantitativa que combina el indicador de la banda de Brin y el concepto de impulso. La estrategia utiliza el alza y bajada de la banda de Brin como referencia para la fluctuación del mercado, al tiempo que introduce la línea media y el indicador ATR para optimizar los momentos de entrada y salida.

Principio de estrategia

La estrategia utiliza una media móvil simple de 20 períodos (SMA) como la trayectoria media de la banda de Bryn, con una diferencia estándar de un factor de 2.0. Esta configuración puede ajustarse según los diferentes mercados y marcos de tiempo.

Señales de entrada:

- La señal de compra: se activa cuando el precio baja desde abajo a través de la banda de Brin.

- La señal de venta: se activa cuando el precio se pone en marcha desde arriba a través de la banda de Brin.

Gestión de riesgos:

- Utiliza el grupo de órdenes OCA ((One-Cancels-All) para administrar las transacciones, asegurando que solo haya una transacción activa en una dirección.

- Las órdenes de entrada utilizan un stop loss, el precio de compra es el stop loss de la línea inferior y el precio de venta es el stop loss de la línea superior.

Las estrategias de salida:

- El uso de stop loss y stop loss dinámicos basados en el ATR (Average True Range).

- El ciclo ATR se establece en 14, para calcular los niveles de stop loss y stop loss.

Gestión de posiciones: la estrategia abre las posiciones cuando se activa la señal y cierra las posiciones cuando se produce una señal de reversión o se alcanza el nivel de stop loss/stop-loss.

Ventajas estratégicas

Adaptabilidad dinámica: Brinbelt puede adaptarse automáticamente a la volatilidad del mercado, lo que hace que la estrategia tenga una buena adaptabilidad.

Captura de tendencias: a través de la señal de ruptura de la banda de Brin, la estrategia puede capturar eficazmente el comienzo de una tendencia a corto plazo.

Control de riesgos: el uso de órdenes OCA y ATR para el deterioro, proporciona un mecanismo de gestión de riesgos en varios niveles.

Flexibilidad: los parámetros de la estrategia se pueden ajustar de manera óptima en función de diferentes mercados y marcos de tiempo.

Potencial de automatización: La lógica de la estrategia es clara y es fácil de automatizar en varias plataformas de negociación.

Riesgo estratégico

Falso breakout: En el mercado horizontal, puede haber frecuentes señales de breakout falsas, lo que puede conducir a un exceso de operaciones.

Riesgo de deslizamiento: en un mercado rápido, el stop loss puede no ejecutarse al precio esperado, aumentando las pérdidas reales.

Sensibilidad a parámetros: la estrategia es sensible a los cambios en parámetros como la longitud SMA y el multiplicador de la diferencia estándar.

Dependencia de la tendencia: las estrategias pueden funcionar mal en mercados donde no hay una tendencia clara.

Optimización excesiva: existe el riesgo de una adaptación excesiva de los datos históricos, lo que puede conducir a un mal desempeño futuro.

Dirección de optimización de la estrategia

Introducción de filtros de tendencia: se puede agregar una media móvil a largo plazo o un indicador ADX para asegurar que solo se negocie en mercados con una fuerte tendencia.

Optimización de la hora de entrada: Considere la combinación de RSI o indicadores aleatorios para confirmar aún más el impulso sobre la base de la ruptura de la banda de Brin.

Ajuste de parámetros dinámicos: para lograr la adaptación de los parámetros de las bandas de Bryn, como la diferencia estándar multiplicada por el ajuste de la dinámica de la volatilidad del mercado.

Mejorar la estrategia de salida: se puede considerar el uso de trailing stops o reglas de salida basadas en el comportamiento del precio para asegurar mejor los beneficios.

Aumentar el filtro de volumen de transacciones: evitar las transacciones cuando el volumen de transacciones es bajo puede reducir el riesgo de falsas brechas.

Análisis de marcos temporales múltiples: Análisis de la estructura del mercado en combinación con períodos de tiempo más largos para mejorar la tasa de éxito de las operaciones.

Resumir

La estrategia de optimización de la conductividad de Brin es un método de negociación cuantitativa que combina el análisis técnico y los principios estadísticos. La estrategia tiene como objetivo capturar los reveses y cambios de dinámica a corto plazo en el mercado a través de la medición de las características dinámicas de la banda de Brin y la volatilidad de ATR. Aunque la estrategia muestra un potencial prometedor, aún requiere que el comerciante siga de cerca las condiciones del mercado y optimice continuamente los parámetros y reglas según el rendimiento de las operaciones reales.

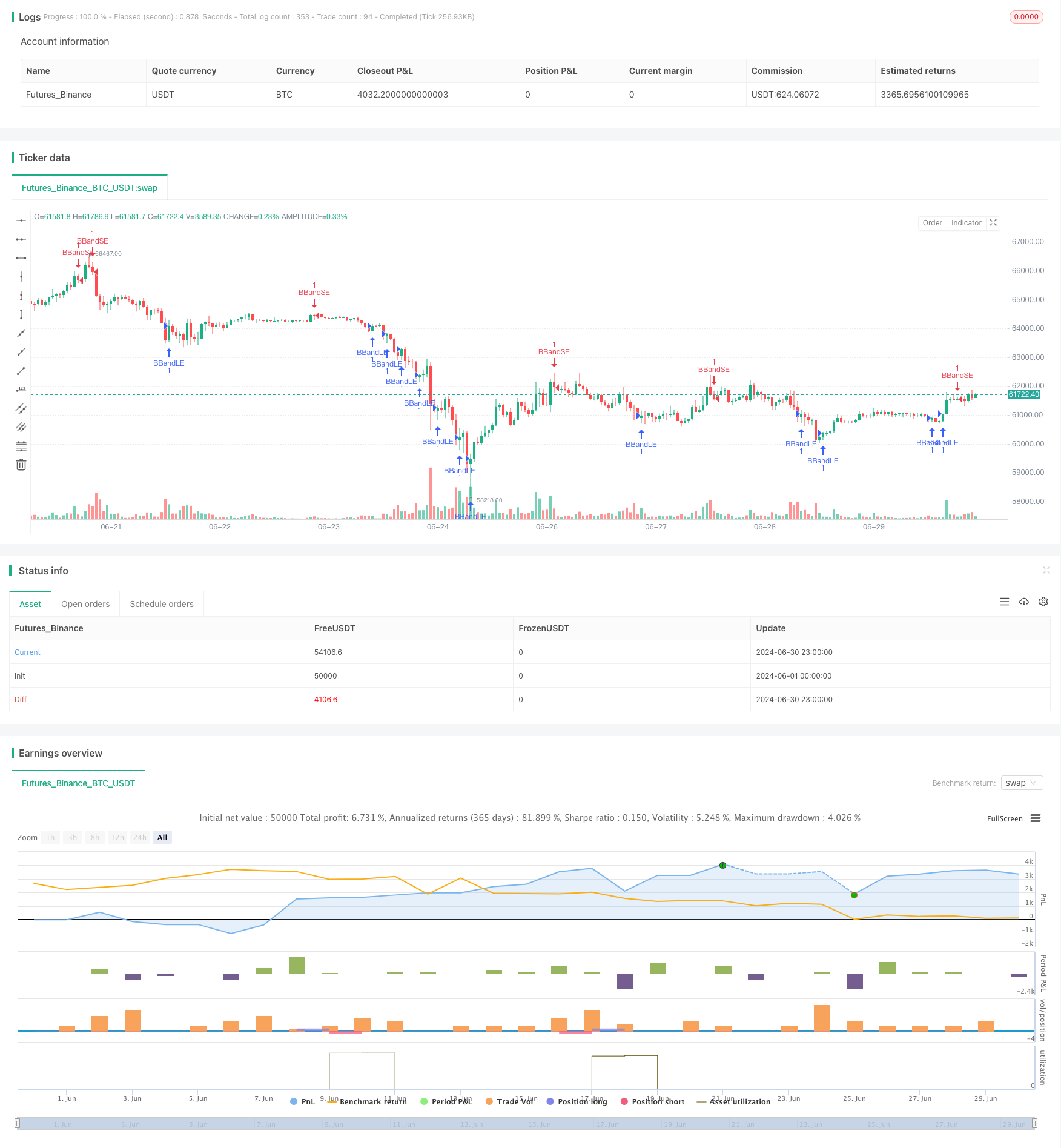

/*backtest

start: 2024-06-01 00:00:00

end: 2024-06-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Optimized Bollinger Bands Strategy", overlay=true)

// Input parameters

source = close

length = input.int(20, minval=1, title="SMA Length")

mult = input.float(2.0, minval=0.001, maxval=50, title="Standard Deviation Multiplier")

// Calculate Bollinger Bands

basis = ta.sma(source, length)

dev = mult * ta.stdev(source, length)

upper = basis + dev

lower = basis - dev

// Entry conditions

buyEntry = ta.crossover(source, lower)

sellEntry = ta.crossunder(source, upper)

// Strategy entries with stops and OCA groups

if buyEntry

strategy.entry("BBandLE", strategy.long, stop=lower, oca_name="BollingerBands", comment="BBandLE")

if sellEntry

strategy.entry("BBandSE", strategy.short, stop=upper, oca_name="BollingerBands", comment="BBandSE")

// Exit logic

// Implement exit conditions based on your risk management strategy

// Example: Use ATR-based stops and take profits

atrLength = input.int(14, minval=1, title="ATR Length")

atrStop = ta.atr(atrLength)

if strategy.opentrades > 0

if strategy.position_size > 0

strategy.exit("Take Profit/Stop Loss", "BBandLE", stop=close - atrStop, limit=close + atrStop)

else if strategy.position_size < 0

strategy.exit("Take Profit/Stop Loss", "BBandSE", stop=close + atrStop, limit=close - atrStop)

// Optional: Plot equity curve

// plot(strategy.equity, title="equity", color=color.red, linewidth=2, style=plot.style_area)