Descripción general

La estrategia de cuantificación de patrones de altura de rectángulos similares es un sistema de negociación basado en características de fluctuación de precios que captura oportunidades de negociación potenciales mediante la identificación de rectángulos con una altura similar en el mercado. El núcleo de la estrategia consiste en buscar patrones de amplitud de fluctuación de precios similares, y combina el indicador RSI, la confirmación de volumen de transacción y el stop loss ajustado dinámicamente para administrar el riesgo y optimizar los resultados de la negociación.

Principio de estrategia

El principio central de la estrategia se basa en el análisis de las características geométricas de las formas de los precios, y se desarrolla principalmente en torno a los siguientes puntos clave:

Reconocimiento de patrones de altitudLa estrategia se centra principalmente en dos tipos de modelos de altura - la altura principal (el porcentaje de precio que el usuario puede personalizar) y la altura de retroceso (el porcentaje más pequeño que también puede definir el usuario). El sistema calcula estos valores de altura de forma dinámica para adaptarse a diferentes condiciones del mercado.

Detección de múltiples modos:

- Modelo de mercado alcista: identificación de las formas en que se producen alzas de altura específicas después de la formación de un fondo

- Modelo de mercado bajista: identificación de las formas de caída de una altura específica después de la formación de la cima

- Reajuste del mercado alcista: Identificar un ajuste específico en una tendencia alcista

- El retorno del mercado bajista: Identificar un repunte de cierta magnitud en una tendencia a la baja

Optimización de parámetros:

- Período de retroceso: determina el alcance de los datos históricos analizados

- Limitación de la anchura del patrón: el intervalo de tiempo en el que el patrón se controla mediante los parámetros de anchura mínima y máxima

- Capacidad de ajuste de altura: permite una desviación del 20% entre la altura real y la altura ideal, aumentando la flexibilidad para el reconocimiento de patrones

Filtrado de indicadores técnicos:

- Indicador RSI: puede utilizar selectivamente el RSI para filtrar las señales de negociación por encima de los niveles de sobreventa y sobrecompra

- Confirmación de volumen de transacciones: se puede exigir selectivamente que las señales de transacción sean válidas solo cuando el volumen de transacciones sea superior al nivel promedio

Estrategias de entrada y salida:

- Señales de entrada: hacer más cuando se detecta un patrón alcista o un retroceso alcista, hacer menos cuando se detecta un patrón bajista o un retroceso bajista

- Estrategia de salida: sistema de negociación que utiliza el alto de regresión para establecer el stop loss y el alto de la posición principal para establecer el stop loss, formando un sistema de negociación con una proporción clara de riesgo y retorno

Ventajas estratégicas

A través de un análisis profundo de la implementación del código, la estrategia muestra las siguientes ventajas significativas:

Mecanismo de generación de señales objetivoLos resultados de la investigación han demostrado que las relaciones geométricas, basadas en cálculos matemáticos y relaciones definidas, reducen la influencia de los juicios subjetivos y hacen que las decisiones de negociación sean más sistemáticas y consistentes.

Adaptación a las condiciones del mercado: La estrategia puede adaptarse automáticamente a diferentes rangos de precios y a un entorno de mercado volátil mediante el cálculo de un parámetro de altura en porcentaje del precio promedio.

Mecanismo de confirmación multidimensionalCombinado con el reconocimiento de formas, el indicador RSI y el análisis de volumen de transacciones, proporciona una confirmación de señales de múltiples niveles que ayuda a filtrar señales de comercio de baja calidad.

Un marco claro para la gestión de riesgos: Cada operación tiene un stop loss y un stop loss predefinidos, que ayudan a los operadores a controlar el riesgo y mantener una proporción de riesgo-rentabilidad consistente.

Ayuda visual: Mediante el dibujo de rectángulos y etiquetas en el gráfico, se muestran de forma visual los patrones de negociación identificados, lo que facilita la comprensión y verificación de las señales por parte de los operadores.

Diseño parametrizadoLa estrategia ofrece varios parámetros ajustables que permiten a los operadores optimizar según las condiciones específicas del mercado y las preferencias de riesgo personales.

Identificación de varios patronesEn la actualidad, la tecnología de mercadotecnia de la plataforma de criptomonedas de la compañía de criptomonedas de la compañía de criptomonedas de la compañía de criptomonedas de la compañía de criptomonedas de la compañía de criptomonedas de la compañía de criptomonedas de la compañía de criptomonedas de la compañía de criptomonedas de la compañía de criptomonedas.

Riesgo estratégico

A pesar de las ventajas de esta estrategia, existen los siguientes riesgos potenciales:

Sensibilidad de los parámetrosEl rendimiento de la estrategia depende en gran medida de la configuración de los parámetros, y los parámetros incorrectos pueden conducir a una sobrecomercialización o a la pérdida de señales importantes. La solución consiste en buscar la combinación óptima de parámetros a través de la retroalimentación histórica y reevaluar periódicamente la eficacia de los parámetros.

Riesgo de una falsa brecha: El mercado puede formar una forma similar al patrón esperado, pero luego se invierte, lo que provoca una señal errónea. Se recomienda agregar mecanismos de confirmación, como esperar la confirmación del precio de cierre o la verificación cruzada en combinación con otros indicadores.

Limitación de porcentaje fijoEl uso de alturas de porcentaje fijo puede no ser adecuado para mercados con cambios bruscos en la volatilidad. Se puede considerar la introducción de métodos de alturas dinámicas basadas en el ATR o la volatilidad histórica.

Procesamiento intensivo en computaciónLas estrategias implican múltiples ciclos y juicios condicionales que pueden causar problemas de rendimiento cuando se trata de grandes cantidades de datos. La optimización de la estructura del código o la simplificación de ciertos pasos de cálculo pueden mejorar la eficiencia de ejecución.

El juicio de tendencias simplificado: La determinación de las tendencias actuales basadas solo en una simple comparación de medias móviles puede no capturar con precisión la compleja estructura del mercado. Considere la integración de algoritmos de identificación de tendencias más complejos para mejorar la precisión.

Ajuste estático para detener el deterioroEl uso fijo de la altura de retorno y la altura principal como paradas y paradas puede no ser lo suficientemente flexible. Se puede introducir un mecanismo de paradas y paradas de pérdidas dinámicas basadas en la volatilidad del mercado o en el soporte de puntos de resistencia.

Dirección de optimización de la estrategia

Basado en el análisis del código, las siguientes son las posibles direcciones de optimización de la estrategia:

Ajuste de parámetros dinámicosIntroducción de un mecanismo de parámetros de adaptación, que ajusta automáticamente los parámetros de alto porcentaje y amplitud de modelo en función de la volatilidad del mercado y el ciclo de negociación. De esta manera, se puede adaptar mejor a las características de las diferentes fases del mercado.

Confirmación de la tendencia al alzaIntegración de métodos de identificación de tendencias más complejos, como el análisis de tendencias de múltiples períodos, el cambio de ancho de banda de Brin o el índice de movimiento direccional (DMI), para mejorar la precisión del juicio de tendencias.

Optimización de la filtración de señalesIntroducción de condiciones de filtración adicionales, como la relación de posición de los precios con las medias móviles, el análisis de la consistencia del RSI de varios períodos o la característica de la distribución de la cantidad de transacción, para reducir las falsas señales.

Mejorar las evaluaciones de retroalimentaciónAumentar los indicadores de evaluación estratégica más completos, como el máximo retiro, el índice de Sharpe, el factor de pérdida, etc., para evaluar el rendimiento de la estrategia en su totalidad y orientar la optimización de los parámetros.

Mecanismo de suspensión de pérdidas por adaptaciónAumento de la eficacia de la gestión del riesgo: ajuste de los niveles de parada basado en el ATR o en la volatilidad reciente, en lugar de utilizar simplemente un nivel de reajuste fijo.

Integrar el análisis del entorno del mercado: Añade la función de clasificación de entornos de mercado para usar diferentes configuraciones de parámetros o lógica de negociación en diferentes estados de mercado (como alta volatilidad, baja volatilidad, fuerte tendencia o oscilación intermedia).

Optimizar la eficiencia de la ejecuciónReestructurar los algoritmos de reconocimiento de patrones, reducir el ciclo de embalaje y el cálculo repetido, y mejorar la velocidad de ejecución de las estrategias en un entorno en tiempo real.

Aumentar el tiempo de filtrado: Añadir condiciones de filtración basadas en el tiempo para evitar períodos de gran volatilidad, como la apertura y el cierre de los mercados o los comunicados de prensa importantes, y mejorar la calidad de la señal.

Resumir

La estrategia de cuantificación de patrones de altura rectangulares similares es un método de análisis técnico único para capturar oportunidades de negociación mediante la definición precisa y la identificación de las características geométricas de las fluctuaciones de precios. Su innovación central consiste en convertir patrones de gráficos abstractos en relaciones matemáticas cuantificables y en la combinación de indicadores técnicos para la confirmación múltiple. La estrategia ofrece un marco de negociación completo, que incluye señales de entrada, generación de gestión de riesgos y visualización gráfica, adecuado para los comerciantes que buscan métodos de negociación sistematizados.

Si bien la estrategia ofrece una nueva perspectiva para analizar el mercado, su eficacia depende en gran medida de la optimización de los parámetros y la adaptabilidad del mercado. La estrategia tiene el potencial de ser una herramienta eficaz en la caja de herramientas de los comerciantes mediante la mejora continua de los mecanismos de filtración de señales, el aumento de la precisión de las tendencias y la optimización de los métodos de gestión de riesgos.

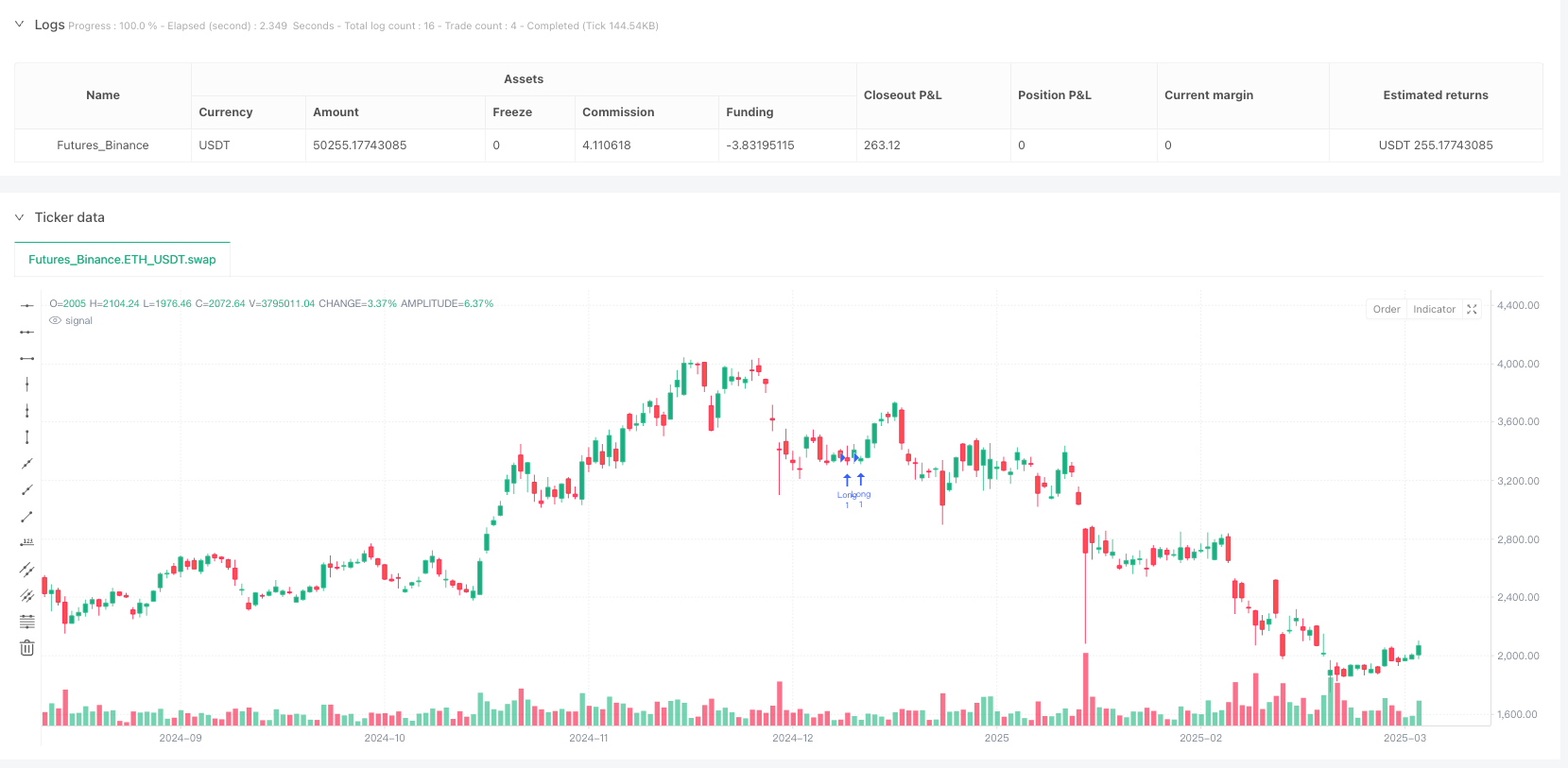

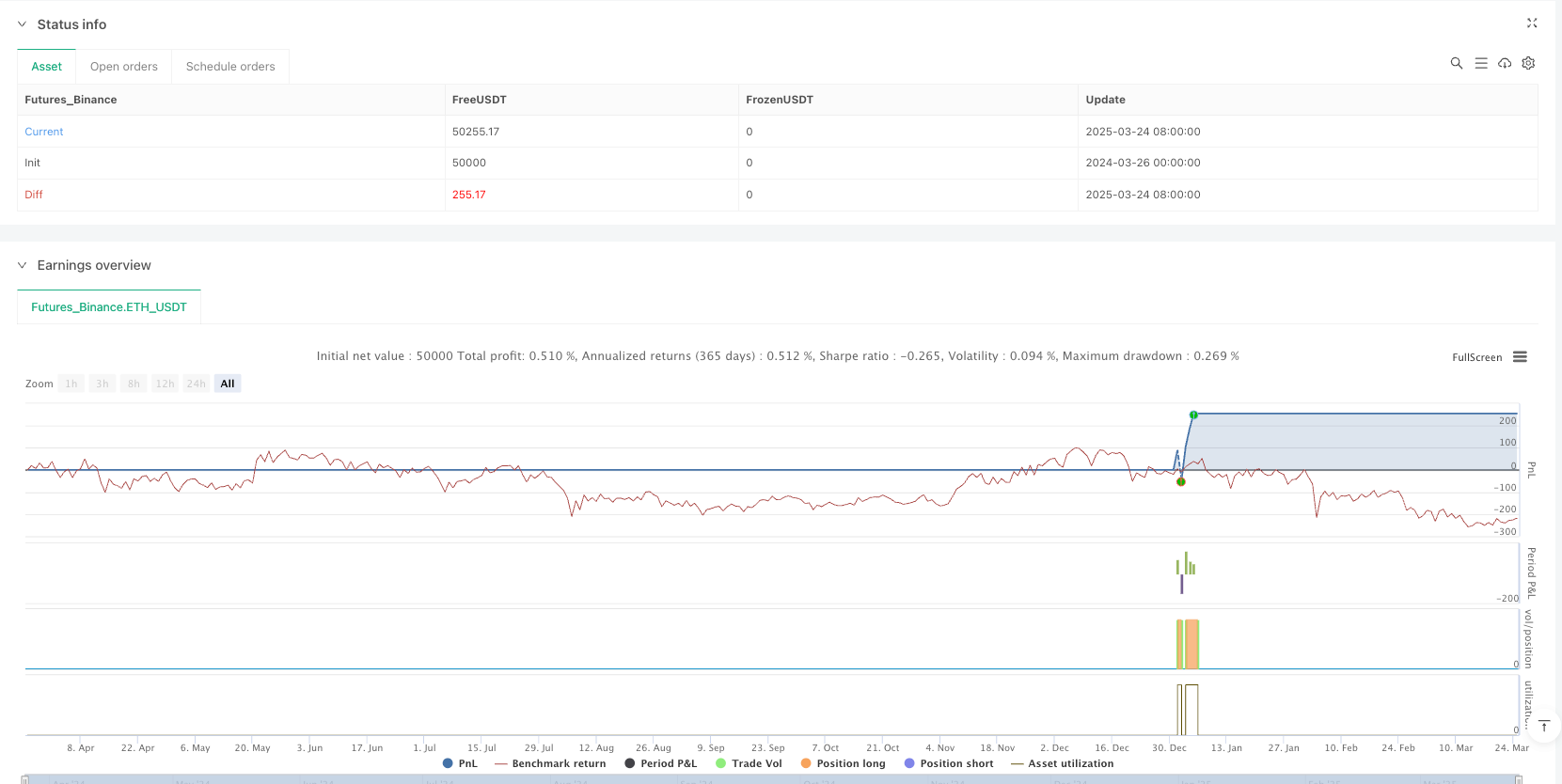

/*backtest

start: 2024-03-26 00:00:00

end: 2025-03-25 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Similar Rectangle Heights - Strategy", overlay=true)

// Strategy parameters

lookbackPeriod = input.int(45, "Analysis period", minval=10)

primaryHeightPercent = input.float(5.0, "Primary height (% of price)", minval=0.5, maxval=20.0, step=0.5)

correctionHeightPercent = input.float(2.2, "Correction height (% of price)", minval=0.5, maxval=10.0, step=0.5)

minPatternBars = input.int(5, "Minimum pattern width (candles)", minval=3)

maxPatternBars = input.int(14, "Maximum pattern width (candles)", minval=5)

useVolume = input.bool(false, "Include volume")

useRSI = input.bool(true, "Include RSI")

rsiPeriod = input.int(23, "RSI period", minval=5)

rsiOverbought = input.int(55, "RSI overbought level", minval=50, maxval=90)

rsiOversold = input.int(50, "RSI oversold level", minval=10, maxval=50)

// Calculate primary height and correction height in price points

avgPrice = ta.sma(close, lookbackPeriod)

primaryHeight = avgPrice * primaryHeightPercent / 100

correctionHeight = avgPrice * correctionHeightPercent / 100

// Calculate RSI

rsi = ta.rsi(close, rsiPeriod)

// Function to detect a bullish pattern

bullishPattern(idx) =>

// Check if there is a low followed by a rise of a specified height

lowestLow = ta.lowest(low, minPatternBars)[idx]

highAfterLow = ta.highest(high, minPatternBars)[idx]

patternHeight = highAfterLow - lowestLow

// Check if pattern height matches the primary height

heightMatch = math.abs(patternHeight - primaryHeight) <= primaryHeight * 0.2

// Check if pattern width is within range

patternWidth = 0

for i = 0 to maxPatternBars - 1

if idx + i < lookbackPeriod and low[idx + i] == lowestLow

for j = i to maxPatternBars - 1

if idx + j < lookbackPeriod and high[idx + j] == highAfterLow

patternWidth := j - i + 1

break

break

widthMatch = patternWidth >= minPatternBars and patternWidth <= maxPatternBars

// Check volume and RSI conditions

volumeCondition = not useVolume or volume > ta.sma(volume, lookbackPeriod)

rsiCondition = not useRSI or rsi[idx] < rsiOversold

// Return true if all conditions are met

heightMatch and widthMatch and volumeCondition and rsiCondition

// Function to detect a bearish pattern

bearishPattern(idx) =>

// Check if there is a high followed by a drop of a specified height

highestHigh = ta.highest(high, minPatternBars)[idx]

lowAfterHigh = ta.lowest(low, minPatternBars)[idx]

patternHeight = highestHigh - lowAfterHigh

// Check if pattern height matches the primary height

heightMatch = math.abs(patternHeight - primaryHeight) <= primaryHeight * 0.2

// Check if pattern width is within range

patternWidth = 0

for i = 0 to maxPatternBars - 1

if idx + i < lookbackPeriod and high[idx + i] == highestHigh

for j = i to maxPatternBars - 1

if idx + j < lookbackPeriod and low[idx + j] == lowAfterHigh

patternWidth := j - i + 1

break

break

widthMatch = patternWidth >= minPatternBars and patternWidth <= maxPatternBars

// Check volume and RSI conditions

volumeCondition = not useVolume or volume > ta.sma(volume, lookbackPeriod)

rsiCondition = not useRSI or rsi[idx] > rsiOverbought

// Return true if all conditions are met

heightMatch and widthMatch and volumeCondition and rsiCondition

// Function to detect a bullish correction in an uptrend

bullishCorrection(idx) =>

// Check if there is a pullback of correction height after a rise

highBeforeCorrection = ta.highest(high, minPatternBars)[idx]

lowDuringCorrection = ta.lowest(low, minPatternBars)[idx]

correctionSize = highBeforeCorrection - lowDuringCorrection

// Check if correction height matches expected height

heightMatch = math.abs(correctionSize - correctionHeight) <= correctionHeight * 0.2

// Check if correction width is within range

correctionWidth = 0

for i = 0 to maxPatternBars - 1

if idx + i < lookbackPeriod and high[idx + i] == highBeforeCorrection

for j = i to maxPatternBars - 1

if idx + j < lookbackPeriod and low[idx + j] == lowDuringCorrection

correctionWidth := j - i + 1

break

break

widthMatch = correctionWidth >= minPatternBars / 2 and correctionWidth <= maxPatternBars / 2

// Check if we are in an uptrend

uptrend = ta.sma(close, lookbackPeriod)[idx] > ta.sma(close, lookbackPeriod)[idx + minPatternBars]

// Return true if all conditions are met

heightMatch and widthMatch and uptrend

// Function to detect a bearish correction in a downtrend

bearishCorrection(idx) =>

// Check if there is a pullback of correction height after a drop

lowBeforeCorrection = ta.lowest(low, minPatternBars)[idx]

highDuringCorrection = ta.highest(high, minPatternBars)[idx]

correctionSize = highDuringCorrection - lowBeforeCorrection

// Check if correction height matches expected height

heightMatch = math.abs(correctionSize - correctionHeight) <= correctionHeight * 0.2

// Check if correction width is within range

correctionWidth = 0

for i = 0 to maxPatternBars - 1

if idx + i < lookbackPeriod and low[idx + i] == lowBeforeCorrection

for j = i to maxPatternBars - 1

if idx + j < lookbackPeriod and high[idx + j] == highDuringCorrection

correctionWidth := j - i + 1

break

break

widthMatch = correctionWidth >= minPatternBars / 2 and correctionWidth <= maxPatternBars / 2

// Check if we are in a downtrend

downtrend = ta.sma(close, lookbackPeriod)[idx] < ta.sma(close, lookbackPeriod)[idx + minPatternBars]

// Return true if all conditions are met

heightMatch and widthMatch and downtrend

// Detecting signals

var float entryPrice = na

var float stopLoss = na

var float takeProfit = na

// Buy signal

buySignal = false

for i = 0 to 3

if bullishPattern(i) or (i > 0 and bullishCorrection(i))

buySignal := true

break

// Sell signal

sellSignal = false

for i = 0 to 3

if bearishPattern(i) or (i > 0 and bearishCorrection(i))

sellSignal := true

break

// Execute strategy

if buySignal

entryPrice := close

stopLoss := close - correctionHeight

takeProfit := close + primaryHeight

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", "Long", stop=stopLoss, limit=takeProfit)

if sellSignal

entryPrice := close

stopLoss := close + correctionHeight

takeProfit := close - primaryHeight

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", "Short", stop=stopLoss, limit=takeProfit)