Descripción general

La estrategia RSI/MACD es un sistema de trading cuantitativo diseñado para el ciclo de 15 minutos de K. La estrategia se basa en la supervisión de los estados de sobreventa y sobreventa en el mercado (RSI) y la tendencia de la dinámica de los precios (MACD) para desencadenar una señal de negociación cuando ambos indicadores cumplen condiciones específicas al mismo tiempo. En concreto, cuando el RSI es inferior a 30 (sobreventa) y el MACD cruza la línea rápida, el sistema genera una señal de compra; cuando el RSI es superior a 70 (compra) y la MACD cruza la línea rápida, el sistema genera una señal de venta.

Principio de estrategia

El núcleo de esta estrategia es la combinación lógica de señales de dos indicadores técnicos clásicos para mejorar la fiabilidad de las decisiones comerciales:

Aplicaciones del RSI: Utiliza el RSI de 14 ciclos por defecto para identificar el estado de sobreventa y sobreventa en el mercado. La opinión tradicional es que el RSI por debajo de 30 es sobreventa (puede rebotar) y por encima de 70 es sobreventa (puede retroceder).

ta.rsi(close, rsiLength)Calcula el RSI.Aplicaciones del indicador MACD: Utilizando el ciclo de la línea rápida 12, el ciclo de la línea lenta 26 y el parámetro estándar de la línea de señal para el factor de suavizado 9.

ta.macd(close, macdFast, macdSlow, macdSignal)La función se calcula para obtener la línea MACD y la línea de señal. La señal de transacción clave proviene de la intersección de la línea MACD y la línea de señal, a través deta.crossoveryta.crossunderCaptura de la función.Logía de la señal combinada:

- Condiciones para abrir posiciones múltiples: RSI < 30 (sobreventa) Y cruzar la línea de señal en la línea rápida del MACD

- Condiciones para abrir una posición en blanco: RSI > 70 (sobrecompra) Y MACD bajo la línea rápida de la línea de señal

Administración de fondosLa estrategia de gestión de las posiciones se basa en el porcentaje de fondos de la cuenta.

default_qty_type=strategy.percent_of_equity, default_qty_value=100En la actualidad, la compañía tiene más de 100 millones de dólares en sus cuentas bancarias.Control de riesgosCada transacción tiene un límite de pérdidas (±5%) y un límite de pérdidas (±2%) establecidos automáticamente.

strategy.exitImplementación de la función

Ventajas estratégicas

Confirmación de la sincronización del indicadorLa combinación de los indicadores RSI y MACD, que requieren una doble confirmación para emitir señales de negociación, reduce efectivamente la incidencia de brechas falsas y señales falsas, y mejora la calidad de las operaciones.

Mecanismo de entrada y salida equilibradoLa entrada se basa en el juicio objetivo de los indicadores técnicos, la salida se basa en el nivel predeterminado de stop-loss, forma un círculo de cierre completo de la operación y reduce la interferencia de factores subjetivos.

Es una buena relación entre riesgo y ganancia.El Stop Loss Ratio ((5%) es 2,5 veces el Stop Loss Ratio ((2%) y se ajusta a los principios de gestión de riesgos de los operadores profesionales, siempre que la ganancia sea superior al 30% se puede obtener ganancias a largo plazo.

Adaptarse al ritmo del mercadoEl ciclo de 15 minutos es adecuado para los comerciantes diarios, ya que capta las fluctuaciones a corto plazo y no se trata de exceso, equilibrando la frecuencia de negociación y la calidad de la señal.

Comentarios de las imágenesEstrategia: proporciona a los operadores una referencia visual intuitiva para monitorear el estado del mercado en tiempo real mediante el trazado de las líneas indicadoras del RSI y las líneas horizontales de sobreventa y sobreventa.

Riesgo estratégico

Riesgo de mercados volátilesEn un mercado de oscilación horizontal, el RSI puede estar frecuentemente en las zonas de sobreventa y sobreventa, mientras que el MACD también puede generar múltiples cruces, lo que lleva a una sobrecomercialización y pérdidas continuas. La solución es agregar filtros de tendencia adicionales, como el promedio móvil o el indicador ADX.

Sensibilidad de los parámetros: La estrategia de rendimiento es sensible a la configuración de los parámetros de RSI y MACD. Actualmente se utilizan los parámetros tradicionales por defecto, que pueden no ser aplicables a todos los entornos de mercado. Se recomienda la optimización de los parámetros según la variedad de operaciones y las características del mercado.

Limitación de pérdidas fijasEl uso de un porcentaje fijo de stop loss puede no adaptarse a las características de volatilidad de los diferentes mercados. Los mercados con alta volatilidad pueden provocar un stop loss demasiado frecuente, mientras que los mercados con baja volatilidad pueden tener dificultades para alcanzar el objetivo de stop loss.

Falta de control de las horas de transacciónLa estrategia actual no tiene un filtro de tiempo de negociación, lo que puede generar señales adversas en momentos de poca liquidez o fluctuaciones inusuales.

Mecanismo sin respuestaLa falta de un mecanismo efectivo de negociación anti-mano puede conducir a una mayor pérdida de inversiones en mercados de fuerte tendencia.

Dirección de optimización de la estrategia

- Ajuste de parámetros dinámicosSe puede considerar la posibilidad de ajustar dinámicamente el umbral de sobreventa y sobreventa del RSI y los parámetros del MACD en función de la volatilidad del mercado (como el indicador ATR) para adaptarse a diferentes entornos de mercado.

atrValue = ta.atr(14)

dynamicRsiOversold = 30 - (atrValue / close * 100)

dynamicRsiOverbought = 70 + (atrValue / close * 100)

- Añadir filtro de tendenciasIntroducir indicadores adicionales de confirmación de tendencia, como la adición del indicador ADX, para ejecutar operaciones solo si el ADX es> 25 (indicando una tendencia evidente en el mercado) y evitar operaciones frecuentes en mercados convulsos:

adxValue = ta.adx(14)

adxFilter = adxValue > 25

longCondition = (rsi < rsiOversold) and macdCrossUp and adxFilter

- Optimización de la gestión de fondosEn lugar de una proporción fija de capital del 100%, se puede utilizar una gestión de posiciones basada en la volatilidad, ya que cuanto mayor sea la volatilidad, menor será la posición.

positionSize = 100 / (ta.atr(14) / close * 100)

- Introducción del filtro de tiempoEl objetivo de este proyecto es mejorar la calidad de vida de las personas que trabajan en el sector de la construcción de viviendas y de la construcción de infraestructuras.

timeFilter = (time >= timestamp("00:30:00")) and (time <= timestamp("23:00:00"))

- Mejora en el mecanismo de detención de pérdidasUtilización de paradas basadas en el nivel de la tecnología, como el uso de puntos altos y bajos en la etapa anterior, puntos de resistencia de soporte o multiplicadores ATR como paradas dinámicas, en lugar de porcentajes fijos:

atrValue = ta.atr(14)

dynamicStopLoss = atrValue * 1.5

Resumir

La estrategia de comercio dinámico multicíclico cruzado entre RSI y MACD es un sistema de comercio cuantitativo de estructura clara y lógica clara, que proporciona una señal de comercio relativamente confiable mediante la integración de las ventajas del indicador de sobrecompra y sobreventa (RSI) y el indicador de tendencia dinámica (MACD). La estrategia es especialmente adecuada para el comercio a corto plazo en un período de 15 minutos, y la ventaja central está en el mecanismo de confirmación de dos indicadores y las reglas claras de gestión de riesgo de capital.

Si bien el diseño de la estrategia es razonable, aún existen desafíos de sensibilidad a los parámetros y adaptabilidad al mercado. Se puede mejorar aún más la robustez y adaptabilidad de la estrategia mediante la introducción de medidas de optimización como ajuste de parámetros dinámicos, filtros de tendencia, optimización de la gestión de fondos, filtración de tiempo y mejora del mecanismo de stop loss.

Cualquier estrategia cuantitativa requiere un exhaustivo historial de retroceso y verificación prospectiva, además de un ajuste personalizado en combinación con las condiciones específicas del mercado y las preferencias de riesgo de los operadores. La estrategia proporciona un buen marco de trading cuantitativo, que los operadores pueden desarrollar y optimizar en segundo lugar para construir un sistema de negociación más completo.

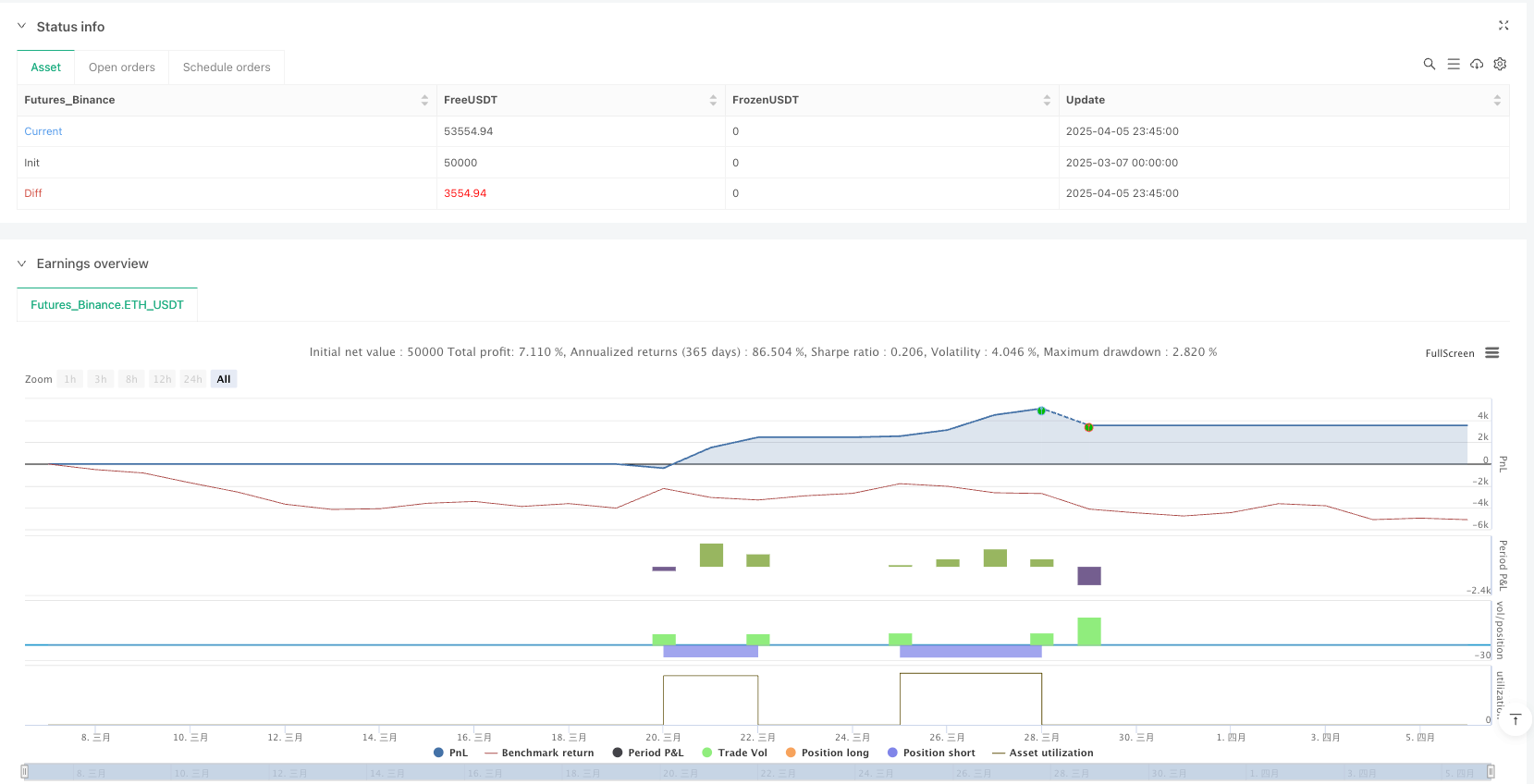

/*backtest

start: 2025-03-07 00:00:00

end: 2025-04-06 00:00:00

period: 15m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

// This Pine Script® code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © ErayPala

//@version=6

strategy("RSI + MACD Strategy (15min)", overlay=false, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === INPUTS ===

rsiLength = input.int(14, title="RSI Length")

rsiOverbought = input.int(70, title="RSI Overbought Level")

rsiOversold = input.int(30, title="RSI Oversold Level")

macdFast = input.int(12, title="MACD Fast Length")

macdSlow = input.int(26, title="MACD Slow Length")

macdSignal = input.int(9, title="MACD Signal Smoothing")

takeProfitPerc = input.float(5.0, title="Take Profit (%)") / 100

stopLossPerc = input.float(2.0, title="Stop Loss (%)") / 100

// === INDICATORS ===

rsi = ta.rsi(close, rsiLength)

[macdLine, signalLine, _] = ta.macd(close, macdFast, macdSlow, macdSignal)

macdCrossUp = ta.crossover(macdLine, signalLine)

macdCrossDown = ta.crossunder(macdLine, signalLine)

// === ENTRY CONDITIONS ===

longCondition = (rsi < rsiOversold) and macdCrossUp

shortCondition = (rsi > rsiOverbought) and macdCrossDown

// === STRATEGY ENTRIES ===

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("TP/SL Long", from_entry="Long", limit=close * (1 + takeProfitPerc), stop=close * (1 - stopLossPerc))

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("TP/SL Short", from_entry="Short", limit=close * (1 - takeProfitPerc), stop=close * (1 + stopLossPerc))

// === PLOT INDICATORS FOR VISUAL FEEDBACK ===

plot(rsi, title="RSI", color=color.orange)

hline(rsiOverbought, "Overbought", color=color.red)

hline(rsiOversold, "Oversold", color=color.green)

hline(50, "Middle Line", color=color.gray)