Sistema de trading de reversión dinámica multiindicador: estrategia de reversión coordinada RSI y VWAP

RSI VWAP ATR 动态反转 价格行为确认 冷却期 尾随止损 Relative Strength Index Average True Range Dynamic Reversal Price Action Confirmation Cooldown Period Trailing Stop

Descripción general

La estrategia RSI y VWAP de inversiones en sintonía es un sistema de negociación inteligente que combina un indicador relativamente débil (RSI), un promedio ponderado por volumen de transacciones (VWAP) y la confirmación de la acción de los precios. La estrategia identifica la relación entre el estado de sobreventa y la posición VWAP en el mercado y, en combinación con la señal de confirmación de inversiones de precios, opera en el espacio múltiple cuando las condiciones del mercado cumplen con un criterio específico.

Principio de estrategia

El principio central de la estrategia se basa en la interacción de los siguientes componentes clave:

El RSI es el indicador de sobrecompraUtilizando el indicador relativamente fuerte (RSI) para identificar el estado de sobreventa (RSI>72) y sobreventa (RSI<28) en el mercado. Cuando el RSI cruza hacia abajo desde la zona de sobreventa o hacia arriba desde la zona de sobreventa, puede indicar que el mercado está a punto de invertir.

Línea de referencia VWAPLa posición relativa del precio con respecto al VWAP es un factor clave para juzgar la calidad de la señal de inversión potencial.

Confirmación del comportamiento del precio:

- Condición de salida: el precio de cierre actual está por debajo del precio de cierre anterior (en una tendencia a la baja) pero aún está por encima del VWAP, lo que indica que el precio puede retroceder desde el punto de partida

- Multicondicionamiento: el precio de cierre actual es más alto que el precio de cierre anterior (trend ascendente) pero aún está por debajo del VWAP, lo que indica que el precio puede rebotar desde los mínimos

Filtrado por volumen de entregaAsegurar que las señales de negociación ocurran en un entorno de mercado suficientemente activo (volumen de transacciones > 500) y evitar que las señales se generen en situaciones de escasa liquidez.

Mecanismo de período de enfriamiento: Después de ejecutar una transacción, el sistema obliga a esperar un cierto número de líneas K (de 10 por defecto) para volver a ejecutar una transacción en la misma dirección, evitando el exceso de transacciones en un corto período de tiempo.

Parador de pérdida dinámica: Establece niveles de stop loss y stop loss basados en el ATR, lo que le permite ajustarse automáticamente según la volatilidad del mercado, usando 1.5 veces el ATR por defecto.

Opciones de seguimiento de pérdidasOpción de suspensión de pérdidas de seguimiento, que protege los beneficios obtenidos cuando el mercado se mueve en la dirección favorable, con un ajuste predeterminado del 1.5% del precio.

La señal de activación de la lógica:

- Señales de vacío: RSI a la baja cruza el nivel de sobreventa + volumen de transacciones es mayor que la mínima depreciación + cierre de precios por debajo del cierre anterior pero por encima del VWAP + período de enfriamiento ha pasado

- Haga más señales: RSI hacia arriba cruza el nivel de sobreventa + volumen de transacción es mayor que el mínimo de desvalorización + precio de cierre es superior al precio de cierre anterior, pero es inferior al VWAP + período de enfriamiento ha pasado

Ventajas estratégicas

Mecanismo de confirmación múltiple: La combinación de RSI, VWAP y confirmación de comportamiento de precios requiere que se cumplan varias condiciones simultáneamente para generar señales, lo que reduce efectivamente la posibilidad de señales falsas.

Adaptarse a la volatilidad del mercado: Ajuste dinámico de los niveles de stop loss a través de ATR, lo que permite que la estrategia se adapte a un entorno de mercado con diferentes tipos de volatilidad, ofreciendo un stop loss más flexible en mercados con alta volatilidad y un stop loss más ajustado en mercados con baja volatilidad.

Filtrado de fluidezReducir el riesgo de deslizamiento mediante la exigencia de un volumen de transacciones mínimo que asegure que las transacciones se realicen en condiciones de mercado con suficiente liquidez.

Prevenir el exceso de comercioEl mecanismo de período de enfriamiento es efectivo para evitar operaciones frecuentes en un corto período de tiempo, reducir los costos de las transacciones y evitar la reentrada en el mercado en condiciones de mercado similares.

Gestión de riesgos flexible: Ofrece dos opciones de gestión de riesgo: Stop Loss Fixed y Stop Loss Trailing, que los comerciantes pueden elegir de acuerdo con sus preferencias de riesgo y las condiciones del mercado.

Confirmación basada en el comportamiento de los precios: No sólo depende de los indicadores técnicos, sino también de la combinación de la acción de los precios ((el precio de cierre en relación con el precio de cierre anterior y la posición de VWAP) como confirmación, mejorar la calidad de la señal.

Señales de negociación visuales: La estrategia muestra las señales de negociación y las líneas de referencia clave de forma intuitiva en el gráfico ((VWAP), lo que facilita a los comerciantes el monitoreo y el análisis de la situación del mercado en tiempo real.

Riesgo estratégico

El riesgo de fracaso inverso: Aunque la estrategia utiliza confirmación de múltiples condiciones, las señales de reversión del mercado aún pueden fallar, especialmente en mercados de tendencia fuerte, las señales de reversión pueden provocar una negociación contraproducente.

- Solución: Considere agregar filtros de tendencia para evitar señales de reversión en una tendencia claramente fuerte.

Sensibilidad de los parámetrosLa configuración de parámetros como el RSI sobrecompra sobreventa el umbral ((72⁄28) y el período de enfriamiento ((10 líneas K) tiene un impacto significativo en el rendimiento de la estrategia, y los parámetros inadecuados pueden causar una disminución en la calidad de la señal.

- Solución: Optimización de los parámetros en diferentes condiciones de mercado a través de la retroalimentación histórica, o considerar la implementación de parámetros de adaptación.

El nivel de riesgo de los parados1.5 veces el ATR como stop loss puede ser demasiado apretado o demasiado relajado en algunos casos.

- Solución: ajustar el ATR multiplicado según las características de fluctuación de la variedad de negociación específica, o considerar un stop loss basado en la resistencia de soporte.

Dependencia de VWAPEl VWAP es generalmente más efectivo en el comercio intradiario y puede perder su valor de referencia en períodos más largos.

- Solución: Considere el uso de otras líneas de referencia de precios, como promedios móviles o puntos de resistencia de soporte, en períodos de tiempo más largos.

Limitación fija de la entrega: El umbral de volumen de transacción fijo ((500) puede no ser aplicable a todas las condiciones de mercado y variedades de transacción.

- Solución: Considere la posibilidad de utilizar un indicador de volumen de transacciones relativo (por ejemplo, la relación entre volumen de transacciones y volumen de transacciones promedio) en lugar de un umbral fijo.

Falta de filtros en el entorno del mercado: La estrategia puede funcionar mejor en ciertos entornos de mercado (como alta volatilidad o oscilación intermedia), pero carece de una identificación clara de los entornos de mercado.

- La solución: aumentar los indicadores de identificación del entorno del mercado, ajustar los parámetros de la estrategia según las diferentes condiciones del mercado o suspender temporalmente la negociación.

Administración de fondos fijosLa estrategia utiliza un porcentaje fijo de capital (<10%) para operar sin ajustar el tamaño de la posición en función de la calidad de la señal o la dinámica de riesgo del mercado.

- Solución: Implementar una gestión dinámica de las posiciones, ajustando el tamaño de las posiciones en función de la intensidad de la señal, la volatilidad del mercado o la relación de retorno al riesgo.

Dirección de optimización de la estrategia

Ajustes de parámetros de adaptación: La estrategia actual utiliza el umbral RSI fijo ((72⁄28) y el multiplicador ATR ((1.5)), se puede considerar la implementación de un parámetro de adaptación que lo ajuste automáticamente según la volatilidad del mercado o la intensidad de la tendencia.

- El motivo: En diferentes entornos de mercado, los niveles óptimos de brecha de compra-venta y de cierre de pérdidas pueden diferir significativamente, y los parámetros de adaptación pueden adaptarse mejor a los cambios en el mercado.

Añadir filtro de tendenciasIntroducir indicadores de juicio de tendencia (como la tendencia de las medias móviles o ADX) para evitar señales de inversión que pueden fallar en un entorno de tendencia fuerte.

- El motivo: Las estrategias de inversión suelen funcionar mejor en mercados convulsionados, son propensas a generar señales erróneas en tendencias fuertes, y el aumento de filtros de tendencia puede aumentar significativamente la probabilidad de éxito de las estrategias.

Gestión de posiciones dinámicas: De acuerdo con la intensidad de la señal (por ejemplo, el grado de desviación del RSI), la volatilidad del mercado o la expectativa de retorno por riesgo es mayor que la posición de ajuste dinámico.

- Motivo: La calidad de las señales varía, la asignación de fondos debe ajustarse en consecuencia, las señales fuertes deben asignar más fondos y las débiles deben configurarse con cautela.

Clasificación del entorno del mercado: Realizar la función de identificación de entornos de mercado, distinguir entre mercados de tendencia, mercados de agitación y mercados de alta volatilidad, y ajustar los parámetros de la estrategia o la lógica de negociación para diferentes entornos.

- Motivo: Las estrategias presentan diferencias significativas de rendimiento en diferentes entornos de mercado, y la identificación del entorno puede ayudar a las estrategias a operar en las condiciones más favorables y evitar las condiciones desfavorables.

Optimización de la filtración de la cantidad de transacciones: Cambiar el umbral de volumen de transacción fijo a un indicador relativo, como la proporción de volumen de transacción actual con el promedio de volumen de transacciones de los últimos N ciclos, para adaptarse mejor a diferentes variedades de transacciones y períodos de tiempo.

- El motivo: Los niveles normales de volumen de transacción varían mucho entre las diferentes variedades de transacciones y períodos de tiempo, y el indicador de volumen de transacción relativo es una medida más precisa de la actividad del mercado.

Aumento de la calificación de la calidad de la señal: Desarrollar un sistema de calificación de la calidad de la señal, basado en varios factores (por ejemplo, el grado de desviación del RSI, la distancia entre el precio y el VWAP, el grado de ruptura en el volumen de transacción, etc.) para calificar la señal y ejecutar solo señales de alta calidad.

- La razón: no todas las señales que cumplen con los requisitos básicos tienen la misma calidad, y el sistema de calificación puede ayudar a seleccionar las oportunidades de negociación que tienen más probabilidades de éxito.

El filtro del tiempo: Aumentar la función de filtro de tiempo para evitar la negociación en momentos de fluctuaciones anormales, como la apertura y el cierre del mercado o la publicación de datos importantes.

- El motivo: Algunos períodos de tiempo son irregulares y los indicadores técnicos pueden fallar, evitando estos períodos puede mejorar la estabilidad de la estrategia.

Resumir

La estrategia RSI-VWAP de reversión sincronizada es un sistema de negociación inteligente que integra múltiples indicadores y mecanismos de confirmación para capturar oportunidades de reversión de corto plazo en el mercado mediante la identificación de los estados de sobreventa y sobreventa en el RSI y la sincronización de VWAP, y en combinación con la confirmación de comportamiento de precios y la filtración de volumen de transacción. La estrategia incluye un mecanismo de gestión de riesgos completo, como el stop loss dinámico de ATR, la opción de stop loss con cola y el período de enfriamiento de la operación, que ayuda a controlar el riesgo y evitar el exceso de operaciones.

Aunque el diseño de la estrategia es razonable, aún existen desafíos como el riesgo de fracaso de reversión, la sensibilidad de los parámetros y la adaptabilidad a la situación del mercado. Se puede mejorar aún más la solidez y la rentabilidad de la estrategia mediante la implementación de parámetros de adaptación, el aumento de filtros de tendencia, la optimización de la gestión de posiciones, la implementación de mejoras como la clasificación de la situación del mercado y el desarrollo de un sistema de calificación de la calidad de la señal.

En general, la estrategia proporciona a los operadores un marco de negociación de inversión de mercado estructurado, que es adecuado para los operadores con cierta experiencia en el entorno de mercado adecuado, mediante la integración de una variedad de herramientas de análisis técnico y técnicas de gestión de riesgos.

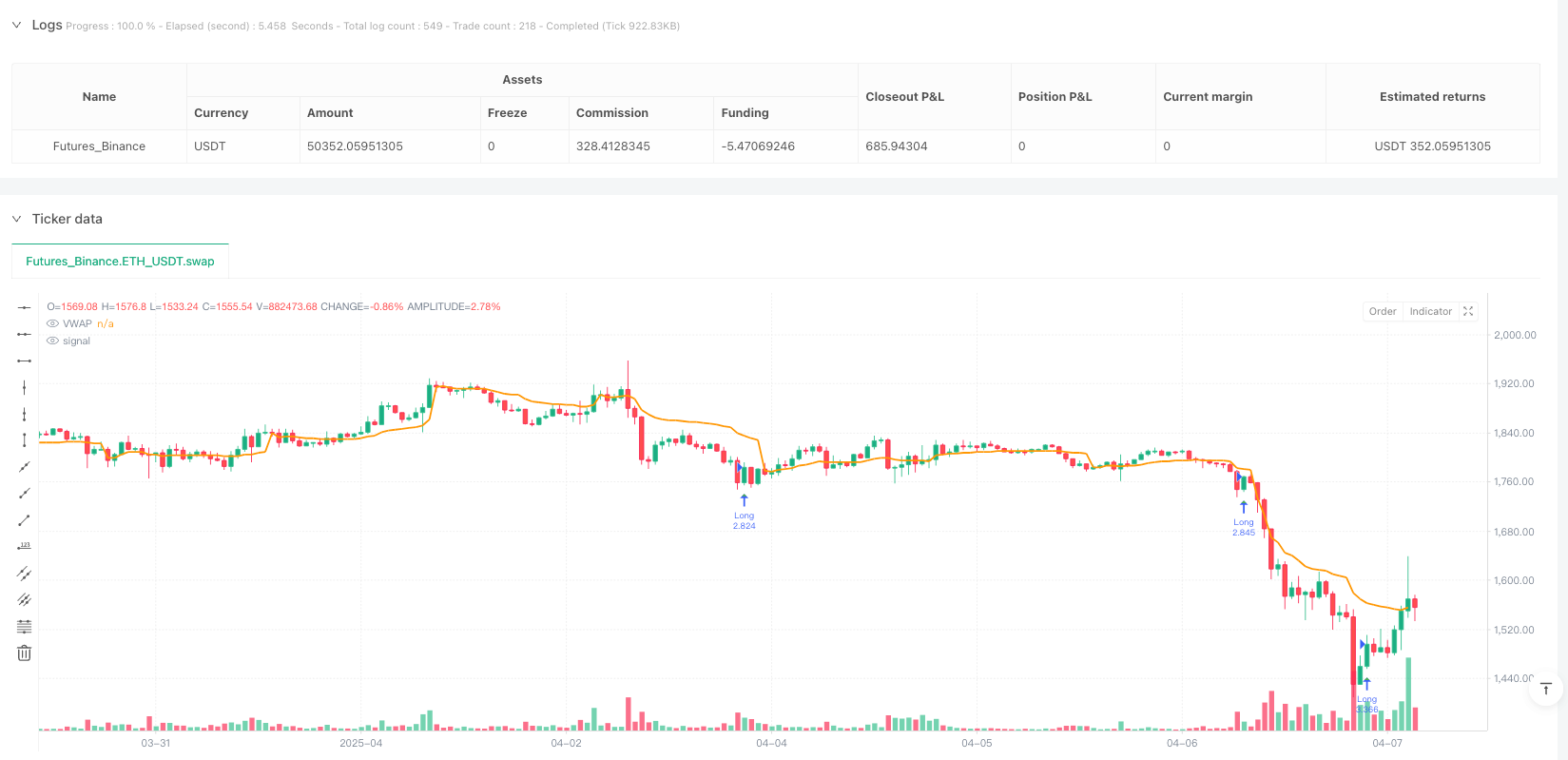

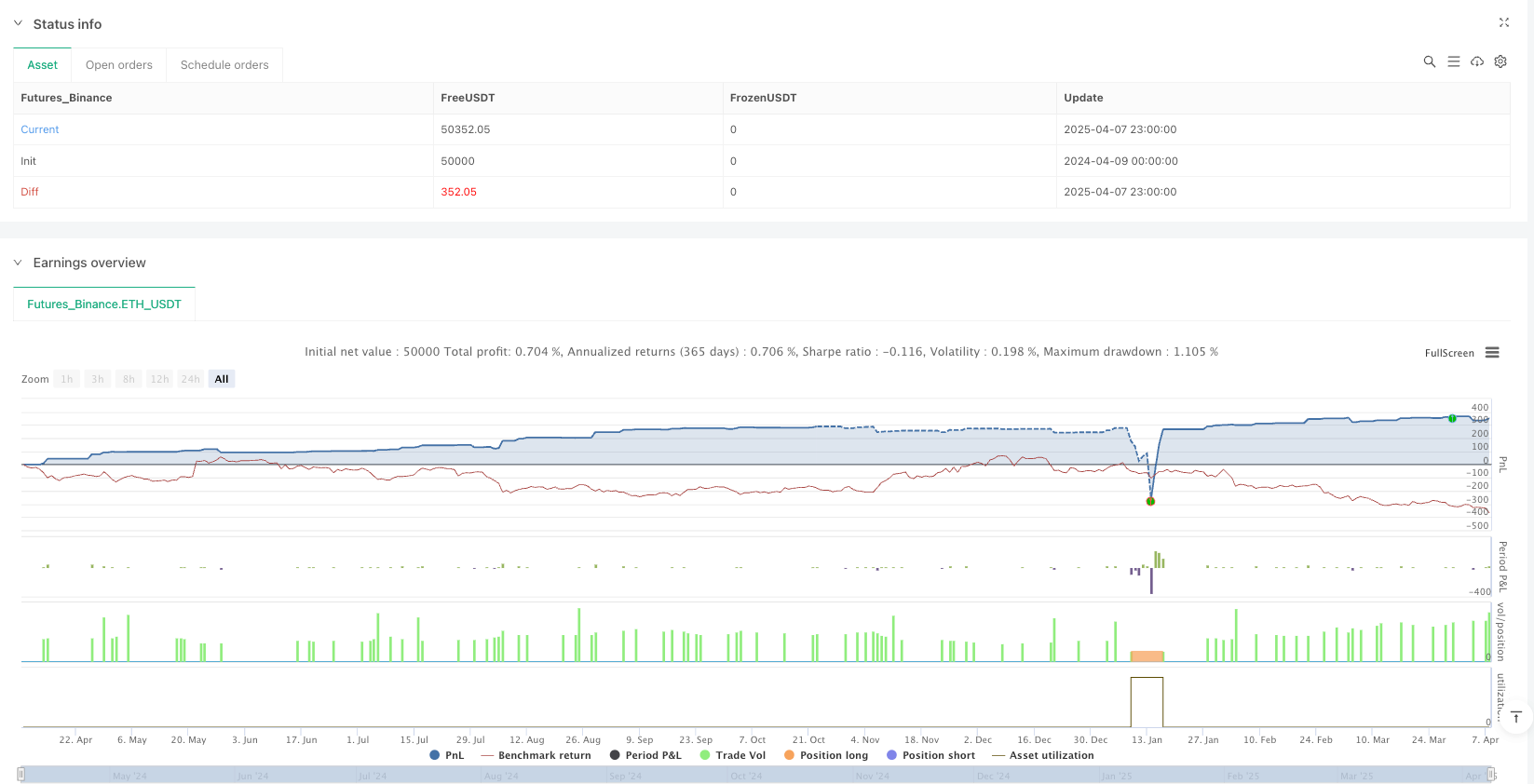

/*backtest

start: 2024-04-09 00:00:00

end: 2025-04-08 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("BTC/USDT Smart Long & Short (RSI + VWAP + Rejection)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === INPUTS ===

rsiLength = input.int(14, title="RSI Length")

rsiOverbought = input.int(72, title="RSI Overbought Level")

rsiOversold = input.int(28, title="RSI Oversold Level")

minVol = input.float(500, title="Min Volume Filter")

cooldownBars = input.int(10, title="Cooldown Period (bars)")

atrLength = input.int(14, title="ATR Length")

atrMultiplier = input.float(1.5, title="SL/TP ATR Multiplier")

useTrailing = input.bool(true, title="Use Trailing Stop")

trailingPerc = input.float(1.5, title="Trailing %")

// === INDICATORS ===

rsi = ta.rsi(close, rsiLength)

vwap = ta.vwap(hlc3)

atr = ta.atr(atrLength)

vol = volume

// === COOLDOWN LOGIC ===

var int lastShortBar = na

var int lastLongBar = na

canShort = na(lastShortBar) or (bar_index - lastShortBar > cooldownBars)

canLong = na(lastLongBar) or (bar_index - lastLongBar > cooldownBars)

// === CANDLE REJECTION LOGIC ===

bearishRejection = close < close[1] and close > vwap // Short filter

bullishRejection = close > close[1] and close < vwap // Long filter

// === SHORT ENTRY ===

shortSignal = ta.crossunder(rsi, rsiOverbought) and vol > minVol and bearishRejection and canShort

if (shortSignal)

strategy.entry("Short", strategy.short)

if useTrailing

strategy.exit("Short Exit", from_entry="Short", trail_points=trailingPerc * close * 0.01, trail_offset=trailingPerc * close * 0.01)

else

sl = atr * atrMultiplier

tp = atr * atrMultiplier

strategy.exit("Short Exit", from_entry="Short", profit=tp, loss=sl)

lastShortBar := bar_index

// === LONG ENTRY ===

longSignal = ta.crossover(rsi, rsiOversold) and vol > minVol and bullishRejection and canLong

if (longSignal)

strategy.entry("Long", strategy.long)

if useTrailing

strategy.exit("Long Exit", from_entry="Long", trail_points=trailingPerc * close * 0.01, trail_offset=trailingPerc * close * 0.01)

else

sl = atr * atrMultiplier

tp = atr * atrMultiplier

strategy.exit("Long Exit", from_entry="Long", profit=tp, loss=sl)

lastLongBar := bar_index

// === PLOTS ===

plot(vwap, title="VWAP", color=color.orange, linewidth=2)

plotshape(shortSignal, title="Short Signal", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)

plotshape(longSignal, title="Long Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)