Estrategia de trading de reversión de volatilidad con desviación estándar múltiple que combina bandas de Bollinger y medias móviles EMA

BB EMA SMA stdev 均值回归 波动率交易 多重标准差 止损止盈 MEAN REVERSION Volatility Trading Multiple Standard Deviation STOP LOSS

Descripción general

La estrategia de inversión de la oscilación de la diferencia estándar múltiple combinada con la línea de equilibrio EMA es un sistema de negociación cuantitativa basado en el principio de la regresión de la media, que combina hábilmente las características de seguimiento de tendencias de las señales de ruptura de la volatilidad de la banda de Brin y los promedios móviles del índice. La estrategia identifica las desviaciones extremas de los precios a través de un múltiplo de diferencia estándar personalizado, estableciendo posiciones de múltiples o vacantes cuando los precios están significativamente por debajo o por encima de un múltiplo de diferencia estándar específico de la banda de Brin.

Principio de estrategia

El principio central de esta estrategia se basa en la teoría de la regresión de la media en la estadística, es decir, que los precios de los mercados financieros pueden tener una desviación significativa en el corto plazo, pero a largo plazo tendrán que acercarse a su nivel promedio. La forma concreta de su implementación es la siguiente:

Generación de señales de entrada:

- La estrategia calcula el promedio móvil simple (SMA) de n períodos (default 20) como la línea de referencia de la banda de Bryn.

- Se construye un tren ascendente y descendente de la señal de entrada calculando la diferencia estándar alrededor de la SMA (STDEV) y multiplicándola por el multiplicador personalizado por el usuario (x) (el 2.0 predeterminado).

- Cuando el precio descienda por debajo de la vía baja, se activa la señal de entrada de múltiples cabezas; cuando el precio suba por encima de la vía alta, se activa la señal de entrada de cabezas vacías.

Diseño del mecanismo de salida:

- Configuración de stop loss: Construye una segunda capa de banda de Brin con un número de diferencias estándar más amplio y (default 3.0) como posición de stop loss.

- Estrategia de parada: Utiliza el promedio móvil del índice (EMA) de n períodos (default 20) como objetivo de beneficio. Cuando el precio regresa a la EMA, significa que el regreso a la media se ha completado, en este momento la posición de liquidación se gana.

Administración de posiciones:

- La estrategia utiliza una configuración proporcional de fondos, con un porcentaje fijo del valor neto de la cuenta en cada transacción (el 10% por defecto).

- Se ha implementado un mecanismo de reposición de posiciones, que asegura que las posiciones se pueden mantener en una sola dirección en cualquier momento (político o vacío).

Ventajas estratégicas

A través de un análisis profundo del código, la estrategia tiene las siguientes ventajas:

Capturar con precisión las desviaciones extremas de los preciosLa estrategia permite ajustar la sensibilidad a las fluctuaciones del mercado con flexibilidad, capturando movimientos extremos de precios en el corto plazo.

Mecanismos de control de riesgosLa estrategia establece dos líneas de defensa - el múltiplo de la diferencia estándar más amplia como punto de parada y la línea media de la EMA como punto de parada, formando un sistema de gestión de riesgo doble.

Aplicaciones científicas de la teoría de la regresiónLa estrategia se basa en principios estadísticos bien desarrollados, aprovechando las características de los precios de mercado de regreso al promedio, y tiene una base sólida en la teoría.

La racionalidad de la administración de fondosA través de una distribución de fondos en proporciones fijas, la estrategia permite una coincidencia dinámica entre el tamaño de las posiciones y el tamaño de las cuentas, lo que contribuye a una curva de crecimiento de fondos estable a largo plazo.

Sistemas integrados de monitoreo de rendimientoLa estrategia incluye un mecanismo integral de seguimiento del rendimiento, que incluye indicadores clave como ganancias netas, máximo retiro, porcentaje de ganancias y número total de transacciones, para su evaluación y optimización en tiempo real.

Altamente adaptable: La estrategia puede adaptarse a diferentes entornos de mercado y características de las variedades de transacción a través de configuraciones de parámetros ajustables.

Riesgo estratégico

A pesar de la buena concepción de la estrategia, existen los siguientes riesgos potenciales:

El riesgo de fallo de la hipótesis de regreso a la media: En un mercado de fuerte tendencia, los precios pueden mantenerse alejados de la media y no regresar, lo que aumenta la frecuencia de los disparos de stop loss. La solución es suspender el funcionamiento de la estrategia en un entorno de tendencia clara o agregar un filtro de tendencia.

Riesgo de sensibilidad de los parámetrosEl rendimiento de la estrategia depende en gran medida de la configuración de parámetros como la longitud de la banda de Bryn, el multiplicador de la diferencia estándar y el ciclo EMA. Diferentes mercados y marcos de tiempo pueden requerir diferentes combinaciones de parámetros. Se recomienda encontrar la combinación óptima mediante el retroceso histórico.

Punto de deslizamiento y riesgo de costos de transacción: La estrategia ha tenido en cuenta una comisión del 0.1% en la retrospectiva, pero en las operaciones reales puede enfrentarse a costos de transacción y puntos de desliz más altos, lo que puede erosionar las ganancias de la estrategia. Estos factores deben ser estimados con cuidado en el mercado real.

Riesgo de liquidezEn mercados de baja liquidez, puede ser imposible ejecutar órdenes de entrada y salida a precios ideales. Se recomienda aplicar esta estrategia en mercados o momentos de alta liquidez.

El riesgo de exceso de adaptación: Si los parámetros se optimizan demasiado para adaptarse a los datos históricos, la estrategia puede no funcionar bien en los mercados futuros. Se debe usar datos históricos lo suficientemente largos y diferentes pruebas fuera de la muestra para verificar la solidez de la estrategia.

Dirección de optimización de la estrategia

La estrategia se puede optimizar a través del análisis de la estructura y la lógica del código en los siguientes aspectos:

Añadir filtro de tendencias: Combinación de indicadores de tendencia como las medias móviles de períodos más largos o el ADX para filtrar las señales de reversión en un entorno de tendencia fuerte. Esto reduce el riesgo de que los paros se activen con frecuencia en un mercado de tendencia unidireccional, ya que las estrategias de retorno a la media generalmente no funcionan bien en un mercado de tendencia fuerte.

Número de diferencias en el estándar dinámico: La estrategia actual utiliza un múltiplo de diferencia estándar fijo, se puede considerar ajustar este parámetro en función de la dinámica de los cambios en la volatilidad del mercado. Por ejemplo, el uso de un múltiplo más pequeño en un entorno de baja volatilidad y el uso de un múltiplo más grande en un entorno de alta volatilidad para adaptarse a diferentes condiciones del mercado.

Optimización de la gestión de posicionesSe puede implementar un mecanismo de ajuste de posición basado en la volatilidad, aumentando el tamaño de la posición en un entorno de baja volatilidad y reduciendo el tamaño de la posición en un entorno de alta volatilidad para equilibrar el riesgo y la rentabilidad.

Agregar un filtro de tiempoAlgunos mercados pueden ser más propensos a la regresión de la media en un período de tiempo determinado, mientras que otros se muestran como mercados de tendencia. Mediante la adición de filtros de tiempo, se puede ejecutar la estrategia en el período de tiempo más favorable.

Implementación de un mecanismo de frenado parcialLa estrategia actual es la de cerrar todas las posiciones, por lo que se puede considerar la posibilidad de realizar un cierre por lotes, por ejemplo, cerrar parte de las posiciones cuando el precio regresa a una cierta proporción de la EMA y continuar manteniendo las posiciones restantes para obtener más ganancias potenciales.

Integración de análisis de múltiples marcos de tiempo: La calidad de las señales de entrada puede ser mejorada mediante el análisis de la estructura del mercado en combinación con un marco de tiempo más alto. Por ejemplo, entrar solo en la dirección que el marco de tiempo más alto apoya.

Resumir

La estrategia de trading inversa de variación de la diferencia estándar múltiple combinada con la línea de paridad de la EMA es un sistema de negociación de retorno al promedio diseñado de manera racional y lógica. Se utiliza la diferencia estándar múltiple de la banda de Brin para identificar las fluctuaciones extremas del mercado y utilizar la línea de paridad de la EMA como objetivo de ganancias, formando un círculo cerrado de operaciones completo. La estrategia incluye un mecanismo de gestión de riesgos completo, que incluye la configuración de stop loss, control de posición y limitación de posición unidireccional, que ayuda a controlar los retiros y mantener un crecimiento estable de la cuenta.

Si bien las estrategias tienen un buen desempeño en mercados de retorno a la media, pueden enfrentarse a desafíos en entornos de fuerte tendencia. La solidez y adaptabilidad de las estrategias se pueden mejorar aún más mediante el aumento de filtros de tendencia, parámetros de ajuste dinámico y la optimización de la gestión de posiciones.

En general, es una estrategia de comercio cuantitativa con bases estadísticas y prácticas, adecuada para los comerciantes que confían en la teoría de la regresión de la media y buscan capturar oportunidades en mercados volátiles. A través de la supervisión y optimización continuas, la estrategia tiene el potencial de mantenerse competitiva en una variedad de entornos de mercado.

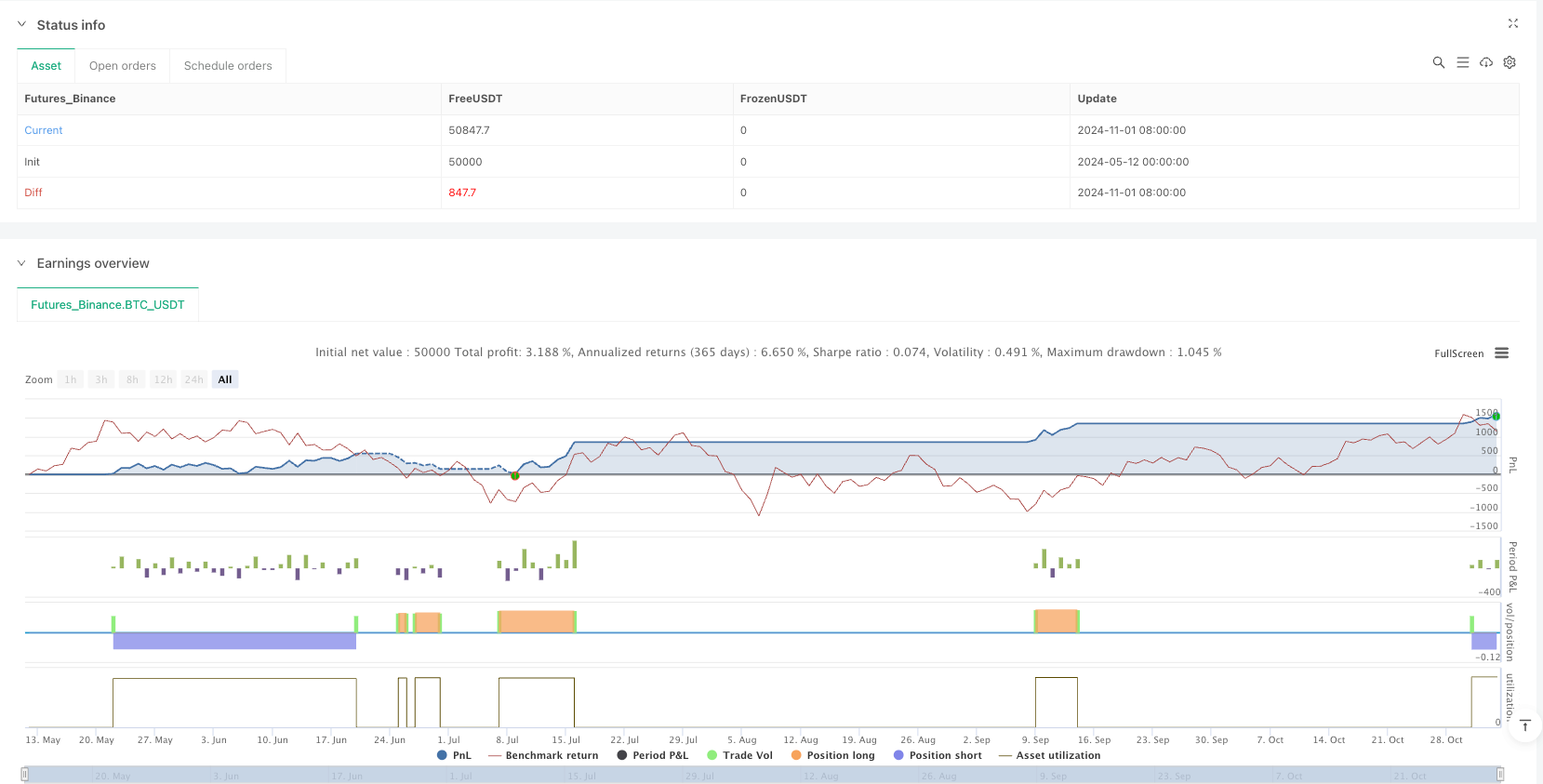

/*backtest

start: 2024-05-12 00:00:00

end: 2024-11-03 00:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title = "Bollinger + EMA Strategy with Stats",overlay = true,default_qty_type = strategy.percent_of_equity,default_qty_value = 10,initial_capital = 100000,commission_type = strategy.commission.percent,commission_value = 0.1)

// === 参数设置 ===

length = input.int(20, "BB Length")

mult_entry = input.float(2.0, "Entry StdDev Multiplier (x)", step=0.1)

mult_stop = input.float(3.0, "Stop StdDev Multiplier (y)", step=0.1)

ema_period = input.int(20, "EMA Exit Period")

show_stats = input.bool(true, "Show Performance Label")

// === 指标计算 ===

basis = ta.sma(close, length)

dev_entry = mult_entry * ta.stdev(close, length)

dev_stop = mult_stop * ta.stdev(close, length)

upper_entry = basis + dev_entry

lower_entry = basis - dev_entry

upper_stop = basis + dev_stop

lower_stop = basis - dev_stop

ema_exit = ta.ema(close, ema_period)

// === 入场 & 出场条件 ===

long_entry = close < lower_entry

short_entry = close > upper_entry

long_exit = close >= ema_exit

short_exit = close <= ema_exit

// === 只允许一个方向持仓 ===

if long_entry and strategy.position_size == 0

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", from_entry="Long", stop=lower_stop, limit=ema_exit)

if short_entry and strategy.position_size == 0

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", from_entry="Short", stop=upper_stop, limit=ema_exit)

// === 画图 ===

plot(basis, "BB Basis", color=color.gray)

plot(upper_entry, "BB Upper", color=color.red)

plot(lower_entry, "BB Lower", color=color.green)

plot(ema_exit, "EMA Exit", color=color.orange)

// === 资金曲线 & 回撤 ===

equity = strategy.equity

plot(equity, "Equity Curve", color=color.teal)

var float peak = na

var float max_dd = na

peak := na(peak) ? equity : math.max(peak, equity)

dd = (equity - peak) / peak

max_dd := na(max_dd) ? dd : math.min(max_dd, dd)

plot(dd * 100, title="Drawdown (%)", color=color.red)