Estrategia cuantitativa de stop-profit y stop-loss dinámico intradía VWAP con anclaje de precio típico de cruce de media móvil doble

EMA VWAP ATR Typical Price Risk/Reward

Descripción general

La estrategia es un sistema de comercio de línea corta diaria basado en indicadores técnicos que utiliza principalmente la relación entre el promedio móvil de 20 ciclos del índice (EMA 20) y el precio promedio ponderado por volumen de transacciones (VWAP) basado en el cálculo de precios típicos para determinar las señales de negociación. La estrategia utiliza un stop loss dinámico y una configuración de ganancias objetivo para calcular con precisión la proporción de riesgo y ganancias a través del tamaño del ATR (medio de amplitud de onda real) y el casco de armas (casco de señales) para lograr un equilibrio entre el control del riesgo y la maximización de las ganancias. La estrategia es especialmente adecuada para entornos de mercado con mucha volatilidad y para obtener ganancias capturando cambios en las tendencias de precios a corto plazo.

Principio de estrategia

Los principios centrales de la estrategia se basan en la relación cruzada entre dos líneas medias (la EMA 20 y el VWAP fijo) y la interacción del precio con estas líneas medias. En concreto:

Mecanismo de generación de señales de entrada:

- Condiciones de compra: se activa la señal de compra cuando el EMA 20 está por encima del VWAP y el precio de cierre cruza el EMA 20 desde abajo, o cuando el EMA 20 cruza el VWAP desde abajo.

- Condiciones de venta: La señal de venta se activa cuando el EMA 20 está por debajo del VWAP y el precio de cierre cruza el EMA 20 desde arriba, o cuando el EMA 20 cruza el VWAP desde arriba.

Aplicaciones de los precios típicosLa estrategia utiliza el precio típico (precio alto + precio bajo + precio de cierre) / 3 para calcular el VWAP, lo que proporciona una información de precios más completa que el simple uso del precio de cierre.

El VWAP está programado para el próximo día.VWAP se restablece al comienzo de cada día de negociación para garantizar que el indicador refleje la relación entre el precio y el volumen de transacción del día y sea adecuado para el uso de los operadores del día.

Gestión de riesgos dinámicos:

- Establecimiento de stop loss: basado en el ATR multiplicado por el multiplicador definido por el usuario (default 2.0) que proporciona un stop loss dinámico basado en la volatilidad del mercado.

- Objetivo de ganancia: Basado en el tamaño del cubo de la señal, comprar el objetivo fijado como el punto más alto del cubo de la señal más el doble del tamaño del cubo, y vender el objetivo fijado como el punto más bajo del cubo de la señal menos el doble del tamaño del cubo.

Porcentaje de riesgo y retornoLa estrategia utiliza por defecto un ratio de riesgo-retorno de 1:3, es decir, el potencial beneficio es tres veces el potencial riesgo, lo que cumple con los estándares de gestión de riesgos de los comerciantes profesionales.

Ventajas estratégicas

La convergencia de las ventajas de los indicadores tecnológicos integradosLa combinación de la capacidad de seguimiento de tendencias de EMA y la ventaja de peso de transacción de VWAP hace que la señal sea más confiable.

Detener el deterioro dinámico para adaptarse a la volatilidad del mercado: Calculación de la posición de stop loss a través de ATR, lo que permite que el punto de stop loss se ajuste automáticamente según la fluctuación real del mercado, evitando la inadecuación del punto de stop loss fijo en diferentes entornos de volatilidad.

Establecimiento de objetivos basados en el tamaño de la cápsulaUtilizando el tamaño real de la barra de señales para determinar el precio objetivo, este método puede adaptarse mejor a las características de fluctuación del mercado actual, estableciendo objetivos más lejanos para las grandes fluctuaciones y objetivos más cercanos para las pequeñas.

Calculación de VWAP reajustada en el díaVWAP: se recalcula cada día de negociación, evitando la interferencia de los datos históricos con el día de negociación actual y proporcionando una referencia más clara de los precios intradiarios.

Mecanismo de confirmación múltiple: Requiere una combinación de condiciones de cruce de la línea media y el cruce de los precios, lo que reduce la posibilidad de falsas señales y mejora la precisión de las transacciones.

Efecto de visualización intuitivoLas estrategias proporcionan marcas gráficas claras que incluyen señales de compra y venta, paradas y líneas de precios objetivo, lo que permite a los operadores comprender y tomar decisiones comerciales de manera intuitiva.

Riesgo estratégico

Riesgo de retraso en la línea media: A pesar de que la EMA es más rápida que la media móvil simple, todavía hay cierta retraso, que puede causar que se pierda el mejor punto de entrada o que se produzca una señal de retraso en un mercado que cambia rápidamente.

VWAP se calcula en función del volumen de las transaccionesEn caso de volúmenes anormales de transacciones, como las grandes transacciones de grandes entidades, VWAP puede tener un desvío que afecte la precisión de la señal.

Riesgo de la frecuencia de las transaccionesEn un mercado convulso, las líneas medias pueden cruzarse con frecuencia, lo que puede conducir a un exceso de transacciones y a un aumento de los costos de transacción.

Detener el riesgo de desencadenamientoEl mercado puede tener un punto de inflexión a corto plazo, y luego volver a la dirección de la tendencia original, causando pérdidas innecesarias.

Limitaciones establecidas en el precio objetivoLos objetivos establecidos en función del tamaño de un solo cubo pueden no ser suficientes para adaptarse a todas las condiciones del mercado, especialmente cuando la estructura del mercado cambia.

Cómo solucionarlo:

- Se puede considerar la adición de condiciones de filtración adicionales, como la confirmación de volumen de transacción o el indicador de intensidad de la tendencia, para reducir las señales falsas.

- Para la configuración de stop loss, se puede considerar el uso de stop loss móvil o stop loss basado en puntos de soporte/resistencia, en lugar de depender solo del ATR.

- Se puede implementar un filtro de tiempo para evitar el comercio en los períodos de alta volatilidad antes y después de la apertura y el cierre del mercado.

- Evaluar y optimizar los parámetros periódicamente para asegurar que la estrategia se mantenga efectiva en el entorno de mercado actual.

Dirección de optimización de la estrategia

Optimización de parámetros:

- El ciclo EMA puede ser optimizado para diferentes variedades de negociación y marcos de tiempo, y las variedades más volátiles pueden requerir un ciclo EMA más largo.

- El multiplicador ATR se puede ajustar según las características de la volatilidad del mercado, y los mercados de alta volatilidad pueden necesitar un multiplicador más grande para evitar pérdidas prematuras.

- El riesgo-rendimiento puede ajustarse según las preferencias personales de riesgo y las características del mercado.

Añadir filtro de entorno de mercado:

- Introducir indicadores de volatilidad como el ancho de banda de Brin, suspender el comercio en un entorno de baja volatilidad o ajustar los parámetros.

- Añadir indicadores de intensidad de tendencia como el ADX, solo para operar en tendencias claras.

El filtro del tiempo:

- Implementar ventanas de tiempo de negociación para evitar períodos de alta volatilidad en los mercados de apertura y cierre, y períodos de baja actividad en el mediodía.

- Tenga en cuenta las restricciones de transacciones antes y después de la publicación de datos económicos importantes.

Optimización de las pérdidas de parada:

- Implementar un mecanismo de detención por lotes, donde algunas posiciones obtienen ganancias más cerca del objetivo y otras persiguen objetivos más lejanos.

- Introducción de un tracking stop, que ajusta automáticamente la posición de sus paradas a medida que el precio se mueve en la dirección favorable.

Integración de análisis de múltiples marcos de tiempo:

- Añadir confirmación de tendencias en un marco de tiempo más alto para asegurar que la dirección de las transacciones diarias coincida con la tendencia más grande.

- La introducción de un marco de tiempo más corto para confirmar el punto de entrada exacto.

La implementación de estas direcciones de optimización puede mejorar significativamente la estabilidad y la rentabilidad de las estrategias, pero se debe tener cuidado de no optimizar demasiado, lo que lleva a problemas de sobreajuste. Cada mejora debe ser verificada por una rigurosa retroalimentación y pruebas de avance para verificar su eficacia.

Resumir

La estrategia de cuantificación de stop-loss dinámica de los precios típicos de fijación de precios de VWAP en el día es un sistema de negociación integrado que combina varias herramientas de análisis técnico. Identifica oportunidades potenciales de negociación a través de la relación entre la EMA 20 y el VWAP calculado en el precio típico, y utiliza mecanismos de gestión de riesgos dinámicos basados en el ATR y el tamaño del cubo para controlar el riesgo y optimizar los beneficios.

La principal ventaja de la estrategia reside en su capacidad para adaptarse a la volatilidad del mercado y la fiabilidad de la señal que ofrece en combinación con varios indicadores técnicos. Sin embargo, también enfrenta riesgos como el retraso en la mediana y el exceso de comercio, que deben mitigarse con condiciones de filtración adicionales y optimización de parámetros.

La estrategia ofrece un marco de negociación sistematizado para los operadores de día, especialmente para aquellos que buscan capturar oportunidades en el mercado a corto plazo mientras mantienen un control razonable del riesgo. A través de la retroalimentación, optimización y práctica continuas, los operadores pueden perfeccionar aún más esta estrategia en función de su capacidad de asumir riesgos y objetivos comerciales, lo que la convierte en un sistema de negociación personalizado y sólido.

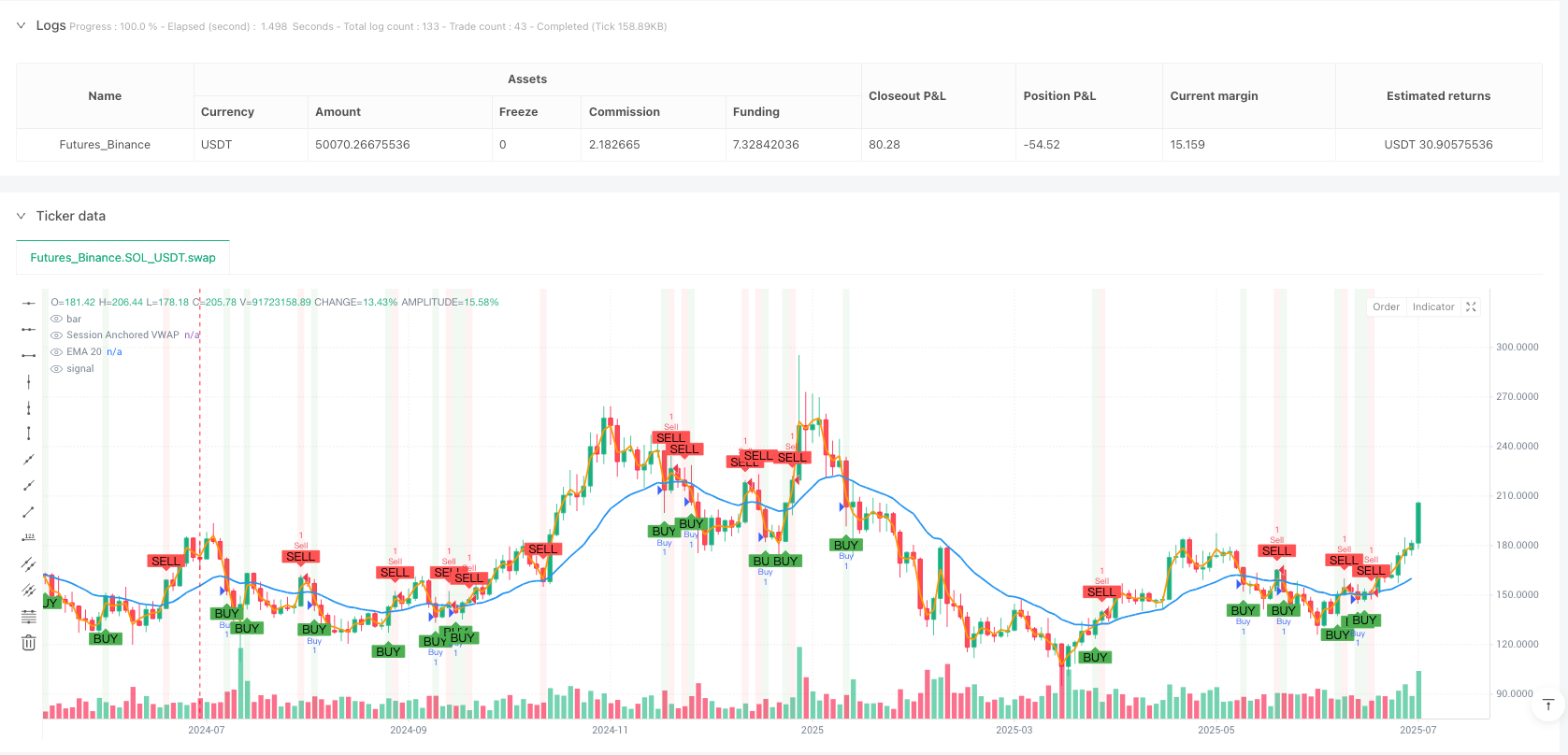

/*backtest

start: 2024-07-25 00:00:00

end: 2025-07-23 08:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"SOL_USDT"}]

*/

//@version=5

strategy("EMA 20 and Anchored VWAP with Typical Price", overlay=true)

// === INPUTS ===

emaLength = input.int(20, title="EMA Length")

atrMultiplier = input.float(2.0, title="Stop Loss Multiplier (x ATR)", minval=1)

riskRewardRatio = input.float(3.0, title="Risk/Reward Ratio", minval=1, step=0.1) // 1:3 Risk/Reward Ratio

// === CALCULATIONS ===

// EMA 20

ema20 = ta.ema(close, emaLength)

// === TYPICAL PRICE ===

typicalPrice = (high + low + close) / 3

// === VWAP CALCULATION (ANCHOR PERIOD = SESSION) ===

// Reset at the start of each session (new day)

var float cumPriceVol = na

var float cumVol = na

if (dayofweek != dayofweek[1]) // Reset at the start of each day

cumPriceVol := typicalPrice * volume

cumVol := volume

else

cumPriceVol := cumPriceVol + (typicalPrice * volume)

cumVol := cumVol + volume

vwap = cumPriceVol / cumVol // VWAP = cumulative price-volume / cumulative volume

// ATR Calculation

atr = ta.atr(14)

// === BUY CONDITIONS ===

// EMA 20 above VWAP and close crosses EMA 20 from below, OR EMA 20 crosses VWAP from below

buyCondition = (ema20 > vwap and ta.crossover(close, ema20)) or ta.crossover(ema20, vwap)

// === SELL CONDITIONS ===

// EMA 20 below VWAP and close crosses EMA 20 from above, OR EMA 20 crosses VWAP from above

sellCondition = (ema20 < vwap and ta.crossunder(close, ema20)) or ta.crossunder(ema20, vwap)

// === STOP LOSS and TARGET ===

// Buy Stop Loss and Target calculation (Weapon Candle is the signal candle)

buyStopLoss = close - atr * atrMultiplier

// Weapon Candle (signal candle) for Buy

weaponCandleSize = high - low

buyTarget = high + 2 * weaponCandleSize // Target = High of weapon candle + 2 * candle size

// Sell Stop Loss and Target calculation (Weapon Candle is the signal candle)

sellStopLoss = close + atr * atrMultiplier

// Weapon Candle (signal candle) for Sell

weaponCandleSizeSell = high - low

sellTarget = low - 2 * weaponCandleSizeSell // Target = Low of weapon candle - 2 * candle size

// === EXECUTE STRATEGY (Buy and Sell) ===

// Buy order entry

if (buyCondition)

strategy.entry("Buy", strategy.long, stop=buyStopLoss, limit=buyTarget)

// Sell order entry

if (sellCondition)

strategy.entry("Sell", strategy.short, stop=sellStopLoss, limit=sellTarget)

// === PLOTS ===

// Plot EMA 20

plot(ema20, color=color.blue, title="EMA 20", linewidth=2)

// Plot VWAP

plot(vwap, color=color.orange, title="Session Anchored VWAP", linewidth=2)

// Plot Buy and Sell signals on the chart

plotshape(series=buyCondition, location=location.belowbar, color=color.green, style=shape.labelup, title="Buy Signal", text="BUY")

plotshape(series=sellCondition, location=location.abovebar, color=color.red, style=shape.labeldown, title="Sell Signal", text="SELL")

// === BACKGROUND COLORS ===

bgcolor(buyCondition ? color.new(color.green, 90) : na, title="Buy Background")

bgcolor(sellCondition ? color.new(color.red, 90) : na, title="Sell Background")