Estrategia de gestión del riesgo de posiciones largas en aislamiento en horario de máxima audiencia

PNL 风险管理 时间隔离 固定盈亏比 头寸控制 risk management Time Segregation Fixed Risk-Reward Position Control

Descripción general

La estrategia de gestión de riesgos de posiciones largas de aislamiento de tiempo de oro es un sistema de negociación cuantitativo que se centra en el control de riesgos mediante un porcentaje de ganancias y pérdidas fijo y un mecanismo de aislamiento de tiempo. La estrategia adopta un objetivo de ganancias simple y claro (<\(20) y un límite de pérdidas (<\)100) y al mismo tiempo introduce dos mecanismos de enfriamiento de tiempo: un período de enfriamiento de 12 horas después de la negociación (<\(20 después de la pérdida) y un retraso de entrada de 15 minutos (<\)100 después de la ganancia), que controla eficazmente la exposición al riesgo de operaciones consecutivas.

Principio de estrategia

El principio central de la estrategia se basa en un estricto control de riesgos y mecanismos de tiempo compartido:

Condiciones de ingresoLa estrategia consiste en abrir más posiciones solo si se cumplen tres condiciones: no tener posiciones en el momento, haber pasado el período de enfriamiento de pérdidas y el período de retraso de ganancias. Esto asegura que las operaciones no se abran con frecuencia en momentos desfavorables.

Mecanismo de salidaLa estrategia incluye dos condiciones de salida claras:

- Cuando las ganancias alcanzan el objetivo de $20, la liquidación de la posición es inmediata.

- Cesa la salida de pérdidas inmediatamente cuando la pérdida alcanza los $ 100 previstos

El aislamiento temporalLa estrategia introdujo dos mecanismos de control de tiempo:

- El período de enfriamiento de 12 horas después de la pérdida: evita el comercio continuo en condiciones de mercado desfavorables

- Entrar a la venta con 15 minutos de retraso (entryCooldown): Evite el exceso de operaciones en un corto plazo

Administración de posicionesEstrategia: Utiliza un porcentaje fijo de los derechos y intereses de la cuenta (el 10%) para determinar el tamaño de la posición. Este método ajusta automáticamente la posición a medida que cambia el tamaño de la cuenta.

Cálculo del PnLEstrategia: Calcula en tiempo real la rentabilidad y pérdidas de las posiciones actuales, basado en la fórmula: PnL = tamaño de la posición × (precio actual - precio de entrada) × tamaño del contrato

Ventajas estratégicas

Un análisis profundo de este código estratégico puede resumir las siguientes ventajas significativas:

Es sencillo y claro: La lógica de la política es clara, los parámetros son simples, fáciles de entender e implementar, lo que reduce la complejidad de la operación y el mantenimiento de la política.

Prioridad al control de riesgos: Ratio de riesgo-retorno fijo (RRR: 1: 5), que refleja la importancia de la estrategia para la gestión de riesgos, por cada transacción de riesgo de \( 100 obtener \) 20 de ganancias, aunque la relación de riesgo-retorno no es alta, pero la claridad de los límites de la negociación.

Mecanismo de filtración de tiempoEl mecanismo de aislamiento de tiempo de dos tipos diferentes evita de manera efectiva el comercio continuo en condiciones de mercado desfavorables, especialmente el período de enfriamiento de 12 horas después de una pérdida, lo que evita el comercio emocional y la pérdida rápida de fondos.

Adaptarse a las fluctuaciones del mercadoLa estrategia no depende de indicadores técnicos complejos, sino que se basa en el comportamiento puro de los precios y en la gestión de riesgos, lo que permite mantener reglas de negociación consistentes en diferentes entornos de mercado.

La gestión de los fondos es razonableUtiliza el porcentaje de participación en la cuenta (el 10%) para determinar el tamaño de la posición, y ajusta automáticamente el tamaño de la operación a medida que la cuenta crece, evitando los problemas de administración de fondos que pueden surgir con las operaciones de monto fijo.

Ejecución automáticaLas estrategias se pueden ejecutar de forma totalmente automatizada, reduciendo el impacto de la intervención humana y la toma de decisiones emocionales, y aumentando la disciplina de las transacciones.

Riesgo estratégico

A pesar de que la estrategia tiene un mecanismo claro de control de riesgos, existen los siguientes riesgos potenciales:

Desventajas de la relación de riesgo-rendimientoLa estrategia tiene un riesgo-rendimiento de 5: 1 (un riesgo de \( 100 corresponde a un beneficio de \) 20), lo que no es ideal desde el punto de vista de la inversión a largo plazo y requiere una mayor probabilidad de ganar para obtener ganancias. Solución: Se puede ajustar el riesgo-rendimiento o, en combinación con otros indicadores técnicos, mejorar la precisión de entrada.

Trataciones unidireccionalesLa estrategia consiste en no hacer más shorting y puede perder oportunidades o sufrir pérdidas continuas en la tendencia descendente del precio del oro. La solución: puede ampliar la lógica de la estrategia, agregar condiciones de shorting y hacer que la estrategia pueda operar en dos direcciones.

Falta de optimización de ingresoLa lógica de entrada actual es demasiado simple y no tiene en cuenta las tendencias del mercado, la volatilidad u otros indicadores técnicos, lo que puede conducir a una entrada en un punto de precio no deseado. Solución: Optimice la entrada en el momento oportuno combinando indicadores de tendencia, soporte de resistencia o filtro de fluctuación.

Limitación de objetivos fijosLos objetivos de ganancias fijas y los límites de pérdidas no tienen en cuenta los cambios en la volatilidad del mercado. Se pueden obtener ganancias prematuras en períodos de alta volatilidad y pérdidas excesivas en períodos de baja volatilidad. Solución: ajustar los objetivos de ganancias y pérdidas según la dinámica de la volatilidad.

Riesgo de los mecanismos de enfriamiento por tiempo: En mercados de fuerte tendencia, los períodos de enfriamiento pueden conducir a la pérdida de oportunidades continuas de ganancias. Solución: Aumentar la evaluación de la intensidad de la tendencia y ajustar los parámetros de los períodos de enfriamiento en las tendencias fuertes.

Falta de control de las retiradasEstrategia: No hay un mecanismo de control de retirada de cuentas en general, y las pérdidas continuas pueden causar una reducción drástica de los fondos. Solución: aumentar el límite máximo de pérdidas diarias o el límite máximo de pérdidas continuas.

Dirección de optimización de la estrategia

Basado en el análisis de código, la estrategia puede ser optimizada en las siguientes direcciones:

Optimización de las condiciones de ingreso:

- Añadir filtros de indicadores técnicos, como promedios móviles, RSI o MACD, para mejorar la calidad de entrada

- Introducción al análisis de la estructura del mercado, como soporte/resistencia, identificación de las formas de precios

- El motivo: las condiciones de entrada actuales son demasiado simples y pueden dar lugar a una situación de mercado desfavorable.

Gestión de riesgos dinámicos:

- Ajuste de los objetivos de ganancias y los límites de pérdidas al ritmo de la volatilidad del mercado

- Introducción de un mecanismo de trailing stop para capturar más ganancias en las tendencias

- La razón: Las tasas de ganancias y pérdidas fijas no pueden adaptarse a diferentes entornos del mercado, y los ajustes dinámicos pueden mejorar la adaptabilidad de las estrategias

Expansión de las transacciones bidireccionales:

- Aumentar la lógica de la opción corta para que la estrategia pueda ser rentable en un mercado bajista

- Configuración de diferentes parámetros para la dirección de múltiples espacios para adaptarse a las características del mercado en diferentes direcciones

- La razón: las operaciones unidireccionales limitan las oportunidades de ganancias de las estrategias, mientras que las operaciones bidireccionales mejoran la eficiencia de la utilización de los fondos.

Optimización del filtro de tiempo:

- El período de enfriamiento se ajusta a la volatilidad del mercado o a la intensidad de la tendencia

- Aumentar el filtro de las horas de negociación para evitar las horas de baja o alta volatilidad

- La razón: el mecanismo de enfriamiento de tiempo fijo puede no ser adecuado para todas las condiciones del mercado, y el ajuste dinámico puede adaptarse mejor a los cambios del mercado

Mejoras en la gestión de posiciones:

- Implementación de estrategias de entrada y ganancias por lotes

- Ajuste el tamaño de la posición en función de la tasa de ganancias y la dinámica de los resultados de las operaciones recientes

- Causa: La gestión de posiciones actual es demasiado simple para ajustar la exposición al riesgo en función de las condiciones del mercado y el rendimiento de las operaciones

Aumentar el control de riesgo global:

- Límites de pérdidas máximas en días adicionales

- Control de la cantidad máxima de pérdidas consecutivas

- Configuración de un mecanismo de protección para la retirada de cuentas

- La falta de un mecanismo de control de riesgo global podría conducir a una retirada masiva de cuentas.

Resumir

La estrategia de gestión de riesgos de posiciones largas de aislamiento de tiempo dorado es un sistema de negociación simple y cuantitativo centrado en el control de riesgos, que administra el riesgo de negociación a través de objetivos de ganancias y pérdidas fijas y mecanismos de aislamiento de tiempo. La principal ventaja de la estrategia es su simplicidad de operación, su claridad sobre el riesgo y su alto grado de automatización, adecuada para los operadores aversivos al riesgo. Sin embargo, sus desventajas en cuanto a la rentabilidad del riesgo, la negociación unidireccional y la lógica de entrada simple son las principales desventajas que necesitan mejoras.

La estrategia tiene mucho espacio para mejorar mediante la optimización de las condiciones de entrada, la implementación de la gestión dinámica de riesgos, la expansión a las operaciones bidireccionales, la mejora de los mecanismos de filtración de tiempo, la mejora de la gestión de posiciones y el aumento del control de riesgos en general. Estas optimizaciones pueden mejorar significativamente la estabilidad de la estrategia y su rentabilidad a largo plazo, lo que la hace más adaptada a los diferentes entornos de mercado y necesidades de negociación.

A pesar de las limitaciones de la estrategia en su forma actual, ofrece un buen marco de gestión de riesgos que puede servir de base para sistemas de negociación más complejos. Para los operadores que deseen desarrollar y optimizar aún más, la estrategia puede evolucionar a un sistema de negociación más completo y eficaz mediante la integración de más análisis técnico y técnicas de gestión de riesgos.

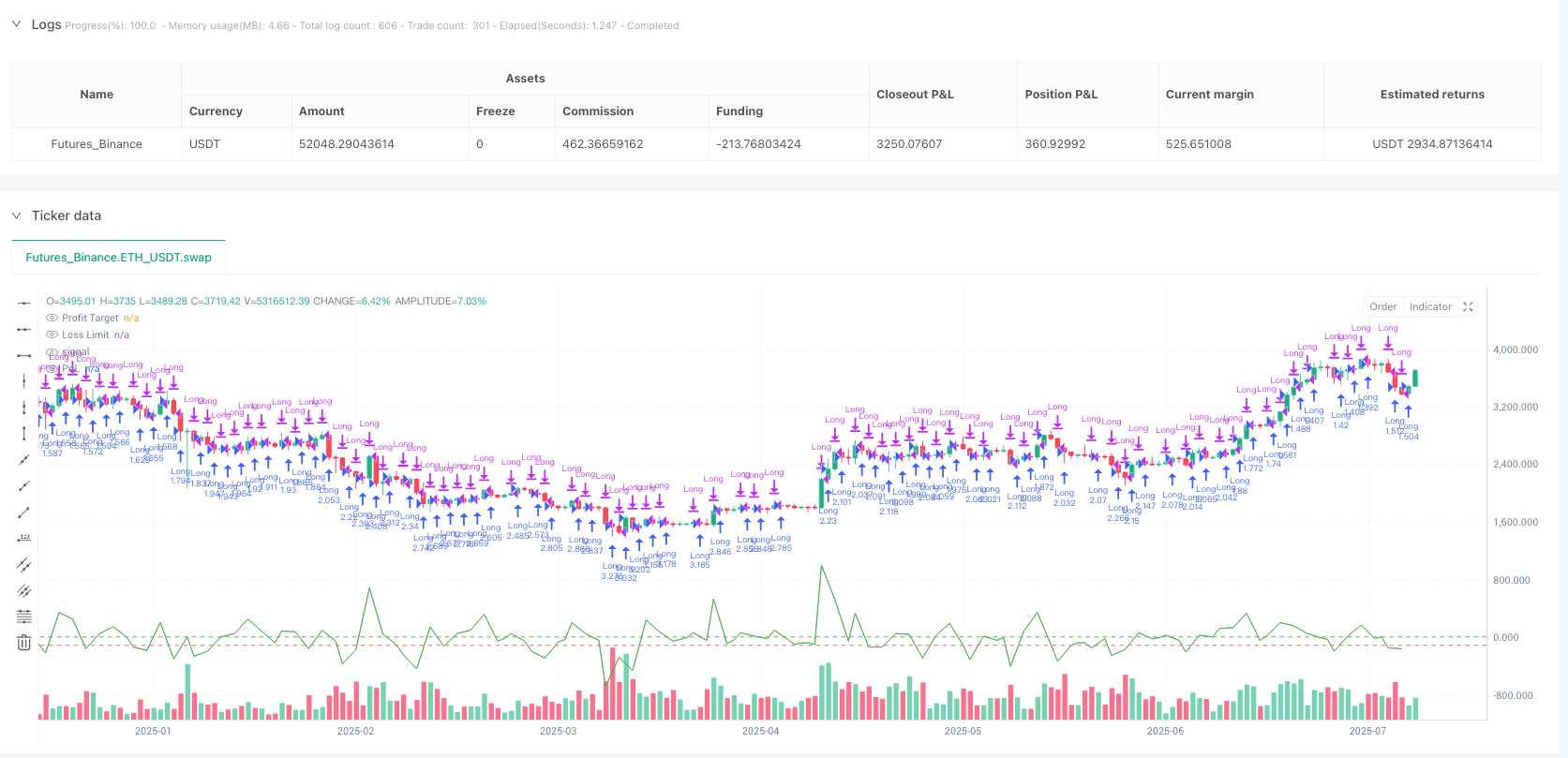

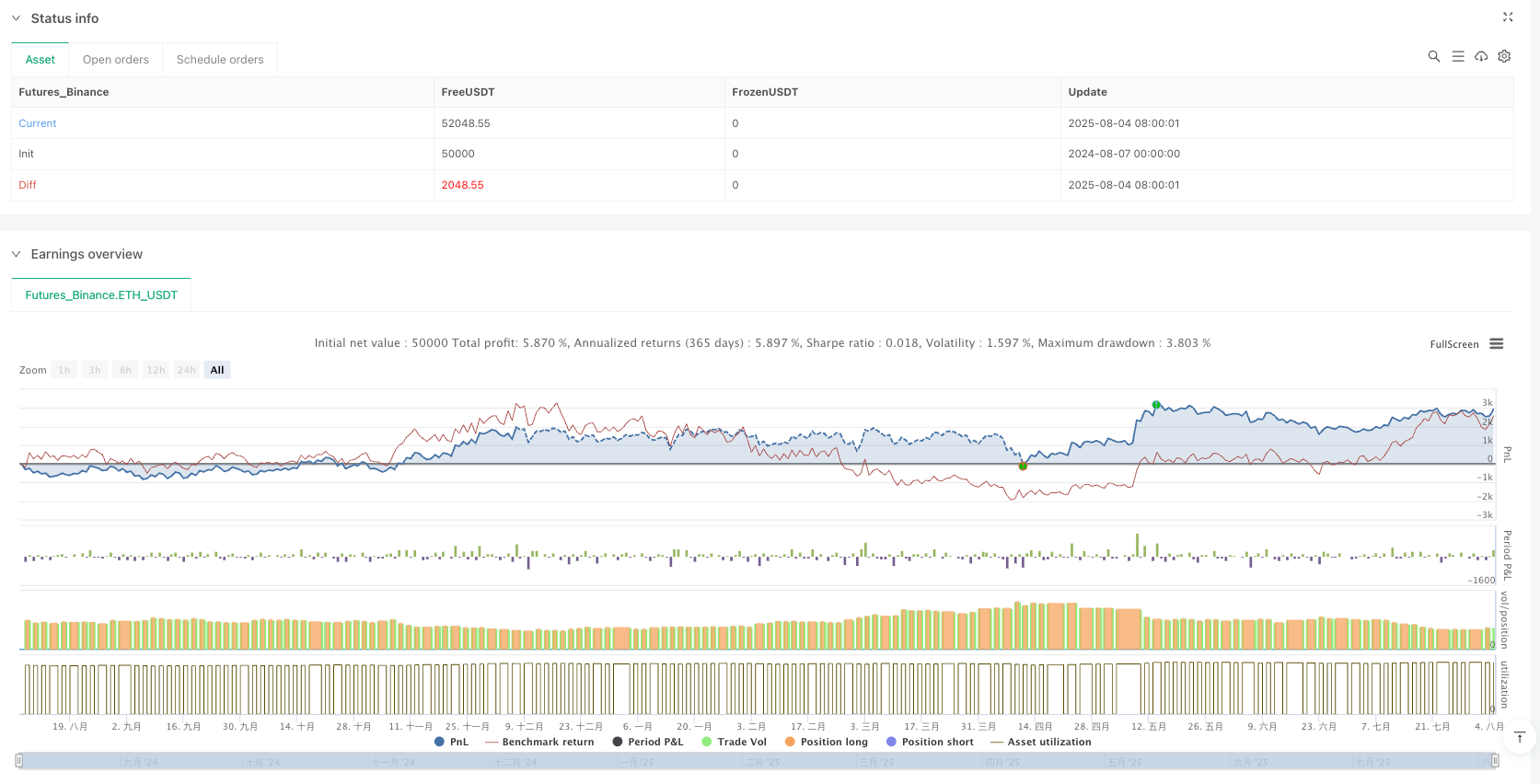

/*backtest

start: 2024-08-07 00:00:00

end: 2025-08-05 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("XAUUSD Simple $20 Profit / $100 Loss Strategy", overlay=true, margin_long=100, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// Inputs

profitTarget = 20.0

lossLimit = 100.0

tradeCooldown = 12 * 60 * 60 // 12 hours in seconds

entryCooldown = 15 * 60 // 15 minutes in seconds

// Variables to track state

var float entryPrice = na

var int lastLossTime = na

var int lastProfitTime = na

// Calculate current PnL in USD

// For XAUUSD assume contract size = 1 oz, price is in USD

// PnL = (current price - entry price) * contract size * position size

// Strategy.position_avg_price gives entry price, strategy.position_size gives position size in contracts

pnl = strategy.position_size * (close - strategy.position_avg_price) * 1 // contract size = 1

// Time checks

timeNow = timenow // current time in milliseconds

// Check if cooldown from loss is active

lossCooldownActive = not na(lastLossTime) and (timeNow - lastLossTime*1000 < tradeCooldown * 1000)

// Check if cooldown from profit entry delay is active

profitCooldownActive = not na(lastProfitTime) and (timeNow - lastProfitTime*1000 < entryCooldown * 1000)

// Entry condition: no current position, no loss cooldown, no profit cooldown

canEnter = strategy.position_size == 0 and not lossCooldownActive and not profitCooldownActive

// Enter trade: for example, buy long when canEnter

if (canEnter)

strategy.entry("Long", strategy.long)

// Exit conditions

if (strategy.position_size > 0)

if (pnl >= profitTarget)

strategy.close("Long")

lastProfitTime := math.round(timeNow/1000) // record profit exit time in seconds

else if (pnl <= -lossLimit)

strategy.close("Long")

lastLossTime := math.round(timeNow/1000) // record loss exit time in seconds

// Plot some info

plot(pnl, title="PnL", color=color.new(color.green, 0))

hline(profitTarget, "Profit Target", color=color.green)

hline(-lossLimit, "Loss Limit", color=color.red)