Descripción general

La estrategia de regreso a la media de la banda de Heiken Ashburn, que combina múltiples indicadores técnicos, es un sistema de negociación cuantitativo diseñado para capturar oportunidades de regreso a la media del mercado, mientras se sigue la dirección de la tendencia general en períodos de tiempo más altos. La estrategia utiliza principalmente la técnica de gráficos Heikin-Ashi para suavizar el movimiento de los precios, en combinación con las bandas de Bollinger para identificar zonas de sobreventa y sobreventa y cruzar la EMA de la media móvil de la banda de Heiken Ashburn para confirmar la tendencia general del mercado. La idea central de la estrategia es “ver el mercado antes de que el mercado actúe”, que ofrece una forma de seguir una gran tendencia y capturar las fluctuaciones de precios a corto plazo a través de un tiempo preciso y una gestión rigurosa del riesgo.

Principio de estrategia

La estrategia se basa en los siguientes componentes tecnológicos clave:

El cálculo de la gráfica de HaikenA través de un método de cálculo especial (((precio de apertura + precio máximo + precio mínimo + precio de cierre) /4) para crear un movimiento de precios suave, reducir el ruido del mercado y mostrar con mayor claridad la dirección de la tendencia.

Aplicación de la cinta de Bryn: Aplicación de las bandas de Brin a los precios de Heiken Ashe, creando zonas de soporte y resistencia dinámicas. Los parámetros de las bandas de Brin son 20 ciclos de longitud por defecto y 2 veces el diferencial estándar, que se pueden ajustar según las características del mercado.

Se confirma la tendencia de la EMA en la zona altaLa estrategia utiliza el cruce entre el EMA rápido (ciclo 9) y el EMA lento (ciclo 21) de la zona de alta hora (default 180 minutos) para determinar la tendencia general del mercado. Cuando el EMA rápido está por encima del EMA lento, se confirma una tendencia alcista; a la inversa, se confirma una tendencia bajista.

Mecanismo de generación de señales:

- Señales de compra: cuando la zona alta está en una tendencia ascendente ((EMA rápido> EMA lento) y se producen consecutivamente 2-3 rayos rojos de Heiken Achilles que tocan o cruzan la banda de Brin, seguidos de una señal de confirmación verde ((Precio de cierre> Precio de apertura) y el precio de cierre regresa dentro de la banda de Brin, se dispara una señal de compra.

- La señal de venta: cuando la zona alta está en una tendencia descendente ((EMA rápido

El marco de gestión de riesgos:

- El punto de parada inicial se establece en el punto de entrada de la barra anterior en el punto más bajo (multi-cabeza) o el punto más alto (cabeza vacía)

- El primer precio objetivo se establece como un riesgo-rendimiento equivalente a un stop loss (de 1 a 1)

- Una vez alcanzado el primer precio objetivo, se elimina el 50% de la posición y se transfiere el stop loss al precio de entrada

- Luego se protegen los beneficios de las posiciones restantes con un stop loss de seguimiento (basado en el punto más bajo o más alto de la barra anterior)

Esta estrategia es esencialmente una estrategia mixta de “retorno promedio + seguimiento de la tendencia”, que busca oportunidades de retorno después de la desviación de los precios en el corto plazo, al tiempo que asegura que estas operaciones coincidan con la dirección de la tendencia general en períodos de tiempo más altos, lo que aumenta la tasa de éxito.

Ventajas estratégicas

Mecanismo de confirmación múltipleLa estrategia integra varias herramientas de análisis técnico (Hacke Achim, Brinbelt y EMA cross) para formar un sistema riguroso de confirmación múltiple, reduciendo las falsas señales y mejorando la precisión de la entrada.

Diseño de operaciones en curso: Confirmar la tendencia general del mercado a través de la cruza de EMA de zona alta, asegurando que todas las operaciones se realicen en la dirección de la tendencia principal, evitando el alto riesgo de operaciones en contra.

Aplicación del principio de regresión de la media: estrategia que aprovecha la característica de la regresión de la media del mercado para buscar oportunidades de reversión después de que el precio se desvía a corto plazo (tocando la banda de Brin), una idea de negociación estadísticamente comprobada.

Precios suaves y ruidoLa tecnología de los gráficos de Heiken-Ashi reduce el ruido del mercado, lo que hace que la dirección de la tendencia y los posibles puntos de inflexión sean más claros y reduce los errores de transacción causados por el ruido del mercado.

Gestión de riesgos sistematizadaLa estrategia incluye un marco completo de gestión de riesgos, que incluye una configuración clara de stop loss, una estrategia de ganancia parcial y un mecanismo de seguimiento de stop loss, lo que garantiza que el riesgo de una sola operación esté bajo control, mientras que permite que los beneficios sigan creciendo.

Altamente adaptable: Aunque la estrategia tiene una configuración de parámetros por defecto, los parámetros clave (como el ciclo EMA, la longitud de la banda de Brin y la diferencia estándar, la selección de la zona horaria alta) se pueden ajustar según las diferentes condiciones del mercado y la variedad de transacciones, lo que proporciona una buena adaptabilidad.

La respuesta visual es clara.: La estrategia proporciona una señal visual clara (marcado por un triángulo y un cambio de color de fondo), lo que permite a los operadores identificar fácilmente el punto de entrada, lo que mejora la disponibilidad de la estrategia.

Riesgo estratégico

Regreso al promedio y riesgo de fracasoEn un mercado de fuerte tendencia, los precios pueden mantenerse alejados de la media y no regresar, lo que lleva a una serie de operaciones perdedoras. Este riesgo es especialmente evidente cuando la estructura del mercado cambia radicalmente (como los eventos noticiosos importantes).

- Solución: Añadir un filtro de intensidad de tendencia adicional para ajustar o suspender automáticamente el comercio en condiciones de tendencia extrema.

Sensibilidad de los parámetrosLa estrategia de rendimiento es sensible a los períodos de EMA, los parámetros de la banda de Brin y la selección de zonas horarias altas. La configuración inadecuada de los parámetros puede causar demasiadas señales falsas o perder oportunidades de negociación importantes.

- Solución: encontrar la configuración de parámetros más robusta mediante el análisis de la combinación de parámetros en diferentes condiciones de mercado, o aplicar un mecanismo de ajuste de parámetros adaptativo.

Punto de deslizamiento y riesgo de ejecuciónLa estrategia utiliza el máximo/mínimo de la barra anterior como punto de parada, en un mercado con mucha volatilidad, puede haber un problema grave de deslizamiento.

- Solución: aumentar el área de amortiguamiento de los estancamientos, o utilizar la distancia de estancamiento dinámico basada en el ATR.

El modelo histórico sigue siendo efectivoLa estrategia asume que los modelos de precios que han sido válidos históricamente seguirán siendo válidos en el futuro, pero las condiciones del mercado pueden cambiar.

- La solución: evaluar periódicamente el rendimiento de la estrategia, ajustar los parámetros a tiempo o suspender la negociación cuando cambian las condiciones del mercado.

El riesgo de sobrecomercializaciónEn un mercado con mucha volatilidad pero sin una dirección clara, las estrategias pueden generar demasiadas señales, lo que lleva a una erosión de comisiones y transacciones frecuentes.

- Solución: aumentar las condiciones de filtración de transacciones, como el mínimo intervalo de tiempo o la confirmación de intensidad, para reducir la baja calidad de las transacciones.

Dependencia del mercado únicoLas estrategias pueden funcionar bien en ciertas condiciones de mercado, pero no en otras.

- Soluciones: probar estrategias en varios mercados y marcos de tiempo, establecer una definición clara de las condiciones de aplicación o desarrollar un sistema de combinación de múltiples estrategias.

Dirección de optimización de la estrategia

Ajuste de los parámetros de adaptaciónLas estrategias actuales utilizan un ciclo de EMA fijo y parámetros de las bandas de Brin, y se pueden introducir mecanismos de ajuste automático basados en la volatilidad del mercado. Por ejemplo, las bandas de Brin se pueden estrechar en períodos de baja volatilidad (reducción de la diferencia estándar) y las bandas de Brin se pueden ampliar en períodos de alta volatilidad. Esta optimización permitirá que las estrategias se adapten mejor a diferentes condiciones del mercado.

Se agregó un filtro de fuerza de tendenciaSe puede agregar ADX (indicador de dirección promedio) o un indicador similar para medir la fuerza de la tendencia, y solo se puede operar cuando la fuerza de la tendencia alcanza un determinado umbral. Esto reduce las falsas señales en mercados de tendencia débil o oscilantes.

Mejora en las estrategias de stop lossLos paros fijos actuales se pueden cambiar a paros dinámicos basados en el ATR (el rango real promedio) para reflejar mejor la volatilidad real del mercado. Además, se pueden implementar paros inteligentes basados en la estructura de los precios (como el punto de soporte / resistencia más reciente).

Aumentar el filtro de tiempo de transacción: Agregar filtros de tiempo de negociación para evitar períodos de mercado de baja liquidez o alta volatilidad (como los períodos de apertura y cierre del mercado), lo que reducirá las malas operaciones causadas por fluctuaciones anormales en el mercado.

Coordinación de marcos de tiempo múltiplesAdemás de la confirmación de tendencias de EMA de zona horaria alta que se utiliza actualmente, se puede agregar la confirmación de más marcos horarios, formando un sistema de coordinación de múltiples marcos horarios y mejorando aún más la calidad de la entrada.

Aumentar el análisis de volumen de operacionesLa combinación de datos de volumen de transacciones para confirmar la efectividad de la acción de los precios, especialmente en las rupturas y retroalimentación de las bandas de Brin, reduce el riesgo de falsas rupturas.

Mejoras en el aprendizaje automáticoUtilizando técnicas de aprendizaje automático para optimizar la selección de parámetros y la generación de señales, para ajustar automáticamente el comportamiento de la estrategia según las diferentes condiciones del mercado y lograr un nivel más alto de adaptabilidad.

La integración de los disparadores básicosPara los mercados con mayor influencia de los datos fundamentales, se puede considerar la integración de un disparador de datos fundamentales para ajustar o suspender automáticamente el comercio antes de la publicación de datos económicos importantes, evitando el riesgo de alta volatilidad imprevisible.

Resumir

La estrategia de regreso a la media de las tendencias de las EMAs de las zonas de alta hora es un sistema de negociación cuantitativo bien estructurado que combina hábilmente las dos ideas de negociación de seguimiento de tendencias y regreso a la media. A través de la suavización del gráfico de Haiken Ash, la definición de la volatilidad de las zonas de alta hora y la confirmación de tendencias en las EMAs de las zonas de alta hora, la estrategia puede identificar oportunidades de entrada de alta probabilidad al tiempo que reduce el ruido del mercado.

La ventaja central de la estrategia reside en su mecanismo de confirmación multicapa y su marco completo de gestión de riesgos, lo que le permite controlar el riesgo de manera efectiva al tiempo que mantiene una alta tasa de ganancias. En particular, su diseño parcial de ganancias y seguimiento de pérdidas, protege los beneficios obtenidos y permite que las posiciones rentables sigan creciendo, lo que refleja los principios de la psicología de la negociación.

Sin embargo, la estrategia también se enfrenta a riesgos como el fracaso de la regresión de la media, la sensibilidad de los parámetros y los cambios en las condiciones del mercado. Se puede aumentar aún más la solidez y la adaptabilidad de la estrategia mediante la implementación de medidas de optimización como el ajuste de parámetros de adaptación, el aumento de los filtros de intensidad de tendencia y la mejora de las estrategias de stop loss.

En última instancia, la aplicación exitosa de esta estrategia requiere que el comerciante entienda sus principios básicos, elija el mercado y el marco de tiempo adecuados, y siga monitoreando y ajustando los parámetros para adaptarse a un entorno de mercado cambiante. Es un sistema de negociación que vale la pena considerar para los comerciantes cuantificados que buscan combinar la rigurosidad técnica y la practicidad.

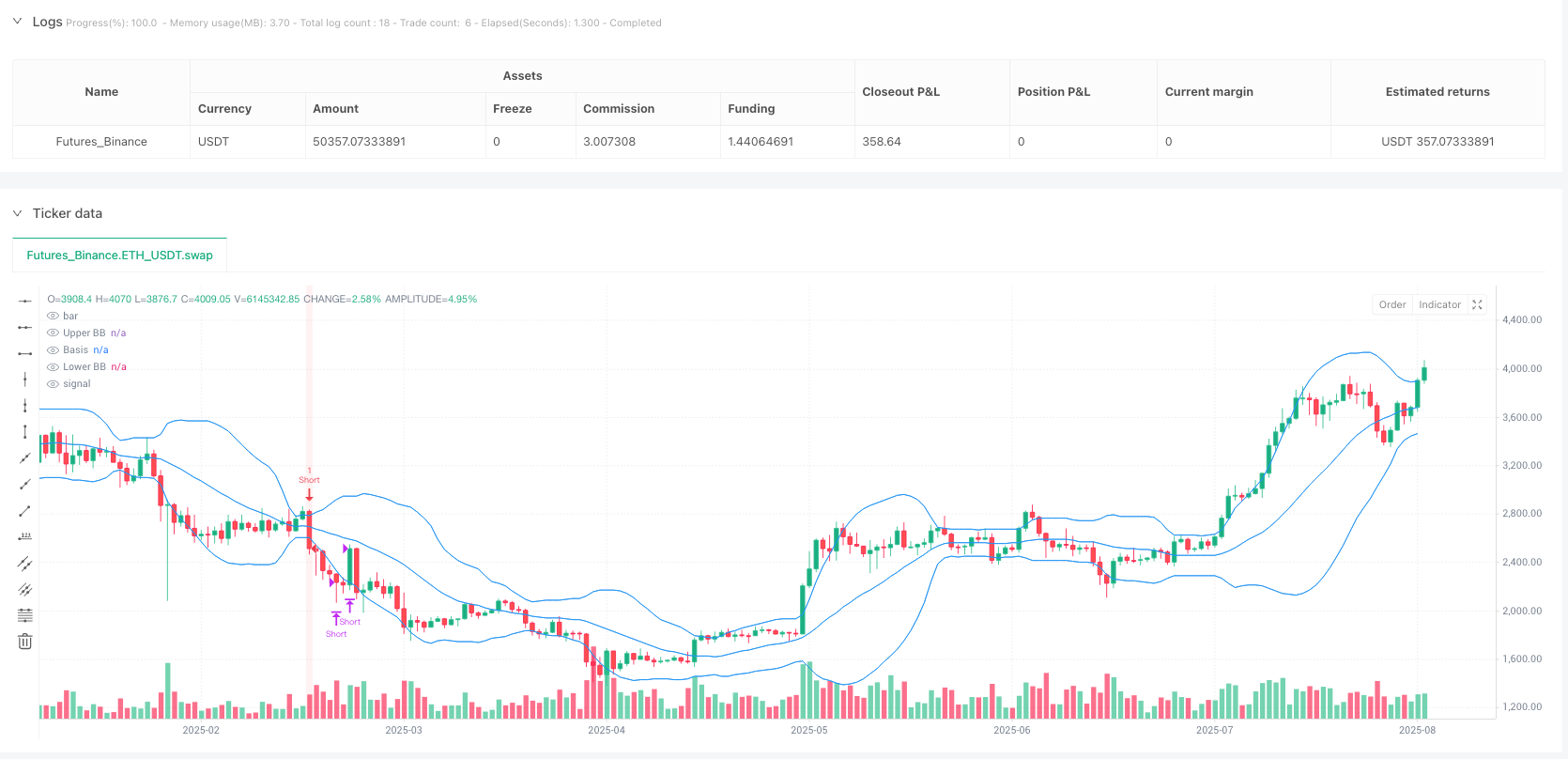

/*backtest

start: 2024-08-11 00:00:00

end: 2025-08-09 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("EMATREND+HEIKENASHIENTRY", overlay=true, process_orders_on_close=true)

// === INPUT PARAMETERS ===

// Bollinger Bands Parameters

bbLength = input.int(20, title="Bollinger Bands Length", minval=1)

bbStdDev = input.float(2.0, title="Bollinger Bands Standard Deviation", minval=0.1, step=0.1)

// REPLACED SuperTrend with EMA Crossover Parameters

fastLength = input.int(9, title="Fast EMA Period", minval=1)

slowLength = input.int(21, title="Slow EMA Period", minval=1)

htf = input.timeframe("180", title="Higher Timeframe")

// === HEIKIN-ASHI CALCULATION ===

var float haOpen = na

haClose = (open + high + low + close) / 4

haOpen := na(haOpen[1]) ? (open + close) / 2 : (haOpen[1] + haClose[1]) / 2

haHigh = math.max(high, haOpen, haClose)

haLow = math.min(low, haOpen, haClose)

// === BOLLINGER BANDS ON HEIKIN-ASHI ===

basis = ta.sma(haClose, bbLength)

dev = bbStdDev * ta.stdev(haClose, bbLength)

upperBB = basis + dev

lowerBB = basis - dev

// === REPLACED SuperTrend with EMA Crossover Trend Detection ===

// Get HTF EMAs

htf_fast_ema = request.security(syminfo.tickerid, htf, ta.ema(close, fastLength), lookahead=barmerge.lookahead_off)

htf_slow_ema = request.security(syminfo.tickerid, htf, ta.ema(close, slowLength), lookahead=barmerge.lookahead_off)

// Determine trend direction

isBullishHTF = htf_fast_ema > htf_slow_ema

isBearishHTF = htf_fast_ema < htf_slow_ema

// === SIGNAL GENERATION ===

// Buy Conditions

redCandle1 = haClose[1] < haOpen[1] and (haLow[1] <= lowerBB[1] or haClose[1] <= lowerBB[1])

redCandle2 = haClose[2] < haOpen[2] and (haLow[2] <= lowerBB[2] or haClose[2] <= lowerBB[2])

redCandle3 = haClose[3] < haOpen[3] and (haLow[3] <= lowerBB[3] or haClose[3] <= lowerBB[3])

consecutiveBears = (redCandle1 and redCandle2) or (redCandle1 and redCandle2 and redCandle3)

greenConfirmation = haClose > haOpen

aboveBB = haClose > lowerBB

buySignal = isBullishHTF and consecutiveBears and greenConfirmation and aboveBB

// Sell Conditions

greenCandle1 = haClose[1] > haOpen[1] and (haHigh[1] >= upperBB[1] or haClose[1] >= upperBB[1])

greenCandle2 = haClose[2] > haOpen[2] and (haHigh[2] >= upperBB[2] or haClose[2] >= upperBB[2])

greenCandle3 = haClose[3] > haOpen[3] and (haHigh[3] >= upperBB[3] or haClose[3] >= upperBB[3])

consecutiveBulls = (greenCandle1 and greenCandle2) or (greenCandle1 and greenCandle2 and greenCandle3)

redConfirmation = haClose < haOpen

belowBB = haClose < upperBB

sellSignal = isBearishHTF and consecutiveBulls and redConfirmation and belowBB

// === RISK MANAGEMENT ===

var float entryPrice = na

var float initialStop = na

var float firstTarget = na

var bool firstTargetReached = false

var float trailStop = na

// Enter Long Positions

if buySignal

entryPrice := close

initialStop := low[1]

firstTarget := entryPrice + (entryPrice - initialStop)

firstTargetReached := false

trailStop := na

strategy.entry("Long", strategy.long)

// Enter Short Positions

if sellSignal

entryPrice := close

initialStop := high[1]

firstTarget := entryPrice - (initialStop - entryPrice)

firstTargetReached := false

trailStop := na

strategy.entry("Short", strategy.short)

// Manage Long Positions

if strategy.position_size > 0

if not firstTargetReached

if high >= firstTarget

strategy.close("Long", qty_percent=50)

firstTargetReached := true

trailStop := entryPrice

else

trailStop := math.max(trailStop, low[1])

currentStop = firstTargetReached ? trailStop : initialStop

if low <= currentStop

strategy.close("Long")

// Manage Short Positions

if strategy.position_size < 0

if not firstTargetReached

if low <= firstTarget

strategy.close("Short", qty_percent=50)

firstTargetReached := true

trailStop := entryPrice

else

trailStop := math.min(trailStop, high[1])

currentStop = firstTargetReached ? trailStop : initialStop

if high >= currentStop

strategy.close("Short")

// === VISUALIZATION ===

plot(upperBB, color=color.blue, title="Upper BB")

plot(basis, color=color.blue, title="Basis")

plot(lowerBB, color=color.blue, title="Lower BB")

plotshape(buySignal, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small, title="Buy Signal")

plotshape(sellSignal, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small, title="Sell Signal")

bgcolor(buySignal ? color.new(color.green, 90) : sellSignal ? color.new(color.red, 90) : na)

// === ALERT CONDITIONS ===

alertcondition(buySignal, title="EMATREND+HEIKENASHIENTRY Buy Alert", message="Buy Signal Triggered - EMATREND+HEIKENASHIENTRY")

alertcondition(sellSignal, title="EMATREND+HEIKENASHIENTRY Sell Alert", message="Sell Signal Triggered - EMATREND+HEIKENASHIENTRY")