Descripción general

La estrategia de parada dinámica de movimiento de la línea de equilibrio es una estrategia de seguimiento de tendencias que combina las medias móviles de los índices (EMA) y las bandas de Brin (BB). La estrategia se centra en la tendencia ascendente del mercado, determinando el punto de entrada y el punto de parada a través de la relación entre el precio y la EMA y el soporte dinámico que ofrece la banda de Brin. La estrategia se caracteriza por establecer un índice de retorno de riesgo fijo y ajustar dinámicamente el punto de parada para bloquear las ganancias cuando el precio se muestra fuerte, al tiempo que se agrega un mecanismo para evitar el reingreso inmediato después de una parada continua, lo que mejora la estabilidad y la rentabilidad de la estrategia.

Principio de estrategia

El principio central de la estrategia se basa en varios componentes clave:

Confirmación de la tendenciaUtiliza el EMA de 40 ciclos como indicador de tendencia. Cuando el precio está por encima del EMA, se considera que está en una tendencia alcista.

Condiciones de ingresoEn la actualidad, la mayor parte de los países de la Unión Europea tienen un sistema de monedas que permite a los inversores a invertir en divisas de divisas.

- El precio de cierre está por encima de la EMA de 40 ciclos

- El sistema no tiene posiciones actualmente

- No está en estado de espera para una nueva cruz

Ajuste de pérdida dinámica:

- El punto de parada inicial está situado en la banda inferior de Brim

- Cuando el precio se cierra por encima de la banda de Brin, el stop se mueve a la posición EMA, un mecanismo de stop adaptativo que protege los márgenes de ganancias cuando el precio se muestra fuerte

Gestión de riesgos:

- Establezca sus paradas con una relación de riesgo/recompensa de 3:1

- El método de cálculo de la parada es el siguiente: precio de entrada + (precio de entrada - punto de parada) * 3

Mecanismo de restricción de la reentrada:

- Cuando se activa el paraguas, la estrategia se configura como waitForNewCross = true, lo que impide la reentrada inmediata

- Solo se restablecerá el waitForNewCross = false para permitir nuevas señales de negociación cuando el precio baje y suba nuevamente después de cruzar la EMA

Ventajas estratégicas

La estrategia tiene las siguientes ventajas evidentes, realizadas mediante el análisis del código:

La tendencia sigue la ventaja: Confirme la dirección de la tendencia a través de la EMA, solo haga más en la tendencia alcista, evite el comercio en contra.

Gestión de riesgos dinámicosEn comparación con los paros fijos, el uso de la banda de Brin como punto de parada inicial permite ajustar automáticamente la distancia de parada en función de la volatilidad del mercado y se adapta más flexiblemente a los cambios en el mercado.

Mecanismo de protección de beneficiosCuando el rendimiento del precio es fuerte, el stop loss se eleva a la posición de EMA, lo que bloquea de manera efectiva los márgenes de ganancia y evita una retirada excesiva.

Logía de reingreso optimizadaLa estrategia de control de variables de waitForNewCross, que impide la reentrada inmediata después de la parada, requiere que el precio deba pasar primero por los EMA y luego subir, lo que ayuda a evitar el comercio frecuente en mercados convulsionados.

Ratio fijo de riesgo-retornoLa configuración de la relación de riesgo-recompensa de 3: 1 asegura que la relación de ganancias y pérdidas por transacción se mantenga en un rango controlado, lo que favorece la estabilidad de las ganancias a largo plazo.

Administración de posicionesLa estrategia de usar el porcentaje de capital (el 10%) para administrar las posiciones, en lugar de un número fijo, es más favorable para un crecimiento suave de la curva de capital.

Riesgo estratégico

A pesar de las ventajas de esta estrategia, existen los siguientes factores de riesgo:

Riesgo de una falsa brecha: Cuando el precio se retrasa rápidamente después de una breve ruptura de la EMA, puede causar una entrada innecesaria y desencadenar un stop loss. Para reducir este riesgo, se puede considerar agregar condiciones de confirmación, como exigir que el precio permanezca por encima de la EMA durante varios ciclos consecutivos.

El mercado de la turbulencia no ha funcionado bienEn un mercado convulso sin una tendencia clara, los cruces frecuentes de la EMA pueden causar múltiples paradas. Se debe considerar la posibilidad de agregar condiciones de filtración de la intensidad de la tendencia, como el uso del indicador ADX para confirmar la intensidad de la tendencia.

El riesgo de detener el daño es demasiado altoEn un mercado muy volátil, el ancho de banda de Brin puede ser excesivo, lo que lleva a que el stop loss sea demasiado largo, aumentando la cantidad de pérdidas por transacción. Se puede considerar establecer un límite de porcentaje máximo de stop loss.

La excesiva dependencia de un solo indicador: La estrategia depende principalmente de EMA y dos indicadores de las bandas de Brin, lo que puede hacer que la estrategia no funcione bien en ciertos entornos de mercado específicos. Se recomienda agregar otros indicadores independientes para su verificación cruzada.

Riesgo de parámetros fijos: los ciclos de EMA fijos ((40) y la diferencia estándar de la banda de Brin ((0.7) pueden no ser aplicables a todos los entornos de mercado. Considere la introducción de parámetros de adaptación o configurar diferentes parámetros para diferentes entornos de mercado.

Dirección de optimización de la estrategia

Basados en un análisis profundo de la estrategia, las siguientes son algunas posibles direcciones de optimización:

Filtrado de intensidad de tendencia:

- Incorporar un filtro para el indicador ADX, que permite el comercio sólo cuando el ADX es mayor que un valor específico (por ejemplo, 25) para evitar el comercio frecuente en mercados de tendencia débil o convulsivos

- La ventaja de esto es que reduce las señales falsas y mejora las probabilidades de ganar.

Optimizar las condiciones de ingreso:

- Considere la posibilidad de agregar una confirmación de la dinámica de los precios, por ejemplo, requerir que el MACD sea positivo o que el RSI sea mayor a 50

- Requiere que los precios se mantengan por encima de la EMA durante varios ciclos consecutivos, no solo en un solo ciclo

- Esto ayuda a reducir las pérdidas de transacciones por brechas falsas.

Ajustes de parámetros de adaptación:

- Hacer que los ciclos EMA y el diferencial estándar de las bandas de Bryn se ajusten automáticamente a la volatilidad del mercado

- Por ejemplo, aumentar el ciclo EMA en mercados de alta volatilidad para reducir la diferencia estándar de las bandas de Bryn; y hacer el ajuste inverso en mercados de baja volatilidad.

- Así, las estrategias pueden adaptarse mejor a diferentes entornos de mercado.

Mecanismo de frenado parcial:

- Implementar paradas por lotes, por ejemplo, cancelar la mitad de las posiciones cuando se alcanza la proporción de riesgo-rentabilidad de 1:1, y establecer un objetivo de paradas más alto para el resto

- Esto equilibra la necesidad de bloquear ganancias y seguir tendencias.

Mecanismo de tiempo de salida:

- Aumentar el mecanismo de salida basado en el tiempo para evitar que las posiciones se mantengan durante mucho tiempo pero el precio no alcance los puestos

- Por ejemplo, si se mantiene una posición por más de un tiempo determinado (por ejemplo, 20 ciclos) pero no se alcanza el objetivo de la parada, se puede considerar una posición cerrada.

El entorno del mercado se adapta:

- Aumentar la lógica de juicio de tipo de mercado, usando diferentes parámetros de estrategia en diferentes tipos de mercado (trend, oscilación, alta volatilidad, etc.)

- Esto puede mejorar significativamente la estabilidad de la estrategia en diversos entornos de mercado.

Resumir

La estrategia de stop-loss dinámico de travesía de la dinámica de la dinámica de la dinámica de la dinámica de la dinámica de la dinámica es un sistema de seguimiento de tendencias de diseño razonable que permite la entrada dinámica, la parada y la gestión de la parada mediante la combinación de EMA y la banda de Brin. Su principal ventaja es la capacidad de ajustar automáticamente la posición de parada en función de las condiciones del mercado y evitar el comercio frecuente en mercados convulsionados mediante un mecanismo de restricción de reentrada.

El riesgo de la estrategia se centra principalmente en la fijación de parámetros y la dependencia de un solo indicador, que se puede mejorar mediante el aumento de la intensidad de la tendencia de filtración, la optimización de las condiciones de entrada, la introducción de ajustes de parámetros adaptativos y la adición de un mecanismo de suspensión parcial. En particular, la incorporación de la lógica de juicio de entorno de mercado, que permite a la estrategia cambiar los parámetros con flexibilidad en diferentes tipos de mercado, mejora la estabilidad general y la rentabilidad.

En general, se trata de un marco estratégico con valor de aplicación práctica, que puede convertirse en un sistema de negociación estable y confiable con la optimización de los parámetros adecuados y el refuerzo de la gestión del riesgo. Es especialmente adecuado para los comerciantes que buscan seguir tendencias a medio y largo plazo y, al mismo tiempo, controlar eficazmente el riesgo.

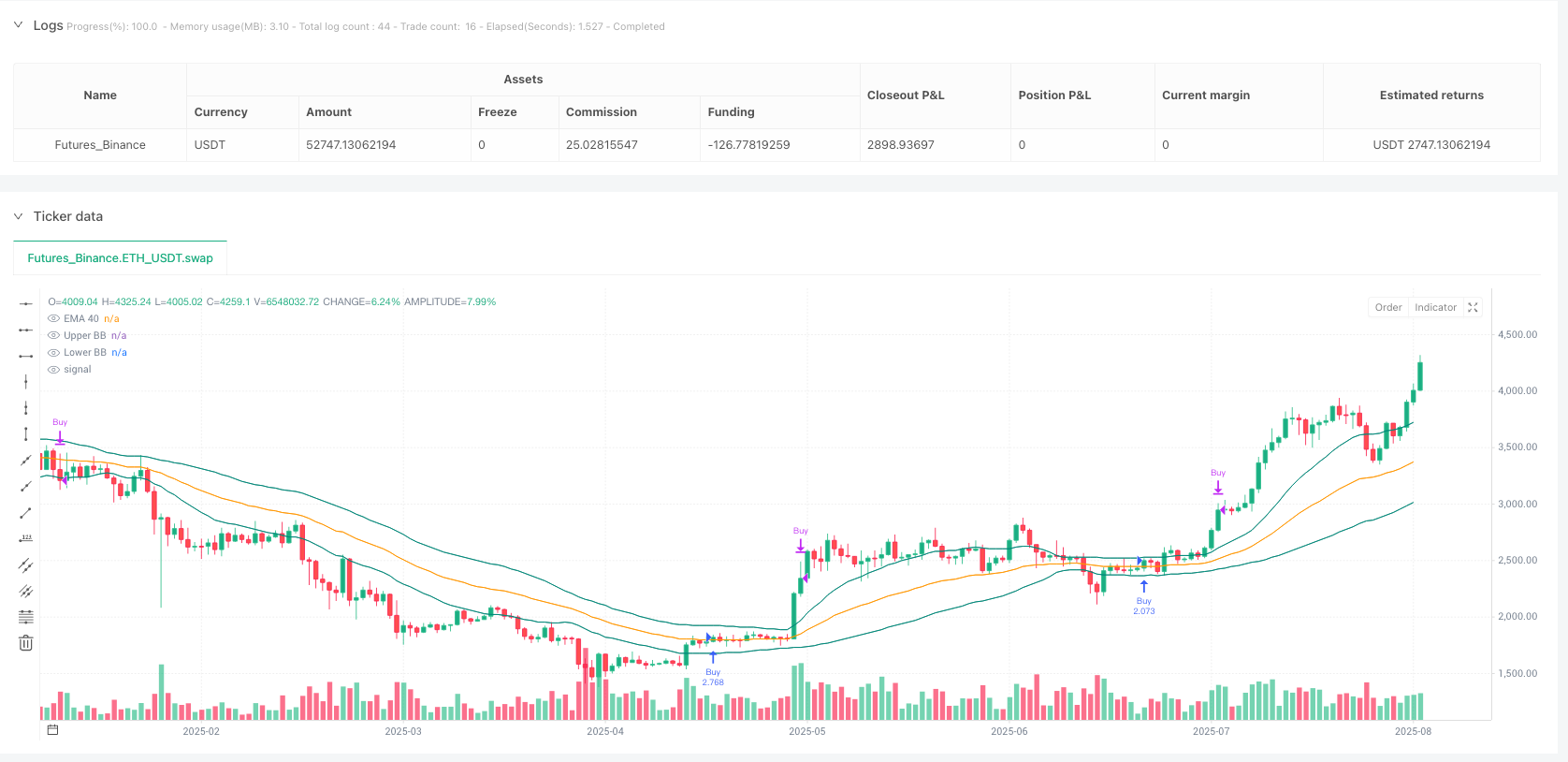

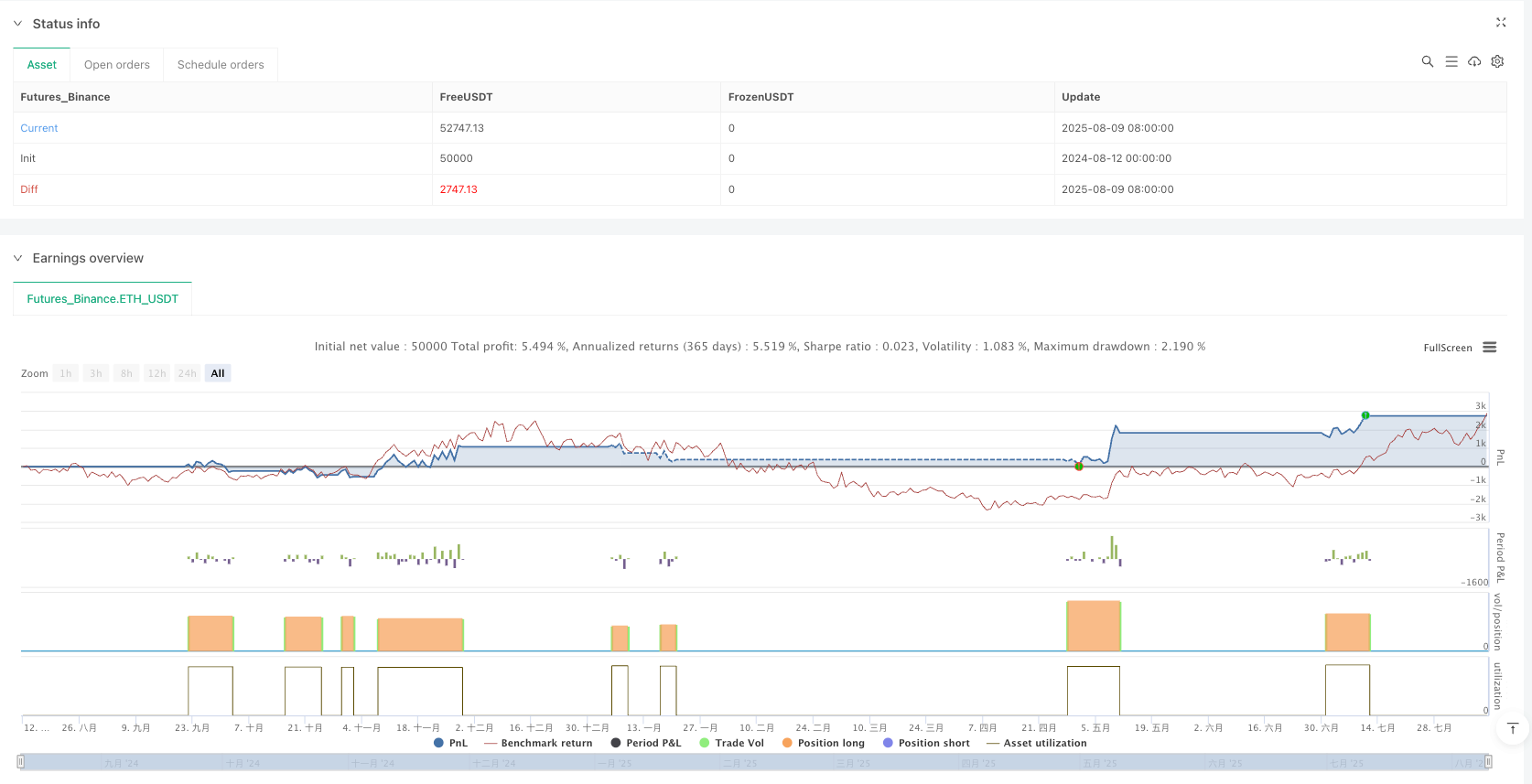

/*backtest

start: 2024-08-12 00:00:00

end: 2025-08-10 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Buy-Only: 40 EMA + BB(0.7) [with TP reset]", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === INPUTS ===

emaLength = input.int(40, title="EMA Length")

bbStdDev = input.float(0.7, title="Bollinger Bands StdDev")

rr_ratio = input.float(3.0, title="Reward-to-Risk Ratio") // 3:1 RR

// === INDICATORS ===

ema = ta.ema(close, emaLength)

dev = bbStdDev * ta.stdev(close, emaLength)

upperBB = ema + dev

lowerBB = ema - dev

plot(ema, color=color.orange, title="EMA 40")

plot(upperBB, color=color.teal, title="Upper BB")

plot(lowerBB, color=color.teal, title="Lower BB")

// === STATE VARIABLES ===

var float longSL = na

var float longTP = na

var bool waitForNewCross = false // <- Block re-entry after TP until reset

// === BUY ENTRY CONDITION ===

buyCondition = close > ema and not waitForNewCross and strategy.position_size == 0

if buyCondition

strategy.entry("Buy", strategy.long)

longSL := lowerBB

longTP := close + (close - lowerBB) * rr_ratio

// === SL SHIFT TO EMA IF PRICE CLOSES ABOVE UPPER BB ===

if (strategy.position_size > 0 and close > upperBB)

longSL := ema

// === EXIT LOGIC ===

if (strategy.position_size > 0)

if close < longSL

strategy.close("Buy", comment="SL Hit")

if close >= longTP

strategy.close("Buy", comment="TP Hit")

waitForNewCross := true // Block next trade

// === RESET ENTRY CONDITION ===

// Wait for crossover below EMA then new close above it

if waitForNewCross and ta.crossunder(close, ema)

waitForNewCross := false