Estrategia cuantitativa de reversión de la brecha de valor razonable y de impulso multinivel

Descripción general

La estrategia de retrotransformación de la brecha entre el volumen dinámico y el valor justo es un sistema de negociación disciplinado de retorno a la media a corto plazo que combina hábilmente el filtro de volumen dinámico RSI, el canal dual EMA y el mecanismo de detección de la brecha entre el valor justo (FVG) para identificar con precisión los puntos de inflexión en el mercado a corto plazo. La estrategia está diseñada para mercados con mucha volatilidad, para equilibrar la oportunidad de negociación con el riesgo a través de puntos de entrada precisos y la gestión de paradas basadas en ATR. La lógica central de la estrategia es buscar oportunidades de inflexión potenciales cuando los precios se extienden excesivamente a corto plazo, cuando los indicadores de volumen dinámico muestran un valor extremo y hay una brecha de precios estructural.

Principio de estrategia

La estrategia confirma las señales de negociación a través de una combinación de indicadores técnicos en varios niveles:

Sistema de doble canal EMA:

- El canal de referencia para la formación de movimientos de precios en el EMA de 20 ciclos rápidos y el EMA de 100 ciclos lentos

- El requisito de entrada múltiple requiere que el precio esté por debajo de dos EMAs, lo que indica que el precio puede estar subestimado.

- El requisito de entrada en blanco requiere que el precio sea superior a dos EMAs, lo que indica que el precio puede estar sobreestimado

- Este mecanismo de doble filtración de EMA evita la señal de contraste errónea que puede ocurrir cuando se utiliza un solo EMA

Detección de la brecha de valor justo (FVG):

- Estrategia que utiliza un período de retracción de 12 líneas K para detectar brechas significativas en la estructura de precios

- El FVG de la barrera se formó en un punto bajo anterior situado por encima del punto alto actual, lo que sugiere una extensión excesiva de la línea descendente

- El FVG bajista se formó cuando los máximos anteriores se ubicaron por debajo de los mínimos actuales, lo que sugiere una prolongación excesiva de la subida

- La señal FVG está alineada con la dirección de la línea K (aval = precio de cierre> precio de apertura, descenso = precio de cierre < precio de apertura), evitando huecos aleatorios

El filtro RSI de la dinámica:

- Utilizando el RSI de 14 períodos con un mínimo de 80 sobrecompras y 20 sobreventa

- La señal de múltiples cabezas requiere RSI < 20, lo que indica un estado de sobreventa

- La señal de cabeza vacía requiere que el RSI sea >80, lo que indica un estado de sobreventa

- Esto asegura que el punto de entrada no solo sea técnicamente eficiente, sino que también esté respaldado por el máximo de potencia.

Administración de paradas basadas en ATR:

- El ATR se calcula con 14 ciclos y el multiplicador predeterminado es 4

- Establecer un objetivo fijo al entrar = precio de entrada ± (ATR × 4)

- El objetivo de la parada se ajusta automáticamente a la volatilidad del mercado: el objetivo es más estrecho cuando el mercado está tranquilo y más amplio cuando hay una gran volatilidad

Ventajas estratégicas

Mecanismo de confirmación a varios nivelesLa estrategia requiere que el precio se encuentre fuera del canal EMA, el RSI alcanza los máximos y la estructura FVG se activa para el comercio, este mecanismo de confirmación múltiple mejora significativamente la calidad de la señal de comercio.

Adaptarse a la volatilidadEl mecanismo de detención basado en ATR puede ajustar automáticamente los objetivos según la situación actual de la volatilidad del mercado, manteniendo la adaptabilidad en diferentes entornos de mercado.

Una señal visual claraLa estrategia proporciona una marcación visual clara en el gráfico, que incluye señales de entrada y señales de finalización de paradas, para que los comerciantes puedan monitorear y administrar sus operaciones.

Altamente selectivoLa estrategia elimina más del 90% del ruido del mercado a través de estrictas condiciones de filtración, enfocándose solo en oportunidades de reversión a corto plazo de alta calidad y reduciendo las transacciones no válidas.

Principio de la regresión de la mediaLa estrategia se basa en la teoría de mercado de que el precio regresa al promedio final, lo que aumenta la probabilidad de éxito de la entrada en condiciones extremas.

El marco de comercio disciplinadoLa estrategia ofrece un marco de negociación disciplinado sin juicios subjetivos a través de condiciones de entrada fijas y paradas basadas en ATR.

Riesgo estratégico

Riesgo de las operaciones de baja frecuenciaLa estrategia puede producir menos señales de negociación en ciertos períodos debido a la filtración de múltiples condiciones, lo que hace que la utilización de los fondos sea poco eficiente. La solución es aplicar la estrategia a varios mercados o períodos de tiempo.

Riesgo de una falsa brecha: En un mercado de alta volatilidad, los precios pueden moverse hacia atrás inmediatamente después de que se activen temporalmente las condiciones de entrada. La solución es considerar aumentar el período de confirmación o establecer un mecanismo de stop loss.

Sensibilidad de los parámetrosLa eficacia de la estrategia depende en gran medida de la configuración de parámetros como el umbral RSI, el ciclo EMA y el multiplicador ATR. La solución consiste en optimizar la retroalimentación para diferentes mercados y períodos para encontrar la combinación de parámetros más adecuada.

Los mercados de tendencia no están funcionando bienComo estrategia de regreso al promedio, puede desencadenar frecuentemente señales erróneas en mercados de fuerte tendencia. La solución es agregar filtros de tendencia o suspender el uso de la estrategia en mercados de tendencia clara.

Riesgos de la gestión de fondosLa asignación predeterminada del 25% de capital puede causar una gran volatilidad en las cuentas en caso de pérdidas continuas. La solución es ajustar el tamaño de la posición según la capacidad de asumir el riesgo personal o aplicar estrategias de gestión de fondos más conservadoras.

Dirección de optimización de la estrategia

Aumentar el mecanismo de suspensión de pérdidas: La estrategia actual sólo se basa en el ATR de las paradas, sin una clara configuración de stop loss. Se recomienda agregar el tiempo de parada o el precio de parada para limitar la pérdida máxima de una sola operación, especialmente en los mercados de fuerte tendencia.

Integrar el filtro de tendenciasSe puede agregar un indicador de tendencia de un período más largo (como la dirección de la 200 EMA o el valor del ADX) y solo se puede negociar en un entorno de tendencia favorable, evitando el comercio en contra. Esto se hace porque la estrategia de regreso a la media generalmente tiene un mejor efecto en el punto de inflexión en la dirección de la tendencia.

Optimizar el tiempo de ingresoConsidere la posibilidad de agregar confirmaciones de comportamiento de precios adicionales, como brechas de cierre, configuraciones de gráficos o confirmaciones de volúmenes de transacción, para mejorar la precisión de entrada. Esto puede reducir las señales falsas y aumentar la tasa de éxito de las transacciones individuales.

Ajuste de parámetros dinámicosAjuste automático de los mínimos del RSI y los multiplicadores del ATR en función de la volatilidad del mercado para mantener un rendimiento óptimo en diferentes entornos de mercado. Esto se debe a que el rendimiento de los parámetros fijos puede variar mucho en diferentes entornos de volatilidad.

Análisis de marcos de tiempo múltiples: Integración de la estructura del mercado en un marco de tiempo más alto y soporte de la resistencia, sólo para negociar en las señales que se desencadenan cerca de los niveles de precios clave, mejorar la tasa de victoria. Al hacerlo, se puede combinar las señales de corto plazo microscópico con la estructura del mercado macroeconómica.

Mejorar la gestión de los fondos: Realizar un ajuste de tamaño de posición basado en la volatilidad, reducir la posición durante la alta volatilidad y aumentar la posición durante la baja volatilidad para equilibrar el riesgo-rendimiento.

Resumir

La estrategia de retroalimentación de la brecha de la dinámica y el valor justo en múltiples niveles es un sistema de negociación de regresión de la media a corto plazo cuidadosamente diseñado que identifica eficazmente los puntos de inflexión de mercado de alta probabilidad a través del mecanismo de triple filtración de la dinámica RSI, el canal EMA y la estructura FVG. Su diseño de soporte adaptativo basado en ATR permite que la estrategia mantenga un rendimiento estable en diferentes entornos de fluctuación.

La principal ventaja de la estrategia reside en su alta selectividad y disciplina, que filtra oportunidades de alta calidad a través de un riguroso mecanismo de confirmación multicapa, evitando la interferencia de un juicio subjetivo. Sin embargo, la estrategia también enfrenta riesgos de baja frecuencia, falsos breaks y un mal desempeño en el mercado de tendencias.

La estrategia puede mejorar aún más su robustez y adaptabilidad mediante la adición de mecanismos de parada de pérdidas, la integración de filtros de tendencia, la optimización de la hora de entrada, la implementación de ajustes de parámetros dinámicos y la mejora de la gestión de fondos. En general, es una estrategia de negociación cuantificada, estructurada y rigurosa en la lógica, adecuada para los operadores que buscan oportunidades de reversión en el mercado a corto plazo.

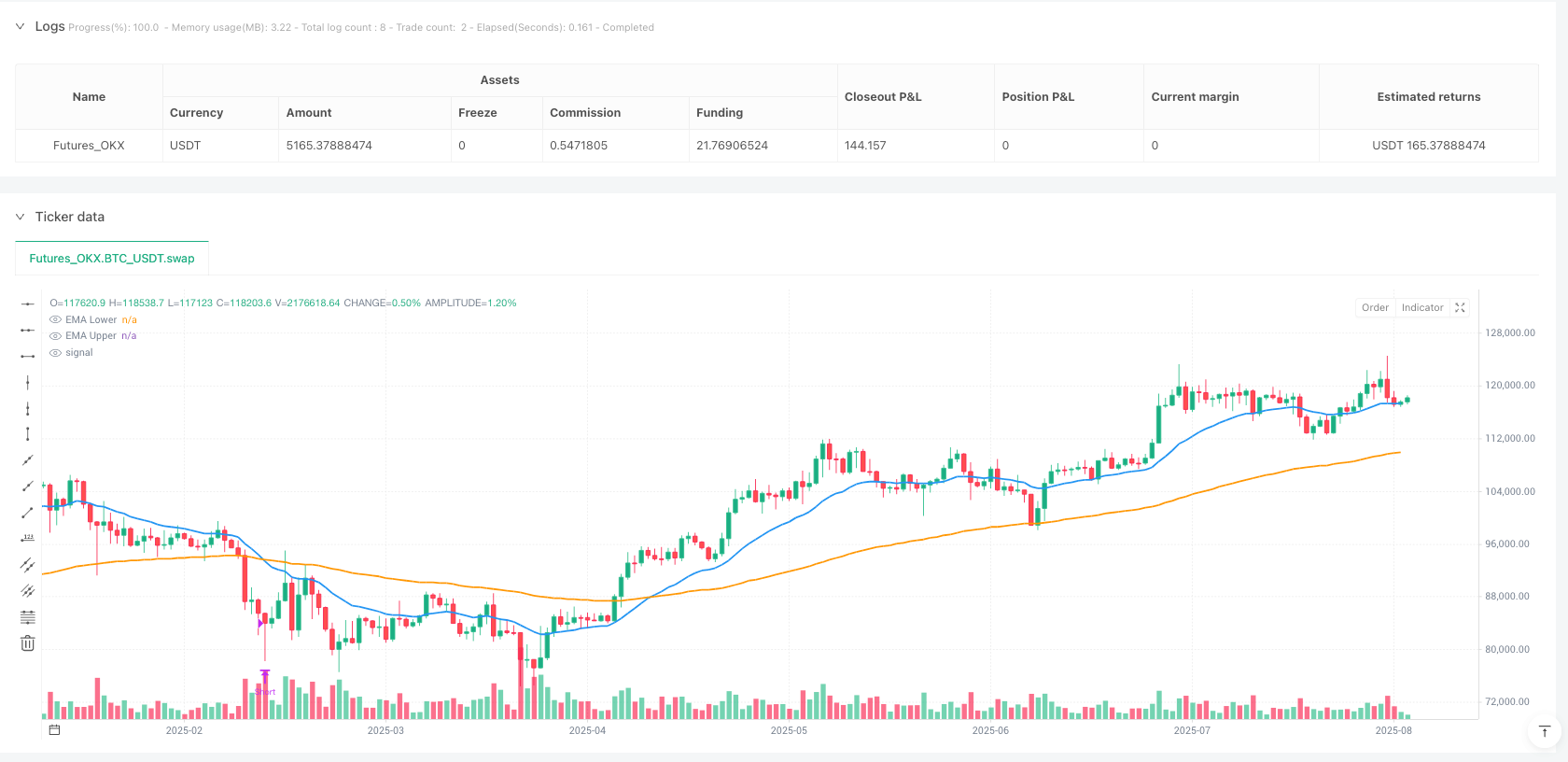

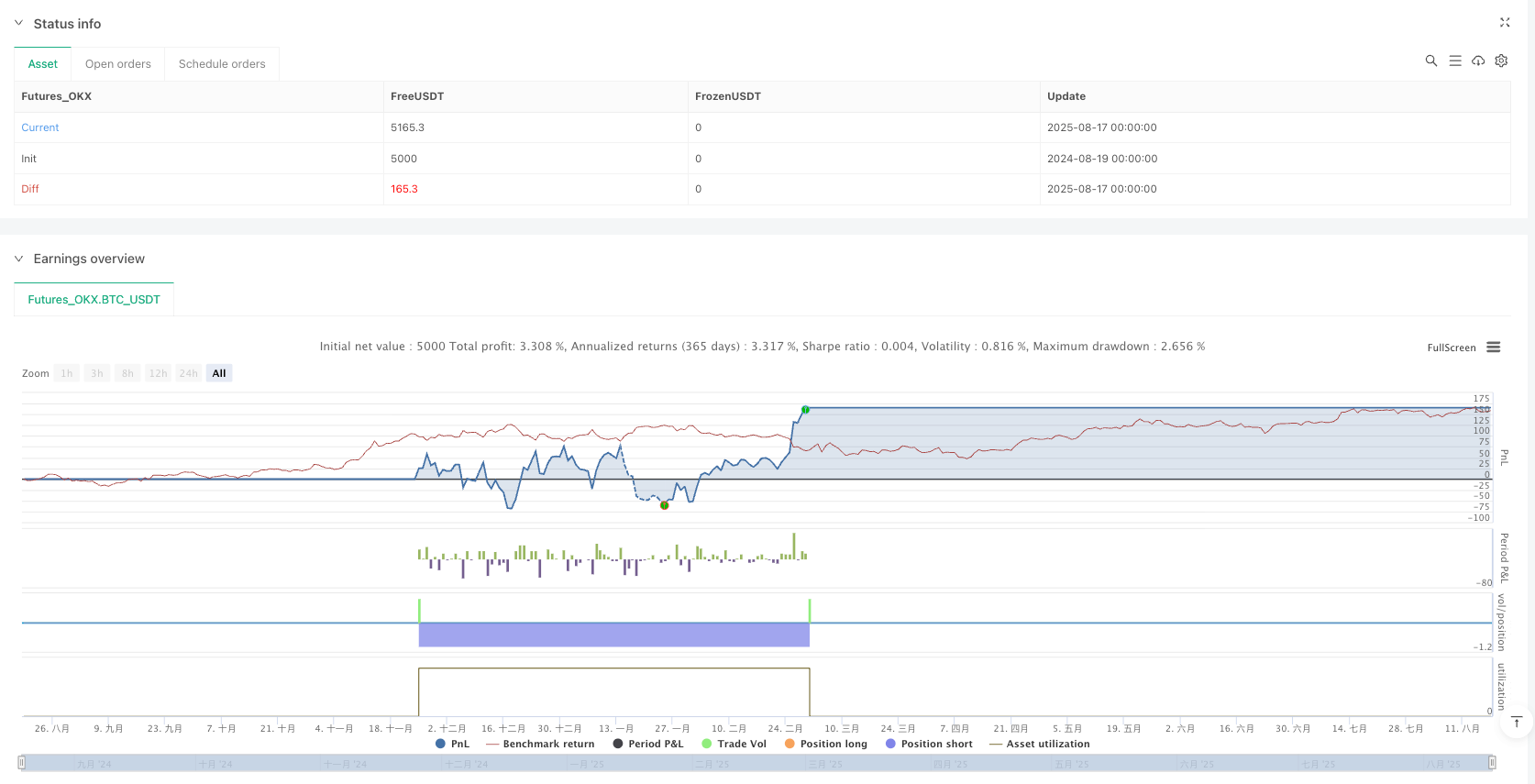

/*backtest

start: 2024-08-19 00:00:00

end: 2025-08-18 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_OKX","currency":"BTC_USDT","balance":5000}]

*/

//@version=5

strategy("The Barking Rat Lite", overlay=true)

/// === INPUTS === ///

rsiLength = input.int(14, "RSI Length")

rsiOverbought = input.int(80, "RSI Overbought")

rsiOversold = input.int(20, "RSI Oversold")

atrLength = input.int(14, "ATR Length")

atrMultiplier = input.float(4, "ATR TP Multiplier")

emaLengthLower = input.int(20, "EMA Lower")

emaLengthUpper = input.int(100, "EMA Upper")

// === RSI FILTER ===

rsi = ta.rsi(close, rsiLength)

rsi_long_ok = rsi < rsiOversold

rsi_short_ok = rsi > rsiOverbought

// === ATR FOR TP ===

atr = ta.atr(atrLength)

// === EMA BAND ===

emaLower = ta.ema(close, emaLengthLower)

emaUpper = ta.ema(close, emaLengthUpper)

// === PLOT EMA LINES ===

plot(emaLower, color=color.blue, title="EMA Lower", linewidth=2)

plot(emaUpper, color=color.orange, title="EMA Upper", linewidth=2)

// === FVG DETECTION ===

fvg_up = high[12] < low

fvg_down = low[12] > high

// === WICK REJECTION SIGNALS ===

valid_bullish_fvg = fvg_down

valid_bearish_fvg = fvg_up

bullish_signal = valid_bullish_fvg and close > open and rsi_long_ok

bearish_signal = valid_bearish_fvg and close < open and rsi_short_ok

// === TRADE STATE VARIABLES ===

var inTrade = false

var isLong = false

var isShort = false

var float longTP = na

var float shortTP = na

// === ENTRY LOGIC WITH LABELS & LINES ===

if bullish_signal and close < emaLower and close < emaUpper

float labelY = low * 0.98

strategy.entry("Long", strategy.long)

inTrade := true

isLong := true

isShort := false

longTP := close + atr * atrMultiplier // fixed TP at entry

if bearish_signal and close > emaUpper and close > emaLower

float labelY = high * 1.02

strategy.entry("Short", strategy.short)

inTrade := true

isShort := true

isLong := false

shortTP := close - atr * atrMultiplier // fixed TP at entry

// === EXIT LOGIC: ATR-BASED TP ===

if inTrade and isLong and close >= longTP

strategy.close("Long")

inTrade := false

isLong := false

longTP := na

if inTrade and isShort and close <= shortTP

strategy.close("Short")

inTrade := false

isShort := false

shortTP := na